摘要

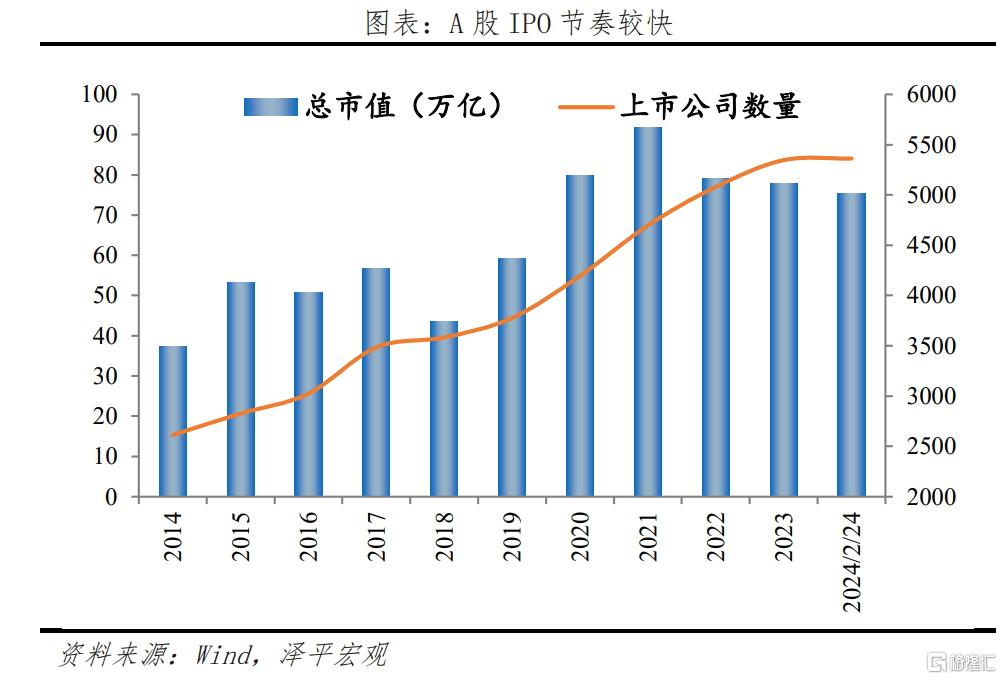

A股自创建以来30余年,上证综指长期徘徊在3000点左右,原因众说纷纭。第一种解释是核准制将BAT等新经济企业拒之门外,无法反映经济增长和产业升级;第二种解释是扩容过快,上市公司质量参差不齐,导致指数成分股失真;第三种解释是A股以散户为主,缺乏赚钱效应,难有长期资金流入。

我们认为以上多为技术原因,如果频繁采取暂停IPO等措施,只能解一时之困。当前A股再次徘徊在3000点,我们认为深层次原因是A股还是停留在“融资市”。注册制是一场触动灵魂的改革,“融资市”土壤问题不解决,很多在成熟资本市场验证有效的工具也会沦为割韭菜的工具。只有把“融资市”转变为“投资市”,才能从根本上解决问题。

我们系统比较了融资市与投资市六大差异:

一是最初定位A股带有“融资市”基因,至今各方仍有上市冲动。中国股市最初建立是为服务国企改革,这一基调下,能否上市取决于地方政府和主管部门是否支持,直到如今追求IPO数量仍是不少地方政府的KPI之一。而一个以“投资市”为基因的市场应该为投资者提供便利。

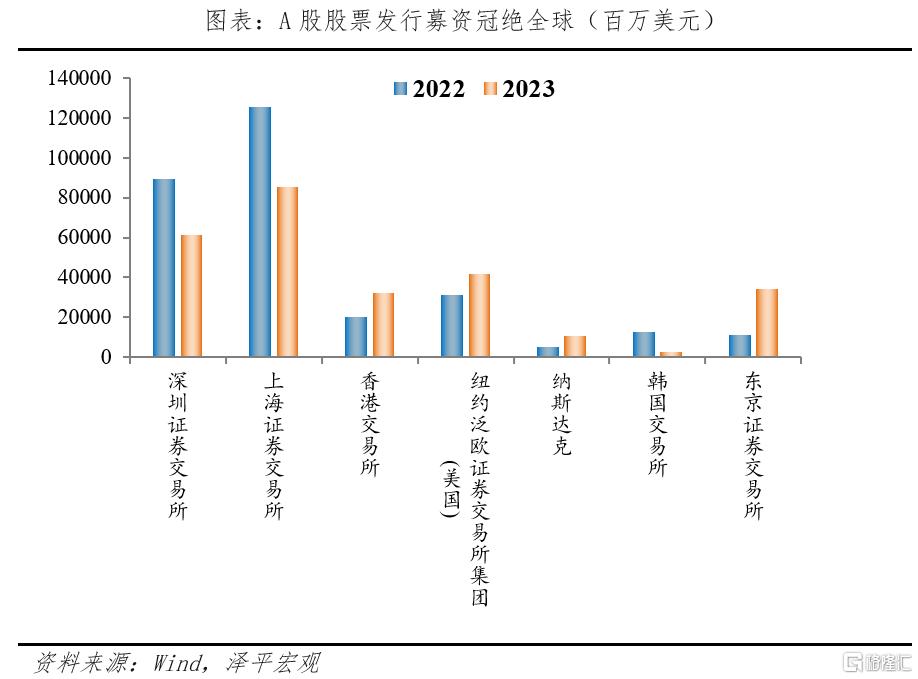

二是发行环节,融资市上市资源稀缺,巨大的超额收益吸引企业争相排队上市。2022-2023年A股融资额连续两年为全球第一。即使注册制改革,但在融资市的土壤中,市场仍然无法理性为上市公司价值定价,倒逼监管层仍要筛选上市公司并把控上市节奏。而在投资市,企业价值由市场决定,质量低的企业上市后也无法获得超额收益。

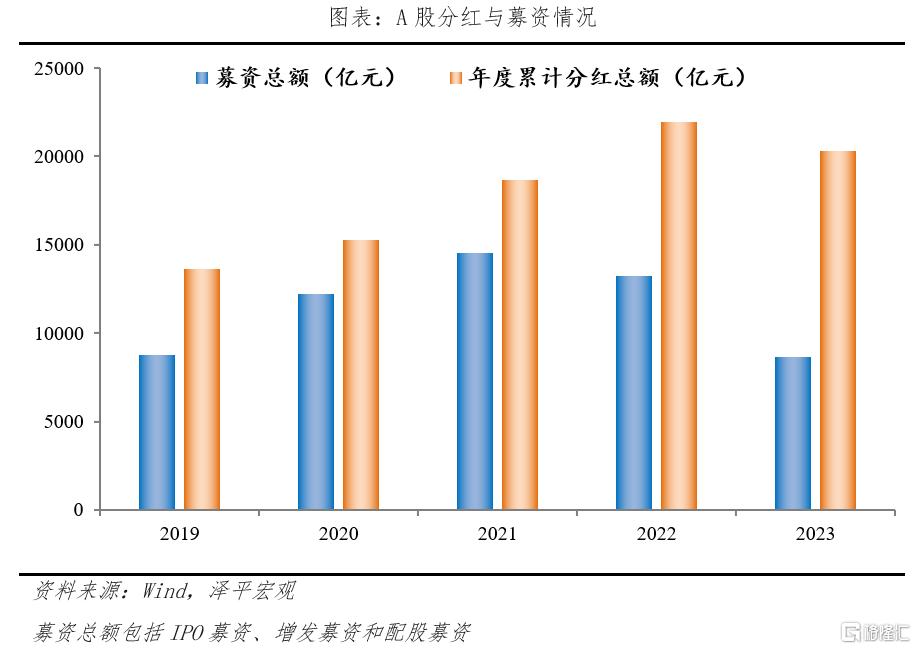

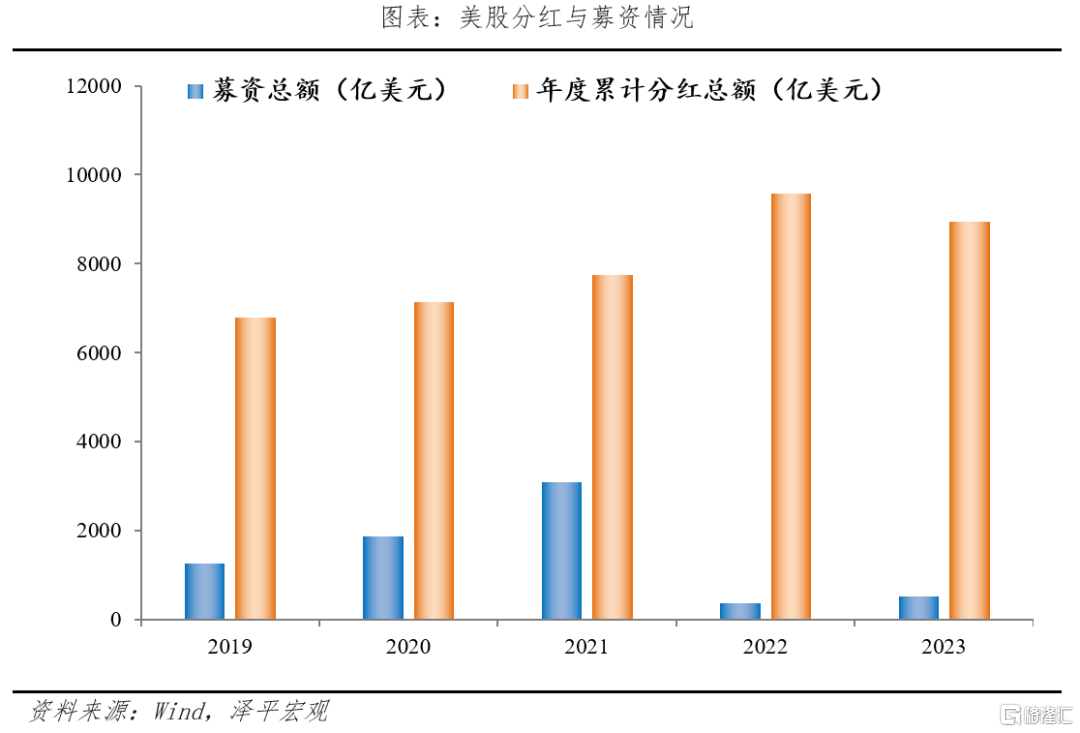

三是公司监管环节,融资市上市后业绩变脸、违规减持、公司治理不健全。而投资市,上市公司持续创造价值,重分红回购。美股近五年回购金额均值约9672亿美元,远超同期A股973亿元。

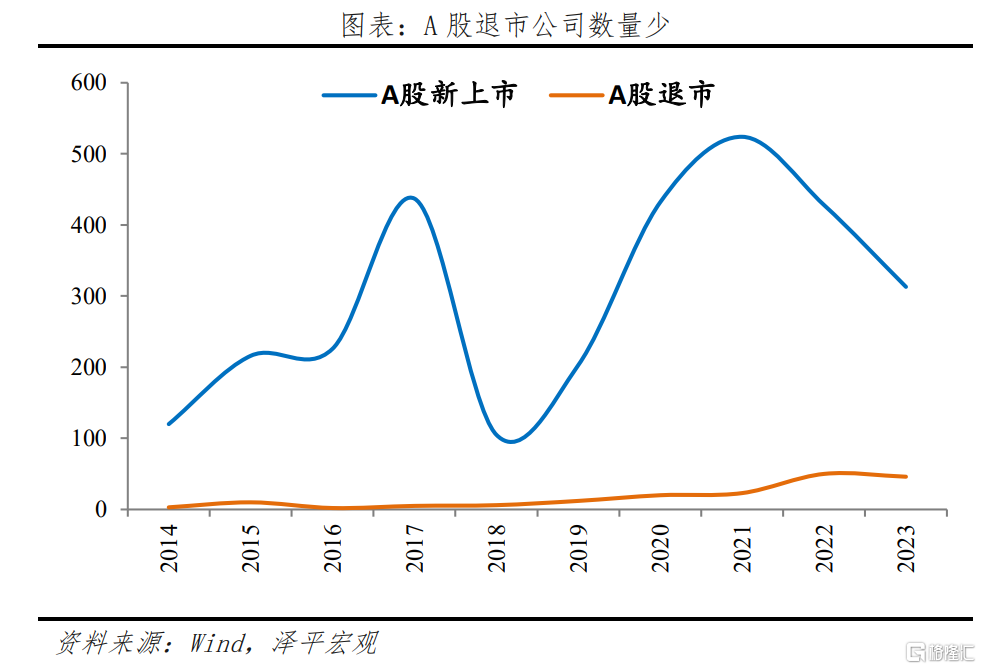

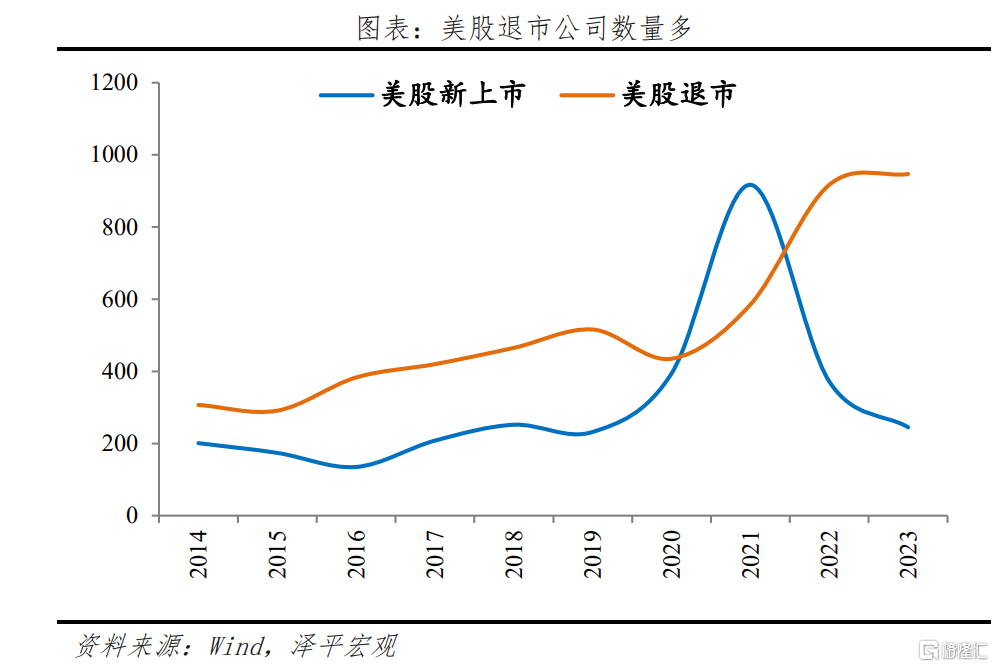

四是退出环节,融资市退市阻力大,退市率低;投资市退市机制完善,退市率高。近十年,中美平均每年新上市公司数量均在300家左右,但美股退市公司数量平均每年高达526家,A股平均每年仅17家。

五是交易环节,融资市上市后追逐超额收益,赚短钱快钱,容易造成追涨杀跌,引发股市大起大落。而在投资市,才能真正践行价值投资,吸引中长期机构投资,促进资本市场高质量发展。

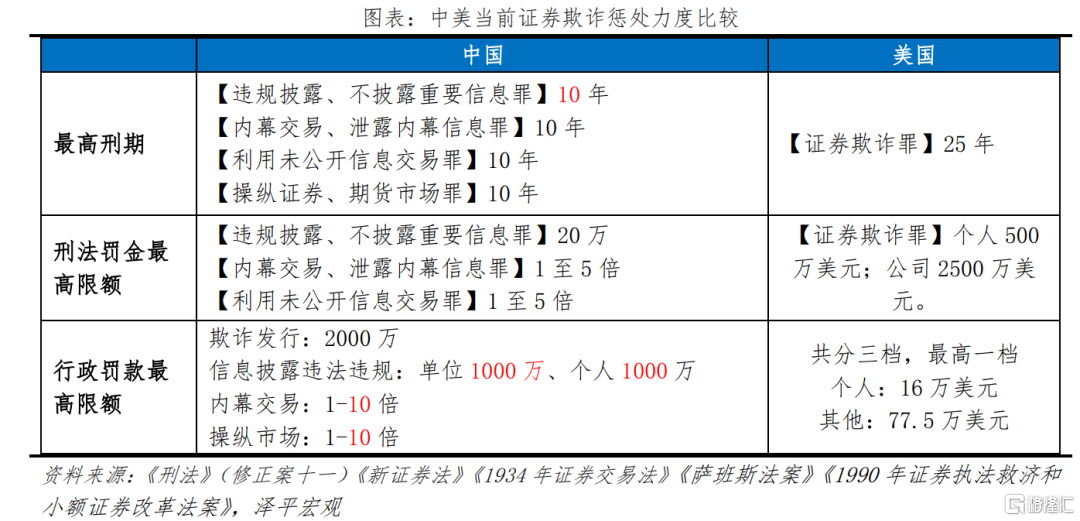

六是惩处和投资者保护上,融资市违法成本低、投资者保护机制弱,投资市重严刑峻法和投资者保护。新《证券法》已将财务造假处罚上限从60万大幅提高到1000万,但仍然不足以震慑动辄上亿元的证券欺诈案件。“中国版集体诉讼”有所破冰,但至今仅有ST康美、飞悦音响等少数个案获得赔偿,有的案件审理仍未出现实质性进展,投资者保护仍然任重道远。

A股要想搞好,不要在T+0、暂停IPO等技术层面反复折腾,而是解决深层次问题,从观念和制度上变融资市为投资市,让投资者在长期能赚到钱。

短期来看可考虑推出3-5万亿的平准基金,加大政策逆周期调节力度。当前A股最需要的,是一个“涨”字,连涨3个月,指数涨20%,大家信心一下就起来了,财富效应带动消费。

更重要的事把股市从融资市变成投资市,树立投资市的制度设计,让投资者赚到钱。上市公司分红少、破发、破净一律不得减持,直到把公司经营好为止,严惩财务造假,实行集体诉讼减少小股东的维权成本,惩恶扬善,等等,如此,只要保护好投资者利益,让投资者有赚钱效应,股市的繁荣发展完全可以期待。

正文

1 A股为什么长期徘徊在3000点?

近期股市再次打响“保卫战”,重回3000点确实鼓舞人心,但我们需要思考一个问题,A股为什么长期在3000点徘徊?

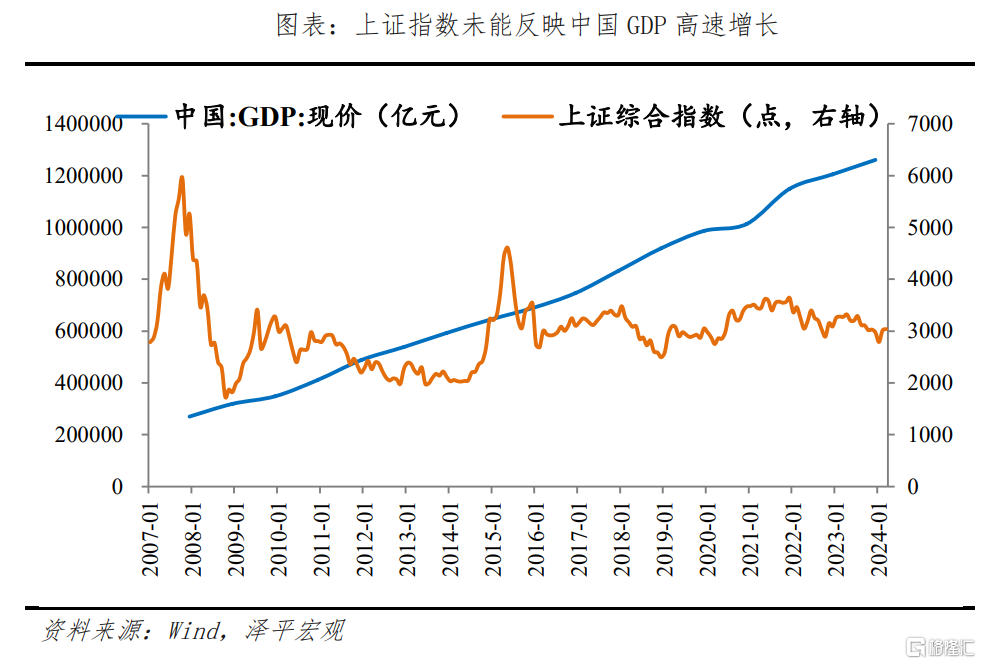

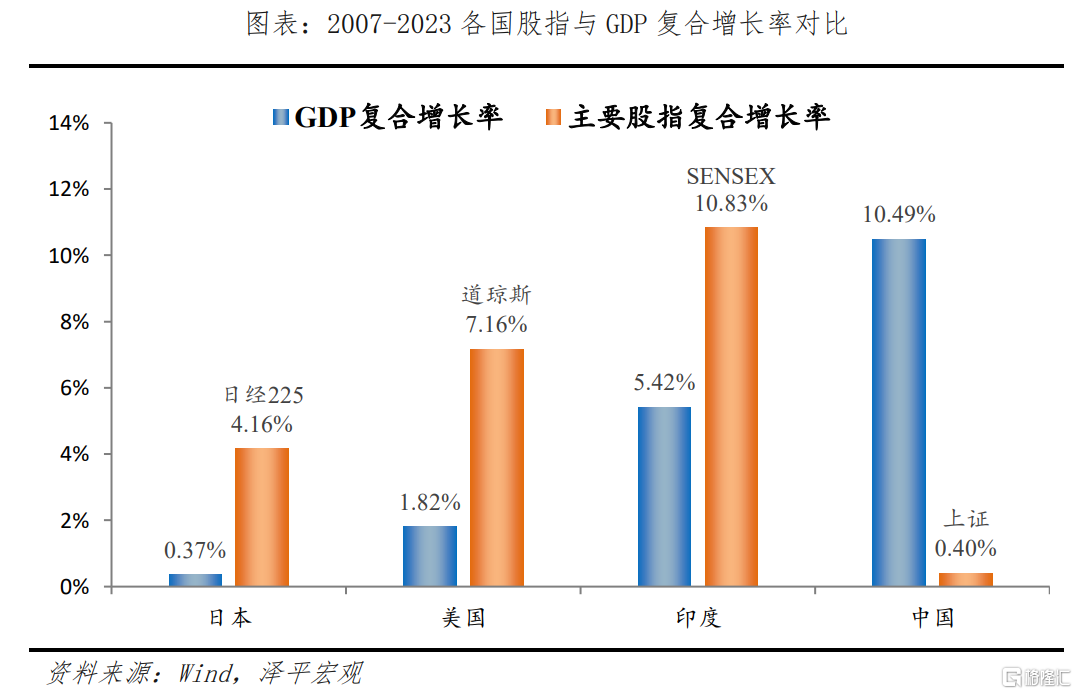

A股长期徘徊在3000点与中国经济增长不匹配,未能反映中国经济基本面。主要股指是体现国家经济实力的重要窗口之一。2007-2023年间我国经济复合增速达10.49%;我国GDP规模达126万亿元,连续13年稳居全球第二,贡献全球经济增长32%。而反观我们的股市,自2007年2月上证首登3000点,截至2024年3月1日,上证共收复3000点57次。其中2008年、2011-2014年、2018年三次低于3000点的调整周期长至一年以上。

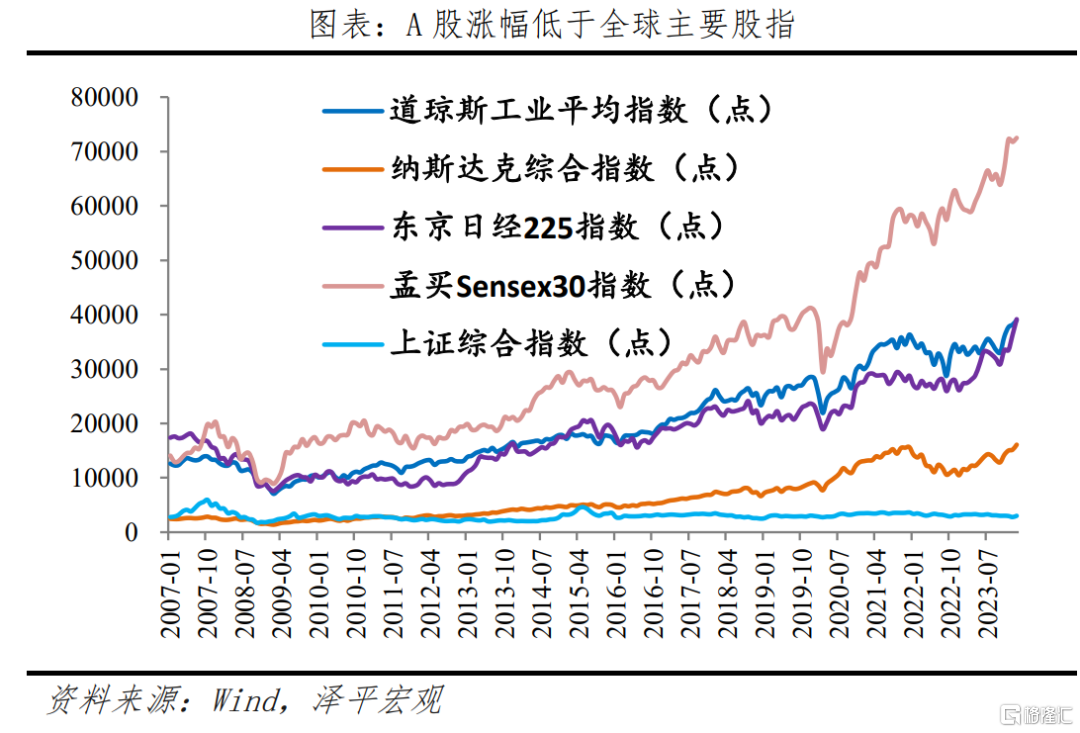

A股长期徘徊在3000点与全球主要股市走势也产生背离。2007-2023年间,当沪市持续在3000点横盘震荡之时,道琼斯指数翻了3倍,纳斯达克指数翻了6倍,日经225指数翻了2倍,印度SENSEX30指数翻了5倍。不考虑估值水平等其他因素,单就股指点位增长与国家经济增长的对应强度来说,美股、印度股市等真实的体现了国家进步和经济发展,而中国的经济腾飞奇迹却完全没能映射到上证指数中。

关于A股为什么长期徘徊在3000点,众说纷纭。第一种解释是长期核准制将BAT等新经济企业拒之门外,指数失真,无法反映经济增长和产业升级。第二种解释是扩容过快,但退市过慢,上市公司质量参差不齐,导致指数成分股失真。第三种解释是A股以散户为主,缺乏赚钱效应,投资者用脚投票,难有长期资金流入。

我们认为以上主要是从技术层面找原因,但不能解决根本问题,A股长期3000点之谜,或许要从观念和制度等深层次入手。2018年我们提出注册制是一场触动灵魂的改革,涉及到一系列的制度变革、一系列的法律的修订,归根结底是要从“融资市”变为“投资市”,才能从根本上解决问题。

2 深层次原因是“融资市”的观念和制度根深蒂固

融资市主要表现为:过去把股市当成上市公司融资圈钱的提款机,把投资者当成韭菜,诞生了很多奇葩操作。例如上市前财务粉饰,上市后业绩变脸,长期以来融资额大于分红额,财务造假、违法犯罪成本低,退市难,投资者权益难以得到保护。

以后必须彻底从观念和制度上改变融资市,树立投资市的制度设计,一定要让投资者赚到钱:上市公司分红少、破发、破净一律不得减持,直到把公司经营好为止,严惩财务造假,实行集体诉讼减少小股东的维权成本,建立平准基金制度,完善信息披露和退市制度,让资本市场成为优胜劣汰的良性循环市场,赏善罚恶。

2.1 最初定位:A股建立之初带有“融资市”基因,定位为国企改革融资,各方存在上市冲动。

中国股市建立之初是为了募集资金推动国企改革,“融资市”基因明显。90年代初,中国改革开放进入市场经济新阶段,邓小平南巡定调资本市场,“证券、股市,这些东西究竟好不好……要坚决地试”。1990年沪深交易所正式挂牌,最初定位为国企改革补充资金。这一基调下,能否上市取决于地方政府和主管部门是否支持,而非企业本身质地是否优质,因此最初上市的以国企为主。

直到如今,追求IPO数量仍是不少地方政府的KPI之一。为了地方经济招商引资、税收就业、打造地方名片,我们统计近年来各省市发展规划,不少经济发达省份都下达新增IPO目标。虽然上市公司在一定程度上代表各地经济发展实力,但忽略质量追求数量也较难真正培育好企业。

而一个以“投资市”为基因的市场应该为投资者提供便利。回顾美国纽交所百年变迁,最初就是由24个证券经纪人为了规范交易,签署《梧桐树协议》,自发驱动建立了股市制度。再经过漫长时间的自发发展形成成熟完善的投资市场,开启美国股市长牛。

2.2 发行环节:融资市争相排队上市,不得不抬高上市门槛;投资市宽准入,企业价值由市场决定。

在融资市,上市资源稀缺,企业上市后可以快速变现,巨大的超额收益吸引企业争相排队上市,因此长时间以来我们不得不实行“核准制”,设置净利润等高门槛。

即使近年来进行了注册制改革,但在融资市的土壤中,市场仍然无法理性为上市公司价值定价,倒逼监管层仍要筛选上市公司和把控上市节奏,注册制下仍然不能完全放开准入。数据显示,截止目前A股排队上市企业超过600家。

而投资市,企业价值由市场决定,投资者用脚投票,质量较低的企业上市后也无法获得超额收益,企业上市行为较为理性,政府和监管者的责任是严把信心披露,无需人为设置上市门槛。

A股股票发行募资冠绝全球。2022-2023年A股融资额连续两年为全球第一。2023年A股IPO数量为313,而美股为245,A股IPO募资额约为美股的2倍。A股IPO数量较高,再融资较多,整体节奏较快,对市场存在一定供需失衡。

2.3 公司监管环节:融资市多业绩变脸、减持冲动、割韭菜,投资市重分红回购,回报投资者

融资市下,获得上市资格即意味着巨大的套利空间,重减持增发而非分红回购,衍生出各种套路。具体有三大表现:

一是为了上市冲业绩、粉饰报表,但不可持续,上市后业绩变脸。为成功上市,部分公司会采取手段来粉饰业绩。这些手段可能包括虚增收入、夸大利润、隐藏负债等,导致上市后问题逐一暴露,从而出现“业绩变脸”。

二是违规减持乱像仍未根治。上市公司往往当股价较高的时候选择大量减持套现,把投资者尤其中小股东当成“韭菜”。尽管2016年、2023年减持新规已经规范了减持问题,但在高额收益面前,仍衍生出不少减持乱象,例如通过质押、担保、融券、甚至技术性离婚进行减持。如果不根治“融资市”土壤,还是会钻制度漏洞。

三是公司治理不够健全,分红和回购有待进一步提高。投资市下,上市公司持续创造价值,重分红回购,治理结构不断优化。近年来在监管层的鼓励下,上市公司分红习惯逐渐养成,近五年A股上市公司累计分红超8万亿元,但与投资市仍有一定差距,美股近五年累计分红超4万亿美元,近五年回购金额均值在9672亿美元,远高于同期A股973亿元。另外,A股也有少数公司一手分红,一手融资,现金分红大头流到了大股东口袋里。

2.4 退出环节:融资市退市阻力大,退市率低;投资市退市机制完善,退市率高。

融资市以企业融资需求为出发导向,部分本应被逐渐淘汰的企业想尽各种办法保住上市资格。同时上市公司作为重要的融资渠道和地方经济发展与就业的载体,经营不善的上市企业得到地方政府的保护与支持,非市场因素压低退市率。

而投资市具有健全的退市量化指标与配套制度,具有多种退市渠道,对退市标准有明确数量级规定,退市率较高。

近十年,中美平均每年新上市公司数量均在300家左右,但美股退市公司数量平均每年高达526家,A股平均每年仅17家,A股平均退市率不足1%,而美股平均退市率超5%。

2.5 交易环节:融资市投机行为多、追涨杀跌,大起大落,投资市价值投资、长期主义、慢牛长牛。

融资市下,上市后追逐超额收益,赚短钱快钱,容易造成追涨杀跌,羊群效应明显,投机炒作氛围较浓,易引发股市大起大落。

而在投资市,才能真正践行价值投资,吸引中长期机构投资,促进资本市场高质量发展。

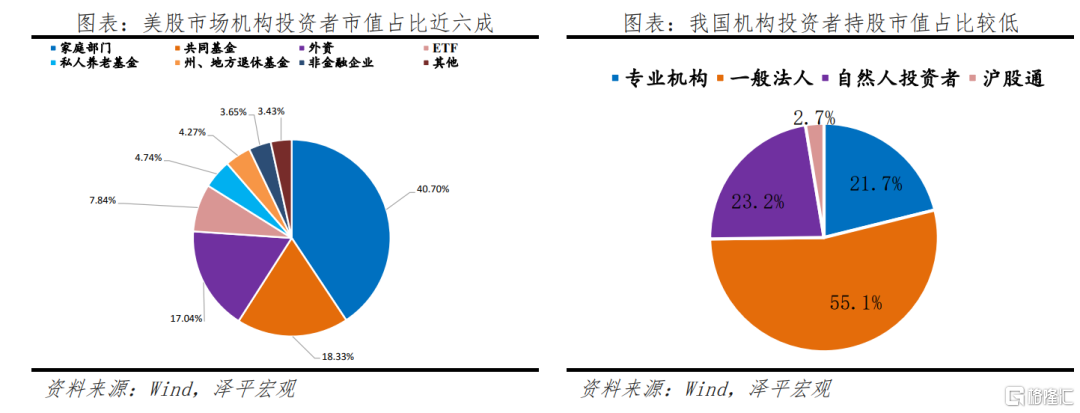

美国养老金长期稳定投资于股票市场,显著提升了美国机构投资者在股票市场中的持股占比。当前美股的机构投资者市值占比为59.3%,远高于中国A股21.7%。

融资市下灵活的交易制度容易水土不服,投资市更有利于市场化交易。融资市下转融通、T+0、做空机制等会加剧投机行为,进一步扭曲市场,因此采取一定的限制;投资市由市场主导,在交易规则上往往更大胆灵活,实行T+0交易制度,允许更大的波动和更高频率的交易,有利于价值发现。市场热议的转融通、T+0等交易制度没有绝对好坏,市场土壤不同,最终的效果也会有显著差异,归根到底是要先培育好的市场土壤。

2.6 惩处和投资者保护:融资市违法成本低、投资者保护机制弱,投资市重严刑峻法和投资者保护

惩处力度上,融资市对证券欺诈处罚轻,投资市严刑峻法。新《证券法》已将财务造假处罚上限从60万大幅提高到1000万,但仍然不足以震慑动辄上亿元的证券欺诈案件。《刑法》对于泄露内幕信息的最高刑期为10年,但实际量刑一般在3-5年,显示出相关法律对违法犯罪行为的处罚偏轻,难以有效保护投资者。而投资市对于违法行为处罚较重。例如美股对于证券欺诈等违法犯罪惩罚较严,财务造假者可处以500万美元罚款和25年监禁,不亚于与持枪抢劫等恶性犯罪,对违法犯罪行为起到了震慑作用。

投资者保护上,投资市集体诉讼威力大,融资市中小投资者处于弱势地位。集体诉讼是境外成熟资本市场的标配,美国证券集体诉讼采用“明示放弃,默示参加”的机制设计,只要有一个人发起诉讼,最后胜诉或和解协议也默认覆盖所有股东,且诉讼费由律所垫付,即使是无力负担高昂诉讼成本的中小股东也可以获得补救。集体诉讼让安然、世通等造假企业付出高达60-70亿美元民事索赔。新《证券法》开创了“中国版集体诉讼”先河,但至今仅有ST康美、飞悦音响等少数个案获得赔偿,有的案件审理仍未出现实质性进展,投资者保护仍然任重道远。

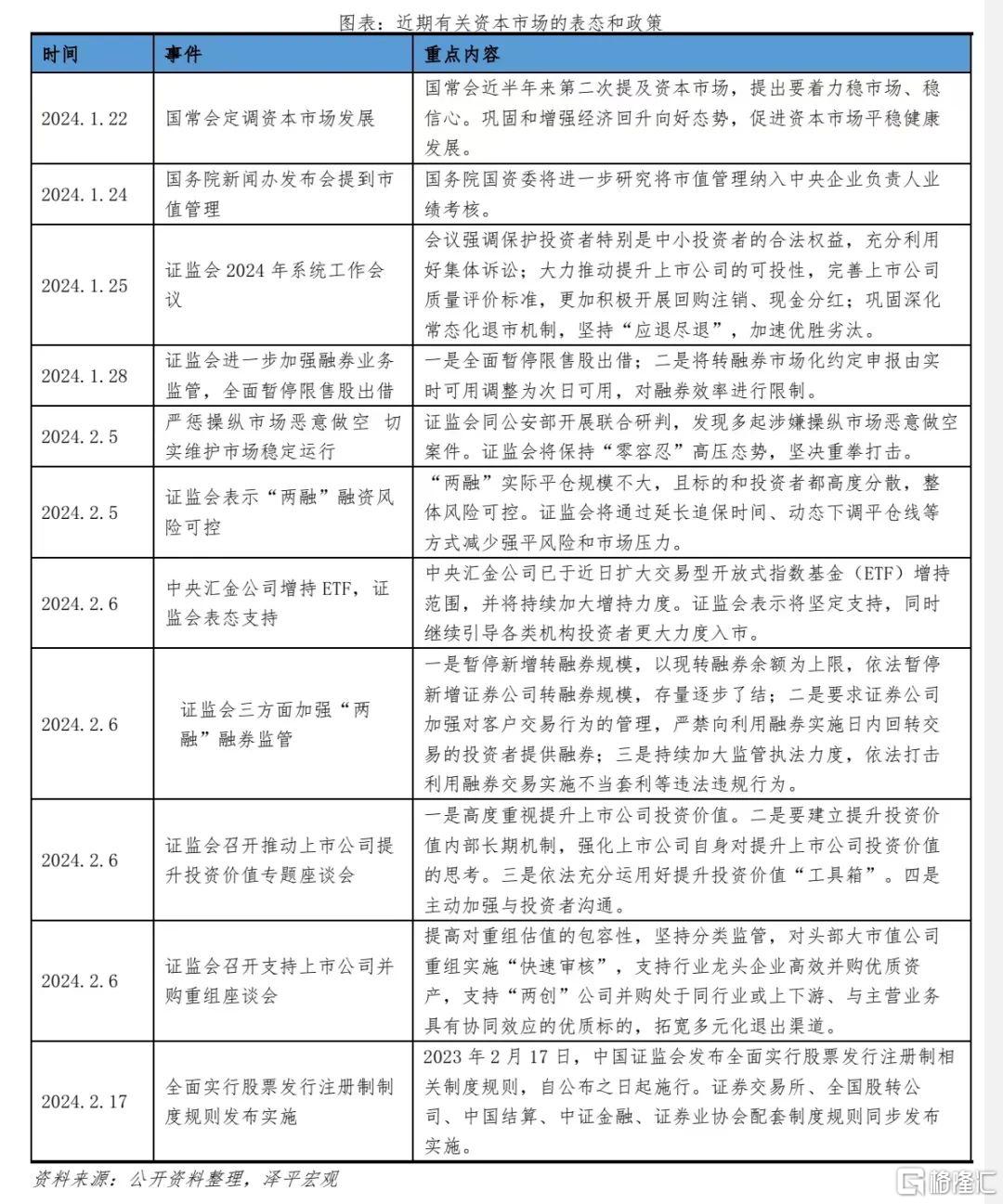

3 建议:融资市转向投资市,触动灵魂的改革

股市作为资本市场的重要一环,对经济高质量发展、居民企业信心至关重要,是稳市场、稳预期的关键。股市能通过财富效应刺激消费和投资;提振股市有利于加速产业结构升级,支持高质量发展、科技创新、专精特新、硬科技等重大战略。股市好了,居民的钱包鼓了,信心有了,经济就能走向回升向好的正循环。当前A股最需要的,就是一个“涨”字。

一是出台平准基金,为股市补充流动性,提振资本市场。提振股市可以激活财富效应,进而刺激投资和消费,形成经济发展的正向循环。建议参考2015年经验,证金公司入场,财政、银行、保险等机构给予资金支持,央行可提供流动性支持。鉴于当前A股70万亿左右总市值,平准基金规模可设置在2.5-5万亿左右。

二是加大宏观调控力度,提振经济基本面。降准降息引导实体经济贷款利率进一步下行,刺激居民消费和企业投资,提振信心,改善企业盈利预期。经济基本面是股市的基本盘,推动经济全面回升向好,才能长期提振股市。

三是全面深化注册制改革,完善信息披露机制和常态化退市机制,提高上市公司质量。信息披露是注册制的核心,监管部门应当强化对发行方信息披露的引导与规范,倒逼中介机构压实责任,企业规范运营。此外,要不断巩固常态化退市机制,坚持“应退尽退”,市场优胜劣汰,提高上市公司质量。

四是坚持以投资者为本,引导上市公司回报投资者,加大投资者保护力度。完善上市公司质量评价标准,引导上市公司更加积极开展回购和现金分红等回报投资者。同时出台和完善投资者保护相关的法律法规,积极推动集体诉讼,利用好集体诉讼保护投资者权益。

五是对资本市场违法行为严刑峻法,加大监管力度。加大对虚假信息披露的处罚力度,对证券欺诈进行刑事、行政、民事全方位追责,设定严格刑罚予以震慑惩戒,完善相关法律法规。

如此,只要保护好投资者利益,让投资者有赚钱效应,股市的繁荣发展完全可以期待!如果股市起不来,长期低迷不振,投资者没信心,就会一潭死水,什么作用都发挥不了,还会严重打击信心。只要股市繁荣发展,投融资活跃,投资者有信心,就可以实现支持高质量发展、科技创新、专精特新、硬科技等重大战略。只要看清问题本质和因果关系,下定决心,办法总比困难多。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员