作者:Rick笔记

关于明年的经济形势,目前一个争议的焦点是明年的房地产政策。一方观点认为,明年经济下行的压力比较大,所以需要放开房地产政策,再一次利用房地产刺激经济。另一方观点认为,目前房地产杠杆比较大,房价有泡沫,不能轻易使用房地产刺激政策。

先不管这两方观点孰对孰错,至少这两方观点有一个共识:就是房地产目前仍然可以刺激经济,只不过因为副作用比较大,所以要谨慎。那么我们的问题是,如果即便放开房地产,也无法刺激经济了,怎么办?或者说,房地产是否到了“历史大顶”?

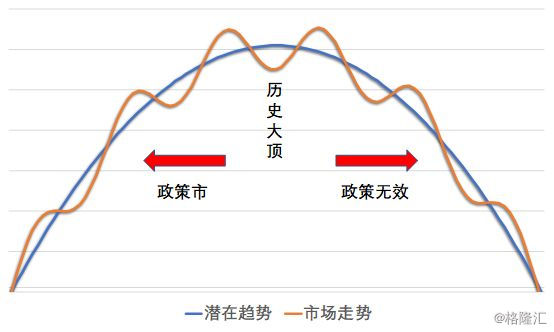

在我们的印象中,中国房地产是一个“政策市”,也就是说,政策松,市场向好,房价上行;政策紧,市场回落,房价下行。但是这种“政策市”是有前提条件的,就是整个市场处于上行周期。

我们在下图做了一个模拟。在历史大顶左侧,此时潜在趋势上行,那么市场走势伴随着政策的松紧,而出现上下波动,但是整体趋势向上。而在历史大顶右侧,此时潜在趋势下行,政策刺激基本上无效。

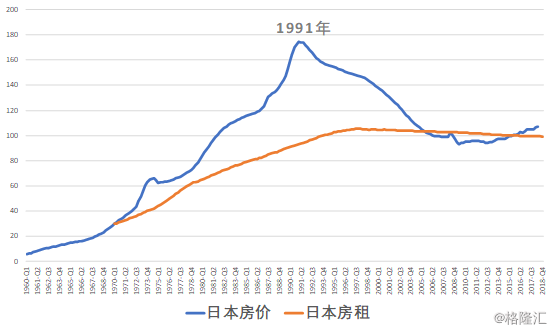

因此我们在争论明年的房地产政策的同时,更需要研究,现在是否到了房地产的“历史大顶”。我们的邻居日本,其房地产在1991年到达了历史大顶,然后一蹶不振,从下图可以看到,房地产具有长周期性,对大顶的判断尤其重要。

图:日本房价(蓝线)和日本房租(红线)

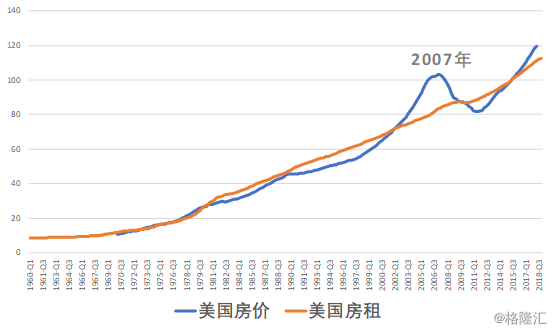

但是对大顶的判断,需要一个标尺。通过对美国和日本的简单比较,我们可以看到,房租,可能是房价的一个基准,就像地心引力,无论房价飙到多高,终究会向租金靠拢。

图:美国房价(蓝线)和美国房租(红线)

房租是一个慢变量,决定于人均收入水平,而人均收入,又决定于人均GDP,即经济发展水平和社会生产力。这就启发我们,房地产的大周期,取决于经济的大周期。那么该如何评估经济体的大周期?这同样需要标尺。

我们先来思考,经济增长的奥秘是什么?经典的增长模型,将增长的源泉分解为劳动力,即人力资本,和厂房、机械设备等劳动场所和劳动工具,即实物资本,无法被人力资本和实物资本所解释的残差,叫做全要素生产率(TFP)。

大量文献显示,国家之间经济增长差异的主要因素,是残差,即全要素生产率(TFP)。全要素生产率(TFP)包括什么呢?笔者个人理解,包括要素由低生产率部门配置到高生产率部门,要素由低生产率主体配置到高生产率主体,技术进步等。

那么中国也不例外,在Zhu(2012)的论文中,将人均GDP增长率的贡献进行了分解如下。可以看到,改革开放三十年来,推动中国经济增长的主要力量是全要素生产率(TFP),包括农业人口向工业和服务业转移,国有企业所有制改革,引入外部技术和管理经验等等。

表:对人均GDP增长率的贡献

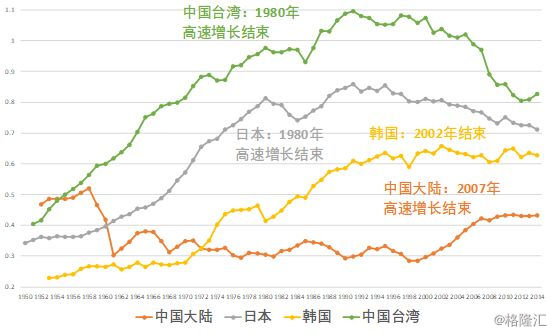

但是全要素生产率(TFP)彷佛有一个“诅咒”,很多经济体的全要素生产率(TFP),在增长到一定水平之后,就会停滞不前,甚至开始回落。我们以东亚的几个国家和地区为例,看看全要素生产率(TFP)的增长。下图为各经济体的TFP与美国的比例。

图:全要素生产率(TFP)的变化(与美国的比例)

从全要素生产率(TFP)的增长来看,东亚的经济体,基本上都经历了高速增长—顶部徘徊—开始下行的走势。其中典型的,比如日本,自1956年到1980年,经历了长达25年的TFP高速增长期,徘徊了10年后,在1991年到达顶部,然后一路下行。

再看一下韩国,自1970年至2002年,经历了长达32年的全要素生产率(TFP)高速增长期,然后徘徊了9年,自2011年有开始下行的趋势。

再看一下中国,全要素生产率(TFP)自1998年开始上行,2007年高速增长期结束。目前正处于徘徊期。与其他经济体相比,中国的全要素生产率(TFP)的高速增长期最短,达到的绝对水平最低。这是一件比较遗憾的事情。

那么全要素生产率(TFP)高速增长期结束之后,是否就意味着经济就见顶了呢?并不是,根据各经济体的经验,当全要素生产率(TFP)高速增长期结束之后,经济体往往会采取高负债的模式继续推动经济发展,而恰恰是这种高负债的发展模式,给经济体带来了严重的后果。

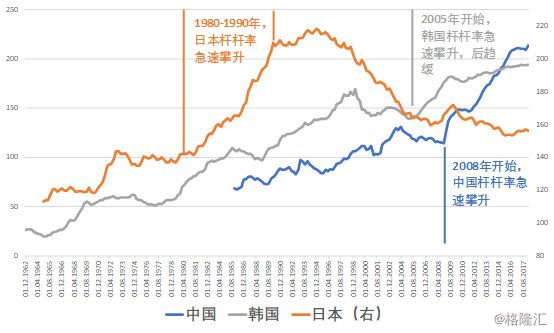

图:宏观杠杆率比较

从中日韩的宏观杠杆率比较来看,日本在1980年全要素生产率(TFP)高速增长结束,然后宏观杠杆率快速攀升,1991年泡沫破裂。韩国在2002年全要素生产率(TFP)高速增长结束,2005年宏观杠杆率快速攀升,2009年趋缓,目前保持稳定。中国在2007年全要素生产率(TFP)高速增长结束,然后宏观杠杆率快速攀升,2016年在去杠杆的政策控制下,杠杆率开始稳定。

综上所述,从国际比较的经验来看,中国在全要素生产率(TFP)高速增长结束之后,宏观杠杆率已经到了一个比较危险的水平。近几年,在中央的正确领导和决策下,中国的宏观杠杆率企稳,但是在全要素生产率(TFP)增长没有恢复的情况下,明年,甚至说未来一段时间,我们既没有能力、也没有空间刺激房地产,如果强行刺激,后果可能不太乐观。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员