旭辉控股(0884.HK)的成长史,可看成是中国民营房企的发展的缩影。

成立20多年来,从实现全国布局,到完成股份制改革赴港上市,再到年合同销售额接连跨过千亿、两千亿大关,旭辉的步履不停,也每每成为中国民营房企效仿的目标和发展的模板。当市场进入新的长周期,站在十字路口的旭辉,下一个目标是什么?又会给中国的民营房企带来怎样的启示呢?

旭辉控股总裁林峰在年度业绩会上指出,“要努力成为投资级民营房企”。

纵观偌大的中国房地产市场,拥有投资级评级的民营企业,就只有龙湖(BBB)和碧桂园(BBB-)两家。那么,要成为下一个投资级民营房企的旭辉,底气何来?

一、稳定可见的业绩,租金增长可期

稳健的业绩增长以及不断巩固的市场地位是第一要素,虽然规模不是万能的,但没有规模是万万不能。强大的市场地位,可以抵御市场的波动,不管面对疫情这样的公共卫生事件,亦或者面对其他的不确定性事件,稳健的公司经营,能给公司带来持续稳定的销售和收入。

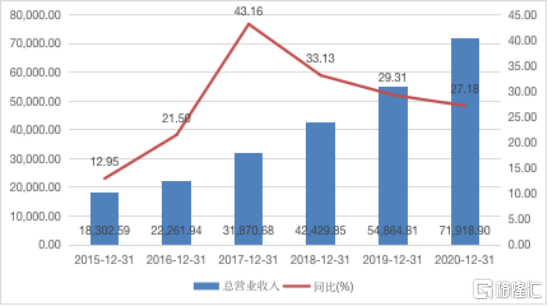

在过去几年,旭辉的收入均保持30%左右的增长,稳健均好的业绩指标持续稳固其市场地位。

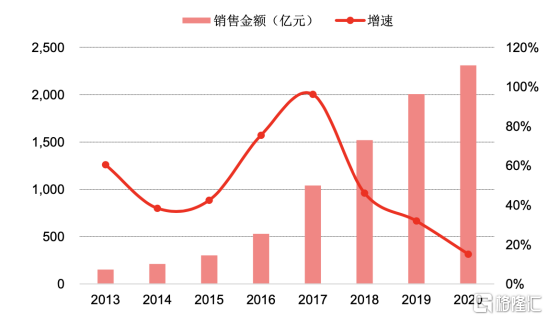

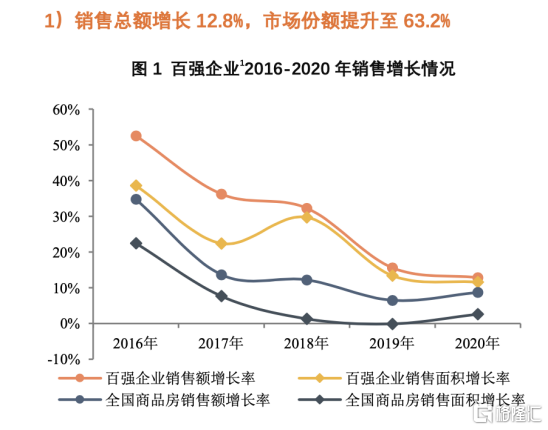

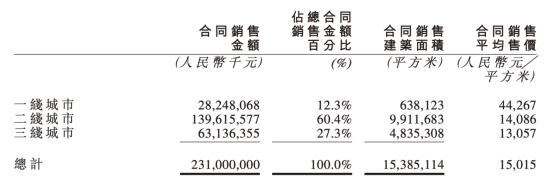

而且合同销售金额也维持了持续稳定的增长,2020年旭辉的合同销售金额同比增长15.2%至人民币2310亿元。而根据中指院的数据,2020年全国房地产百强平均销售总额同比增长12.8,销售面积同比增长11.6%。另外旭辉今年计划销售目标2650亿,依旧同比增长15%。

今年一季度,旭辉的强劲销售得以延续,共实现合约销售额567.0亿元,同比增长153%,结合今年总可售货值超过4000亿,其中86%位于一二线及准二线城市的情况来看,若保持这种势头,旭辉实现全年目标是大概率事件。

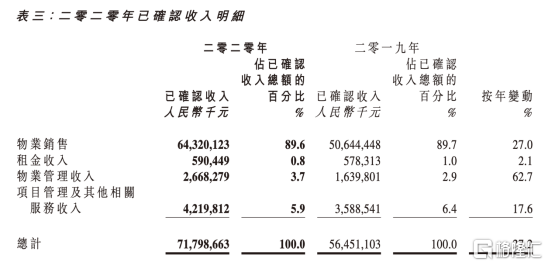

除了物业销售之外,旭辉还有非常多样化的收入来源,比如租金和物业收入。

截至2020年末,旭辉共有27处投资物业,总建筑面积超145万平米,其中的20项投资物业已经开始出租。今年2月,旭辉还用25.64亿元,取得了北京五棵松商业项目50%的股权。五棵松项目主要包括五棵松体育馆、篮球公园、综合商业楼宇及办公大楼,而预期未来在该地块上将建造冰球馆及配套商业设施以及更多商业楼宇。

旭辉物业管理板块的收入也同比增加62.7%至26.7亿,2020年6月,永升成为旭辉的并表附属公司,依托旭辉的签约交付和强大的独立第三方市场开拓能力,永升服务签约面积超过1.8亿平米,在管面积超过1.1亿平米,快速跻身行业12强。

二、良好的布局:得一二线者得天下

从2000年到2020年,可以说是地产极速发展的20年。对很多老百姓来说,如果说过去20年有什么后悔的事,那么没有投资房地产这件事不排第一也一定排第二。

从宏观的角度,过去20年的房地产跟随城镇化的脚步蓬勃发展,而城镇化之路则更多依靠地产杠杆加速驱动。由房企加杠杆开启了固定资产投资,形成地产——基建——工业化的传导路径,其间大量农民进城,剩余价值通过购房的形式转移,让房企杠杆一直接续。地方政府和地产主导,产业做跟随。

过去20年也是金融和互联网大爆发的年代,通过中国最大市值公司工商银行向腾讯的转变可以观测过去20年的变迁。但这两大行业普遍位居一线城市,虹吸效应特别明显,一线城市房价涨幅大幅跑赢全国。

目前,城镇化已经基本结束,人口的流动不再是从农村流进城市。此外,2015年金融行业与GDP比值达到顶点,2018年中国网民数量达到顶点,金融互联网周期也可以逐渐宣告过去。所以人口的流动不再是从农村流向城镇,从城镇流向一线,而更多的是随着产业变迁在一二线城市中横向移动,并且随着制造业在二线城市中的升级,二线可能才是中国房地产未来最具有机会的地区。

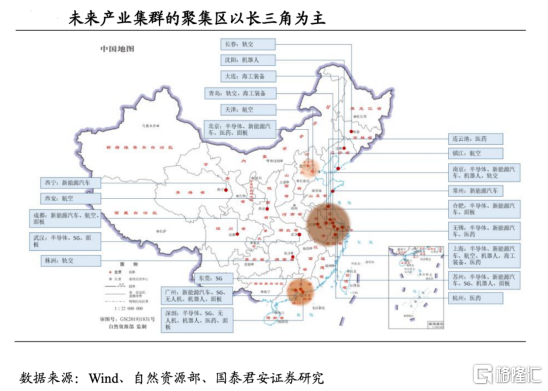

站在2021年看未来20年,国产替代、品牌升级和企业出海,都标志着产业升级的20年来临。产业升级要求更精细的分工,产业链的协同和知识外溢要求产业链上下游企业集中,形成基于产业链的城市群是必然结果。我国制造业升级大概率呈现围绕龙头企业聚集模式,新的逻辑则是政府和产业主导,地产跟随发展。在中国四大核心,环渤海,长三角,珠三角,成渝。长三角产业链集中,明显是最受益于产业的升级。

而旭辉,也是跟随着这样的产业方向,大量布局长三角,并且着重布局二线城市。

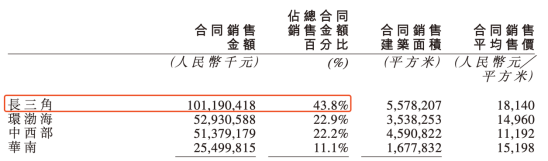

从最新的销售数据看,旭辉在长三角的销售额占比超过40%,是头部房企里面占比最高的,在下一个20年明显最受益于产业的升级。

而从城市能级的角度去看,旭辉超过60%的合约销售收入来自二线,也印证了之前产业升级的大逻辑。

高质量的发展,离不开房企的土地储备,土地储备是一个房企持续发展的根基,也是构成企业竞争力的重要组成部分。高质量且丰富的土地储备,可以支撑房企销售业绩的强劲增长,更可以为企业财务和策略灵活性提供重要帮助。

2020年旭辉拿地力度有所减弱,但仍然维持以销定投原则,多元化拿地能力持续提升。旭辉继续坚持布局核心重点城市和多元化拿地,2020年共新增60幅地块,新增计容建面1310万平,拿地金额915亿元,对应新增货值2200亿元,平均地价7000元/平。其中,拿地金额权益比例61%,拿地金额占销售金额比40%,拿地权益和拿地力度较去年均有所回落。

新增可售货值能级结构方面,一二线城市占比78%,且主要集中于二线城市,占比62%,未来销售去化具备城市基本面支撑。新增可售货值渠道来源看,多元化占比提升明显,从2019年的33%提升18个百分点至51%,其中,商业勾地、收并购、IP勾地、一二级联动来源占比分别为32%、29%、23%、15%。公司多元化拿地能力的提升,不仅可以保证获取项目的数量,也可以支撑未来公司项目结转的毛利率水平。

旭辉土储可满足未来3年持续增长需要,一二线及准二线占比高。截至今年2月末,公司土地储备6818万方(含已锁定待挂牌土储的可售面积),对应总货值10263亿元,是2020年全年销售金额的4.44倍,可满足未来3年持续增长需要。

三、多元化的融资与健康的债务水平

房地产是资金密集型行业,而充足资金来源的背后,更是健康的资产债务表作为支撑。2020年,旭辉通过境内公司债,境外优先票据、绿色优先票据,融资协议与股份配售等融资手段,共获得了约230亿人民币的融资,融资途径丰富。

除了丰富的融资途径,旭辉的综合融资成本也趋于下行。旭辉在2020年在融资方面取得多项突破,境内公司债(3+2年期)创公司历史最低发行利率,仅3.8%。境外债券最长发行年期达到5.5年期,其中今年1月发行的美元高息票据达到6.5年期,利率仅4.4%。综合融资成本来看,旭辉在2020年新增融资成本仅为4.5%,存量融资成本为5.4%,较2019年下降0.6个百分点。评级方面,国际及境内信贷评级机构持续认可旭辉于销售执行、有纪律的土储扩充及审慎财务管理方面付出的努力。穆迪和联合国际均提升公司评级。融资成本的下降和评级的提升均彰显出公司一直以来保持财务稳健的成果。

2020年下半年,“三道红线”成为了房企绕不过去的三道坎,背后隐含着地产下半场的运行逻辑,控制发展速度,注重增长质量,不要寄望于高杠杆,要靠自己造血,不要再野蛮生长,要靠精细化管理。

旭辉有息杠杆稳中有降,2020年在销售增长15%的背景下有息负债仅增长1.0%,销售增长对有息负债增长的依赖程度下降。

公司报告期末现金短债比2.7X,与2019年末持平,远远高于不小于1倍的标准。

净负债率较2019年末的65.6%小幅下降1.6个百分点至64.0%,远低于不得大于100%的标准。扣除预收款后的资产负债率较2019年末下降2.3个百分点至72.5%,略高于不得大于70%的标准,但公司管理层表示有信心“以最快速度进入绿档”。

债务期限结构方面,一年内到期债务比例18%,继续维持在低水平,平均债务账期为4年,期限较长。

旭辉在境内外融资方面具有较强的灵活性,能合理规划和执行融资计划,保持融资渠道畅通,维持债务结构健康。最后,强大的执行力和高效的运营效率。旭辉凭借强劲的合同销售和高现金回收率,实现了持续的收入增长。尤其是在融资收紧背景下,更是展现出优异的现金流周期管理能力。

四、总结

纵观2020年,恒生指数经历了大幅波动,但全年仍然收跌,旭辉则在3月份疫情大幅下跌之后开启反弹,截止最高点,相比疫情最低点已经有一倍的上涨。

国信证券预计,预计旭辉2021、2022年归母核心净利润分别为90.7亿、102.5亿元,增速13%,对应最新的PE只有5.5倍,有较大的向上价值空间。在整体房地产市场受到政策严重打压的情况下,地产行业正在进行一场“供给侧改革”,拥有强大市场地位,拥有多样化布局,并且拥有多样化资金来源的房企,必将是未来具有投资价值的房企。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员