3月25日,中国领先的新经济金融服务机构华兴资本(1911.HK)发布2020年业绩数据,报告显示2020年集团总收入27.31亿人民币(单位下同),同比增长68.4%,净利润首次超十亿规模达到10.38亿,同比大增320.5%。营收、净利双双实现超预期增长。

根据财报,华兴资本业绩增长主要源于投资银行、投资管理业务分部经营利润显著增加,以及其他经营开支得到有效控制。报告期内,华兴资本的业务结构进一步得到优化,投资管理、投资银行业务比重实现新的平衡,长期增长态势明显,华兴证券和财富管理等业务也在国内经济结构转型、科技创新的战略背景下,迎来新的增长机会。

跨过承前启后的2019年,华兴资本各大板块业务协同发展,多元合力推动业绩向上,公司三年业绩目标提前达成。这意味公司前期在新经济领域积累的优势正在全面释放,互联驱动模式带来的增长正循环已经发动,2020年正式进入发展快车道。

投资管理规模超570亿

业绩期内,投资管理业务作为表现最亮眼的板块,过去一年实现营收13.74亿,同比增长127.8%,该板块营收占总收入达到50%,实现经营利润9.52亿,同比增长218.4%。投资管理业务的强势表现与公司资产管理规模(AUM)的稳健增长密不可分,2020年公司资产管理规模(AUM)超570亿,对应的投资成绩也相当亮眼。

公司旗下旗舰私募股权基金华兴新经济基金2020年先后投资了华大智造、经纬恒润、泡泡玛特、江小白、妍丽、玩物得志、三头六臂、汇联易、保险极客等,其中贝壳、泡泡玛特、理想、优刻得、京东达达、一起作业等明星企业成功登陆资本市场。

与此同时,华兴资本准确把握疫情期间的投资窗口期,新投资项目涉及消费、医疗健康、先进制造、企业服务、金融等各赛道的优质项目。其中,定位医疗子行业布局和整合,主要投资成长型且有盈利规模领军企业的华兴医疗产业基金,所投华熙生物、心脉医疗、科美诊断陆续在A股、港股和科创板上市。

医疗与生命技术产业的业务能力已成为华兴当下最为巩固的核心竞争力之一,华兴资本目前已为近100个医疗与生命科技领域融资及并购项目担任财务顾问,这些业务将有机会为公司带来巨大的资本增值和账面回报。

截至2020年末,华兴资本已完成投资的基金IRR平均45%,投资回报倍数(MOIC)平均3.1x。从目前的利润增量和贡献来看,公司众多优质的投资管理项目已经进入收获期,累计未实现附带权益还将继续释放到收入和净利润中,增厚公司的ROE。

投资银行业务同比大增259%

作为华兴资本的起家业务,投资银行板块继续保持了锐不可挡的势头,在全生命周期解决方案策略下,前期积累的TMT领域大批明星项目陆续释放,公司股票承销业务崭露头角,在港股、美股、A股、科创板IPO项目全面开花,细分领域龙头地位进一步稳固,仍旧是"最懂互联网的投资银行"。

具体来看,2020年华兴资本投资银行业务收入10.04亿,同比增长44.3%,占总收入36.76%。

在一级市场,公司股票承销业务收获颇丰,同比增加477%,股票销售交易持续增。年内华兴资本完成快手科技、京东集团、京东健康、中通快递、泡泡玛特、嘉和生物、开拓药业7家公司港股IPO项目,总募资规模约160亿美元。借此,华兴资本的香港IPO账簿管理人排名由去年第28名升至第15名,市场份额2.7%,市场影响力进一步扩大。

贝壳找房、陆金所、逸仙电商、秦淮数据、一起作业、天境生物6家公司也在华兴资本的协助下顺利登陆美股,总募集规模约62亿美元,公司中概股美国IPO账簿管理人排名由去年第27名升至第6名,市场份额8.26%,是美股市场当之无愧的华行代言人。

二级市场上,公司私募和并购业务稳步发展,通过对投行结构有机整合和产品形式的不断创新,强调为客户提供全面解决方案的华兴资本在二级市场的地位得到稳步提升。年内,公司协助贝壳、拼多多、满帮、华大智造、每日优鲜、明略科技等累计实现34.75亿美元融资规模。此外,百度分拆、搜狗私有化、京东物流战略投资跨越速运、拼多多京东可转债投资国美、畅游私有化、蔚来可转债、拼多多可转债背后也都有华兴资本的身影。

依托内地、香港、美国三地牌照优势,抓紧内地及香港资本市场改革的历史发展机遇,华兴资本通过投行业务线条整合逐步成长为多元化化的综合性金融服务机构,在业内已被视为与高瓴、腾讯投资等同属私募股权投资第一梯队。

新战略板块换挡提速

作为华兴资本整体战略中的重要板块,逐渐成长起来的华兴证券和财富管理在2020年迎来了新的机遇,将实现换挡提速发展。

2020年华兴证券公司贡献收入2.54亿,作为华兴资本境内投行业务的主要平台,凭借出色的执业能力,华兴证券获得了证监会A类评级,在业务制度建设、人员配备情况、市场影响力、业务运行规范性、风险控制情况与服务国家战略等方面的业务水平得到权威的认可。

2020年11月,华兴证券正式获批自营和代销牌照,这意味着在证券经纪、证券投资咨询、证券承销与保荐、证券资产管理基础上,公司的业务边界再次得到新的扩张,这对以投行和研究见长的华兴资本来说,资金回报率或将再次得到提高。随着A股注册制的深入推进,华兴资本在内地IPO市场实现新突破或许只是时间早晚的问题。

而华兴资本的财富管理业务可以视为与投资管理业务逻辑相似的To C业务,一定程度上实现了将机构的专业能力和服务向个人开放。而此前公司展现出来的标的选择能力、研究能力、风控能力、管理规模以及积累起来的海量优质资源网络资源无一不显示出自身的领域专业能力,并获得了市场认可,截至2020年,华兴财富管理累计存续规模实现新高达到AUM60亿。

目前在产品层面,公司财富管理业务覆盖了境内外现金管理、固定收益、权益投资、另类投资四大类资产,内部协同完成华兴特色、稀缺股权单项目及港美股IPO的认购路径。

客户端则主要面向新经济财富人群,提供超高净值个人资产配置、头部新经济企业现金管理服务。与合作伙伴LGT打通了EAM(外部资产管理人)的客户服务模式,以华兴财富的特色产品平台为核心,为高端财富渠道背后的高净值客户提供服务。可以预见的是,逐渐成长起来具备爆发性增长潜力的财富管理新业务,将进一步推动公司实现收入和利润来源多元化,是公司增强周期性穿越能力的重要依据。

随着业务潜力的不断释放,一旦这两块业务对公司总营收贡献达到一定规模,那么驱动华兴资本成长爆发期的"第三架马车"就将转动起来,与投资管理和投资银行业务板块形成联动,为公司业绩中长期发展提供新动能。

结语

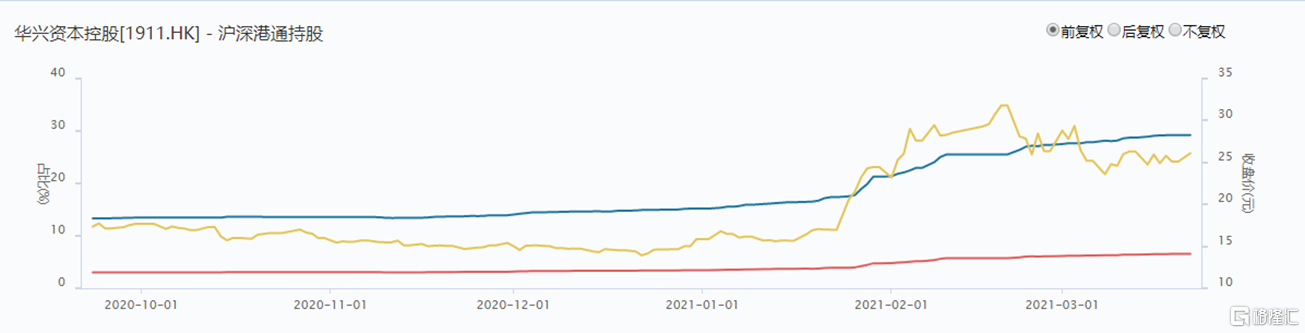

随着业绩情况的逐步披露,华兴资本在港股市场获得重估并录得惊人涨幅,截至目前公司年内涨幅超过50%,大幅跑赢恒生指数,在港股同业或同板块之中亦遥遥领先,确立头部地位,与此同时,华兴资本的港股通持股比例也在同步持续上升,充分证明了南下资金对其青睐有加,市场人士已逐步把华兴视为港股行情的风向标之一。

(来源:wind)

展望未来,随着华兴资本业务线条日益丰满,它将继续专注新经济行业全生命周期的价值金融服务,以此为基础,为后续规模更大的私募融资业务及IPO业务导流,并通过资管业务更加深入地参与到价值创造中去。在致力于发掘下一个十年独角兽的过程中,华兴资本也成长为一代独角兽。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员