随着2024年中美逐步步入补库存周期,全球商品贸易展现出回暖态势,WTO最新预测今年全球商品贸易量将增长2.7%,为行业带来积极信号。作为全球集装箱行业龙头,中集集团(000039.SZ)最新财报显示其前三季度业绩强劲增长,期内实现营收1289.71亿元,同比增35.58%;实现归母净利18.28亿元,同比增268.87%。

然而,对于中集集团未来市场前景,业内出现不同的看法。一方面,多家头部券商认为公司将从未来降息周期推动的全球贸易回暖、新船更新带来的集装箱需求持续恢复,以及海工业务营收的强劲增长和订单不断超预期中受益,预计公司业绩有望持续提升。

另一方面,也有外资券商如瑞银证券及部分市场人士持较为谨慎悲观态度。他们指出,尽管全球货物航运量预计明年将增加1.5%,但新增加的船只将压低运费,同时全球集装箱数量在2025年将会出现过剩。瑞银近期一篇研报还将中集集团下调至卖出评级,核心逻辑是对集装箱制造业务和海工业务未来盈利能力的担忧,以及对地缘政治不确定性的考量。

面对不同的观点,该如何看待?这确实是一个值得深思的问题。此外,随着美国2024年总统大选尘埃落地,特朗普重新当选美国总统,他的回归,是会为全球贸易带来新的机遇,还是引发新的变数?

一、集装箱行业未来需求空间几何?

在笔者看来,上述瑞银和部分市场人士较为谨慎悲观的看空观点,可能忽略了全球货运量增长对集装箱制造业的积极影响。全球货物航运量的增加意味着对集装箱的需求也将相应提升。2021年集装箱过剩主要是由于码头堵塞等特殊因素导致的。与2021年不同,2025年被视为一个正常年份,不太可能出现类似的极端状况。在常态年份中,随着全球经济活动的恢复和增长,货运量有望保持稳定增长的趋势。

根据WTO最新预测,2025年全球商品贸易量将进一步同比增3.0%,增速相较于2024年有所加快,这一趋势预计将推动集装箱需求的持续攀升。此外,据德鲁里此前数据,2024年和2025两年间集装箱市场需求总量将超过900万TEU(标准箱)。

作为全球最专业的航运咨询机构,德鲁里还表示,当前正步入运力大幅波动周期的第五年,一系列突如其来的事件持续冲击全球供应链的稳定性,仅依赖年度运力的供需数据来分析和预测航运业动态,已经难以全面反映行业的真实变化。过去一年,集装箱运输市场的实际表现多次超出市场的悲观预期,展现了一定的韧性与活力。然而,当前市场对明年集运市场的整体展望仍偏向悲观,在资本市场上看,这种预期已反映在中集集团的股价表现中。在此背景下,市场是否也应关注集运市场可能存在的上行风险,以全面评估集运行业以及相关公司未来的潜在变化?

进一步深入分析,年度新增运力的具体数字是否能准确反映某一特定时刻的供需紧张程度?答案显然不是。实际上,决定运价波动的核心因素在于某一具体时间点的供需状况。换句话说,新船的连续下水并不直接等同于对集装箱制造业的负面信号,反而可能预示着潜在的积极面。运费的波动不仅仅由船舶数量的增减决定,更关键的是受到全球贸易量动态变化的影响。当船舶的增量与贸易量的增长保持同步甚至被贸易增长所超越时,运费不仅不会下跌,反而可能因为供不应求而上升。此外,新船的交付通常伴随着老旧船舶及集装箱的更新换代需求。为了提升运输效率与安全性,航运企业倾向于更新其船队配置,这一过程也将直接促进集装箱的制造与销售,为行业带来新的发展机遇。

根据国际航运研究机构Alphaliner10月研究报告,全球主要航运公司为应对船队老龄化,正在加快船舶更新和替换步伐,持续订造新船。全球前十大航运公司共有431艘集装箱船在建,总运力超过590万TEU。

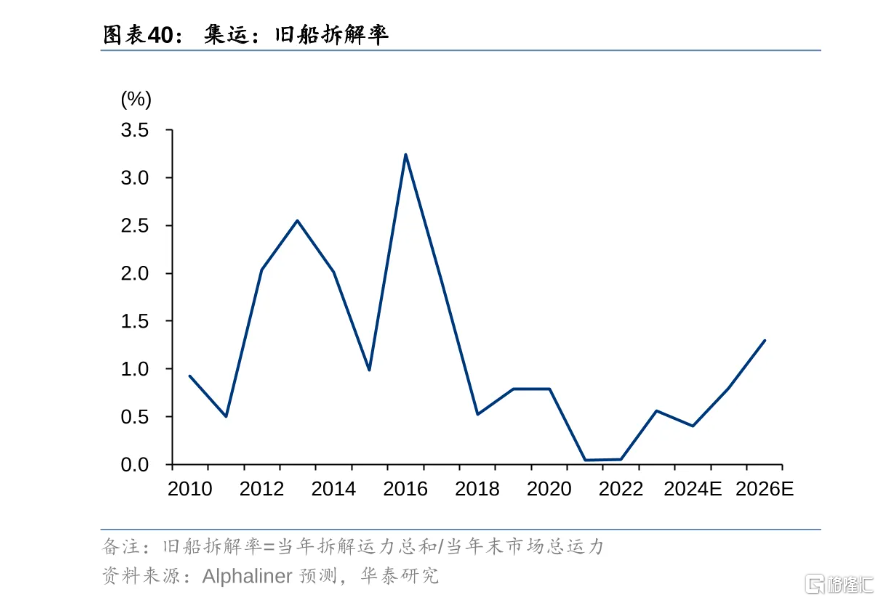

Alphaliner预计,2024/2025/2026年全球集运市场拆船率为0.4%/0.8%/1.3%,拆船率进入新增长周期,进一步刺激新船增加,带动集装箱需求增加。

此外,根据东吴证券统计,截至2023年末,全球集装箱保有量约5000万TEU,按20年使用寿命,年存量更新约250万TEU。

而从航运视角看,当前海事件对航运运力市场的影响深远。航运业龙头中远海控副总经理于涛表示,2024年因欧地绕航消化运力规模约5%~6%,且环保履约压力致船舶减速航行、节能改造、旧船拆解的运力消化也为5%左右,未来航运市场未来依然保持健康稳健的发展态势。

由此可见,集装箱市场未来需求空间仍较为广阔。中集集团作为全球集装箱制造的领头羊,凭借连续多年世界第一的产销量,以及2023年占据全球45%市场份额的显著优势,更能够在市场趋势中抓住机遇,扩大市场份额,提升盈利能力。

而从成本端来看,集装箱制造毛利率受到规模效应与原材料价格影响较大。其中钢材约占集装箱制造成本的50%,在钢价低位震荡,而箱价环比上升背景下,作为行业龙头,中集集团成本管控能力领先,集装箱制造利润端也有望进一步修复。

二、海工业务:被低估的增长潜力?

值得注意的是,瑞银在上述研报中似乎低估了对中集集团海工业务的增长潜力。虽然瑞银预测未来十年造船行业会进入景气周期,但对于中集集团海工业务短期内毛利润的增长却持谨慎态度,认为市场对公司该业务太乐观。同时,瑞银近期给予了中国船舶买入评级。

然而,这种评估似乎没有充分考虑中集集团海工业务稳健增长趋势。实际上,中集集团的海工业务一直在持续增长,收入增速较快,且订单量多次超出市场预期。从行业发展和市场竞争的角度来看,如果对中国船舶持积极看法,那么考虑到中集集团在海工领域的领先地位和良好业绩,是否也应该对其海工业务持乐观态度?

一方面,从盈利能力核心指标之一——EBIT Margin(息税前利润率)来看,中集集团海工业务在2024年上半年的息税前利润率达到了2.4%,而中国船舶仅为0.86%,这一数据表明中集集团在海工业务上的盈利能力相对较强,毛利率并不是唯一的盈利能力衡量指标。

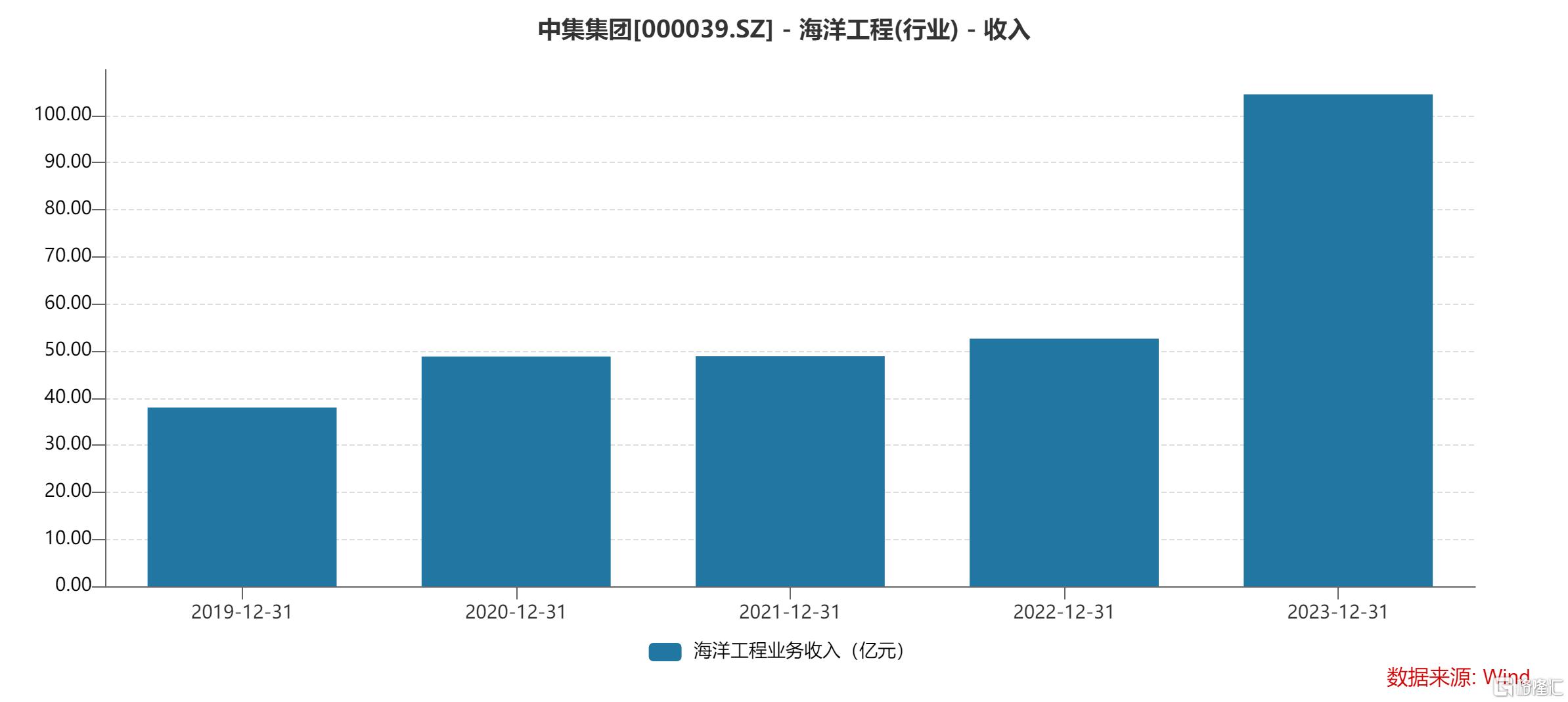

另一方面,中集集团最新发布的财报也展现了其海工业务的良好表现。2024年第三季度,公司实现了498.56亿元的收入,同比增长44.30%;净利润为9.62亿元,同比增长了891.78%。这一业绩增长也得益于海工业务收入的提升和盈利能力的提升。数据显示,在2024年前三季度,随着新接海工订单的陆续进入生产阶段,中集集团海工业务的营收同比增长77.75%。根据Wind数据,过去五年中集集团的海洋工程业务收入呈现稳步上升趋势,体现了公司在该领域的持续竞争力。公司海工业务整体的增长动力及订单质量在今年都有显著提升。

值得注意的是,2024年前三季度,中集集团海工板块的新签订单金额同比增长了121%,达到32.5亿美元,创下了历史新高。这些订单包括2条FPSO船体、1条FLNG修改造项目(订单金额为16亿美元)以及3条滚装船,进一步增加了公司的在手订单储备。截至今年前三季度,公司累计持有在手订单价值同比增长42%,达到74亿美元,其中高毛利率的油气订单已经大幅提升至60%左右。即便海上风电安装船及滚装船毛利率在现阶段较低,但主要原因也都是首制船与2021年低船价的原因,从后续来看,船价的提升以及经验的丰富也能提高这两类船型的毛利率。

展望未来,随着这些订单的逐步交付,中集集团的海工业务板块有望继续保持增长。根据中国船舶报2024年至2026年间,全球对FPSO、FLNG等高端海工装备的需求预计会超过100艘。据测算,对应订单金额可能超过万亿元。中集集团在海工领域的战略布局和技术创新已为其长期发展提供了有力支撑。公司在FPSO、FLNG等领域的突破不仅增强了自身的技术实力和市场竞争力,也准确把握了全球能源转型和海洋经济的发展趋势。中集集团有望在这一波订单潮中获益,随着高端海工生产装备领域订单的陆续交付,公司盈利能力也有望进一步提升,带动整体业绩持续稳健增长。

三、未来三年业绩增长预期下,估值应提升还是下调?

根据Wind一致预测,中集集团在未来三年的营收和归母净利润预计将呈现上升趋势,这为公司的估值提升提供了坚实的基础。

然而,在瑞银在上述研报对中集集团的估值调整中,出现了一个不一致的情况。尽管该机构也预测中集集团未来三年的归母净利润将持续增长,但它却选择降低了公司的估值,这一做法在逻辑上显得不太合理。一般来说,企业预期业绩的持续增长会推动其市场估值相应上升,两者之间存在正相关关系。

回顾历史,中集集团曾因集运业务的业绩波动而面临市场质疑,导致估值出现波动。但现在,公司已经展现出更加稳定且可持续的增长态势,不仅有连续增长的预期,还表现出稳定性和可持续性。在这种情况下,中集集团的市场估值应该得到更积极的正面反馈,并迎来市场的重新评估和定位。

在地缘政治方面,2024年美国总统大选的结果已经确定,特朗普再次当选,这引发了市场对他可能重启关税提升议程的担忧,进而担心全球贸易格局可能受到影响。

对此,航运业领军企业中远海控的副总经理于涛持相对乐观态度。他表示,"从短期来看,航运市场可能会迎来一波行情。由于未来可能加税的预期,今年年底至明年年初可能会有强烈的出货需求。"

从长期来看,在整体贸易需求保持相对稳定的前提下,即使一系列贸易保护政策的实施导致货物供应地发生变化,全球供应链的碎片化也可能增加更多的用箱需求。例如,部分货物可能会加速流向东南亚、墨西哥等新兴市场。同时,中欧、中日、中韩之间的贸易关系有望迎来新的发展机遇,这也将为集装箱带来新的需求空间。

此外,全球航运巨头马士基集团的首席执行官柯文胜也持乐观态度。他认为,美国大选和运力过剩对全球贸易和集运市场的影响被过度夸大了。他强调,美国的经济发展和消费需求是全球经济的巨大驱动力,也是集装箱行业景气的核心决定因素。新政府不太可能阻碍经济发展或降低消费。

投资的时钟马上进入2025年,这一年是市场连续看空集运的第三年,而集运产业链事实上在这3年里,盈利能力连续超出预期;这一年,也是船舶周期上行以来,中集集团海洋工程船厂业务继续不被市场定价的第3年,而中集海工业务不但实现了营收与利润的大幅改善,还创新了历史最高接单金额规模的记录,更是突破了中国海工业务在FPSO、FLNG上的接单类型。

这一年,中集集团的集粉们也期待中集集团的真实价值能被市场清晰看见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员