明天(10月25日),A股市场将迎来2只新股申购,一家是主板的健尔康(603205.SH),一家是创业板的港迪技术(301633.SZ)。鉴于今年打新赚钱效应较好,可以积极参与申购。

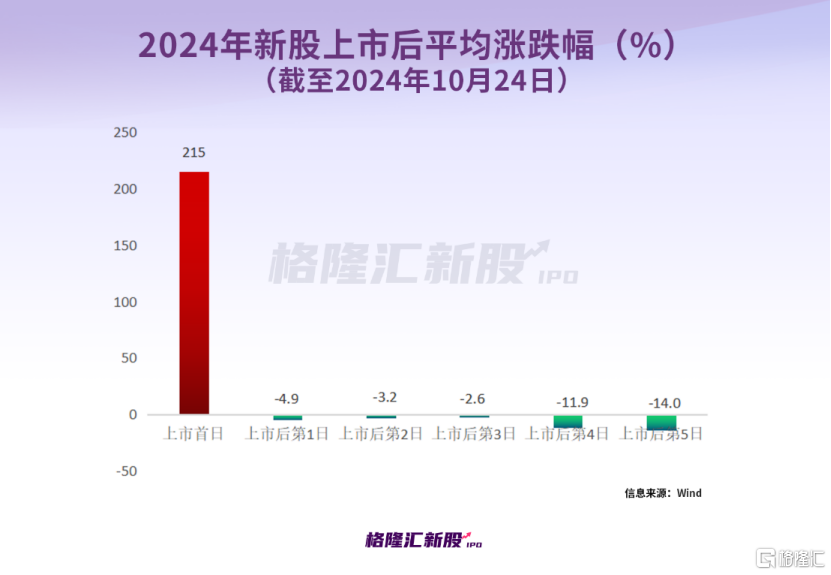

据格隆汇统计,截止10月24日,A股新上市的75家企业中,仅上海合晶1家在上市首日破发,海昇药业首日收平,其余73家均在上市首日收涨。

75家A股新上市企业首日平均涨幅为215%,其中涨幅最高的是强邦新材,首日收涨1738.95%;涨幅榜第十名是利安科技,涨幅达348.75%;可以看到,今年上市当天涨不到3倍都进不了前十。

造成新股市场火爆的原因有多个,首先是新股发行数量减少,与前几年A股每年新上市300-500家公司相比,今年到目前为止尚不足100家,物以稀为贵,自然就成了资金眼里的香饽饽。

其次是新股定价趋于合理。近年来,监管部门对机构在新股询价中的违规行为从严监管,频频打击新股询价、定价过程中的乱象。今年3月15日,证监会已发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》。其中就提出,优化发行承销制度,强化新股发行询价定价配售各环节监管,从严监管高定价超募,提升中小投资者获得感。

总体来看,随着制度的完善,现有的询价规则在较大程度上能够剔除过高或者过低的不合理报价。

当然,新股受追捧也与市场情绪有关。在924之前,A股市场博弈太过激烈,而新股盘子小、没有套牢盘,容易被资金炒作,于是就成为了少数增量资金的避风港。而924之后,由于情绪过于高涨,20cm、10cm都满足不了市场的需求,不受涨跌幅限制的新股和次新股又成了资金追求短期收益最大化的茅。

因此,今年在新股定价监管趋严、新股发行数量减少、市场情绪等多重因素驱动下,“打新”市场迎来新气象,破发率大幅下降。

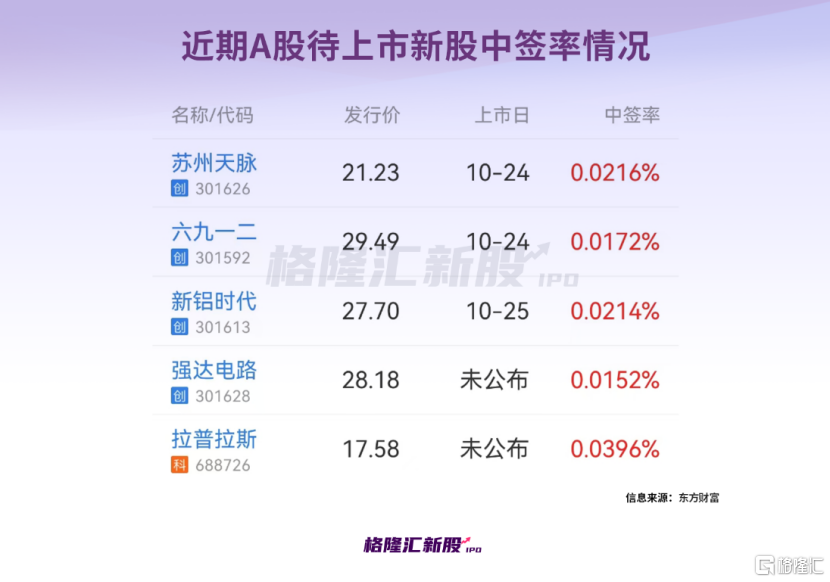

如果打新中签后在上市首日卖出,赚钱的概率很大,这也是很多人坚持A股打新的重要原因。可问题的关键是,中签率真的太低了,以最近上市或申购的几家公司为例,中签率最低的强达电路只有0.0152%。打新中签犹如撞大运,可遇不可求。

当然,在投资新股时,也要关注其基本面情况,合理评估投资价值。接下来一起看看今天申购的两只新股的基本面情况。

01

健尔康:主要从事医用敷料OEM业务

健尔康医疗科技股份有限公司(简称“健尔康”)于2024年10月25日启动新股申购,保荐机构为中信建投证券股份有限公司,股票代码为603205.SH。

健尔康此次发行价格14.65元/股,发行市盈率为14.59倍。

公司所属行业为专用设备制造业(C35),截至2024年10月22日(T-3日),中证指数有限公司发布的该行业最近一个月平均静态市盈率为26.68倍。

招股说明书中所选可比上市公司2023年扣非前后孰低的归母净利润摊薄后算术平均静态市盈率36.44倍(截至2024年10月22日)。

不论是和上述哪个标准相比,健尔康此次的发行市盈率都比同行低出许多。

健尔康本次发行数量3000万股,占发行后总股本比例为25%。网下初始发行数量1800万股,网上初始发行数量1200万股。网上每笔拟申购数量上限1.2万股,申购数量应为500股整数倍。

本次发行前,健尔康实际控制人陈国平合计控制公司 67.90%的股份,持有公司表决权比例为 93.95%,对公司生产经营具有重大决策权。

公司主要从事医用敷料等一次性医疗器械及消毒卫生用品研发、生产和销售,依靠自有研发、生产、销售以及技术等体系开展生产经营。

主要业务占比,来源:健尔康招股书

健尔康深耕行业多年,与多家国际知名医用敷料品牌商建立了长期战略合作关系,包括Cardinal、Medline、Owens & Minor、Mckesson、Hartmann 等,上述客户均为全球性医疗服务提供商和医疗产品品牌商或生产商,其中Cardinal和Mckesson 为世界500强企业,业务范围涵盖上百个国家和地区,为公司业务持续稳定发展和市场开拓提供了充分保障。

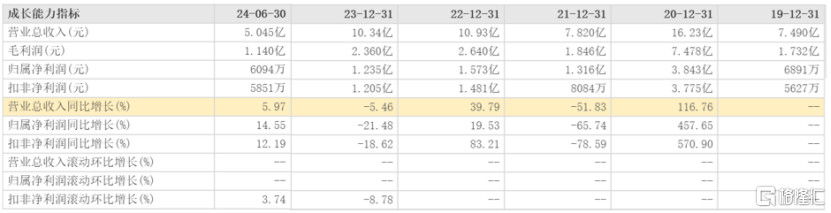

2021年至2024年上半年(报告期),公司实现营业收入分别为7.82亿元、10.93亿元、10.34亿元和5.05亿元,同比分别变动-51.83%/39.79%/-5.46%/5.97%;净利润分别为1.32亿元、1.57亿元、1.24亿元和6094.27 万元,同比分别变动-65.74%/19.53%/-21.48%/14.55%。

可以看到过往几年业绩波动较大,主要是受疫情相关产品的扰动影响。2022 年公司手术耗材类、伤口护理类、防护类等产品订单有所增加,带动业绩增长。2023 年防护类产品销售规模下降,导致业绩回落。

健尔康预计2024年1-9月实现营业收入7.8亿元至8亿元,同比增长约9.65%至12.46%;实现归母净利润0.92亿元至0.96亿元,同比增长约10.18%至 15.09%;实现扣非归母净利润0.89 亿元至0.93 亿元,同比增长约8.75%至 13.77%。

健尔康关键财务指标,来源:东方财富

公司产品外销占比较大,2023年以来外销占比都超过了80%。外销业务面临着文化差异、商业环境差异和国际贸易争端等诸多因素影响。近年来,由于古巴经济发展困难,外汇短缺,导致其无法按期回款。

这也导致了应收账款较高,报告期各期末,公司应收账款账面余额分别为2.84亿元、3.38亿元、3.98亿元和3.68亿元,应收账款计提坏账准备金额分别为1.49亿元、1.63亿元、1.69亿元和 1.68亿元,主要系对古巴客户历史累计欠款单项计提的坏账准备。

健尔康境外销售采用OEM直销方式,即主要为境外品牌商进行贴牌生产,以其自有品牌或代理品牌进行销售。根据中国医药保健品进出口商会的统计数据, 2017-2023年公司连续七年位居国内医用敷料出口企业第四名,前三名分别为奥美医疗、稳健医疗和振德医疗。

目前,我国医用敷料行业进入门槛相对较低,行业内生产企业众多,行业集中度不高。同时,国产医用敷料以传统产品为主,产品同质化现象较为严重,国内企业大多在低端市场进行低价竞争,品牌知名度和影响力相对较低。

02

港迪技术:专注于工业自动化领域

武汉港迪技术股份有限公司(简称“港迪技术”)将于10月25日开始网上申购,股票代码为301633.SZ,保荐人为中泰证券。

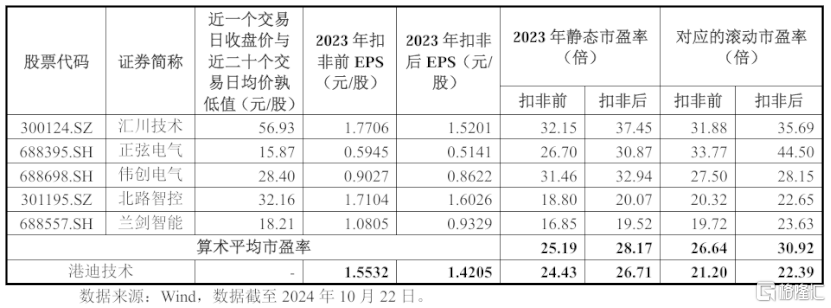

港迪技术本次发行价格37.94 元/股,对应发行市盈率26.71倍。

公司所属行业为“I65 软件和信息技术服务业”,中证指数有限公司发布的行业最近一个月平均静态市盈率50.82倍;招股说明书中所选可比上市公司2023年扣非前后孰低的归母净利润摊薄后算术平均静态市盈率为28.17 倍(截至2024年10月22日)。

和所属行业相比,港迪技术的市盈率要低出许多;与选取的几家可比上市公司相比,港迪技术的市盈率略低。

来源:港迪技术上市发行公告

本次公开发行新股的数量为1392万股,占本次发行后公司股份总数的比例为25%,其中网上发行占本次发行总量的 100%,全部为公开发行新股,不安排老股转让。申购数量应当为500股或其整数倍,最高申购量不超过1.35万股。

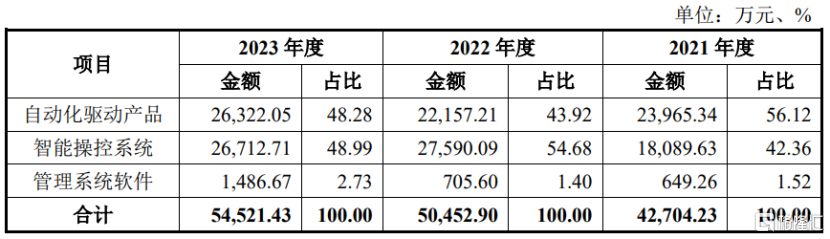

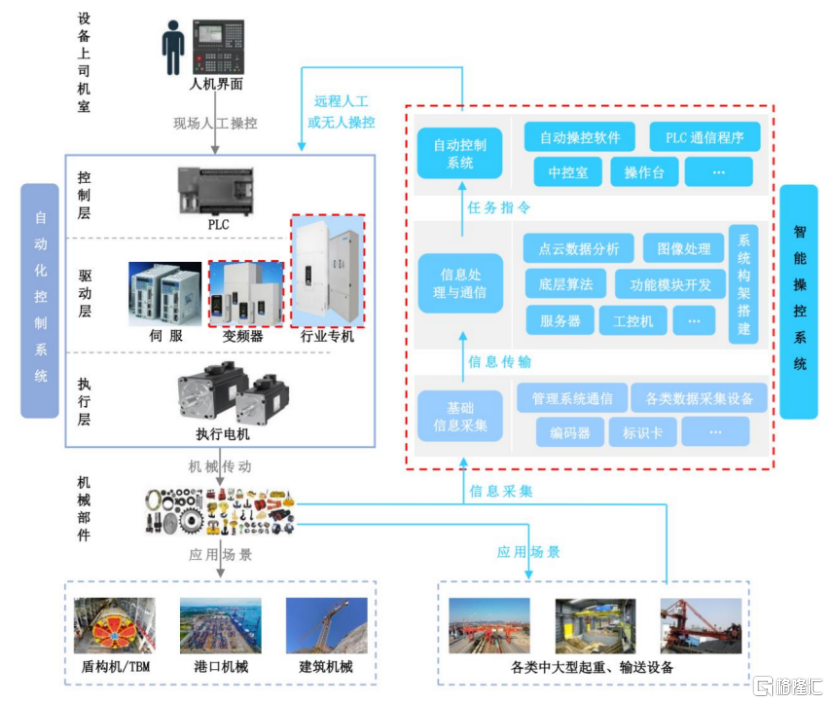

港迪技术专注于工业自动化领域产品的研产销,产品主要包括自动化驱动产品、智能操控系统,以及管理系统软件。

公司业务结构,图片来源:港迪技术招股书

工业自动化根据自动化层级递进顺序主要可分为设备单机自动化、设备生产作业过程自动化和企业生产管理自动化。

公司自动化驱动产品与智能操控系统主要用于工业自动化中的设备自动化领域,其中自动化驱动产品是实现设备单机自动化的核心部件;智能操控系统是在设备单机自动化的基础上,实现设备生产作业过程的自动化,即设备操控的远程化或自动化。

同时,公司还推出了管理系统软件,旨在帮助客户实现企业生产管理自动化。目前这项业务收入占比较小,是公司未来业务发展的方向之一。

中国工控网发布的数据显示,2022年,我国工业自动化市场规模达到2611亿元,同比增长3.2%。伴随供给侧改革进一步深化,预计2023年市场规模将达到2822亿元。

在工业自动化产品市场中,西门子、ABB、安川等外资企业以及汇川技术、英威腾等国内企业凭借品牌、技术和资本优势,占据大部分国内低压变频器市场,公司相较于变频器市场头部企业市场份额较小,且目前优势主要集中在特定行业领域。

公司主要产品(红色框定部分)示意图,图片来源:港迪技术招股书

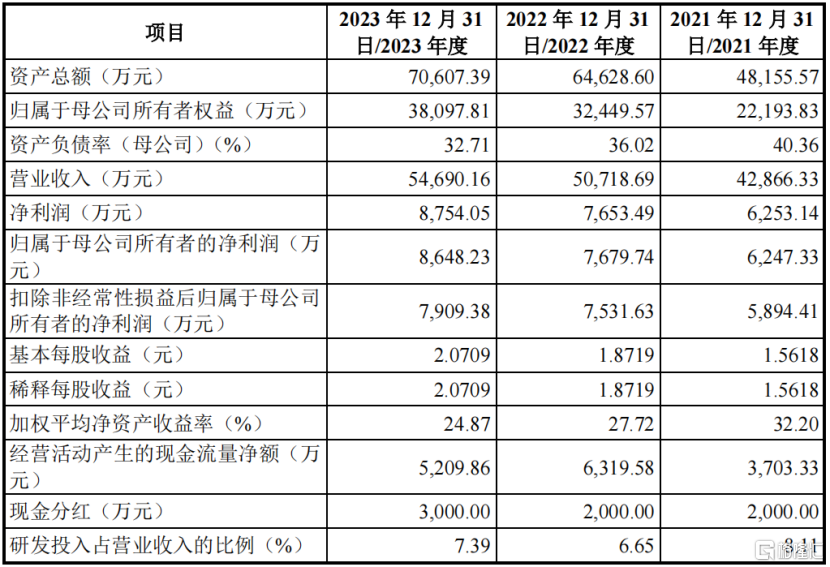

财务数据方面,2021年、2022年、2023年(简称“报告期”),公司营业收入分别为4.29亿元、5.07亿元和5.47亿元,同期归母净利润分别为6247.33万元、7679.74万元和8648.23万元;主营业务毛利率分别为38.59%、39.35%和41.01%。

2024年1-6月,公司实现营收2.14亿元,同比增长15.27%;归母净利润2193.13万元,同比增长150.19%。业绩增长的主要原因系自动化驱动产品销售结构变动,同时散货智能操控系统毛利率回升且收入占比增长,使得综合毛利率有所提升。

公司主要财务数据,图片来源:港迪技术招股书

03

尾声

牛市预期仍在,市场增量资金充足,今天上市的两家新股苏州天脉和六九一二涨幅都超过了4倍。健尔康和港迪技术两家公司的市盈率都低于同行业的平均水平,所以上市首日预计大概率会收涨,可以积极参与申购。

值得注意的是,由于新股上市首日涨幅过大,透支了后期的空间,不少公司上市第二天就开始持续下跌。据格隆汇统计,今年新股上市后的5日平均涨幅均为负,其中第五日平均下跌14%。所以后期投资也要关注其基本面情况,合理评估各家公司的内在价值。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员