近年来,港股医药生物板块陷入到长期的低迷环境中,直至近期随着牛市预期的升温才有所好转。而就在此时,一则振奋的消息也再次吸引了众人的目光。

嘉和生物(06998.HK)宣布与亿腾医药合并,打响港股18A公司反向收购第一枪。这显然是一次资本市场的巧妙运作,但背后透露的信息远不止于此。

可以说,亿腾医药的这一举措不仅为行业树立了样本和标杆,同时也对外展现了其在创新药物研发和商业化领域的新竞争力。

从嘉和生物公布消息后复牌当日的盘面表现,也不难看到市场迅速投出了信心票,早盘高开近88%,当日一度接近翻倍。尽管受近期大盘调整等因素影响,股价有所回落,目前已经企稳。

(来源:富途行情)

站在当下时点来看,不可否认,在经历了这一巨大的转折之后,如今已有充分的理由对这一合并后的上市主体其长期价值予以新的评估。

1、树立行业标杆,强强联合实现的价值跃迁

从此次合并后的情况来看,原亿腾医药股东将在新公司中占比77.43%的份额,而原嘉和生物股东占比约22.57%,同时,亿腾医药实际控制人倪昕,将成为新公司的控股股东。

这次的合并,对原来的两家公司可谓意义非凡,同时聚焦到整个行业层面,作为港交所设立18A规则以来的首例反向收购案例,也颇具标杆意义。

结合近年来整个大环境来看,生物医药资本寒冬之下,一众创新药企陷入艰难求生,收缩研发管线、裁员降薪压降成本,变卖资产盘活资金的窘境当中,一系列举措只为抵御行业“寒冬”。在此背景下,亿腾医药与嘉和生物的合并路径,为行业提供了参考,同时在资本市场上也具有示范效应。

从嘉和生物的角度来看,公司主要从事肿瘤及自体免疫药物的开发及商业化,仍然还是一家处在高投入期的Biotech公司,亟待商业化变现补血以维持可持续的运转。但众所周知,近年来医药行业整体融资环境不佳,对这类公司带来了较大的经营压力。

此时,亿腾医药的出现,犹如“白衣骑士”,为处境略显艰难的嘉和生物带来了破局机会。

亿腾医药选择嘉和生物,也正是看上了其具备的强劲研发实力,以及即将兑现的的商业化潜力。

对于亿腾医药而言,作为一家从CSO起家的综合性医药企业,公司已经有了成熟的商业平台和稳健的财务基础,此前几经申请上市因各方面原因遭遇折戟,如今通过借壳也算是“曲线救国”。此举不仅为亿腾医药获得了海外资本市场的认可和更广阔的融资渠道,同时也为公司未来的发展和扩张提供了更多可能性。

尤其关键的是,嘉和生物在生物制药领域的研发实力和市场基础,也与亿腾医药的业务具有较高的协同效应和互补性。

一方面,亿腾医药凭借其在抗感染、心血管和呼吸系统领域的商业化能力,已经构建了强大的经营基础,拥有强劲的现金流。

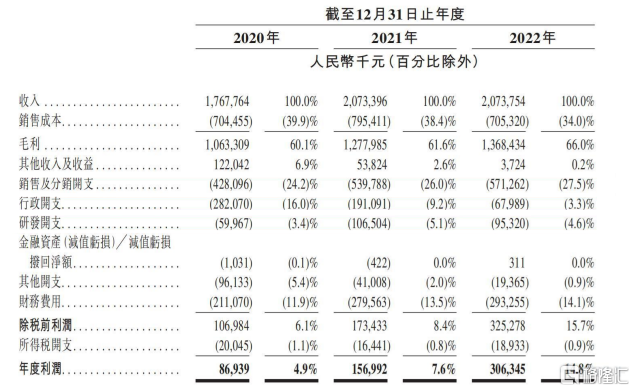

从此前公司招股书显示的财务数据来看,2020年至2022年,亿腾营业收入连续三年实现稳步增长,分别达到17.68亿元、20.73亿元和20.74亿元。公司年度利润更是实现跨越式的增长,由2020年的0.87亿元增长至2022年的3.06亿元,增幅高达252%。

(来源:亿腾医药招股书)

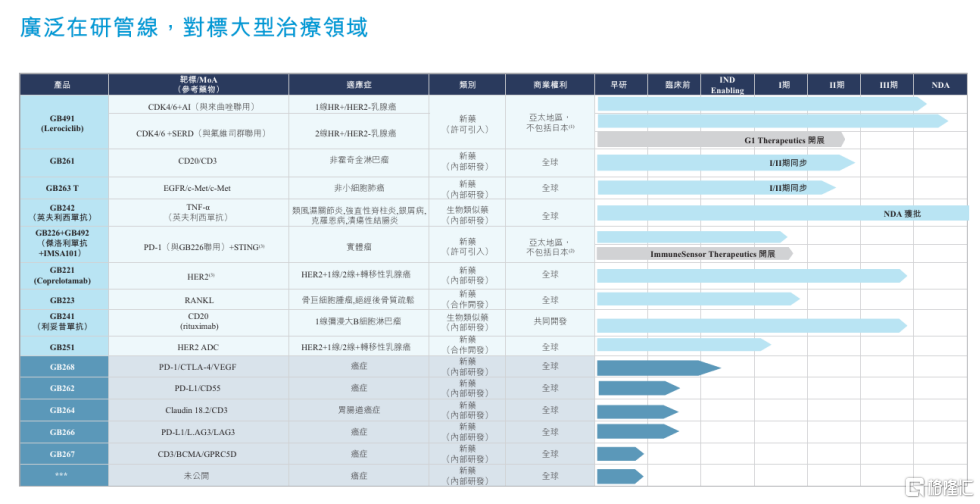

另一方面,嘉和生物则以其在生物制药领域的研发实力,尤其是在CD3/CD20双特异性抗体等创新药物的研发上,展现了其长期可持续发展的潜力。

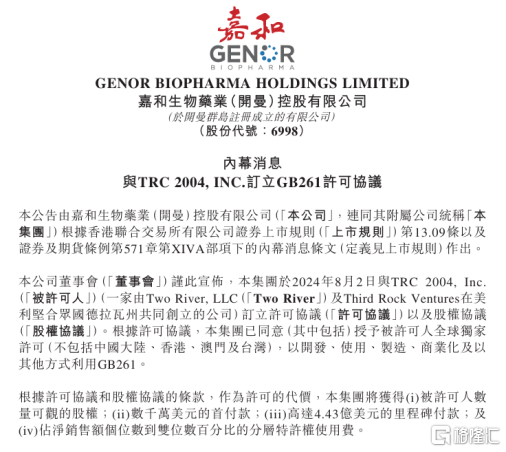

值得一提的是,就在此前八月嘉和生物还将其创新的CD3/CD20双抗GB261大中华区以外的全球权益授予TRC 2004,并获得TRC 2004支付的可观股权、数千万美元首付款、高达4.43亿美元的里程碑付款,以及个位数到双位数的销售分成。由此足以可见其在药物研发上的实力和商业化上的巨大潜力。

(来源:嘉和生物中期财报)

可以说,这次合并,不仅是两家公司的简单联合或互补,而是医药行业中Biotech和pharma合并的首例,标志着亿腾医药从一家传统的医药公司,转型成为具有研发和商业化双重能力的Biopharma公司。

亿腾医药的这一战略举措,不仅是对当前医药市场趋势的深刻洞察,更是对未来发展方向的明确指引。

在这场合并中,外界也能够清晰看到,合并后的新公司中有高瓴、淡马锡、Orbimed、红杉等医药资本豪门的身影。这些资本的参与,不仅为亿腾医药和嘉和生物的合并提供了坚实的基础,也为新公司未来的发展提供了强大的动力和广阔的空间。

(来源:富途行情)

总的来说,这次合并,无疑将成为中国医药行业发展历程中的一个重要里程碑事件,其影响和意义将会在未来不断显现。

2、中国医药市场并购先行者,亿腾医药向Biopharma华丽“转身”

对于亿腾医药而言,这次与嘉和生物的合并,实际上也只是其作为中国医药市场并购先行者不断实现价值跃迁的一个缩影。

亿腾医药成立于2001年,早期通过代理多家跨国药企的产品,在中国市场取得了巨大的成功,并一度跻身成为中国CSO的头部企业之一。

在长期发展过程中,亿腾医药通过一系列的并购活动,不断转型升级,此次并购的成功将让其再次实现飞跃,转型成为创新能力与商业化能力兼具的Biopharma,未来具有无限发展可能。

早在2015年,亿腾医药引进Amarin唯思沛,正式开启由CSO向Specialty Pharma的转型。透过这一转型战略,不仅丰富了公司的产品线,也为其带来了新的增长点。唯思沛的引进,加上亿腾医药在销售和市场推广方面的专业能力,使得公司在心血管治疗领域获得了显著的市场份额。

而到2019年,亿腾医药通过并购礼来资产和GSK资产,进一步转型成为Pharma。这些并购行为不仅为亿腾医药带来了更多的产品和市场资源,还加强了其在抗感染、心血管疾病及呼吸系统治疗领域的市场地位。通过这些并购,亿腾医药不仅拥有了更多的原研药产品,同时还获得了跨国药企先进的生产制造技术、全球的供应链管理能力以及复杂制剂的关键工艺,有效提升了企业核心竞争力。

如今,随着此次和嘉和生物的合并,亿腾医药向Biopharma的转型之路迈出了重要一步,也标志着公司有望向信达、恒瑞、百济等行业巨头靠齐。

在这一新的战略举措下,亿腾医药也有望迎来巨大的价值跃迁,开启一个全新的发展时代。

一方面,从基本面视角来看,合并后的亿腾医药将整合嘉和生物的研发实力和自身的商业化平台,形成从研发到市场的完整产业链。

嘉和生物在肿瘤及自体免疫药物领域的研发实力,加上亿腾医药在销售和市场推广方面的专业能力,将为新公司带来强大的市场竞争力和盈利能力。这种整合不仅能够提升公司的市场份额,还能够通过资源共享和优势互补,降低成本、提高效率,从而增强公司的盈利能力。

特别是,双方在海外方面各自具有的优势,如嘉和生物此前海外BD取得的巨大成绩,叠加亿腾医药透过并购礼来和GSK的资产以及行业长期深耕下所拥有的跨国药企资源,双方也将充分借助海内外优势,打开更大的成长空间。

(来源:嘉和生物公告)

另一方面,从估值视角来看,在生物医药行业中,具有强大研发能力和成熟商业化平台的公司往往能够获得更高的市场估值。而随着此次的整合,新公司在研发和商业化上的双重优势,将使其更符合当前市场对于Biopharma公司的估值趋势,从而具备价值重构的潜力。

特别是此前提到的一系列顶级资本的认可和支持,也将进一步增强市场对上市新主体的信心,提升公司的市场估值和投资吸引力。

3、结语

在《道德经》和《孙子兵法》这些经典著作中,有诸如取势、明道、优术、践行、合众等经典的哲学和战略思想。

来看此次亿腾医药“借壳上市”的这一战略举措,正是展现了取势、合众的智慧。

一方面,在生物医药行业风云变幻的当下,亿腾医药通过与嘉和生物的合并,利用了资本市场的规则和市场环境,实现了快速上市的目标。这种顺势而为的战略,不仅加速了公司的资本化进程,也为公司未来的发展赢得了宝贵的时间和空间。

另一方面,通过整合两家公司的资源和优势,新公司不仅在研发和商业化上形成了强大的合力,还在资本市场上获得了更多的支持和认可。这不仅使其能够在竞争激烈的医药行业中占据有利地位,同时也为公司的未来发展奠定了坚实的基础。

不难预期,随着新公司的不断融合,其有望在医药行业的大潮中乘风破浪,兑现更大的价值成长。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员