近年来,医疗服务企业赴港上市的案例不在少数。光是今年,就有美中嘉和、一脉阳光先后登陆港股上市;此外,还有树兰医疗、陆道培医疗集团、爱维艾夫已经递交了招股书。

国庆期间,又一家民营医院冲击港股IPO。

格隆汇获悉,10月3日,明基医院集团股份有限公司(简称“明基医院”)向港交所递交了招股书,拟在港股上市,中金公司和花旗是联席保荐人。

明基医院总部位于江苏省南京市,主要经营两家民营营利性综合医院——南京明基医院、苏州明基医院。

此次发行前,佳世达科技股份有限公司直接及间接持有明基医院95.02%的股权。佳世达科技股份有限公司(2352.TW)是中国台湾的一家上市公司,业务横跨信息技术产业、医疗事业、智能解决方案及网络通讯事业等。

今年以来,国内对外商投资民营医院的政策有所放宽。2024年9月9日,国家商务部、国家卫生健康委以及国家药监局共同设立9个城市作为试点,拟允许设立外商独资医院。

不过在此前的很多年,国内对外资办医的相关政策一直在持续调整,明基医院在招股书中特地提到了外资准入相关的合规问题。

招股书称,根据相关政策文件,公司作为中国台湾服务提供者经中国大陆主管部门批准,可以在大陆设立台资独资医院。截至最后实际可行日期,明基医院无须满足任何持续条件以维持南京明基医院及苏州明基医院的台资独资地位。

01

公司是华东地区最大的民营营利性综合医院

近年来,随着经济发展、政策鼓励、人民群众对医疗服务的需求增加且日益多样化,中国民营医院凭借其在管理模式、服务立项和定价方面的灵活性,得到了比公立医院更为快速的增长。

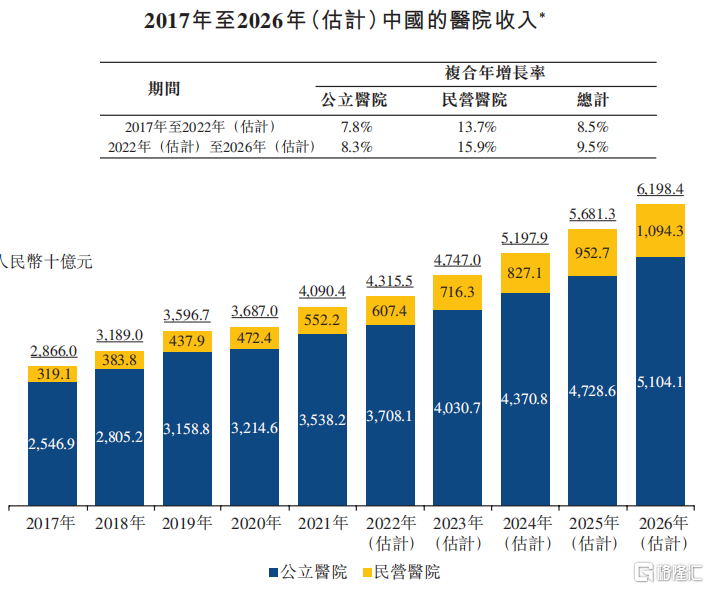

2017年至2022年,中国民营医院市场规模的复合年增长率达13.7%,而这期间公立医院的复合年增长率仅为7.8%。

预计到2026年,中国民营医院的市场规模将达到人民币1.1万亿元,2022年至2026年的复合年增长率达15.9%。相同期间,中国公立医院的市场规模将达到人民币5.1万亿元,2022年至2026年的复合年增长率达8.3%。民营医院通过提供专业治疗及缓解医疗系统的压力来补充公立医院的能力。随着人们对更个性化及更高质量医疗服务的需求增长,民营医院的数量由2018年的20977家大幅增至2022年的25230家。这不仅可以改善患者治疗效果,而且也为民营医院成长及发展创造机遇。

中国医院市场规模,来源:招股书

在我国民营医院市场规模持续增长的背景下,明基医院报告期内的收入也有所提升。

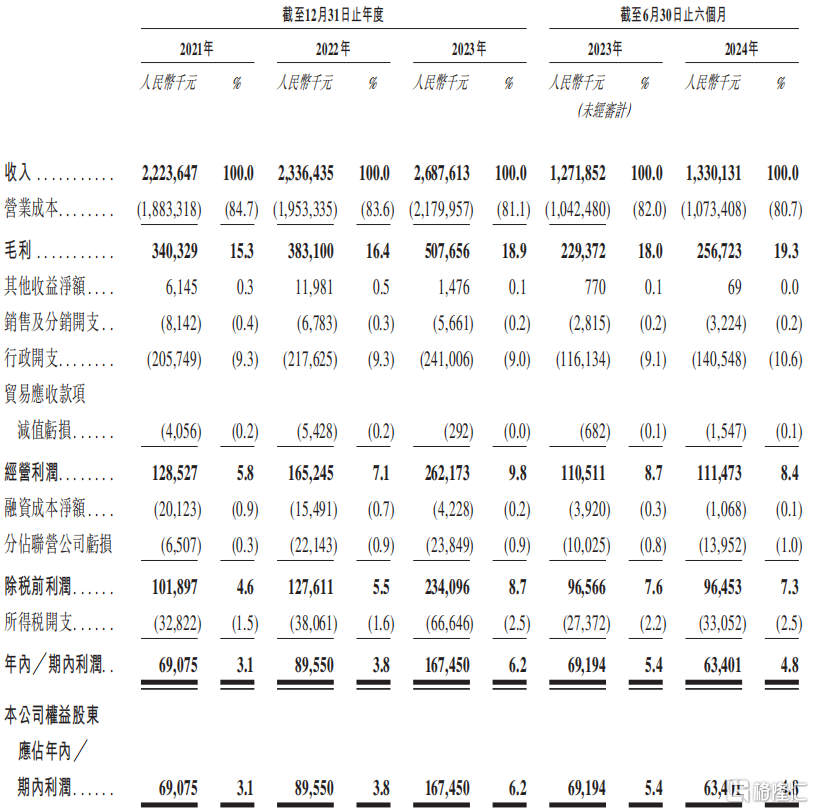

财务数据方面,2021年、2022年、2023年、2024年1-6月(报告期),公司的收入分别为22.24亿元、23.36亿元、26.88亿元、13.3亿元;毛利率分别为15.3%、16.4%、18.9%、19.3%;净利润分别为6910万元、8955万元、1.67亿元、6340万元。

2021年至2023年,明基医院的利润稳步增长;但是2024年上半年的净利润同比有所下滑,主要是由于员工薪酬水平提高以及开支增加所致。

主要财务数据,来源:招股书

根据弗若斯特沙利文的数据,以2023年医疗服务产生的收入计,公司是华东地区最大的民营营利性综合医院集团,在华东地区的市场份额为1.1%;在全国民营营利性综合医院集团中,公司排名第七,于中国的市场份额为0.4%。

02

旗下经营两家综合医院

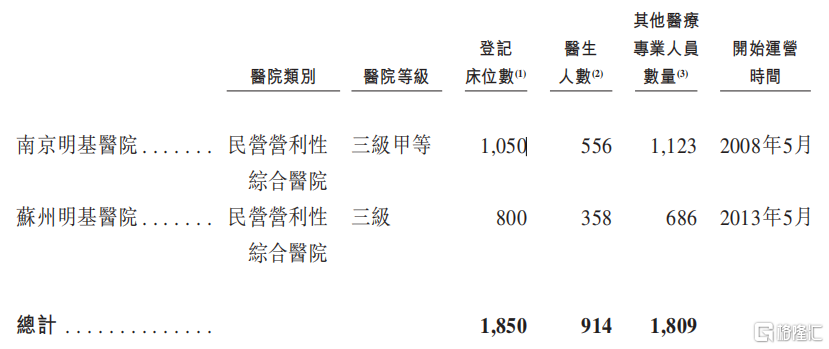

截至2024年6月30日,明基医院旗下两家医院总建筑面积合计约40万平方米,总注册床位数1850张,拥有超900人的医生团队,其中包括35名来自中国台湾和海外的专家。

2024年上半年,明基医院的门诊就诊次数超100万人次,年住院手术量超1万例。公司打造了南京明基医院和苏州明基医院两家综合医院。

南京明基医院2008年开始运营,2022年起获评三级甲等医院,是江苏省南京市首家获得三甲评级的民营医院。根据弗若斯特沙利文的数据,以2023年医疗服务产生的收入计,南京明基医院在中国民营营利性综合医院中排名第三,在中国的市场份额为0.2%;也是江苏省最大的民营营利性综合医院,在江苏省的市场份额为2%。

苏州明基医院2013年开始运营,为三级综合性医院。根据弗若斯特沙利文的数据,苏州明基医院在2020年通过国际医疗卫生机构认证联合委员会(JCI)认证,是截至最后实际可行日期江苏省仅有的几家获得JCI认证的综合医院之一。此外,苏州明基医院还是中国国家级胸痛中心、房颤中心认证单位、国家级防治型卒中中心。

旗下两家医院的核心数据,来源:招股书从两家医院的收入占比来看,南京明基医院2023年的收入达17亿元,贡献了63.5%的营收;苏州明基医院贡献了36.5%的营收。

按医院划分的收入构成,来源:招股书

从业务构成来看,住院医疗服务和门诊医疗服务2024年上半年的营收占比分别为51.6%和47.2%。

按照业务类别划分的收入构成,来源:招股书

值得注意的是,医疗服务行业基本都会面临一定的医疗事故风险。报告期内,公司共发生了267起医疗纠纷,其中52起尚未解决,可能导致公司支付金钱赔偿;在患者死亡情况方面,267起医疗纠纷中的58起涉及患者死亡。

03

DRG机制下,患者住院的平均支出有所下降

近年来,国内医疗改革政策的变化对行业内公司的影响较大。

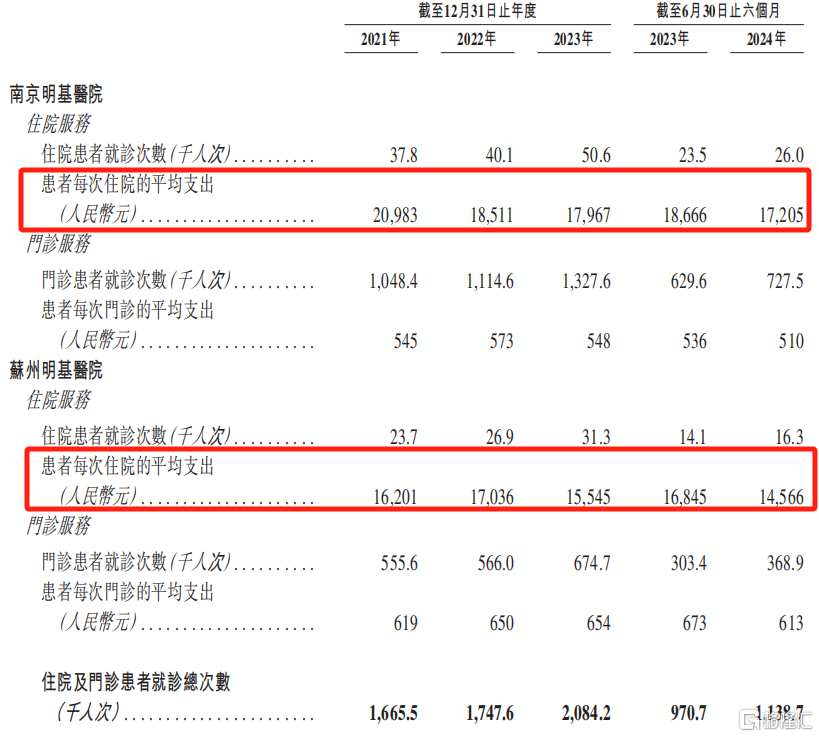

自2019年起,中国政府启动了DRG机制,该机制仅适用于住院服务。公司的医院于2022年开始采用DRG支付系统。

DRG支付系统将患者划分为不同的疾病诊断相关分组,并根据各分组设定的标准进行医疗费用报销,而不是根据患者实际发生的费用进行报销,从而鼓励医院有效率地治疗患者,进而减少国家医疗保险计划报销的不必要成本。

DRG政策的影响可以从明基医院的病床周转天数中看出端倪。报告期内,公司的平均床位周转天数分别为9.4天、9.2天、8.2天及8天,趋势上在逐步下降,表明明基医院治疗患者的效率确实在提高。

据招股书,公司两家医院在各自实施DRG支付系统后,患者每次住院的平均支出均有所下降;例如,南京明基医院的住院患者平均支出由2021年的2.1万元降至2024年1-6月的1.72万元。

不过这并不是个例,整个行业都是如此。根据弗若斯特沙利文的数据,在DRG支付系统下,由于医疗保险付款总额减少,大多数医院的利润在一定程度上受到负面影响。

主要经营数据明细,来源:招股书

不过明基医院在招股书中称,凭借精细化管理体系,公司有效控制成本,提高运营效率,以最具成本效益的方式最大限度地发挥医院提供服务的潜力,并快速适应DRG改革的变化,报告期内的毛利率稳步提升。

因此,在实施DRG系统后,公司成为江苏省极少数能够维持收入和盈利甚至实现增长的医院之一。

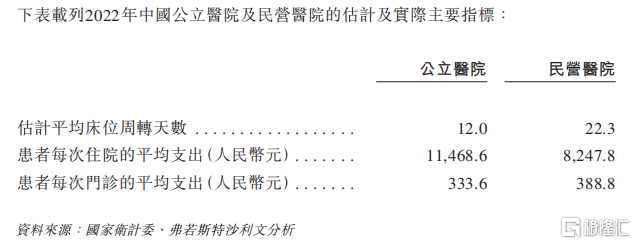

此外,与国内公立医院及民营医院的平均住院和门诊支出相比,明基医院的客单价明显偏高,这主要依靠与国际接轨的、高标准的优质医疗服务支撑。

2022年中国公立医院及民营医院的经营指标,来源:招股书

04

尾声

明基医院目前在江苏拥有和运营两家综合医院,是华东地区最大的民营营利性综合医院集团,报告期内业绩比较稳健。不过,DRG改革的背景下,患者住院的平均支出有所下降。

明基医院本次IPO募集的资金将主要用于南京明基医院二期建设、苏州明基医院三期及四期建设;此外,招股书还透露,公司未来计划在全国、越南、马来西亚等地通过收并购来扩大市场。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员