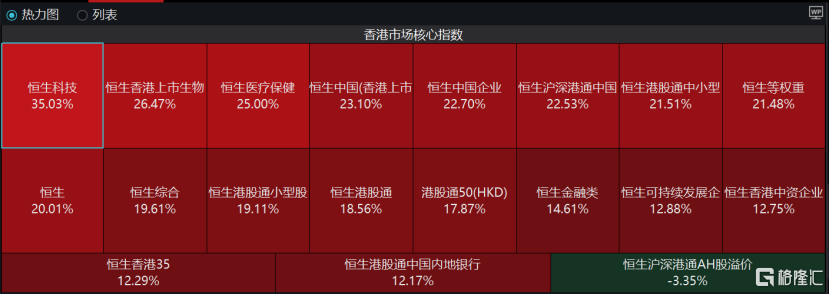

在国庆假期港股交易的三天里(10月2日至4日),恒生指数上升了7.59%,科技股领涨,恒生科技指数更是飙升了10%,令港股成为今年表现最强劲的市场之一。尽管假期后首个交易日亚太市场受到外部因素影响而普遍下挫,但恒生科技指数仍录得近20天超过35%的涨幅。

除恒生科技成分股外,港股科技板块多只个股脱颖而出。特别是AI龙头百融云创(百融云-W,6608.HK),节前宣布回购计划扩容,上限提至3.75亿港元,较原计划的2.5亿港元增长50%,远超市场预期。此消息发布后,其股价在假期结束前飙升超30%,远超同期恒生科技指数涨幅。

在官宣扩大回购计划后,百融云创迅速以实际行动兑现承诺。10月8日、9日,百融云创连续两日祭出大额回购行动,分别开展了889.45万港元、707.02万港元股份购回,向投资者及市场传递明确信号:公司管理层对未来发展始终抱持坚定信心。而合共近1600万港元的回购额也推动百融云创跻身港股回购前列,且是同体量公司的回购力度之最。

对于百融云创的回购计划,本文从投资者常见关注点出发进行分析:

1、When(时机):公司选择在此时扩大回购计划的原因是什么?

2、How(方式):公司凭何实施这一回购计划?

3、Why(动机):公司为何“看多”自身价值?

一、When:公司选择在此时扩大回购计划的原因是什么?

当前的市场环境为公司扩大回购计划提供了良好的外部条件,从而有助于回购计划更有效地提升股东价值。

尽管港股市场相较于A股市场率先展现出反弹迹象,但期间却也不免经历了阶段性的波动与震荡。然而,流动性宽松的大环境并未因此改变,加之A股金融科技板块的强势崛起,在等价理论的推动下,港股科技板块亦有望随之呈现上涨态势——这一联动效应,在历史数据中多有体现,其逻辑性与可靠性不容小觑。

在这一过程中,科技股有望继续领涨。这一判断主要基于宽松的货币政策对科技股的深远影响。科技股以其高估值、低利润、低现金流,且主要利润将在未来实现的特点,成为了典型的高久期资产。因此,折现率(即无风险收益率与市场预期未来收益率)的微小变动,都可能对科技股的市值产生显著影响。降息政策的实施,通过降低折现率,提升了未来现金流的现值,进而推动了公司整体估值的攀升。

尤其值得一提的是,港股市场中,科技股的估值相对较低,其中蕴含着大量被低估的优质资产,特别是在AI大模型领域。相较于A股和美股市场的激进投资风格,港股在AI大模型领域的投资显得更为稳健与审慎。这种保守的投资策略,虽然在一定程度上限制了其短期内的涨幅,但却有助于避免过度炒作带来的风险,为投资者提供了更具弹性的流动性改善机会。

但值得注意的是,不应过分夸大“分母端”(即贴现率)的作用。中金公司研究报告强调,以史为鉴,降息后的板块轮动虽以科技龙头为先锋,但尽管如此,投资者应审慎选择那些同时受益于降息带来的分母端改善与分子端(即基本面)增长的资产,避免单纯依赖分母效应的投资陷阱。

在分子端的考量中,主要关注中期的业绩修复动力,以及长期的基本面与产业趋势。一系列的政策刺激措施,不仅有助于恢复市场信心、促进流动性宽松,更有望推动未来景气度的实质性回升。在计算机这一科技成长板块中,由于国内需求占比最高,其业绩曾一度承压。然而,在积极的政策刺激下,一些顺周期、需求见底反转的领域,或将迎来收入端的拐点。例如,金融企业的科技支出与业绩、交易量密切相关。当前市场环境之下,以金融客户为下游的公司有望获得业绩修复的机会。长期来看,则应选择那些行业趋势与景气度共振的企业。AI依然是最具确定性的发展方向之一,也是推动新质生产力发展的关键因素。

百融云创作为中长期逻辑下的受益个股,其发展前景值得期待。金融行业是百融云创的重要下游领域之一,目前公司已覆盖超过7000家商业机构,其中包括数千家金融机构。公司的BaaS财富管理业务线在2024年上半年实现了快速增长,收入同比翻倍上涨。随着市场预期的修复,百融云创的业绩表现有望进一步提升。此外,经济的复苏也带动了互联网大厂等客户的业绩增长和支出增加,为百融云创提供了新的增长动力。

长期来看,百融云创精准把握科技未来趋势,拥有自研的BR-LLM大模型以及领先的生成式AI产品,成为了垂直应用领域的佼佼者。作为生成式AI的核心标的之一,百融云创在未来的科技发展中将展现出更加广阔的发展前景与强劲的增长潜力。

二、How:公司凭何实施这一回购计划?

公司历来对股东回报持积极态度。

据Wind数据显示,百融云创今年前三季度的回购金额已超过1.36亿港元。百融云创不仅积极回购股票,还大幅增加了回购预算,这在同行业中极为罕见——尽管市场对AI行业的关注度很高,但对具体的AI厂商而言,在面临生成式AI的高投入与下游客户紧缩开支的双重压力下,能够保持充沛的现金流已属不易,更不用说还有余力进行回购。

百融云创之所以能够实施积极的回购计划,是因为它拥有稳定的业绩增长、良好的利润表现和充足的现金储备。

从百融云创的财务报表中可以轻松找到证据:

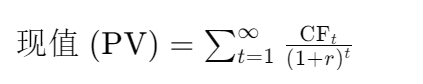

1、收入增长:自2019年收入突破10亿元以来,百融云创的收入持续快速增长。2020年至2023年,公司的营收分别为11.37亿元、16.23亿元、20.54亿元和26.81亿元。即使在今年上半年整个计算机板块面临业绩压力的情况下,百融云创依然实现了逆势增长,2024年上半年实现营业收入13.21亿元,同比增长6.30%。

2、盈利能力:公司的毛利率始终保持在70%以上的较高水平,2024年上半年毛利率进一步上升1个百分点至73%。净利润方面,自2022年以来,百融云创连续盈利,成为业内少数实现持续盈利的AI科技公司之一。2024年上半年,百融云创实现了调整后净利润1.97亿元,调整后净利润率为15%。

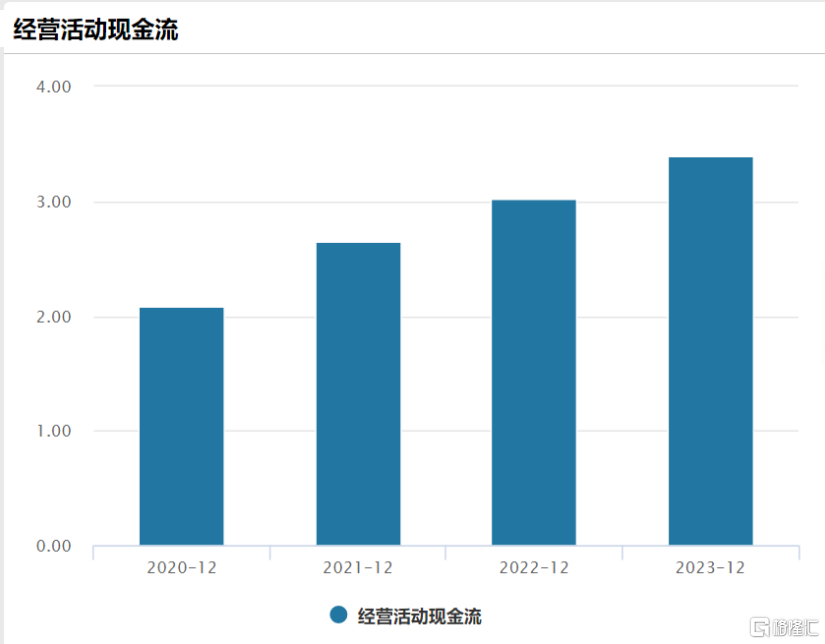

3、现金流:百融云创是少数能够持续产生正现金流的AI公司之一。截至2024年上半年,公司的现金及现金等价物为约36亿元人民币,超过其市值的80%;流动资产占总资产的比率高达77.66%,现金充裕,资本结构健康。

综上所述,百融云创的优异之处主要体现在两点:一是“稳”,即可持续的成长和盈利;二是“高”,即较高的营收增速、高毛利水平、高现金流与造血能力以及高竞争壁垒。优秀的财务表现,一方面得益于其盈利路径已经得到验证,落地速度加快,规模化效应不断扩大;另一方面得益于公司富有竞争力、稳定的商业模式。

在AI行业中,许多公司采取的是项目制商业模式,或者采用单点应用场景落地。这种模式的特点是业务场景分散、碎片化,缺乏持续性和稳定性。它们可能在一个时间段内专注于某个应用场景,然后又转向另一个应用场景,有时甚至会将AI技术与硬件捆绑销售。这种“东打一枪、西打一枪”的做法,使得它们难以形成稳定的客户群体和持续的收入来源,捆绑硬件则拖累毛利率水平与影响现金周转。

相较之下,百融云创的商业模式在行业内独树一帜:以MaaS(模型即服务)为基石,以BaaS(业务即服务)为第二增长曲线:

MaaS利用决策式AI,通过分析用户的风险、需求和资质,将商业机构的“了解你的客户”(KYC)和“了解你的产品”(KYP)过程数字化,主要通过输出大量的模型、评分和结果,辅助各种机构客户进行商业决策。MaaS业务根据模型调用评分收费。

BaaS则更进一步,基于内部MaaS模型分析提供一站式技术服务,同时还提供完整的业务流程服务。百融云创的BaaS服务首先利用决策式AI分析用户、自动将用户进行分层分群,并利用基于生成式AI的智能机器人与用户进行交流互动,交流过程使用人类自然语言,从而辅助用户完成商业交易。BaaS业务按照结果进行收费。这意味着百融云创直接与客户的增量业务收入绑定,直击客户痛点。

这种商业模式背后的本质是高频、可重复、稳定的需求,因而能够产生稳定、经常性收入;加之,该商业模式主要特征是边际成本小和规模效应显著,为较高的盈利能力提供了支撑。此外,“MaaS+BaaS”形成业务闭环,提升了客户粘性,并提升了客户的终生价值。百融云创在2024年上半年的核心客户留存率超过96%,在复利价值之下,客户的终生价值远超出项目制单次收费的价值。

这就是为什么百融云创的财务特征上是“稳”且“高”。这为公司提供了充足的资金支持,使得公司能够采用更积极的回购计划来回报股东。

三、Why:公司为何“看多”自身价值?

回购行为往往源于对公司未来长期发展的坚定信心与乐观预期。

从过往的财务表现不难看出,公司拥有良好的向上势能。未来,百融云创凭借其MaaS(Model as a Service,模型即服务)+BaaS(Business as a Service,业务即服务)的二元成长模型,正加速释放其内在价值,不断拓宽垂直场景的应用深度,拓宽应用领域的广度,并吸引更多元化的客户群体。

在MaaS业务方面,随着业务场景的不断拓展,交叉销售的机会日益增多。从最初的辅助信用卡业务评估,到存量运营时代下的营销模型上线,再到方兴未艾的财富管理时代,MaaS业务正不断满足同一家机构在不同场景、不同环节中的多样化需求,进而提升客单价。目前,公司拥有7000多家商业机构客户,近三分之一的客户来自非金融保险领域,涵盖了电子商务、汽车、招聘、出行、物流、票务、外卖、旅游等领域,进一步彰显了更多元化的发展前景。

BaaS业务在近两年来保持了高速增长态势。2023年,BaaS业务收入达到17.90亿元人民币,同比增长38%,其中金融行业云收入更是实现了59%的同比增长,达到11.85亿元人民币。尽管目前BaaS业务的客户群相对较小,但其客单价远高于MaaS业务,且潜在客群庞大,渗透率提升空间巨大。同时,单个客户的规模也有很大的提升空间。展望未来,BaaS业务有望依托生成式AI的优势,展现出更大的弹性与灵活性。在大模型的基础上,百融云创采用了混合专家模型技术(MoE),通过轻量级模型在特定领域实现更高的成本效益,不断提升响应速度与准确性,进一步巩固和扩大其市场地位。

从更长远的视角来看,百融云创在AI领域的布局具有显著的先发优势。随着研发的不断深入,其产品矩阵日益丰富,涵盖了多个领域和场景。公司自主研发的BR-LLM大模型,基于深度学习Transformer框架,结合NLP、智能语音等先进技术,打造了场景驱动的产业大模型,能够支持百亿级参数的训练,并在AI开发层面展现出强大的代码自动化生成能力,为百融云创的轻量级模型及产品矩阵提供了坚实的科技支撑。此外,百融云创还打造了语音交互大模型(VoiceGPT)等突出产品,其语音识别准确率高达99%以上,集成了多项先进技术,能够提供毫秒级的语音交互反馈,实现音色、情感、语速、对话层面的全面拟人化,进一步提升了用户体验和满意度。

综合技术实力、市场拓展能力等多方面因素来看,百融云创未来的发展潜力巨大。这正是公司坚定“做多”自己的重要原因所在。

公司选择在此时扩大回购计划,不仅是对自身价值的肯定,更是对未来发展的坚定信心。这一系列举措不仅有助于提升股东回报,也为公司未来的持续增长奠定了坚实基础。在流动性改善的市场环境下,百融云创有望为市场带来更多的惊喜。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员