近期,随着"A+H"股22家白酒上市公司2024年中期业绩悉数揭晓,白酒界迎来了一场年度盛宴。

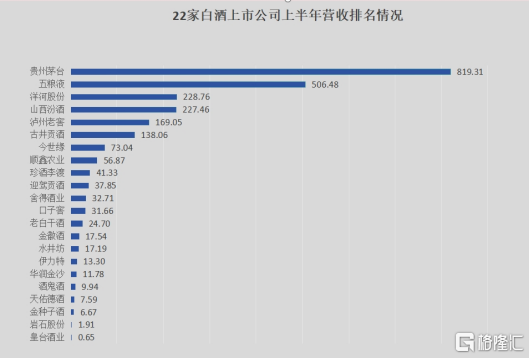

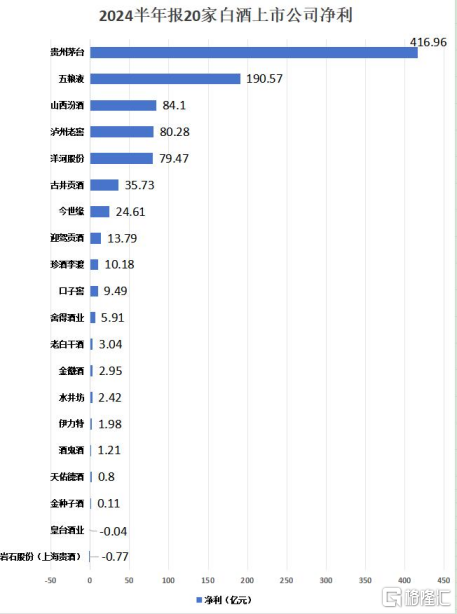

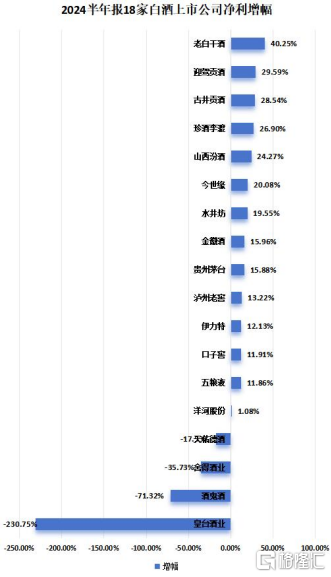

数据显示,22家酒企上半年营收2463.96亿元,同比增长13.21%,净利润962.79亿元,同比增长13.82%。整体来看,22家酒企营收和净利虽同比增长,但从个体来看,行业分化进一步加剧,头部酒企及名酒企在应对行业调整时表现出较强的应变能力,而缺乏品牌力的酒企开始逐渐掉队。

其中,珍酒李渡(6979.HK)以营收同比增长17.5%,经调整净利润同比增长26.9%的优异业绩,从一众酒企中脱颖而出,不仅彰显其作为"成长股"的强劲动力,更透露出"价值股"的深厚底蕴。

"成长股"特性显著,高增长与潜力并存

在投资界,成长股总是令人瞩目,它们往往具备高成长性,能不断突破自我,并通过积极的市场布局,持续扩大市场份额,保持强大竞争力。

数据显示,上半年,22家白酒上市公司中,有5家营收同比下滑,5家净利同比下滑。营收、经调整净利实现双位数增长的仅有11家,珍酒李渡就是其中之一。

图注:顺鑫农业及华润金沙未公布酒板块净利

具体来看,珍酒李渡营收位列中国白酒上市公司第9位,营收增速居第7位;经调整净利润排名第9位,增速位居第4位。此外,珍酒李渡毛利率为58.8%(以A股会计准则计算为75.5%),经调整净利率为24.6%,较去年同期分别上升0.9%和1.8%,盈利能力持续增强,高成长性显著。

图注:部分酒企2023年数据缺失

从2020年至2023年的数据看,珍酒李渡营收年复合增长率为43.1%,经调整净利润年复合增长率为46.1%,高于行业平均水平。

行业观察人士指出,在行业整体放缓背景下,珍酒李渡能够保持高速增长实属不易,也与其掌舵人吴向东丰富的行业经验有关。

据悉,吴向东作为行业老兵,手下掌握生产、流通两大渠道,能精准把握市场趋势,并快速进行战略调整。上半年,珍酒李渡能向"高"而生,通过升级"双渠道"战略和体验式营销,优化经销网络和产品组合,持续提升产品、渠道、体验吸引力,逆势加速市场拓展。

上述观察人士表示,不管是基于珍酒李渡的内生动能优势,还是基于整体严峻市场环境,其经营业绩表现出的强劲韧性,都符合成长股的增长逻辑。

"价值股"底蕴深厚,仍被市场低估

业绩高增让珍酒李渡受到行业关注。然而,珍酒李渡的魅力远不止于此,其还兼具"价值股"特征。

"价值股"一般指具有相对成熟的市场和产品,且形成一定竞争地位,但由于宏观面或市场情绪变化,股价被低估的公司。

珍酒李渡旗下三家企业

作为行业近8年来唯一上市酒企,珍酒李渡旗下拥有珍酒、李渡、湘窖、开口笑四大品牌,产品矩阵覆盖全价格带,2023年营收70.3亿元,成为中国第三大民营酒企,位列中国白酒上市公司第九位。

今年上半年,其在高基数增长上继续保持大幅增长,现金流大幅改善,预收款项保持正向增长,竞争力不断提升,行业引领力进一步增强。

财报显示,珍酒李渡经营活动所得现金净额近5.75亿元,同比大涨166%,带动期末现金及现金等价物余额增长至60.1亿元。与此同时,企业预收款项余额近17.9亿元,相比去年同期的17.77亿元继续保持正增长。

这一系列的数据变化,不仅展现了珍酒李渡良好的财务健康状况,也体现其在市场中的强大竞争力和吸引力。

高增长后,珍酒李渡仍处于估值洼地。当前,A股白酒企业的平均市盈率在16倍左右,珍酒李渡的市盈率仅为11倍。

珍酒李渡部分产品图

在国际知名投行摩根士丹利看来,珍酒李渡无疑是一颗极具投资价值的明珠。8月14日,其首次给予珍酒李渡"增持"评级,认为在行业调整期,珍酒李渡优势明显,预测其2023年至2025年营收年复合增长率为17%,盈利年复合增长率为18%,有望在未来达到200亿元市场规模。

Choice数据也显示,珍酒李渡中期业绩发布后,中信建投、国金证券、招商证券、华创证券、国泰君安、方正证券等20家知名券商均认为,珍酒李渡中期业绩符合预期,给予增持、买入等正面评级。

许多投资者好奇,珍酒李渡为何能够兼具"成长股"与"价值股"特质,这要从珍酒李渡的长期主义说起。

近年来,珍酒李渡始终围绕产能、品牌、渠道和团队等关键要素持续发力,不断巩固和提升自身竞争优势。在保持高速增长的同时,也注重风险控制和价值创造,确保了业绩的可持续性和稳定性。

这种核心优势,是珍酒李渡持续发展的护城河,也是韧性增长的硬基石,更是其未来跨越的强引擎。

当下,面对宏观变局和行业新局,诸多企业都在探寻高质量增长的可行路径,兼具成长股和价值股特质的珍酒李渡,恰恰给行业良性发展提供了有益范本。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员