格隆汇获悉,近日上海证券交易所网站显示,超颖电子电路股份有限公司(简称“超颖电子”)更新了《首次公开发行股票并在沪市主板上市的首轮审核问询函的回复》;保荐机构为民生证券股份有限公司。

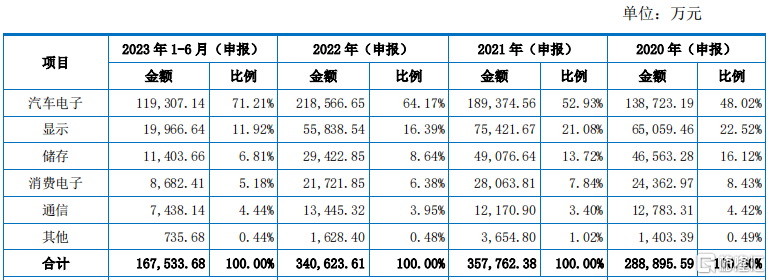

超颖电子主营业务是印制电路板的研产销,产品广泛应用于汽车电子、显示、储存、消费电子、通信等领域,以汽车电子PCB为主。

在首轮问询中,上交所主要关注超颖电子控股股东和实际控制人、毛利率波动、关联交易等二十项问题。

公司无实控人

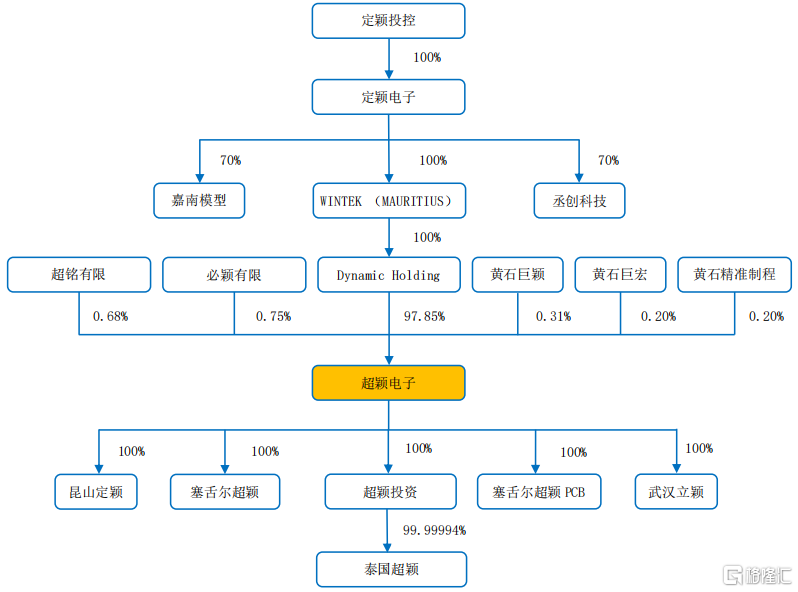

招股书显示,超颖电子无实控人,间接控股股东为中国台湾上市公司定颖投控。

定颖投控第一大股东为黄铭宏,黄铭宏及其一致行动人(包括其配偶詹俐娴、詹俐娴控制的宏俐投资有限公司和谦宏投资有限公司,下同)合计持有定颖投控8.62%的股份;定颖投控前十大股东合计持股比例为24.72%,持股比例分散,无单一股东对定颖投控实施实质性控制,因此定颖投控无实际控制人,超颖电子也无实际控制人。

公司股权结构,来源招股书

问询函中,监管层让超颖电子解释无实际控制人认定是否准确。

公司回复称,一致行动人持有定颖电子最多的股份,在此期间,定颖电子两次股东会上,黄铭宏及其一致行动人持有定颖电子股份比例均未超过10%,因此,任一股东及其一致行动人无法控制定颖电子股东会的决策。

另外监管层比较关心公司是否存在通过无实际控制人认定规避同业竞争或其他监管规定的情形。公司的解释是,黄铭宏及其直系亲属所控制企业不存在经营与公司主营业务相同或相似业务的情形,公司不存在通过无实际控制人认定规避可能涉及的同业竞争的情形。

毛利率波动受关注

公司主营业务是印制电路板的研产销,产品应用以汽车电子PCB为主,显示、储存、消费电子、通信等领域PCB为辅。

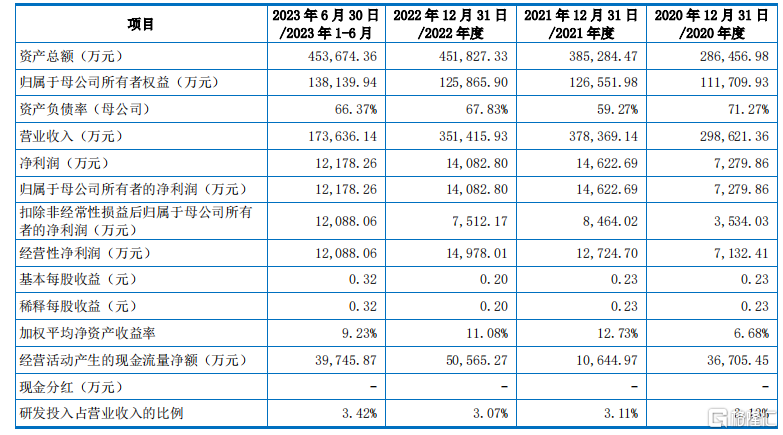

2021、2022及2023年上半年,公司营业收入分别为37.84亿元、35.14亿元、17.36亿元;同期归母净利润分别为1.46亿元、1.41亿元、1.22亿元;问询函中公司提到2023年营收为36.56亿元。

公司主要财务指标,来源招股书

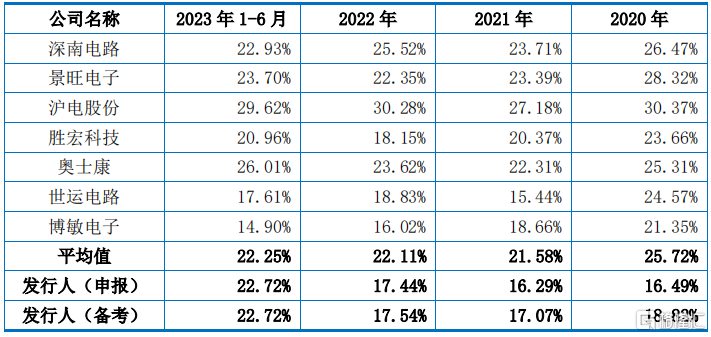

2020至2023年上半年,公司毛利率分别为16.49%、16.29%、17.44%、22.72%,与同行业可比公司变动趋势有一定的差异,监管层在问询函中让说明毛利率变动的合理性。

超颖电子的直接材料成本主要由覆铜板、半固化片、金盐、铜球、铜箔、油墨、干膜构成,2021-2023年上述材料占比均超过了77%。

公司从2022年至2023年原材料价格变动、平均层数上升、产品结构变化等角度给出了解释,证明了公司直接材料成本变动合理,与主要原材料采购价格变动相匹配,符合实际经营情况,具有合理性。

同行业毛利率对比,来源招股书

此外,2020至2023年上半年,公司应收账款账面余额占当期营业收入比重均超过25%;且坏账准备计提比例不足2%,低于同行业可比公司均值,监管层在问询函中让公司说明合理性。

超颖电子的答复是,公司产品以外销为主,客户主要为国际知名企业,信用状况较好,应收账款周转率较高,发生的实际坏账损失较小,因此应收账款坏账准备计提比例低于同行业可比公司具有合理性。

公司汽车电子PCB业务在公司营收中的占比稳步提升,2023年上半年,这项业务占比达71.21%。在该领域,公司主要竞争对手包括深南电路、景旺电子、沪电股份、胜宏科技、奥士康、世运电路、博敏电子等企业。

按产品类别划分的收入及占比,来源招股书

此外,问询函中还关注到了公司向定颖电子的关联销售额较大的问题。超颖电子答复称定颖电子曾为集团境外接单主体之一,公司存在通过关联方定颖电子向终端客户销售产品情形,具备商业合理性;且2022年4月,定颖电子完成客户资源转移,此后公司不再与定颖电子进行交易。

市场竞争激烈

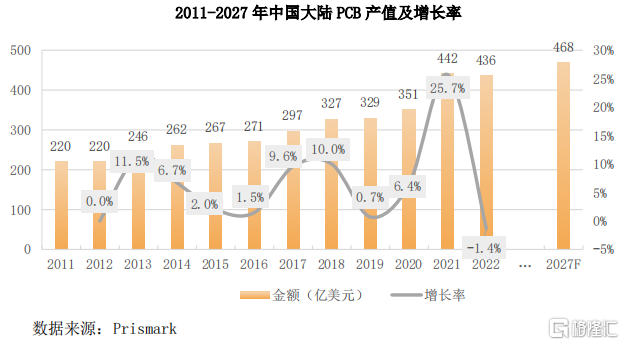

受益于全球PCB产能向中国大陆转移以及下游电子终端产品制造业蓬勃发展,中国大陆PCB行业整体呈现较快的发展趋势,2006年中国大陆PCB产值超过日本,成为全球第一大PCB制造基地。

根据Prismark统计,2022年全球PCB产业总产值为817.40亿美元,中国大陆PCB总产值为435.53亿元,占比为53.28%。未来五年中国大陆PCB行业仍将持续增长,2022年至2027年中国大陆PCB产值复合年均增长率为1.5%。

中国大陆PCB产值及增长率,来源招股书

从行业整体来看,全球印制电路板行业集中度不高,生产商众多,市场竞争充分。

仅在中国大陆,就有约1500家内资和外商投资PCB企业。根据Prismark统计,2023年全球前十大PCB厂商市场份额合计为36.21%;2023年公司市场占有率为0.72%。

而在汽车电子细分领域,2023年公司汽车电子PCB收入为3.57亿美元,市场占有率为3.91%。

2023年,超颖电子位列CPCA综合PCB百强排名第24名。

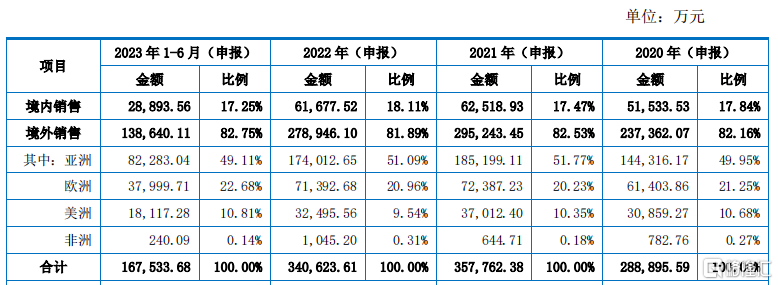

此外,公司外销收入占比较高;2020年至2023年上半年,海外营收占比均超80%。

公司主营业务收入按区域分类统计情况,来源招股书

近年来,中美贸易摩擦对PCB行业产生了一定影响,未来如果相关国家或地区对中国大陆PCB产品采取限制政策、提高关税或采取其他贸易保护措施,将会对中国大陆PCB行业造成不利影响,对公司的业务开展和经营产生不利影响。同时,公司也将面临一定的汇率波动风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员