佳力奇终于要上市了,距离注册通过已过去快一年。

值得注意的是,佳力奇2022年12月过会后,2023年的业绩就变脸了。招股书显示,2023年公司营收和归母净利润分别同比下滑了21.78%和31.78%,2024年上半年继续下滑,一改上会前的增长态势。

格隆汇获悉,8月19日,安徽佳力奇先进复合材料科技股份公司(以下简称“佳力奇”)完成申购,即将在创业板上市,保荐机构为中信建投证券股份有限公司。

佳力奇的主要产品为飞机复材零部件和导弹复材零部件,公司来源于航空工业下属单位的收入占比超过了97%。

佳力奇(301586)本次发行价格18.09元/股,发行市盈率为19.15倍,低于同行业可比上市公司34.42倍的市盈率。本次公开发行股份数量为2074.39万股,占发行后公司总股本的25.00%,全部为新股发行。鉴于公司市盈率远低于同行,且近期弱市炒新不炒旧的风格,公司上市首日大概率能收涨。

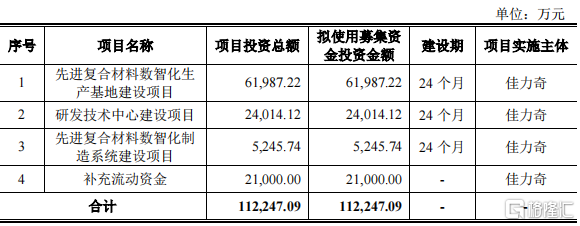

按本次发行价格计算,公司募集资金总额预计为3.75亿元,与8月9日披露的《招股意向书》中拟募资11.22亿元相比,缩水了2/3。

募集资金用途,来源招股意向书

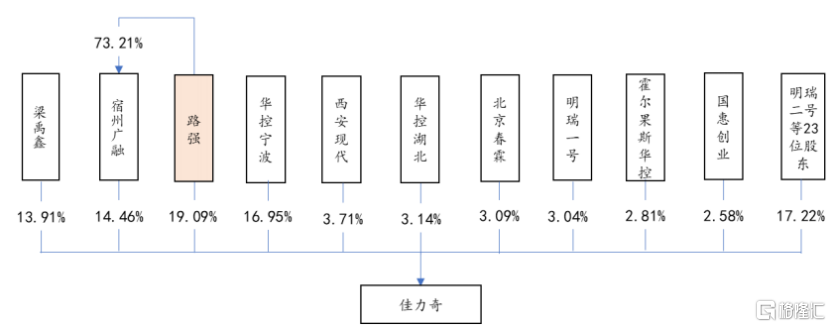

公司实际控制人路强直接持有19.09%股份,通过宿州广融间接控制公司14.46%股份,路强一致行动人梁禹鑫直接持有公司13.91%股份;综合而言,路强可以实际控制47.46%的表决权。

路强先生出生于1974年,毕业于中央广播电视大学法律专业,大专学历。2015年通过增资入股佳力奇有限并成为第二大股东,2018年2月至今任公司董事长。

公司发行前股权结构,来源招股书

2023年业绩下滑

佳力奇专注于航空复材零部件的研产销及相关服务,长期深耕于军用航空领域,主要产品为飞机复材零部件和导弹复材零部件。

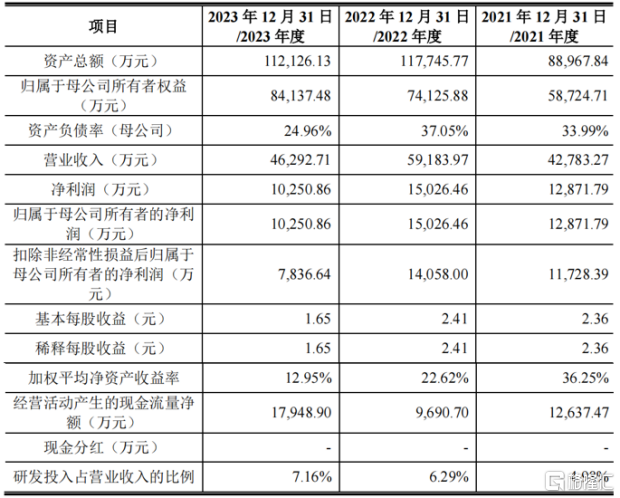

2021年、2022年和2023年(简称“报告期”),公司营业收入分别为4.28亿元、5.92亿元和4.63亿元;同期,公司归母净利润分别为1.29亿元、1.50亿元和1.03亿元,主营业务毛利率分别为46.80%、43.16%和32.88%。

值得注意的是,2023年公司营业收入同比下滑21.78%,归母净利润同比下滑31.78%;2024年1-6月营收和归母净利润分别同比下滑0.28%和21.64%。

主要是受宏观环境等因素影响,下游主机厂需求放缓、采购定价政策调整,导致公司部分产品交付与验收延迟、价格下降,营业收入及毛利率均有所下降。

具体而言,对于2024年上半年业绩下滑,佳力奇在招股书中解释称,主要原因为:(1)公司原毛利率较高的主要批产项目某有人机CW001项目和CW002项目已于2023年三季度结项,审计截止日后仅有零星订单;(2)受下游主要军用飞机主机厂采购定价政策调整影响,2023年9月26日,公司与客户A签订的现有重点项目CW017项目价格有所下调。

此外,公司应收账款占比较高。2023年末公司应收账款的账面价值1.83亿元,占期末流动资产的比例为28.56%。若公司主要客户推迟付款进度或付款能力发生变化,将给公司带来资金周转风险及资产减值风险。

公司报告期内经审计的主要财务数据和财务指标,来源招股书

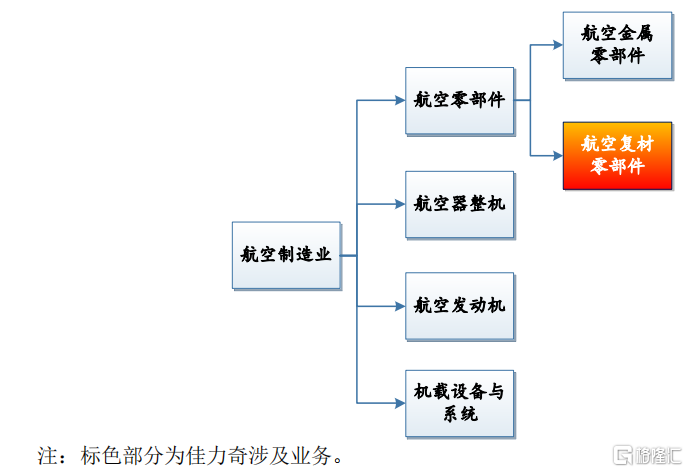

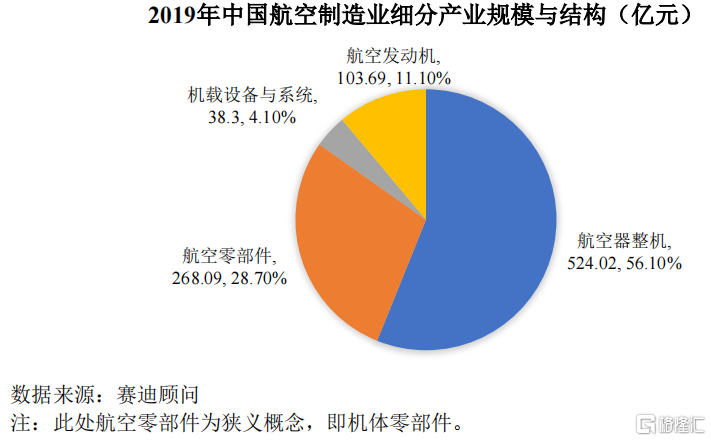

佳力奇所处航空复材零部件行业属于航空制造业子行业,2016年-2019年,我国航空制造业的产业规模从670.60亿元增长至934.10亿元,年均复合增长率达到11.68%。其中2019年度,航空零部件产业规模为268.09亿元,占比28.7%。

相比传统金属零部件,航空复材零部件在比强度、比模量、耐疲劳性、耐腐蚀性等技术指标具备明显优势,可有效减轻航空器重量、提升航空器产品性能。

复合材料的用量已成为衡量军用装备先进性的重要标志。近年来,复合材料在我国军机的用量占比不断提升,已从最初用量1%左右提升至20%左右,且目标用量将增加至29%。

2019年中国航空制造业细分产业规模与结构,来源招股书

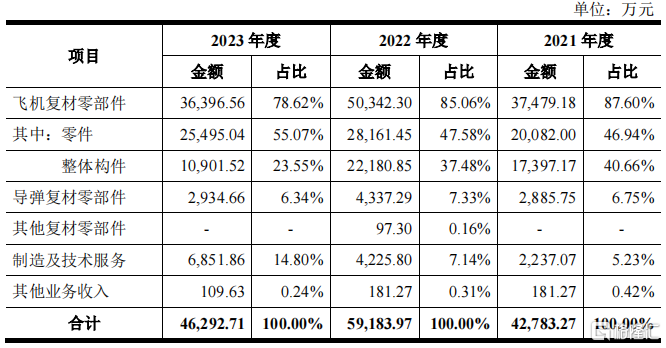

从业务结构来看,佳力奇的主要产品为飞机复材零部件和导弹复材零部件,这两项业务的收入占比超过了80%。

公司飞机复材零部件产品主要应用于飞机的机身、机翼、尾翼、起落架系统、垂尾、方向舵等部位,可有效减轻航空器重量、提升航空器产品性能。

导弹复材零部件产品主要应用于导弹的弹翼及小翼,可有效减轻导弹结构质量、提升导弹战术性能。

报告期内公司营业收入分产品构成,来源招股书

采购和销售均依赖航空工业

我国航空制造业主要军用飞机主机厂均为航空工业下属单位,受此影响,国内军用领域的航空零部件制造企业普遍具有客户集中度较高的特点。

佳力奇客户覆盖航空工业下属多家飞机主机厂和科研院所、军方科研生产单位以及国内其他知名航空复材零部件制造商。

2021年度、2022年度和2023年度,以同一控制下合并口径计算,公司来源于航空工业下属单位的收入占比分别为99.57%、99.58%和97.95%。公司客户集中度较高,对主要客户构成一定依赖性。

此外,采购上对航空工业也存在严重的依赖。2023年公司对航空工业下属单位的采购占当期采购总额的比例高达83.20%。

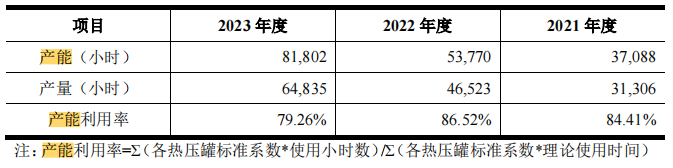

此次发行上市前,公司的产能利用率其实并不高,2023年产能利用率仅79%,且略有降低。

因此也有部分声音质疑公司上市募集资金的必要性。

公司的产能利用率情况,来源招股书

公司未来业绩也存在波动的风险,由于产品的最终用户主要为军方,客户的采购特点决定了公司签订的重大项目合同执行周期较长。受国防实际需要等的影响,可能存在突发订单增加、订单延迟甚至订单取消的情况,导致公司经营业绩在不同年度中产生波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员