高尔夫作为一种现代体育活动,不仅迎合了人们锻炼身体的需求,同时还融合了竞技、休闲、高端商务社交以及娱乐等多重功能。由于其广泛的年龄适应性,老少皆宜,使得这项体育活动日益受到现代人的青睐。

在美国当地时间6月27日晚举行的2024年美国总统大选首场电视辩论中,特朗普与拜登甚至谈到想约时间去高尔夫球场一较高下,以此证明自己的身体素质更佳。对此美国知名评论员本·夏普罗(Ben Shapiro)在推特上幽默地评价道:"这是我在政坛看过的最搞笑的事儿之一。"而机智的网友则调侃道:"下次拜登和特朗普的辩论不如改为高尔夫比赛,看谁的开球更远,就让谁成为美国总统。"

玩笑之余,更值得我们深入洞察的是高尔夫行业所蕴含的潜在投资机遇。近年来,高尔夫行业在全球呈现稳步发展态势,根据QYResearch发布的数据,预计到2030年,全球高尔夫球杆市场的价值将增至60.4亿美元,复合年增长率为3.1%。这一上升趋势主要归功于高尔夫运动人群的持续增长、参与度的提升,以及消费者对高质量高尔夫设备需求的与日俱增。

一方面,技术进步在高尔夫球杆行业的消费升级中发挥了重要作用,例如,碳纤维和钛合金等轻质材料的引入有助于减轻球杆重量,提升挥杆效率;智能传感器和数据分析技术的应用则协助球员优化挥杆技巧和提高击球表现,这些创新极大地提升了消费者的使用体验。

另一方面,高尔夫运动在全球范围内正在经历显著的增长。根据《世界高尔夫报告》,全球高尔夫零售生意(包含球具和服装)在2022年底达到了199.6亿美元,与疫情前的2019年相比涨幅超过30%。

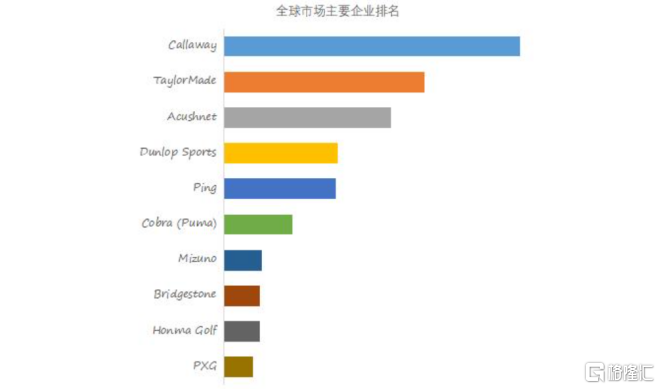

从全球竞争格局来看,在2023年的高尔夫器材市场中,Honma Golf作为全球顶级厂商之一,与其他9位行业领导者共同占据了接近69.0%的市场份额。行业的市场集中度较高,反映出了行业竞争格局偏健康且稳定。而且前十大品牌商不仅品牌知名度高,市场份额大,在技术研究和产品创新上也走在行业最前列。

HONMA高尔夫公布24财年业绩:运营效率与市场策略的双重胜利

在当今的高尔夫产业竞技场上,企业间的较量日益白热化,HONMA高尔夫(以下简称"HONMA")凭借24财年的卓越业绩,再度稳固了其行业领先的地位。

这份成绩不仅彰显了公司在运营层面的精进与高效,也映射出其在市场策略上精准而前瞻的布局。

首先映入眼帘的是HONMA在盈利能力方面显著的提升。

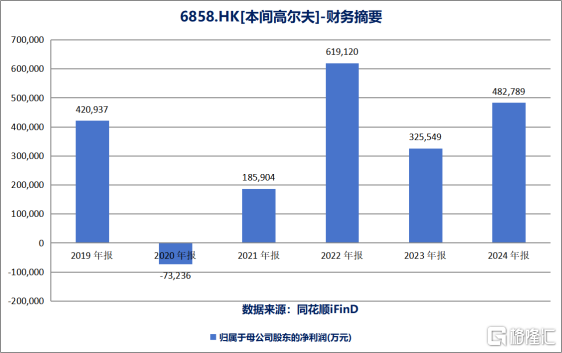

在整体营收增长平缓的市场环境中,HONMA展现了其在成本控制与收益优化方面的卓越能力。在截止2024年3月31日的财年,公司的净利润同比增长了48.3%,净利率同比提升了7.4个百分点,EBITDA%同比提升了7.5个百分点。这些数据充分说明了公司运营效率的持续提升和精细化运营效果的显著,盈利能力持续提升。

其次,公司展现出优异的财务状况,具有健康的资产负债表和充裕的现金流。

在流动资金和现金流管理方面,HONMA的现金及现金等价物的储备比上一财年增加了18%,总额达到166亿日元;而净现金更是大幅提高了41.7%,达到了96亿日元。

此外,HONMA的经营现金流净额实现了显著增长,同比提升了47.3%,总额达到54亿日元。过去6年,公司的经营现金流净额复合年增长率(CAGR)达到了18.7%,显示出稳定的现金流增长趋势。

优异的财务状况,为HONMA未来的发展提供了坚实的支撑,使其能够自信地面对市场的挑战,积极投资于产品创新和品牌扩展。

最后,HONMA营收虽面临短期波动,但是公司已为中长期的高质量成长建立起多维驱动。与此同时,在24财年的运营中,公司经营层面依然有着不少亮点。

HONMA在24财年经历了营收水平的小幅下降,同比去年下降11.1%,主要由于公司在日韩及欧美战略性地进行渠道优化导致第三方(联营代销及批发)渠道缩减,以及两大核心系列BERES和TOUR WORLD的上一代产品的销售周期接近尾声(BERES会津绘和TW757分别在2021年11月和2022年3月推出)。但公司已于今年一季度推出新品BERES 09和BeZEAL 3,预计在接下来的财年将实现营收的较好增长。

从渠道角度来看,公司通过提升运营效率,在自营门店和电商端实现了收入的大幅提升。整体DTC渠道在日本(+16.0%)、中国大陆(+15.7%)和美国(+17.1%)均实现了良好的收入增长。同时,公司逐步削减了部分毛利水平相对较低的批发渠道,特别是在欧洲和美国市场,已经基本完成了批发渠道的优化,报告期内主要在日本和韩国市场进行渠道优化,为持续提升HONMA的市场份额并实现高质量增长做好充分准备。

HONMA于上海新天地开设的旗舰店

从产品角度来看,虽然全球经济持续低迷,但服饰依然实现了4.9%的增长,并伴随着毛利率提升16.8个百分点;尤其在中国大陆,实现了23.2%的增长,毛利达到62%。球杆销售由于渠道优化虽然有小幅下跌,但2024年一季度的新品BERES 09和BeZEAL 3一经推出便取得了良好的销售,BERES系列在日本的销售增长19.6%,BeZEAL增长近6倍。此外,为满足消费者个性化需求的SAKATA LAB推杆从去年年底陆续上线多个系列,整体实现了19.6%的增长。这些再次证明了HONMA的品牌价值与穿越周期的韧性、公司的产品开发能力和对市场趋势的精准把握。

总体而言,从财报中我们可以看出,公司销售增长拐点已到,25财年预计会有多个增长亮点,届时公司股价亦将有望回到上升趋势。

营收增速有望恢复,积极预期加速凝聚

HONMA在2024财年的业绩表现,虽然尚未达到全面发力的状态,但已经展现出了其盈利端改善的稳健势头和潜在的增长空间。

首先,在高尔夫球具业务上,BERES 09和BeZEAL 3已于2024年年初上市,所带来的销售增长会在新财年有更明显的体现;面向超性能细分市场的TW767也将于2024年下半年上市,预计这两大旗舰产品将在新的财年为销售增长释放更多能量。

在服装业务上,公司已与新的设计公司合作,2025年春夏系列将焕然一新,在保持高品质的基础上,带来更具HONMA品牌辨识度的设计。此外,服装版型也将得到优化,以满足中国、日本和韩国三个主要市场的高尔夫人群的场上及场下的需求。同时,公司还对使用的面料进行了升级,以提升产品的品质和穿着体验。

其次,在渠道优化方面,公司于欧美的渠道优化已基本结束,于日本、韩国的第三方渠道调整亦有显著进展。此外,经过半年的改造升级,公司位于首尔的旗舰店已于近期重新开业,配备模拟器、产品定制和调试区,为客户打造完整的高尔夫产品购买体验。韩国地区CRM系统亦已搭建,将于8月上线直营电商平台。预计在未来一两年内,这些举措将成为推动公司业务增长的新亮点,推动公司稳步发展。

HONMA于韩国首尔开设的旗舰店

此外,公司亦在积极推进东南亚和中东市场的扩张,增强品牌在当地的知名度和市场占有率,为公司的长期成长性注入新动力。

最后,市场活动方面,为确保品牌在市场竞争中保持领先地位,HONMA持续进行精细化的社群运营、不断提升客户忠诚度与复购;并不断提升媒体曝光,选择合适的品牌大使与KOL进行合作,并铺设强大的教练网络,传递品牌高端专业、充满活力的形象。这些策略在过去一段时间取得了持续正面的反馈,亦被视为走在正确的方向上。比如,品牌的老客复购率稳步提升,同时新客的消费转化率亦有大幅提升。

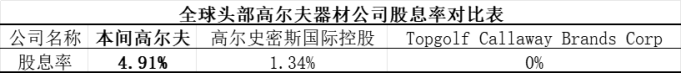

盈利预期率先向好,支持股息率稳步提升

作为一家在港股市场上市的公司,其股息率是衡量公司分红能力和股东回报的重要指标之一。尽管HONMA目前的股价处于较低水平,但其股息率却反映出公司对股东的慷慨回报。公司良好的盈利能力和健康的现金流状况,为HONMA提供了稳定的分红基础。公司24财年的派息比率为37.64%,股息率TTM为4.91%。

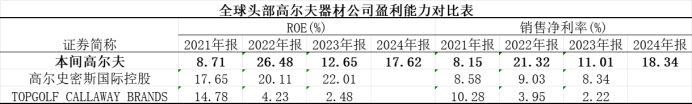

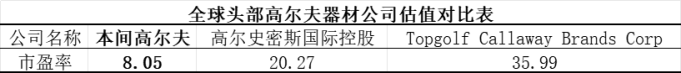

与此同时,同行业在美股上市的头部公司"高尔史密斯控股"股息率只有1.34%,"Topgolf Callaway"由于利润端不稳定则直接选择不分红。相较而言,HONMA的股息率遥遥领先。主要的原因在于HONMA盈利能力的持续提升,销售净利率、净资产收益率在可比公司中逐渐名列前茅,由于其盈利能力相对较为优秀,则派息能力自然而然地更为强劲。

注:HONMA"2024年报"是截至2024年3月31日止年度财报

随着公司业绩的稳步增长,以及资本市场对公司价值的重新认识,HONMA的股息率有望成为吸引长期投资者的一个重要因素。尤其在未来国内市场利率将逐渐降低的环境下,高股息率可能会更具吸引力,因为它不仅为投资者提供了稳定的现金流入,而且还有可能伴随着股价的上涨获得资本增值。综合考虑公司的分红历史、盈利能力、财务状况以及行业前景等因素,公司盈利预期的向好可支持其未来的股息率稳中有升。

估值横向对比偏低,有望向上开启均值回归

同行业在美股上市的"高尔史密斯控股",其股价一路向北,今年以来股价创下了历史新高,显示出投资者对其未来发展的坚定信心。

与此同时,"Topgolf Callaway"虽然因业绩下滑而面临挑战,但其市盈率TTM依旧高达30倍以上,反映出市场对高尔夫不同的品牌价值和整个产业的长期潜力的认可。

相较之下,HONMA在港股市场的表现则较为稳健。目前,公司股价处于底部区域,市盈率TTM仅不到10倍,尚不及前两者的一半,这一相对较低的估值为价值投资者提供了一个吸引人的投资机会。

而HONMA凭借其深厚的品牌积淀、卓越的的产品工艺以及精细化的市场运营,其内在价值和成长潜力不容忽视,作为唯一在港股上市的头部高尔夫器材"稀缺标的",随着港股市场流动性的不断改善,以及投资者对公司业绩增长潜力的重新评估,估值有望实现向上的均值回归,迎来市场的重新定价。

结语

总体而言,HONMA的24财年业绩结果是公司运营效率和市场策略双重胜利的一次重要的体现。

作为全球顶级的高尔夫品牌,HONMA不仅在这个外部环境充满挑战的财年期间,取得了良好的成绩,更为未来的发展奠定了坚实的基础。

回到资本市场中,HONMA目前超低的估值与其持续改善的业绩增长形成了鲜明对比,为投资者提供了难得的投资机会。

与此同时,公司的股息率在细分行业中遥遥领先,考虑到盈利预期的向好,将支持其未来股息率进一步提升。

随着公司业绩的持续增长及资本市场对其价值的重新认识,HONMA有望吸引更多的长期投资者,投资者亦可以期待从公司的稳定分红和股价上涨中获得双重的收益。

最后,在当前港股市场低迷的环境下,投资者们更倾向于选择那些具备低估值、高分红、业绩边际向好特征的标的。而作为港股市场高尔夫细分行业中"稀缺性"的头部标的,HONMA凭借其超低的估值、充裕的现金流和慷慨的分红政策,以及稳中向好的基本面,无疑,将成为投资者们分享全球高尔夫产业繁荣增长红利的理想选择!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员