近期,新“国九条”和证监会退市意见的出台,资本市场整体表现热络,市场亦不乏对未来出现牛市的积极预期。

此前中信建投观点就指出,前两次“国九条”发布后A股市场均迎来大幅上涨,此次“国九条”可能助推市场走出慢牛。

中信证券对此则表示,新“国九条”落地,新一轮资本市场“1+N”政策体系框架逐渐清晰,改革重心转向投资端,着力提高上市公司质量和投资者回报,夯实中国资本市场中长期健康发展的重要基础,政策短期更有利于大盘风格和红利策略。

遵循中信证券的观点来看,资本市场也正持续验证上述逻辑。近日,以业绩为主线的蓝筹频频发力带领指数上攻。其中,龙头险企中国平安表现抢眼。4月18日,中国平安(02318.HK)港股一度大涨5%,A股也一度涨超3%。

行业板块层面来看,保险股也在近日开启了普涨行情。机构观点多数认为,新“国九条”对保险板块将构成直接利好。

(港股保险板块4月18日行情,来源:富途行情)

从笔者观点来看,一方面,随着新“国九条”带来的牛市预期的升温,对于保险板块资产端将带来直接的利好,有助于险企估值修复。

另一方面,从政策视角来看,实际上,新“国九条”中对保险业发展也作出了相关部署,催化资本市场关注度。

新“国九条”提出优化保险资金权益投资政策环境,落实并完善国有保险公司绩效评价办法,更好鼓励开展长期权益投资;完善保险资金权益投资监管制度,优化上市保险公司信息披露要求。

对此相关专家表示,新政策鼓励保险资金积极参与资本市场,提升权益投资规模。这有望增加保险公司的投资渠道,优化资产配置,进一步提高其盈利能力。其次,优化保险资金权益投资政策环境,落实并完善国有保险公司绩效评价办法,有助于激发保险公司的投资积极性,鼓励其开展长期权益投资,稳定资本市场。

此外,新“国九条”同时也提出:加大对分红优质公司的激励力度,多措并举推动提高股息率;增强分红稳定性、持续性和可预期性。很显然,这对于长期以来有着绩优表现和分红稳定特质的保险板块而言,这无疑将有助于其进一步受到市场的青睐。

实际上除了新“国九条”等政策刺激外,保险板块长期低估值下的反转也正成为机构的一致预期。

近期国金证券研报即表示,4月进入财报季,市场配置风格整体或偏向顺周期,保险股在估值底部,叠加不弱的1季报表现(NBV预计快速增长,利润预计相对平稳),有望带来估值阶段性反弹。而在此之前,东吴证券的研报也提到,保险股投资机会正逐步从左侧转向右侧。

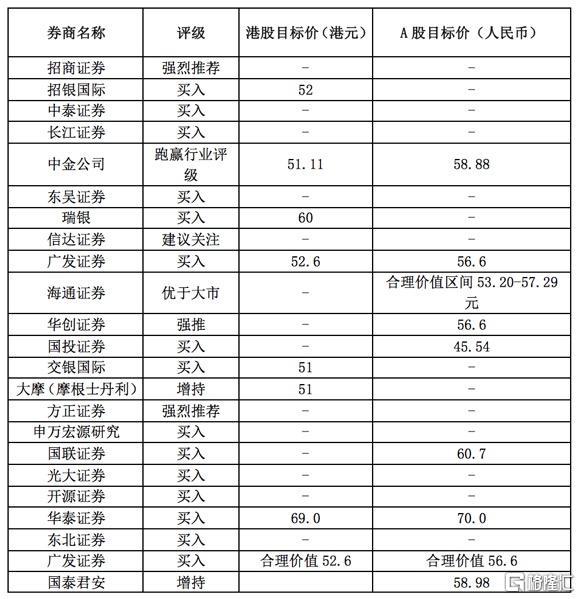

聚焦到公司层面,中国平安自3月下旬财报公布后受到市场一众机构看好。

梳理各大券商的研报来看,绝大多数券商对中国平安的评级都是正面的,主要集中在“买入”、“强烈推荐”、“增持”和“优于大市”等积极评级上。这些评级反映了券商普遍看好中国平安的业绩表现、市场前景以及估值水平。同时,部分券商还给出了具体的目标价,显示出对中国平安股价上行潜力的预期。

从各大机构对平安的看好逻辑中,有如下几个方面值得关注。

首先是对公司业绩表现与预期增长的看好。

对此,瑞银指出,随着宏观经济和市场环境的稳定,平安的归母营运利润有望出现反弹,并认为公司的资本状况和融资灵活性将持续支撑每股派息的增长。

交银国际则预计2024年平安归母营运利润OPAT同比回升11%,其中2024年寿险及健康险业务OPAT预计同比持平,财险承保利润预计同比显著回升,银行业务净利润有望保持平稳增长,资管板块亏损规模有望收窄,科技板块盈利贡献预计将回升;营运ROE有望保持在14%左右。其看好公司在“综合金融+科技”上的领先竞争优势,预计2024年主要业绩指标有望在2023低基数上呈回升态势。

招商证券则认为,在储蓄险供需两旺的情况下,平安的NBV增速超过预期,预计2024年开门红也将取得良好表现。公司资产端OCI股票占比较高,不仅能够提供持续分红现金流,而且抵御市场波动能力较强。

其次,机构看好公司的生态优势与渠道改革。

长江证券认为,公司持续推进渠道改革,重视供给侧创新,同时深耕医养、综合金融等业务,预期生态圈方面的优势将协助公司构建未来的产品与定价壁垒。

海通证券表示,看好公司寿险改革成果逐步释放、队伍质态持续改善,综合金融优势+医疗健康生态布局赋能长期业绩增长。

信达证券则认为公司寿险及健康险业务已逐步触底反弹,业务质态得到持续改善,代理人队伍有望企稳,同时银保、网格化社区等多元渠道有望持续提供业务增量,NBV占比有望不断提升。此外公司资负两端持续改革表现叠加当前密集宏观政策落地发力,资负两端有望迎来边际改善,资产负债匹配有望进一步优化并推动EV稳健增长。

与此同时,券商对中国平安的分红亮点也予以了关注。

东吴证券表示公司全年股息为每股现金2.43元,超过其预期的2.39元,同比增长0.4%,归母营运利润(OPAT)分红率达37.3%,略超预期。

信达证券则提到,平安的优质分红水平凸显了公司的稳健经营和注重股东回报的实际行动。

交银国际指,行业投资逻辑已从增长逻辑切换为盈利能力稳定基础上的高股息,而平安港股股息率已经接近8%,其同时预计公司中期内分红能力有保障。

申万宏源表示,公司分红超预期,对应A/H股股息率分别达6.0%/8.2%。公司业绩具有较强韧性及弹性,如下阶段高股息逻辑被市场认可,有望吸引增量资金流入,助力估值提振。

此外,多家机构提到了平安目前的估值水平。

申万宏源研究认为,当前公司估值处于历史低位,市场对于地产风险和短期业绩波动的反应存在阶段性过度反应。

交银国际和大摩等机构则强调了公司的长期发展策略和稳健的业务基础为后续表现带来支撑。

交银国际认为,公司具有综合金融的优势,核心业务在中期内有望继续提供稳定盈利贡献。大摩指出,公司能够维持稳定的派息,缓解部分股东担忧。该行相信部分核心业务将会出现转折点,若公司资产管理业务能成功改善,预料这将会进一步支撑股价反弹。

实际上平安管理层也曾多次对外表示公司当前股价被低估。

此前,23年业绩发布会上,中国平安副总经理付欣就提到,当前公司价值被低估,股价还未能完全反映公司应有价值。从股息率等核心指标来看,面向未来,中国平安是价值投资的好选择。

中国平安总经理兼联席首席执行官谢永林也表示,“公司PB与PE确实很低,但我相信是金子总会发光,价格总会回归到与价值一致的位置。”其认为,中国平安的核心主业很稳健,同时又处在一个好的行业,公司“综合金融+医疗养老”战略前景可期。

从当前平安的布局来看,平安的“综合金融+医疗养老”战略正被看做是“富国银行+联合健康”模式的升级版。一方面,在综合金融方面,平安的金融牌照齐全,个人客户数达2.3亿人,“高价值、高成长、高留存”的三高客户业已成为公司持续稳健发展的核心基础。另一方面,平安通过构建医疗养老生态,为客户提供更全面的健康和长寿保障,持续构筑新的价值增长。后续随着这一战略模式的持续跑通,平安的估值也将有望告别传统金融的估值框架,迎来价值重构的新契机。

综合来看,各大机构看好平安的逻辑主要集中在公司业绩增长、生态优势、估值低位和长期发展战略下的价值重构等多个方面。而这些因素也共同支撑其对平安后续表现持乐观态度,相较于普通投资人专业投资机构的观点给了一个更具理性和专业的窗口让外界审视平安的机会所在,这不仅为市场提供了信心,也为投资者决策提供了重要的参考依据。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员