格隆汇7月7日丨据港交所6月28日披露,东莞农村商业银行股份有限公司(以下简称“东莞农商行”)向港交所递交招股说明书。本次发行上市招商证券国际、招银国际、工银国际及农银国际为联席保荐人。

东莞农商银行是一家具有独立法人资格的总行级地方性股份制商业银行,始建于1952年,前身是东莞市农村信用合作联社,根据中国银行业协会2020年发布的《中国银行业100强榜单》,以截至2018年12月31日的总资产、核心一级资本净额等指标统计,东莞农商行是中国资产规模最大的地级市农村商业银行、全国第五的农村商业银行。

公司贷款呈现小微企业、少数特定行业“双集中”

客户贷款尤其是公司贷款在东莞农商行业务线中占据着主要地位,东莞农商行的公司贷款在2017-2019年分别占客户贷款总额的62.7%、58.1%及52.3%。

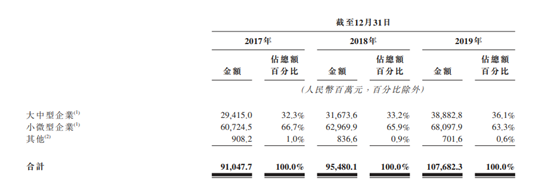

根据公司贷款客户的企业规模来看,2017-2019年发放给小微企业的贷款占公司贷款总额的66.7%、65.9%、63.3%。小微企业在东莞农商行的公司贷款中占据着较大比例,且在近些年其贷款规模还在不断扩大,由2017年的607.24亿元增至2019年的680.98亿元。

数据来源:招股说明书

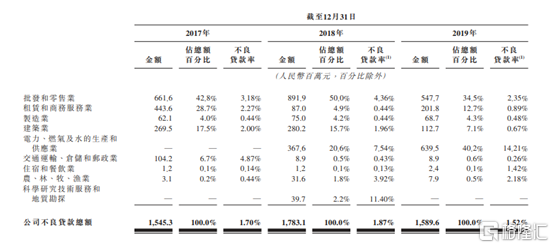

根据公司贷款客户所在的行业来看,2017-2019年发放予前五大行业(即批发及零售业、租赁和商务服务业、建筑业、制造业及房地产业)企业的公司贷款分别占公司贷款总额的83.5%、83.4%及83.5%,占比同样非常集中。

正所谓鸡蛋不要放在同一个篮子上。因此公司贷款业务呈现小微企业、少数特定行业两方面相对集中的状态,那么总体的贷款业务风险也在逐步积累:

1)东莞农商行不良贷款率在2017-2019年分别为1.29%、1.27%及1.00%,均低于香港上市的中国区域性银行(含城市商业银行和农村商业银行)不良贷款率的算术平均水平。

但2017-2019年东莞农商行小微企业贷款的不良贷款率分别为1.96%、2.08%、1.77%,均高于同期总贷款的不良贷款率。

2)2017-2019年前五大行业(即批发及零售业、租赁和商务服务业、建筑业、制造业及房地产业)企业的公司贷款的不良贷款分别占公司不良贷款总额的93.0%、74.8%及58.6%,尽管呈现下降趋势,但是占比依旧较高。

数据来源:招股说明书

增收不增利越发明显

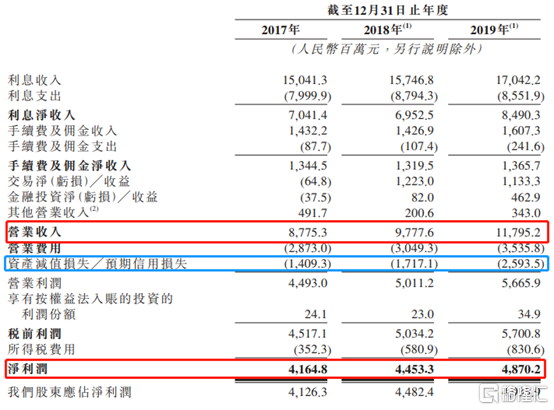

据招股书披露,2017-2019年东莞农商行的营业收入分别为87.75亿元、97.78亿元和117.95亿元,年均复合增长率为15.9%,同期净利润分别为41.65亿元、44.53亿元和48.70亿元,年均复合增长率为8.13%。

数据来源:招股说明书

但2017-2019年,东莞农商行净利润增速都不及营收增速。2018年的营收增长率为11.42%,净利润增长率6.93%;2019年的营收增长率为20.63%,净利润增长率为9.36%。

那么东莞农商行增收不增利的主要原因是由于资产减值损失的影响,尤其是2019年更为明显。

2019年东莞农商行的资产减值损失同比增长51.02%,相比2018年的21.85%,呈现大幅攀升之势。

东莞农商行在招股说明书上解释称,主要是由于客户贷款资产规模增加以及债券市场信用风险上升,相应增加资产减值损失的计提以增强风险抵补能力。

无容置疑,在受到疫情影响的2020年,东莞农商行增收不增利这一趋势会更为明显。 下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员