华显光电(0334.HK)是TCL集团成员,是一家中小尺寸LCD显示模组供应商,其智能产品备受国内外厂商欢迎,销售额名列前茅。12月19日,华显光电IR代表Clara Siu在格隆汇举办的“决战港股2018---海外投资系列峰会”中进行了路演。以下是华显光电路演的主要内容,分享给投资者。

一、TCL集团旗下LCD模组供应商

华显光电是TCL集团下的上市公司,母公司华星光电是国内面板第二大企业,华显光电总部在惠州。华显光电2015年6月份上市,主要从事研究与开发、制造、销售及分销主要供手持移动终端使用的LCD模组。

公司两个主要的厂房,一个在惠州,另一个在武汉。产能方面,惠州的厂房是7800万片,武汉的厂房是5000万片,加起来全年年均产能大约1.3亿。特别说明一下,武汉的厂房产能其实是在武汉华星光电的t3 LTPS LCD面板生产厂房里面的,等于完成面板生产以后就可以直接生产模组。

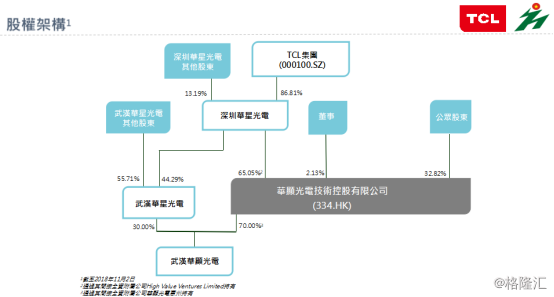

华显光电比较注重研发,去年开发了很多全面屏模组,都属于国内首批全面屏的突破。根据公司最新的股权架构,深圳市华星光电技术有限公司是公司的单一母公司,持股比例达到65%。

深圳华星光电和武汉华星光电现在都是以制造面板为主营业务,华显光电大部分的面板是从兄弟公司武汉华星光电(生产中小尺寸面板)采购得来。武汉华显光电模组厂房是以与武汉华星光电合营的方式成立的。

二、行业排名第七,积极调整产品结构

截止到9月底,华显光电营业额达人民币25.5亿元,同比增长6.8%,主要是因为公司平均销售价格(ASP)有明显地增长达11%。公司上半年整体业务情况不是非常理想是因为上半年武汉华显光电产能刚刚释放,当时产能处于偏低的水平。但公司的整体业务情况从下半年开始有了明显的改善。2018年9月份,公司和华星光电与著名手机品牌达成合作,新客户对公司整体销量贡献非常明显,现在单月出货量达到300-400万片,所以9月单月整体销量同比增长了57%。

华显光电在积极调整产品结构,做更多高端产品。 产品方面主要分类为贴合和非贴合产品,贴合产品是今年调节产品结构的重点。这里说明一下,公司将带触控功能的模组分类为贴合产品,如果没有触控则分类为非贴合产品。

按销量分类的话,今年三季度贴合类别的产品占总销量的七成左右。贴合和非贴合产品的单价分别更明显,差距有一倍以上。虽然同期贴合和非贴合产品的单价都有微小地下降,但华显光电通过调整产品结构获得了增长动力,虽然全面屏模组价格受到面板下行的影响,可是公司终端的整体ASP还在增长。未来公司希望进一步加强与华星光电的协同性,进一步提升高端品的比例。

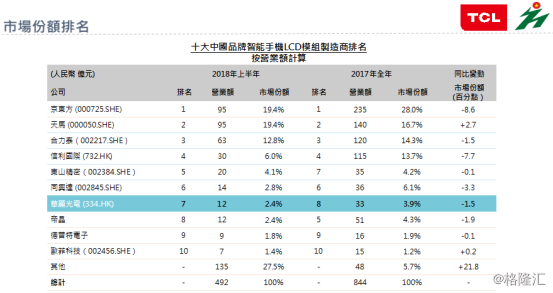

行业排名方面,以销售额计,华显光电在中国智能手机LCD模组厂中排第七。华显光电以前的瓶颈是一线品牌不太愿意给直供定单,但是华星光电已经开始生产小尺寸的面板,客户布局上有了比较大的优势。现在华星光电可以为客户定制不同的面板,特别是一线品牌客户的高端产品都需要是定制品。

虽然华显光电的面板供应商主要是华星光电,但除了华星光电还会采购别家的面板,因为华星光电也不是能供应所有面板。

客户方面,今年上半年TCL体系的公司占到20%左右(包括TCL通讯、通力电子以及部分与华星光电共同开发的客户),下半年TCL体系的公司比例还会继续提升,尤其是有新客户的导入。地区分布上,目前公司的客户集中在国内,这和手机大部分在国内生产有关。韩国的市场份额主要是LG带动,而香港是TCL体系带动的,TCL体系的订单都是经香港公司处理。

三、华星和华显形成协同效应

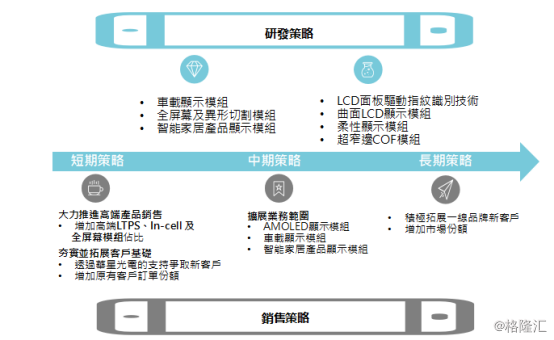

华星光电为华显光电提供了稳定的面板供应。华星光电从2009年开始做面板,一开始以做大面板(8.5代线或以上)为主。2014年华星光电开始在中小尺寸面板上投入,目前武汉华星光电t3已经量产,主要生产LTPS面板,市场要消化完LTPS,再转化到AMOLED。华星光电的t4厂房预计2019年上半年投产,2020年上半年量产,主要做柔性AMOLED,未来的可折叠产品都对柔性面板有需求。

除了韩国的S品牌以外,小米也是公司今年比较大的客户,另外直供客户还包括LG和传音。ODM厂商方面,包括闻泰和中诺,通过ODM厂商公司会与许多大品牌合作,像华为就是通过ODM进入的品牌。相对来说ODM的品牌客户比较集中在中低端的订单,产品规格上没有那么高要求,外购一些台厂面板一般是为了满足ODM客户的需求。而对于直供用户,比如目前刚刚导入的S牌或者小米则是由华星光电定制面板供应。

华显光电持续释放与华星光电的协同性,积极争取打入一线品牌供应链。公司希望未来可以导入更多品牌客户,做更多一线品牌客户订单。手机下游行业整合非常严重,手机出货量八成都是六大手机品牌的,除了现有客户S牌和小米,华为、OPPO和vivo都是华星光电及公司未来目标直供新客户。

华显光电和华星光电的协同也能提升高端产品的占比。华显光电2018年三季度六成左右销量都是LTPS模组,像iPhone 8还是在使用LTPS面板,所以预计LTPS的市场渗透率还会维持在30-40%左右,公司希望明年高端产品的占比提升至70-80%,甚至更高的水平。按触控技术分类,目前In-cell技术依然是特别火的产品,2018年三季度占总销量的六成以上,因为LTPS、Incell模组单价都会稍微高一点,未来公司希望进一步提升此比例。

全屏幕是华显光电2018年发展的重点,未来公司还会出更多的全屏幕的产品,除了刘海屏、美人尖屏以外,现在比较新的全面屏是直接在面板上挖孔,这个产品日后的比例还会继续增加。

此外,华显光电也在横向发展产品,研究车载显示模组、智能家居产品显示模组。公司自2018年初就在生产智能家居产品,例如给百度做了小度在家。在技术方面,华显光电和华星光电都在做屏下指纹识别技术的研发,预计明年底左右会推出产品。

四、下半年毛利修复,现金周转改善

公司没有公布三季度的业绩,截至六月底,由于产能使用率偏低,毛利率只有1.9%,去年同期因为面板价格比较好,毛利率达到9.5%,相对比较高。华显光电最近的毛利率大概在6-7%,全年整体毛利率预计是4.5-5.5%。

根据华显光电公司的估计,由于销量和产品结构的调整,公司明年的销售额大概会有20-30%的增长,因此会有比较不错的机会。

华显光电属于轻资产,面板的业务在A股上市公司,港股这边主要做模组业务为主,所以面板方面的投资成本不需要华显光电负担,相对来说比较轻松。

关于公司的财务比率,公司上半年的现金周转期为-2,虽然比去年增加了23天,但是整体还是负数。公司应收周转天数增加这么多主要是因为去年底华显光电的一个客户倒闭,但华显光电一直都为应收账款购买保险,保险赔偿达9成, 但理赔需要一点时间,所以那一笔索赔款项一直挂在账上。直至今年10月底公司收到保险公司赔款,所以后续公司的现金周转会有所改善。

关于公司的毛利率和费用率,今年初的时候产能使用率比较低导致毛利率低。今年下半年公司产能使用率已经达到7-8成,有单月使用率超过八成的情况,产能的提升将拉动毛利率的提升。公司对明年的销售情况有信心,预计明年整体的产能使用率都会在7-8成左右。

五、问答环节

1、最近TCL集团重组对公司的发展有什么影响?

Clara Siu:12月初TCL集团公布,除了华星光电以及金控业务,其他业务都剥离出去。华显光电属于华星体系下,都属于半导体显示业务。坦白说,对于我们公司的影响偏低,这个平台对华星光电日后的发展有比较深远的影响。所以我个人的看法这是集团的一个改变,是希望利于投资者和股东更加容易了解TCL集团整体的业务。我们相信这个事情对公司是利好的。

2、最近欧菲科技想要收购JDI,JDI也是做LTPS的,如果收购成功的话对公司有什么影响?

Clara Siu:目前整个行业都处于一个整合的状态。对于整合的状态,如果说你是大公司或者有很强及稳健的财务背景,可能是一个非常好的机会,下游手机行业已经整合到七七八八,基本上六大手机品牌已经吞并整个手机市场80%以上的出货量,为什么华星光电要把我们放在一起,因为它也发现了没有模组业务不足够应付客户的需求,客户(特别是品牌客户)都希望供应链越简单越好,大品牌客户都是希望找一个面板厂同时处理模组就更省成本时间。所以日后发展我们自己是觉得对公司来说是一个机会,如果其他模组厂没有自己的财务背景,没有一个面板厂支持的话,日后发展会越来越难。

3、全面屏处理方式非常多,很多厂商出了不一样的处理方案,现在这个技术要求的更新快的阶段,公司在同行产能方面还有技术门槛处于什么地位,和对手相比较有什么核心竞争力拿到大品牌的客户?

Clara Siu:其实公司一直以来在全面屏这一块走得比较快,包括2017年推出首款全面屏,出货也属于国内首批的出货。全面屏走得比较快的好处就是有机会领先市场。包括现在最新的打孔屏华星光电都在生产,有了这个技术才能接触到客户,特别现在接触也不是小客户,所以对于公司来说机会比较多。至于在研发方面,公司和华星光电一直以来的合作让公司可以付出比较少的研发费用,由华星光电主导,比如说全屏幕打孔现在基本上华星光电已经可以生产出来了,日后做模组的话需要和团队做一些配合。

4、我们看到这几年华显光电的模组向高区划模式,今年APS模式也不错,但是毛利上半年也有一些下滑,下半年毛利有没有一定的回升?

Clara Siu:今年上半年当时情况是第一我们在2017年下半年才把华星光电之后的协合发挥出来,因为去年4月份华星光电才成为公司的母公司,我们在武汉花了比较长的时间和华星光电做配合。第二是因为虽然产能增加了,可是一开始客户还没有下订单,所以使用率一下子下滑之后造成成本偏高,毛利率下滑,其实最近这1-2个月或者说整个下半年毛利率平均应该可以超过5-6%,今年全年有望拉到4.5%-5.5%。

整体来看,模组行业的毛利率要长远的超过10%是非常困难的一件事情,因为毕竟我们现在主要是做手机的产业,手机产业最大问题是客户对于我们的费用成本都很了解,单做手机很难一下子把毛利率提高。所以公司策略是先把营收做大,营收做到毛利率还没有改善的话,起码整体毛利还是会有一个比较明显的增长。

后续我们也希望做一些横向发展,像我们刚才说的智能家居可能会有出口,虽然现在整体量偏小,但日后的需求还说不准,智能音箱还是会有的,而且智能音响的屏要比手机屏幕要大起码一倍左右,所以增长空间还是会有的。同时公司也会积极考虑切入车载市场,包括在去年底的时候,公司想收购一项车载项目,因为大家谈判的条件无法达成一致,最后放弃了,日后我们也不排除寻找别的机会切入车载市场。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员