引言:去年年度策略我们提出核心资产回归,今年持续看好核心资产统一战线重塑,近期核心资产表现极为亮眼。如何筛选符合新时代背景下的核心资产,兴证策略团队首次定义了“15+3”资产,即达到或接近“15%增速+3%股息率”的资产。本篇报告主要阐述:1)为何看好“15+3”?2)“15+3”有何特征?3)如何筛选“15+3”资产。

一、“15+3”:今年以来的最强线索

“15+3”资产是我们定义的达到或接近“15%增速+3%股息率”的资产。

今年以来市场出现了红利、AI、出海、资源等比较鲜明的主线,但如果换个视角,从财务指标出发,我们发现“15+3”资产是今年以来市场表现最好的类别。根据2024年预期增速将全A分成12组,今年以来收益最高的一组落在10%-15%区间,这组增速区间对应的股息率为2.8%,恰好符合了15%左右增速+3%左右股息率的特征。而去年表现最强的哑铃型的两端今年以来的累计收益率并非最高,尤其是高增速的一端。高股息资产(0%-5%增速+股息率4.5%、5%-10%+股息率3.2%)表现略逊色于“15+3”,高增速资产大幅跑输,且增速越高,跑输的幅度越大。

二、“15+3”:新时代的核心资产

“15+3”是符合新时代的核心资产。

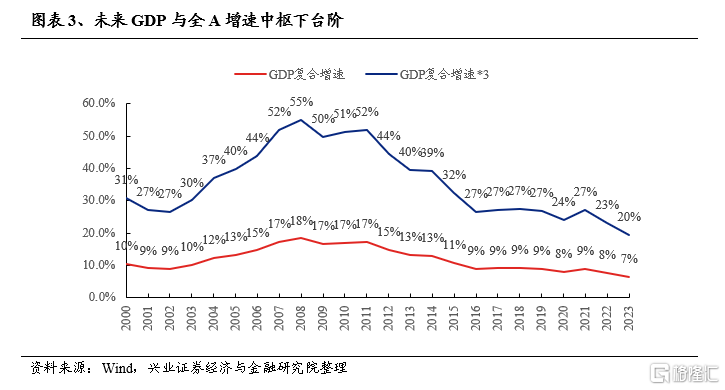

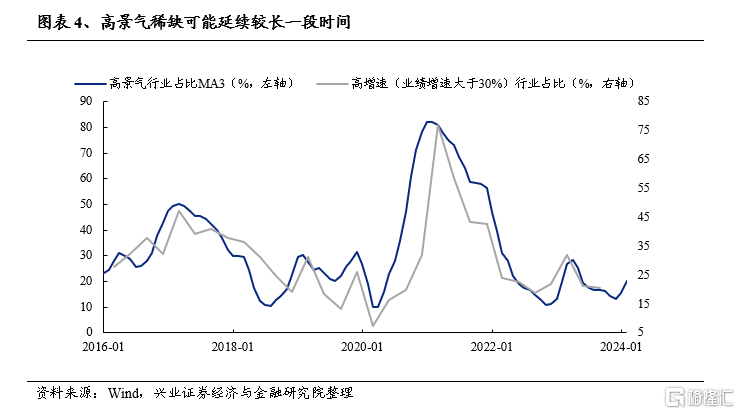

一是高质量时代,“15%增速”已属佼佼者,高景气需要向下找稳定性。过去,经济增速中枢较高,高增长并不稀缺,投资者倾向于将30%以上增速的行业定义为高景气、高增速。但随着经济从高增长向高质量转换,高增长将变得稀缺,未来对增速的要求必然会降低、但对稳定性的要求会提升,能够维持15%的长期复合增速已属佼佼者。上市公司盈利五年复合增速超过名义GDP增速三倍的数量占比基本在20%左右,如果未来名义GDP增长中枢在5%,那么意味着同期盈利复合增速超15%已属于佼佼者。

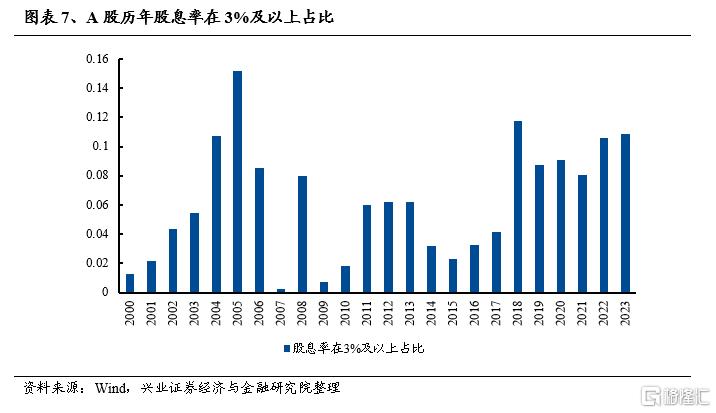

二是高分红时代,“3%股息率”将不再稀缺,高股息需要向上找弹性。2023年全A分红比例中位数为30.37%,较2022年的20.96%大幅提升9.41pct。且分红率提升不仅仅局限在增速较低的行业中,正在向更多行业扩散。未来随着监管引导分红率的提升,超过3%股息率的个股数量可能迎来扩容,3%提供了保底收益率。当具备一定成长性的行业同时又具备高分红的特征,其在稳定性的基础上又具备了向上的弹性。

三是高胜率投资时代,“15+3”资产隐含着较高的ROE水平和确定性的回报。在永续经营假设下,ROE=g/( 1-d ),维持稳定的ROE,一方面来自分子端增长率,另一方面来自分母端分红或回购。如果15%左右增速+3%左右股息率,也隐含着15%+3%*PB的ROE水平,回报率较高且稳定。兴证策略春节提出“高胜率投资:大波动后的共识”,在经历实体经济与资本市场的波动后,对确定性的共同追求使得高胜率资产成为共识。“15+3”资产具备一定的成长性、又有高股息保底,隐含着较高的ROE,这类资产提供了确定性的回报率,是这个时代下天然的高胜率资产。

三、“15+3”:四个特征

“15+3”资产有四个特征。

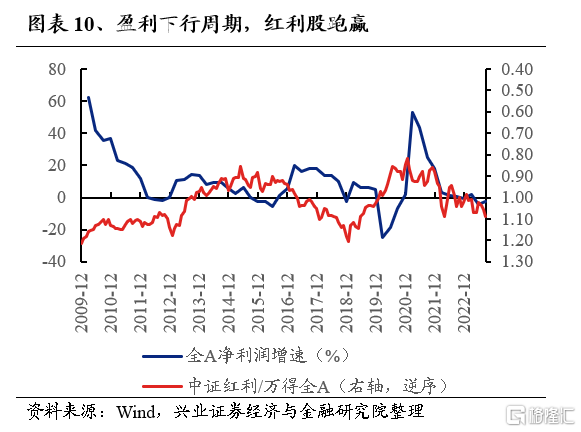

一是“15+3”是哑铃型再平衡配置下的较优解。过去两年市场配置呈哑铃型特征,核心在于盈利下行周期“好东西”少,导致投资者被迫一端选择防御的高股息,一端选择受益于流动性驱动的小盘成长股。但我们在去年底的年度策略展望中明确提出今年哑铃型配置可能迎来再平衡,哑铃当中的“腰部资产”、优质龙头资产迎来修复,核心在于今年将是盈利企稳的阶段。今年我们也看到经济预期从年初的过度悲观在持续上修,经济预期的修复使得哑铃型的两端超额收益收敛,而“腰部资产”表现极为亮眼。这类“腰部资产”的代表,实际上就是“15+3”。一方面,增速向中间收敛,不需要极高的增速、但需要更稳定的增速;另一方面,红利也需要向中间收敛,经济预期从悲观中逐步扭转,亮点开始增多,无需单一押注红利,也需要增加弹性。因此,我们认为“15+3”是今年哑铃型再平衡配置下的较优解。

二是“15+3”是梦想与现实的结合体,更容易形成统一战线。如果将预期高增速比作“梦想”,将分红比作“现实”,那么“15+3”就成为了梦想与现实的结合体。一方面此前追求“梦想”的投资者可以降低对增速要求,增加“现实”作为保底收益;另一方面追求“现实”的投资者可以多一点“梦想”,增加弹性。因此“15+3”能向上兼容高景气投资者、向下兼容高股息投资者,更容易形成资金的统一战线。

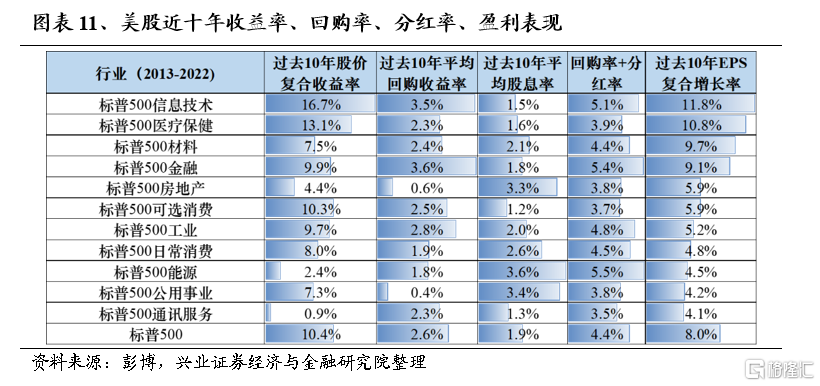

三是“15+3”下15和3可以共存,增长与分红并不割裂。不少投资者担忧增长与分红无法共存,当公司处于增长阶段时应该降低分红率。但参考美股,分红/回购与增长并无必然联系。过去10年标普500分红+回购收益率约为4.4%,即使增长较快的信息技术行业分红+回购收益率依旧高达5.1%。如果公司具备稳定的成长能力,分红、回购并不会改变公司价值、公司依旧能够维持原有增速。

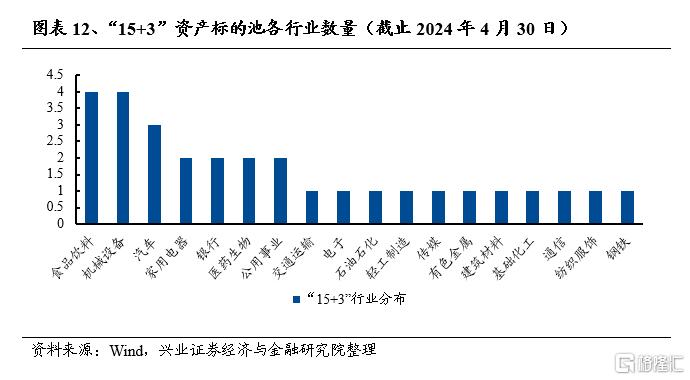

四是“15+3”不聚焦行业,各个行业都有“15+3”。从“15+3”的行业分布来看,行业的集中度并不高,多数行业中都能找到符合条件的个股。这也意味着“15+3”淡化了行业属性,是一种风格审美的选择。

四、“15+3”:一个简单、明确的择股标准

“15+3”资产提供了简单、明确的筛选标准,筛选条件如下(“15+3”基础上略放宽):

1) 中证800成分股,市值不低于300亿;

2) 2024Q1、2024E、2025E净利润增速不低于10%;

3) 2023年年报披露的分红股息率不低于2.5%;

“15+3”资产标的池共30只,今年1-4月收益率中位数为27.6%,超额收益十分显著。

风险提示

1、历史经验和指标可能存在失效风险;2、不同区间统计可能存在结论差异风险;3、因数据不完备导致计算结果与实际结果存在误差的风险。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

注:本文来自兴业证券发布的证券研究报告《“15+3”:新时代的核心资产》;报告分析师 :张启尧 SAC执业证书编号:S0190521080005、程鲁尧 SAC执业证书编号:S0190521120004

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员