在创新转型的浪潮中,恒瑞医药、中国生物制药、石药集团和复星医药等国产巨头成为业界瞩目的焦点。其通过不同的策略,努力实现从传统药企向创新药企的转型。

回顾2023年,部分传统药企的创新转型已见成效,为其他尚在转型中的药企提供了宝贵的经验。

01

恒瑞创新药收入破百亿,

先声、翰森转型成果斐然

作为“医药一哥”的恒瑞医药,一举一动都牵动着资本市场的神经。

2023年,恒瑞医药交出了可观的成绩单,实现总营收228.2亿元,同比增长7.26%,其中创新药收入更是达到了106.37亿元,占公司总营收的比重高达46.61%。

2023年新获批了阿得贝利单抗,多地普惠性惠民保已将其纳入特药报销目录,收入快速增长。 瑞维鲁胺、达尔西利、恒格列净3款创新药正式执行医保价格,平均价格降幅达65%,收入贡献进一步扩大。 此外,由于适应症的拓展以及上市后研究积累的详实循证医学证据,硫培非格司亭、海曲泊帕等存量创新药临床优势及品牌价值得到进一步凸显,销售收入持续稳定增长。

当前恒瑞已经获批的16款1类创新药和4款自研2类新药,涵盖了抗肿瘤、镇痛麻醉、代谢性疾病、感染疾病等多个治疗领域。

2023年NDA受理项目

图片来源:恒瑞医药2023年财报

与此同时,创新转型也是中国生物制药发展的关键词。其创新产品收入(包含创新药及生物类似药)在2023年实现收入增长13.3%至近百亿元(98.9亿元),收入占比提升至37.8%,产品数量也从2015年的2个增至11个。

在创新转型的道路上,翰森制药和先声药业的成果尤为显著。

其中,翰森制药在2023年的创新药与合作产品销售收入大幅增长,占比提升至67.9%,得益于已获批的7款创新药均已被纳入国家医保目录;先声药业也有6款创新药进入商业化阶段,助推创新药业务实现收入47.56亿元,占总收入的72%。

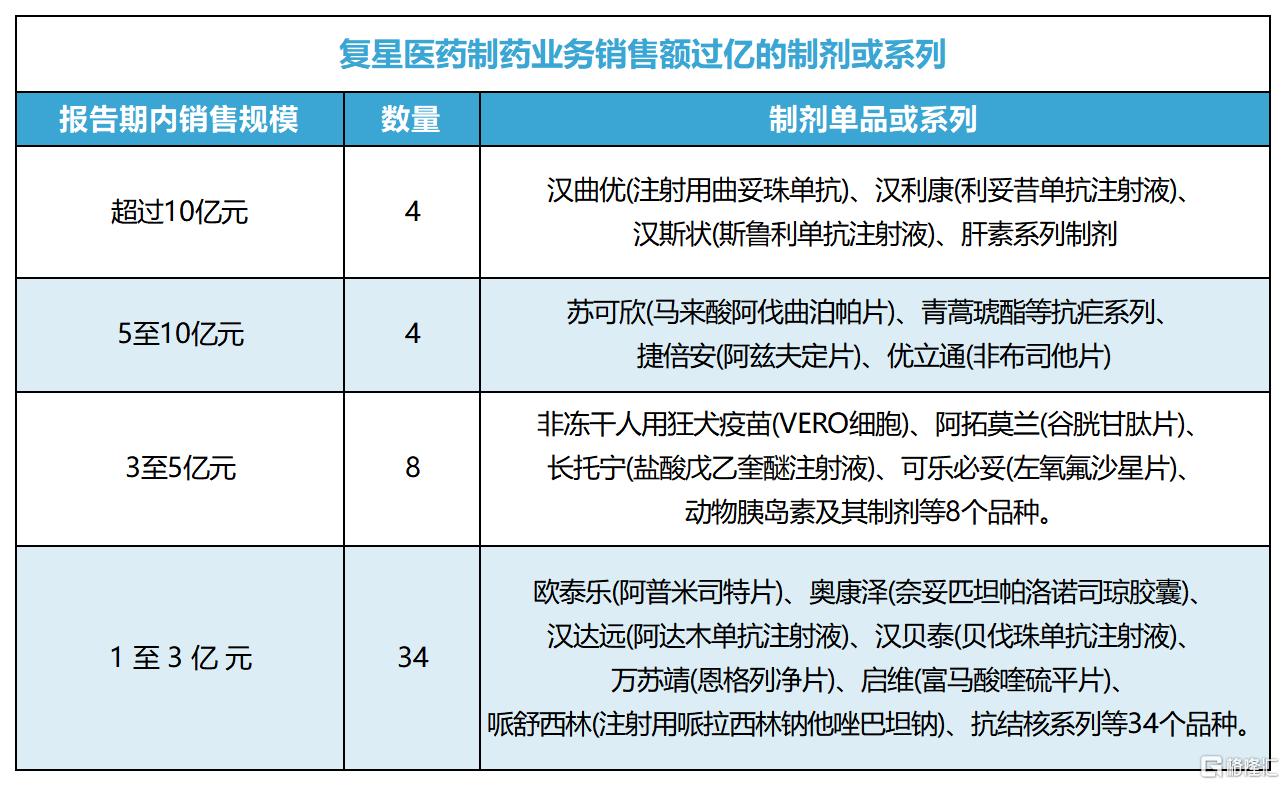

复星医药作为主营业务多元化的药企,其制药业务中的创新药也取得了不小的进展,2023年共有6个创新药的8项适应症获批上市。

02

恒瑞、石药、中生制药,

在研项目超百项

研发投入是药企创新能力的试金石,更是传统药企向创新药转型的成败关键。

恒瑞医药在2023年的研发投入高达61.5亿元,占总营收的26.95%。而且,凭借“多元化创新”战略与持续高额的研发投入,积累了丰富的研发管线,目前已有100+个自主创新产品处于临床阶段(含获批上市),近300项临床试验在国内外开展,同时还建立了 PROTAC、分子胶、ADC、双/多抗、AI分子设计等一批技术平台。

从关键里程碑来看,据Insight数据库显示,恒瑞当前有10款新药(含改良新)处于上市申请阶段,其中,PCSK9单抗瑞卡西单抗、JAK1抑制剂艾玛西替尼和IL-17A单抗夫那奇珠单抗,有望在今年获批上市。

同样值得关注的还有石药集团,目前已打造了8个创新研发平台,包括纳米制剂、mRNA、siRNA和ADC等,拥有在研创新药项目约130项,其中大分子40余项、小分子40余项、新型制剂30余项,预计未来5年将有近50款创新药申报上市。

在研发投入上,石药集团也是毫不吝啬,2023年研发费用达48.3亿元,同比增加21.2%,约占成药业务收入的18.8%,且目前已有超过60个重点在研药物已进入临床或申报阶段,其中7个已递交上市申请,18个处于注册申报阶段。

复星医药在制药业务的研发投入上也是大手笔,2023年投入了51.72亿元,占制药业务收入的17.11%。

与恒瑞、石药一样,复星医药也打造了多个核心技术平台,包括小分子、抗体/ADC、细胞治疗、RNA等,并专注更多FIC与BIC产品的研发及商业化。

在研发策略上,复星医药通过自研、合作开发、许可引进、深度孵化等多元化、多层次的合作模式,持续丰富创新产品管线,目前主要在研创新药、生物类似药项目超过70项(按适应症计算),其中已在国内申请上市的创新药主要以许可引进的为主。

复星医药制药业务销售额过亿的制剂或系列

图片来源:2023年财报

中国生物制药主要专注抗肿瘤、肝病、呼吸和外科/镇痛四大治疗领域的新产品研发,而且为了聚焦核心业务,还于今年2月出售了正大青岛的控股股权。2023年研发总开支约47.04亿元,占公司收入比率为18%,其中创新药及生物药的研发投入占比超过77%。

目前,中国生物制药共有在研产品145个,其中抗肿瘤用药60个、肝病用药9个、呼吸用药31个、外科/镇痛用药15个,共涉及I类创新产品67个,并已步入创新成果的密集收获期,未来三年预计将推出10余款创新产品,另有30余款在研创新产品有机会在2030年或之前上市。

03

恒瑞一年达成5起BD交易,

翰森就ADC药物牵手GSK

在药企的创新转型过程中,“出海”已经成为了一个重要的策略。这不仅可以帮助药企应对国内市场的竞争压力,还可以寻求新的增长点。

出海的模式多种多样,包括License out、在海外开展新药临床试验、打造国际化团队等。

以License out模式为例,2023年恒瑞医药共达成了5笔交易,交易总金额超过40亿美金,包括EZH2抑制剂SHR2554、TSLP单抗、HER1/HER2/HER4靶向药物吡咯替尼、PD-1抑制剂卡瑞利珠单抗肝癌联合疗法、PARP1小分子抑制剂HRS-1167和Claudin 18.2 ADC药物SHR-A1904,均为恒瑞的自研产品。

翰森制药从早前的License in转变为License out,尤其2023年与跨国制药巨头葛兰素史克(GSK)达成了两笔重要的BD合作:接连将B7-H4 ADC药物HS-20089、B7-H3 ADC药物HS-20093授予GSK,合计总交易额超过32亿美元。

2023年中国创新药License out交易TOP10(按总金额计,单元:亿美元)

资料来源:Insight,浙商证券研究所

复星医药践行的国际化战略,包括全球化的双向许可合作,一边许可引进产品,一边将自身产品授权海外,目前已主要覆盖美国、欧洲、非洲、印度和东南亚等海外市场。

去年4月,复星医药控股子公司复宏汉霖将利妥昔单抗在亚非16个新兴市场的独家权益授予Boston Oncology;之后又将PD-1抑制剂斯鲁利单抗在中东北非区域的12个国家以及欧洲、印度的权益分别授予海外药企。

中国生物制药也在第42届JPM大会上表示,外部合作是公司最重要的增长动力之一,2024年目标完成5笔BD交易。

相较之下,石药集团则主要偏向于在海外开展新药临床试验、打造国际化团队,目前在新加坡建立了国际总部及制剂海外市场事业部,并加快脂质体等高端复杂制剂、单双抗体等生物制剂在欧、美、日韩等市场的拓展工作,并建成了一支超过2000人的国际化研发团队,以及分别位于石家庄、上海、北京及美国的重点研发中心。

04

恒瑞、复星频频引进管线,

中生制药、石药整合资产

为了加速创新转型的步伐,国内BigPharma还采取了引进创新药和资产整合等策略。

例如,恒瑞引进了多款创新药,包括中国首个全新一代高选择性PI3Kδ抑制剂林普利塞、新型口服四氮唑结构抗真菌药物奥特康唑、治疗干眼病的无菌滴眼液SHR8058,以及环孢素A眼用溶液SHR8028。

复星医药也频频地从外部引进创新药来丰富自身的产品线。今年1月,控股子公司复宏汉霖从Sermonix公司中引进了lasofoxifene至少两项ER+/HER2-乳腺癌适应症在中国境内及港澳台地区的权益,另一家控股子公司复锐医疗科技(Sisram)与Prollenium达成合作,获得后者采用先进玻尿酸技术的Revanesse注射填充产品系列于德国、奥地利等多个主要市场的独家分销权。

中国生物制药则是一边剥离资产、聚焦创新转型,一边通过收购F-star完善双抗药物研发版图,并通过引进鸿运华宁的双靶点减重创新药GMA106,进军百亿减重市场。

前不久,中国生物制药还与MNC巨头勃林格殷格翰牵手合作,共同在中国内地研发和商业化后者的肿瘤药物管线,包括具备FIC和BIC潜力的MDM2-p53拮抗剂Brigimadlin、高选择性HER2抑制剂Zongertinib和DLL3/CD3双抗BI764532。

石药集团也对其创新药平台新诺威进行了资产整合,以提升其在创新药物市场的地位。

05

结语

综上所述,国内BigPharma在创新转型的过程中各显神通、大招频出。它们不仅加大了研发投入、丰富了研发管线,还积极出海寻求国际合作、引进创新药并整合资产。

这种转型不仅体现了国内BigPharma对市场变化的敏锐洞察,更是深知只有不断通过创新,才能在激烈的市场竞争中立于不败之地。

到底谁将成为下一个“创新药之王”?时间会给我们答案。

参考资料:

1.各家公司的财报、公告、官微

2.国投证券、西部证券、浙商证券研报

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员