►►►核心观点

结论:美联储5月会议维持联邦基金利率不变。会议声明中,美联储罕见地表达了对实现通胀目标的担忧,但在政策调整上却放缓了缩表的步伐。美国一季度增速大幅放缓,经济周期从复苏走向滞胀,这使得美联储在货币政策上陷入两难困境。虽然担忧通胀,但美联储还是放缓缩表,这说明处理“滞”的优先性暂时高于处理“胀”的优先性。针对当前情况,仍需关注美国经济走势,是“滞”得进一步严重还是“胀”的进一步反弹?这将使美联储调整政策目标顺序。美联储内部可能暂时也未形成关于降息的一致计划。高利率仍将持续下去。

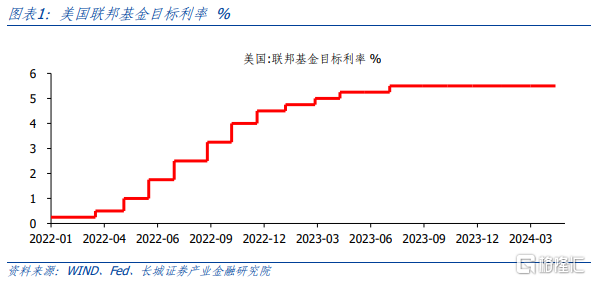

数据:北京时间5月2日凌晨,美联储维持联邦基金利率在5.25%-5.50%。

要点:美联储罕见地承认了对实现通胀目标的担忧。在新闻发布会中,鲍威尔更是直接表示“今年到目前为止,数据并没有给我们降息的信心。通胀数据超出了预期,降息可能需要比之前预期更长的时间。” 这样意味着降息可能进一步推迟,高利率仍将持续。

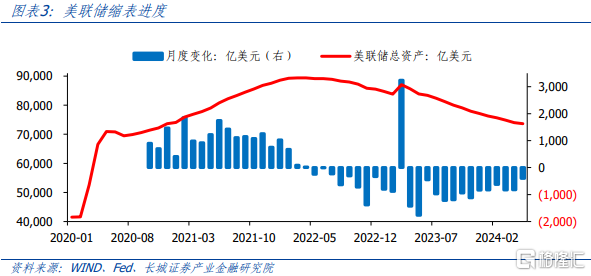

美联储按照计划开始放缓缩表。在本次会议上,美联储宣布从6月开始将缩表规模从之前的每月600亿国债+350亿MBS债券调整为250亿国债+350亿MBS债券。在3月份会议中,鲍威尔已经透露了减缓缩表的想法,因此这次调整缩表规模处在预期之内。

现在,美联储又面临滞胀困境,显然美联储还没有明确的政策方向,三季度可能是重要观察期。我们认为,美联储当前第一要务可能仍是控制通胀。一方面,因为虽然实际GDP环比折年率1.6%,相对于前几年宽松货币刺激出的经济高增速来看较低,但距离美国潜在经济增长率的差距并不大。因此,美国经济增长只是“掉速”,而非“失速”。另一方面,美国通胀自2021年3月突破2%以来,已经超过3年时间偏离目标通胀。如果通胀再度反弹,可能导致通胀长期脱离政策目标。综上,美联储仍需继续保持高利率,降息应当谨慎。

1

美联储5月会议点评

北京时间5月2日凌晨,美联储会议维持联邦基金利率在5.25%-5.50%区间。会议声明中,美联储罕见地表达了对实现通胀目标的担忧,但在政策调整上却放缓了缩表的步伐。美国一季度增速大幅放缓,经济周期从复苏走向滞胀,这使得美联储在货币政策上陷入两难困境。虽然担忧通胀,但美联储还是放缓缩表,这说明处理“滞”的优先性暂时高于处理“胀”的优先性。针对当前情况,仍需关注美国经济走势,是“滞”得进一步严重还是“胀”的进一步反弹?这将使美联储调整政策目标顺序。美联储内部可能暂时也未形成关于降息的一致计划。高利率仍将持续下去。

美联储罕见地承认了对实现通胀目标的担忧。美联储会议声明中对经济情况的描述中加上了一句“In recent months, there has been a lack of further progress toward the Committee's 2 percent inflation objective.”在新闻发布会中,鲍威尔更是直接表示“今年到目前为止,数据并没有给我们降息的信心。通胀数据超出了预期,降息可能需要比之前预期更长的时间。”这样意味着降息可能进一步推迟,高利率仍将持续。

美联储按照计划开始放缓缩表。在本次会议上,美联储宣布从6月开始将缩表规模从之前的每月600亿国债+350亿MBS债券调整为250亿国债+350亿MBS债券。截止5月1日,美联储总资产7.36万亿美元,相较4月3日减少了770.84亿美元,规模介于原来计划的950亿和新计划的600亿之间。在3月份会议中,鲍威尔已经透露了减缓缩表的想法,因此这次调整缩表规模处在预期之内。

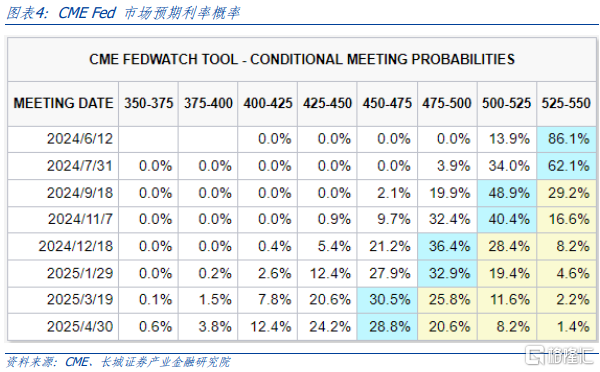

美联储会议后,市场预期9月份降息的概率进一步提升。根据CME FED,5月3日市场预期9月份降息的概率为48.9%,而在4月初的时候市场预期6月份降息的概率为56.8%。也就是在一个月的时间,美联储降息预期就从6月推迟到9月,主要的变化因素就是美国通胀的超预期回升。

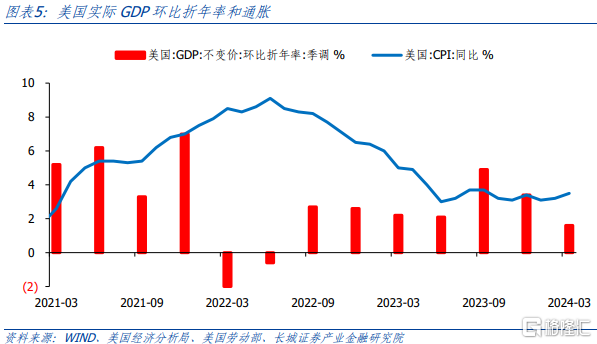

但是,除了通胀之外,美联储又遇到另一个棘手问题,那就是经济放缓。4月25日,美国商务部公布的首次预估数据显示,今年一季度美国实际GDP环比折年率1.6%,较去年四季度的3.4%大幅放缓。5月2日,美国4月份制造业PMI指数49.2%,再度回到收缩区间。

滞胀难题再度出现,美联储可能重蹈覆辙。在3月份的点评中,我们指出“美联储可能会像2021年一样错判通胀形势,提升通胀二次反弹的风险”。现在,美联储很可能又像2022年一样错判经济形势。2022年上半年,美国经济技术性衰退—连续两个月GDP环比负增长。2022年下半年,美国经济滞胀—经济增速较低而通胀仍在高位。美联储的政策选择是在2022年12月把降息调整为50bp,2023年1月进一步调整为25bp。结果就是2023年下半年美国经济反弹,但通胀却无法进一步降低。

现在,美联储又面临滞胀困境,显然美联储还没有明确的政策方向,三季度可能是重要观察期。我们认为,美联储当前第一要务可能仍是控制通胀。一方面,因为虽然实际GDP环比折年率1.6%,相对于前几年宽松货币刺激出的经济高增速来看较低,但距离美国潜在经济增长率的差距并不大。因此,美国经济增长只是“掉速”,而非“失速”。另一方面,美国通胀自2021年3月突破2%以来,已经超过3年时间偏离目标通胀。如果通胀再度反弹,可能导致通胀长期脱离政策目标。综上,美联储仍需继续保持高利率,降息应当谨慎。

风险提示

金融风险;美联储货币政策超预期;地缘冲突;美国通胀反弹

注:本文选自长城证券于2024年5月6日发布的证券研究报告《美联储又面临滞胀困境——美联储5月FOMC点评》,报告分析师:蒋飞,S1070521080001jiangfei@cgws.com;贺昕煜(研究助理),S1070122050027hexinyu@cgws.com

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员