核心观点

11月30日,鲍威尔在国会的银行委员听证会上表示,目前继续使用“暂时性”来形容通胀可能不合时宜,并且提出在12月份的议息会议上加快缩减购债的可能性。

鲍威尔的突然转鹰或许暗示美联储内部对于通胀的态度已经发生了根本的转变:(1)民主党中期选举不具备优势,通胀已经开始动摇选举基础;(2)本届美联储多位官员离任后,随着委员会的换届,2022年美联储的底子本身就更显“鹰派”。

目前来看,除非Omicron的传染性和毒性特别强,不然,即使就业市场恢复不及预期,美联储加息的关键变量最后还将是落在“通胀”上。

2022年美国通胀难以快速消退,鲍威尔提出通胀“暂时论”的“五大支柱”均有所动摇,主要原因有二:(1)“薪酬物价”的螺旋上升;(2)房租价格的持续上涨。

目前,资本市场预期美联储在2022年底前将会有1-2次可能的加息。如果美联储因为通胀问题提前加息,短期内,央行将以观望为主。然而,即使央行不跟也难以继续宽松,如此一来将进一步压缩央行货币政策的宽松窗口期。

风险提示:美联储宽松超预期,Omicron毒株传播。

1、美联储“悄悄”开启鹰派模式

鲍威尔在国会的银行委员听证会上承认,目前继续使用“暂时性”来形容通胀可能不合时宜,并且提出在12月份的议息会议上加快缩减购债的可能性。

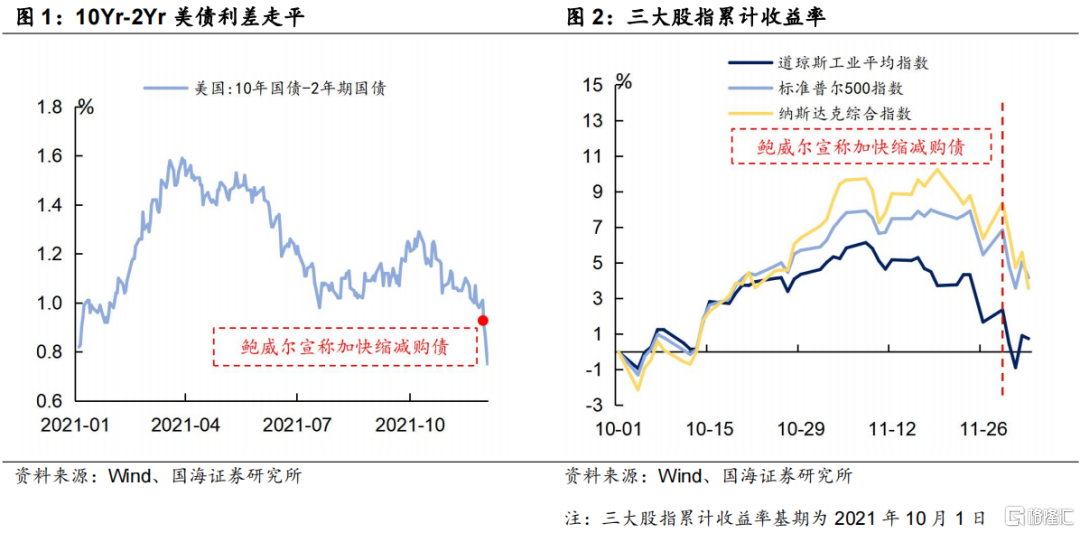

该言论引发资本市场不禁纷纷猜想美国加息节奏可能比预想得会更快,消息一出,10年减2年美债利差迅速走平,与此同时美国三大股指均有所下挫。那么,鲍威尔为何一改“鸽派面目”,美联储加息节奏又是否将前置?

1.1 民主党“四面楚歌”的中期选举

鲍威尔的突然转鹰可谓是意料之外,但又是情理之中。一切还要从拜登提名鲍威尔连任美联储主席开始说起。

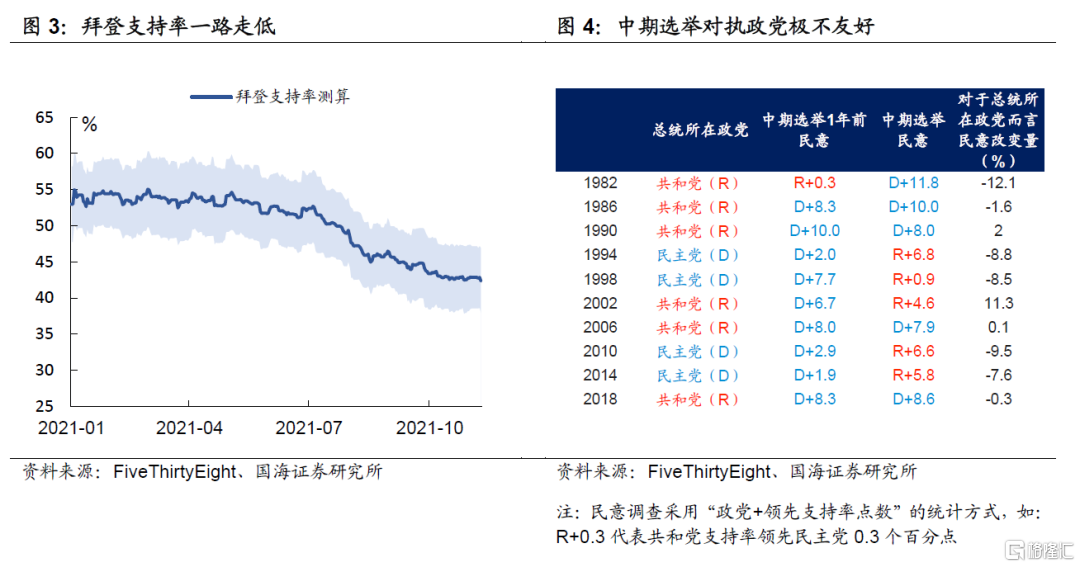

在经历了阿富汗撤军事件后,拜登的支持率一路走低,目前,在美国历届总统中,拜登支持率仅高于特朗普,民主党在中期选举中并不具备优势。与此同时,历史上,中期选举对总统所在执政党都十分不友好。经统计,历任美国总统所在政党在“中期选举年”的支持率要么被另一政党反超,要么持续低于另一政党。唯一的例外仅存在于2002年小布什执政时期,“911事件”后,美国两党一致对外,使得共和党的支持率一举反超。本届中期选举,民主党开了一个并不好的头,即将背水一战。

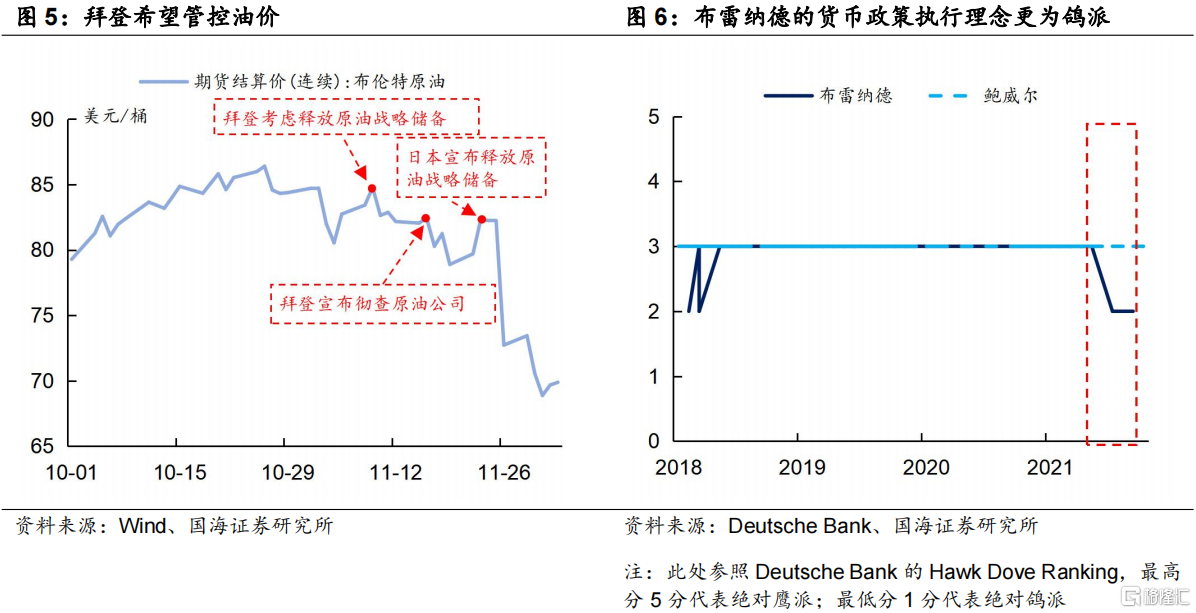

显然,在经济问题上,美国通胀已经开始动摇民主党中期选举的根基,民主党不希望通胀失控迫使美联储“踩急刹车”。控通胀,已经成为民主党当务之急的事宜。这一意图,从拜登近期呼吁释放原油战略储备管控油价上也可见一斑。

此次拜登在提名上弃用布雷纳德也是出于同样的考虑。即便布雷纳德较鲍威尔在执政理念上更显鸽派,重视就业市场的恢复,但是在当下关键时间节点上,继续保持宽松可能会让通胀走向“脱轨”。因此,提名鲍威尔继续出任美联储主席,保持当前货币政策的连贯性尤为重要。

1.2 一个更加鹰派的美联储

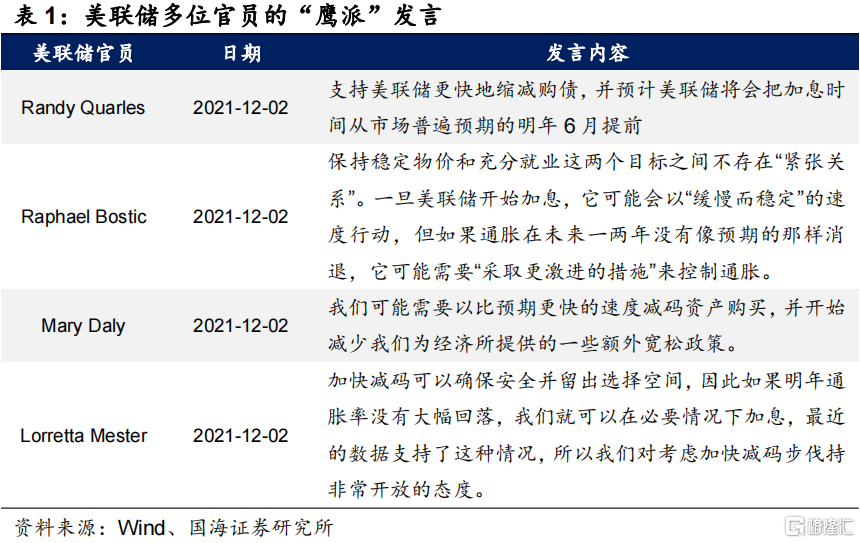

鲍威尔获得连任提名后,一改之前略显“鸽派”的态度,提出加快缩债的考虑,叠加近期多位联储官员频繁发表“鹰派”言论。这或许意味着美联储内部对通胀的态度正在逐渐转变。

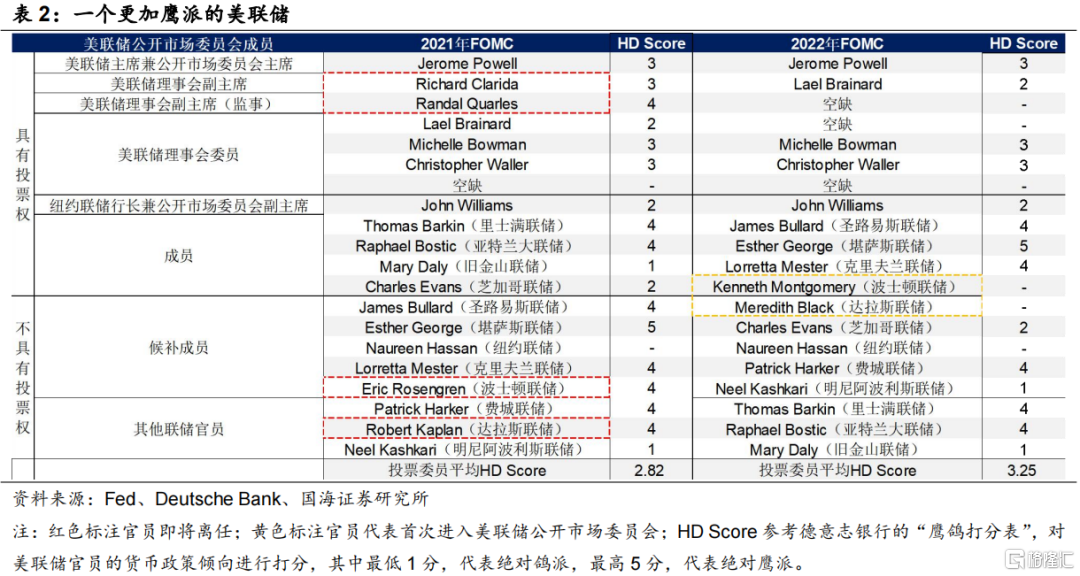

然而,实际上,在本届美联储多位官员离任后,随着委员会的换届,2022年美联储的底子本身就更显“鹰派”。我们参照德意志银行的“鹰鸽打分表”对美联储所有官员在议息会议上发言的“鹰鸽”程度进行统计。通过计算2022年美联储公开市场委员会中,所有在议息会议上具有投票权官员的平均得分,我们认为2022年的美联储官员在货币政策倾向上将较本届委员会成员更为鹰派。因此,我们认为,在未来的一年时间中,美联储对通胀的态度将更为强硬。

2、影响加息的关键变量

正常情况下,影响美联储货币政策的执行无非有两大变量:就业和通胀。虽然,美国现在的就业市场恢复之路依旧一路坎坷,但是国内的高通胀问题已经刻不容缓。有了1970年代的“惨痛教训”后,美联储在高通胀和就业问题面前毫无疑问会选择先控通胀。

然而,近期新冠病毒变株Omicron明年美联储是否加息增添了一丝不确定性因素。但是,我们认为,现在推演Omicron对2022年美国货币政策的执行为时过早,目前可获得的数据无法证明Omicron比Delta拥有更高的致死率和传染性。

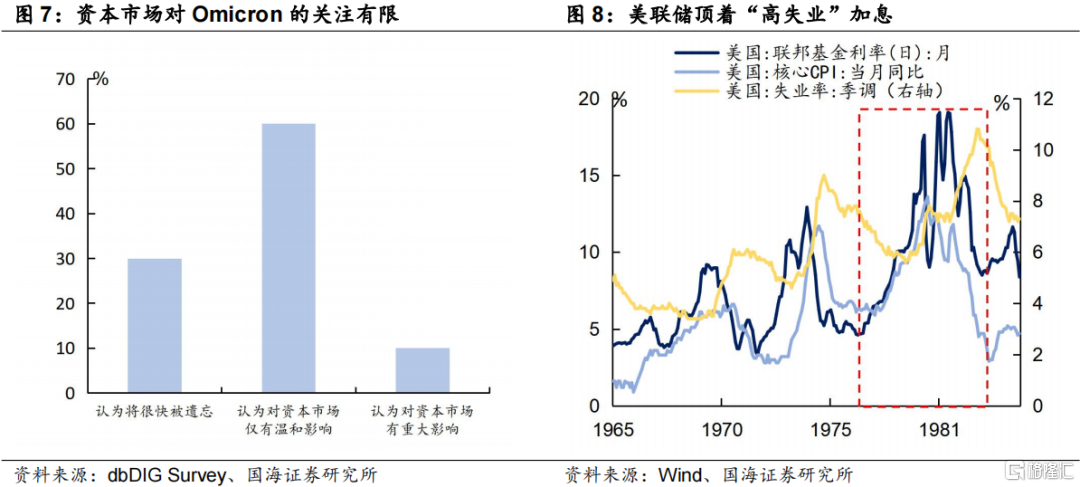

与此同时,调查统计表明,Omicron暂时并非资本市场关心的主要变量。根据dbDIG Survey在11月29日公布的调查来看,目前仅有10%的投资者认为Omicron是目前资本市场最关心的问题。大多数投资者认为Omicron的影响仍有待观望。

我们认为,未来Omicron有两种推演路径:

(1)Omicron在世界范围内再次“爆发”,为各国医疗体系带来压力。如此一来,美国经济的复苏可能再次中断,“衰退逻辑”将重返资本市场视野,美联储可能会继续维持宽松的货币政策来托底经济;

(2)Omicron的影响与Delta类似,致死率整体较低。如果是这种情况,无疑会为美国就业市场的恢复再度增添阴霾,经济增速下行中,逐渐将美国推向“滞涨”,或许反而会加快美联储加息的节奏。

因此,除非Omicron的传染性和毒性特别强,不然美联储加息的关键变量最后还是落在“通胀”上。

3、通胀为何难以消退?

首先需要明确的一点是,美联储对“加息”并没有一个明确的时间规划表,用缩减购债的结束时间去推演加息时间经不起推敲。对于民主党而言自然希望2022年通胀能够回落,在中期选举前尽量不要加息,而美联储的目标则是抑制通胀,在通胀实在无法控制前踩好刹车。

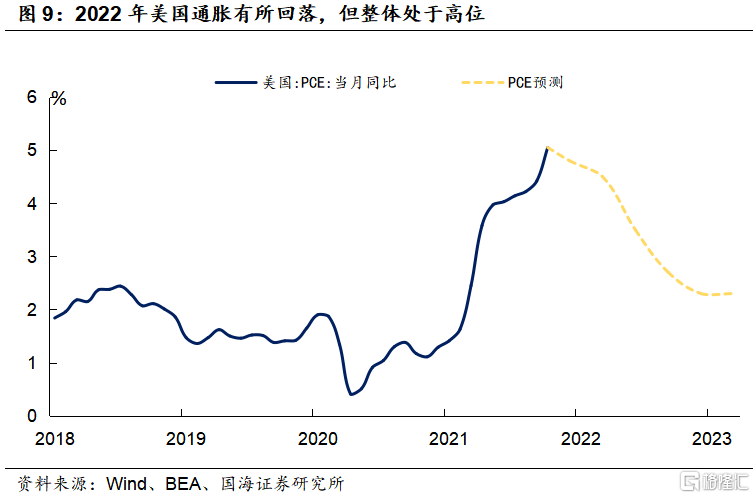

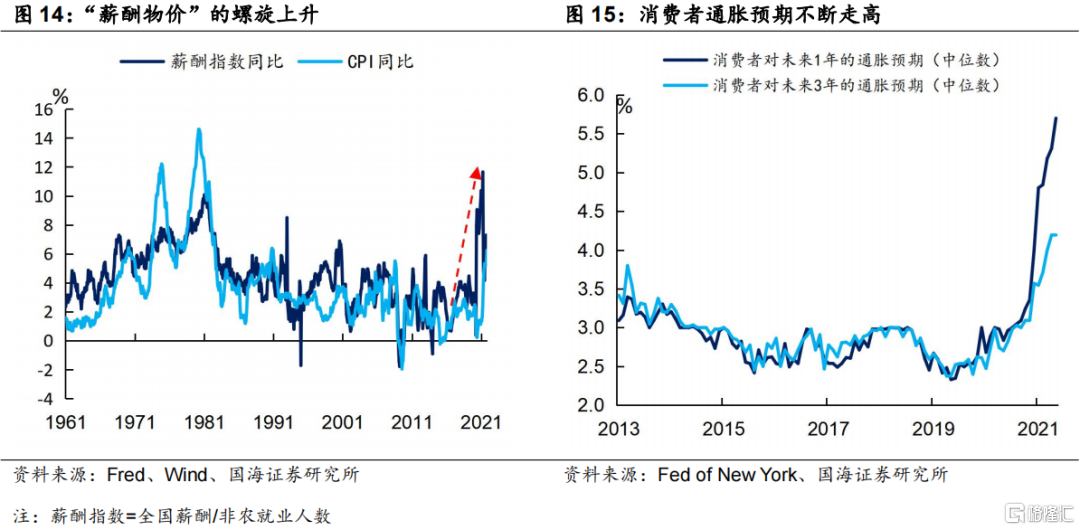

因此,美联储的加息时间实际上是根据通胀的情况“相机选择”,而通胀在2022年的演绎尤为重要将直接决定美联储开启加息的时间节点。然而,目前来看,2022年美国通胀难以快速消退,鲍威尔提出通胀“暂时论”的“五大支柱”均有所动摇,主要原因有二:1)“薪酬物价”的螺旋上升;2)房租价格的持续上涨。

3.1薪酬物价的螺旋上升

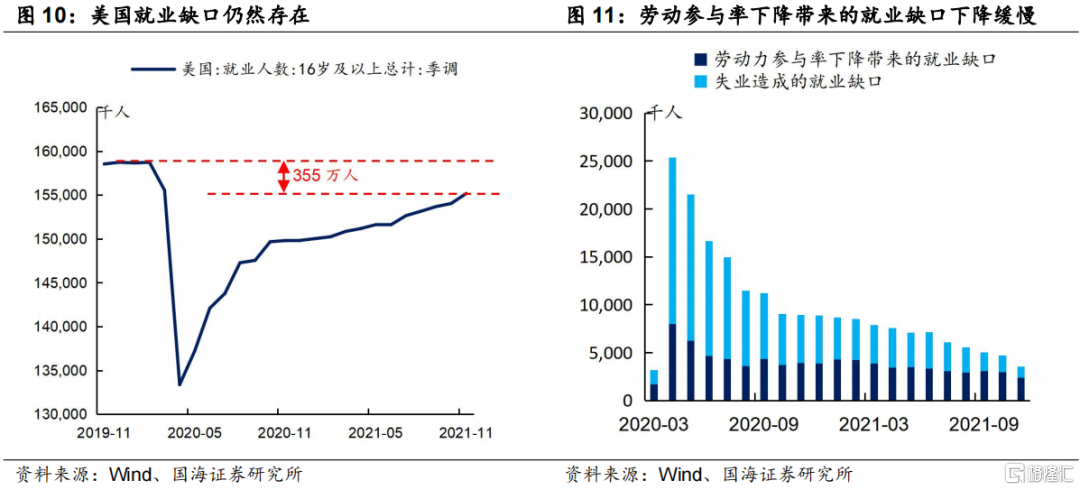

我们在前序报告中多次强调了美国“薪酬物价”的螺旋上升。虽然美国失业率在补助停止发放后一路走低,但是仅仅观察失业率这的那一变量恰恰会忽视美国当前就业市场的关键矛盾:劳动参与率低下。

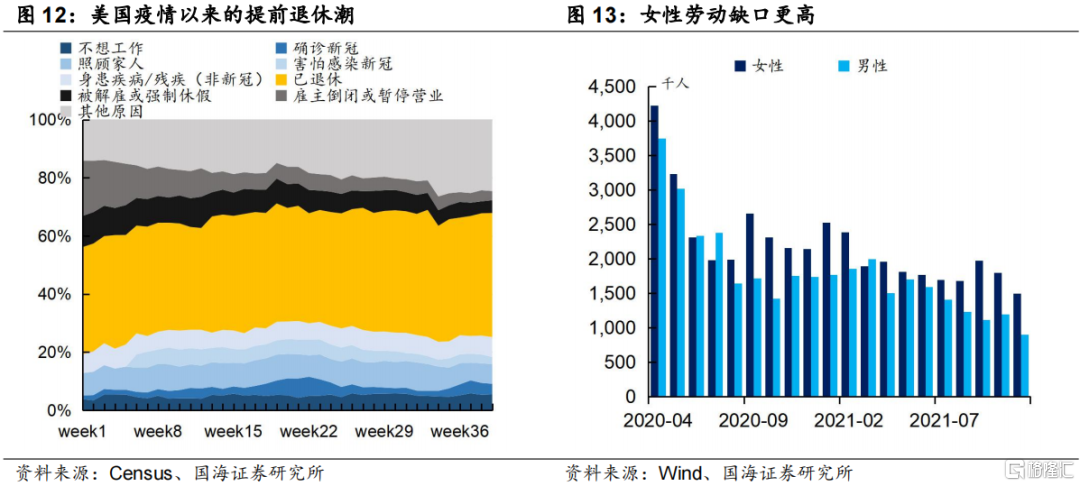

大量适龄人口推出劳动市场的情况下,美国目前依旧存在着比较大的就业缺口。以2020年2月为参照,截至今年11月份美国非农就业人数较疫情前仍有355万人的缺口。拆分失业和劳动参与率较疫情前的变动所引发的就业缺口,不难发现,9月份失业补助停止以来,失业造成的就业缺口不断降低,而劳动参与率带来的就业缺口下行缓慢。

造成当下美国劳动参与率低下的主要原因有二:

(1)劳动人口提前退休。疫情以来,就业补助的发放和居家办公的工作模式令许多55岁以下劳动力人口萌生了提早退休的念头。与此同时,股市的强劲表现促进了美国401k养老金计划的回报,使得提前退休成为了一个极具性价比的选择,并且许多接近退休年龄的居民并不愿意冒着被感染新冠的风险重新返回劳动力市场。根据美国统计局的家庭问卷调查结果显示,目前有超过40%的适龄工作人口不愿意继续工作的原因为“已经选择退休”。

(2)妇女出于照看孩子的需求选择退出劳动力市场。我们在《就业瓶颈会否将美国推向“滞涨”?》中曾经提出,疫情以来,美国中小学生大规模停课,正阻碍着许多家庭妇女重返工作岗位。然而,9月底以来,学校大规模开学,女性的劳动参与率并没有显著的下降。我们认为,这与美国各地疫情散发有关,中小学仍出现间歇性停课和居家隔离的现象。这造成了妇女很难在疫情不确定性仍存的环境下重返就业市场。

劳动力持续短缺的情况下,美国居民的薪酬水平已经“水涨船高”。选择提前退休而退出就业市场的劳动力人口难以重返市场,而疫情扰动消退前,学校的间歇性隔离需求也会长期存在,招工难问题在短期内难以迅速解决。与此同时,消费者通胀预期不断走高,或将加剧“薪酬物价”螺旋的上升,使得通胀问题难以在短期内获得缓解。

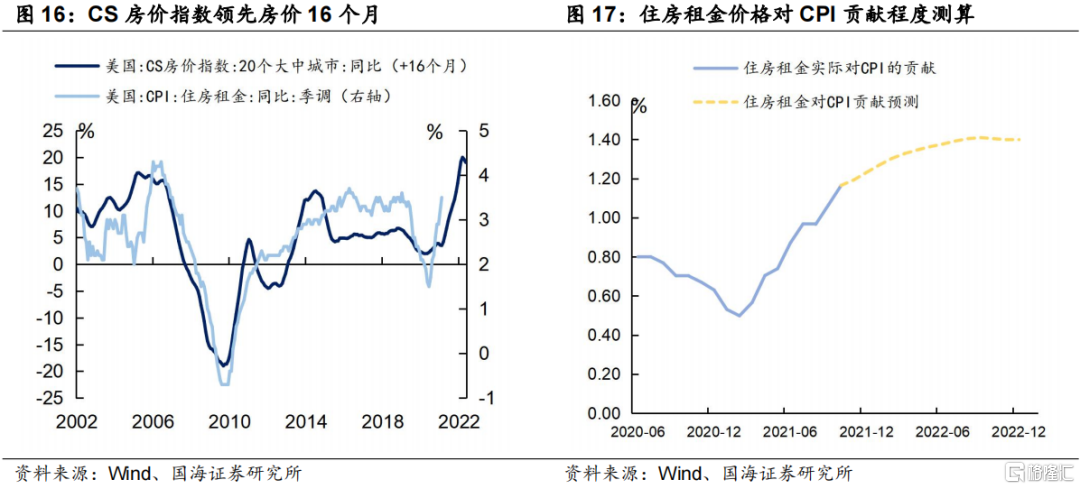

3.2房租价格持续上涨

除了薪酬上涨因素外,美国房租价格也是另一大推动通胀的因素。疫情以来,美国地产刚需叠加极低的抵押贷款利率水平,共同催生了年初以来的房价高涨,目前正在不断向下游住房租金价格进行传导。由于住房租金价格常年在美国整体CPI中占比达到32%左右,在核心通胀中更是占到了40%的占比,未来,住房租金价格仍将是2022年底前美国通胀的“基本盘”。

历史上来看,标普CS房价指数一般领先于CPI住房租金项16个月左右。经测算,2022年,住房租金价格对CPI的贡献度,将较当前水平继续上升0.24个百分点,从而对美国国内通胀形成支撑。

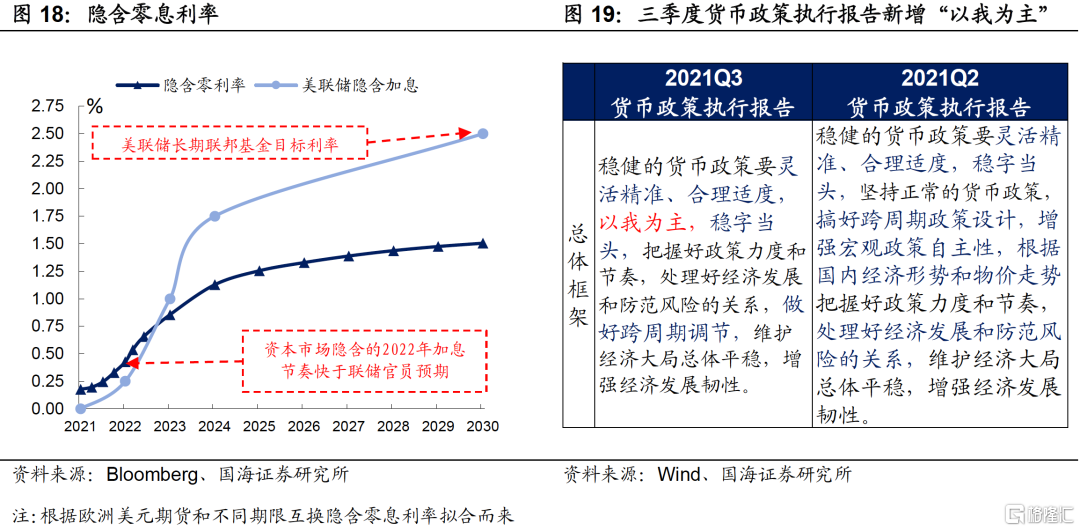

4、如果美联储加息,央行如何应对?

整体来看,在美国整体通胀难以快速下行的格局下,美联储可能会前置开启加息的时间点。这一点已经反映在资本市场的预期之中,从欧洲美元期货和各期限互换合约隐含的零息利率来看,在2022年底前美联储将会有1-2次可能的加息,快于美联储官员的预期节奏。

一旦美联储提前加息,短期内,央行大概率将以观望为主,因为未来美联储的加息幅度和加息节奏仍取决于明年美国通胀的演绎路径。结合三季度央行货币政策执行报告中,央行强调国内逆周期调节,货币政策将“以我为主”的观点来看,央行在联储加息后可能并不会马上跟随,但是宽松的可能性也不会太高,那么如此一来,将进一步压缩央行货币政策的宽松窗口期。

风险提示 经济刺激不及预期,新冠疫情恶化。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员