今天我们用中美两个市场的估值数据做个对比,看看两个市场的泡沫谁更大?最后也补充了一下A股各行业的估值对比,通过对比金融地产、煤炭有色,及科技新兴产业、白酒消费行业的估值水平,有些行业甚至已经达到了前无古人、后无来者的阶段。

1、首先从市盈率PE、PB、股息率、风险溢价等指标来判断中美两个市场的系统性风险大小。

美国三大指数(道琼斯、标准普尔500、纳斯达克)的估值水平

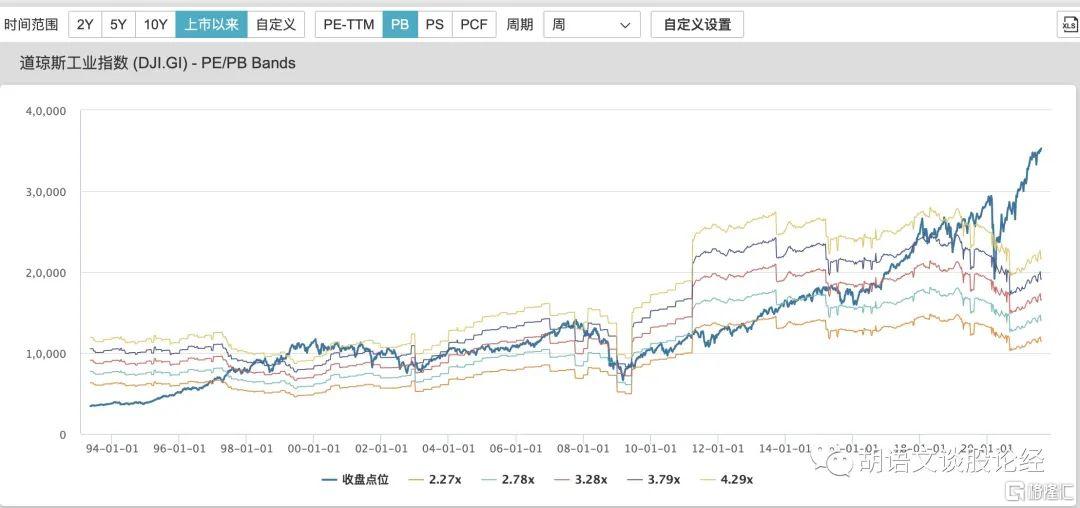

道琼斯工业指数PE 、PB Bands

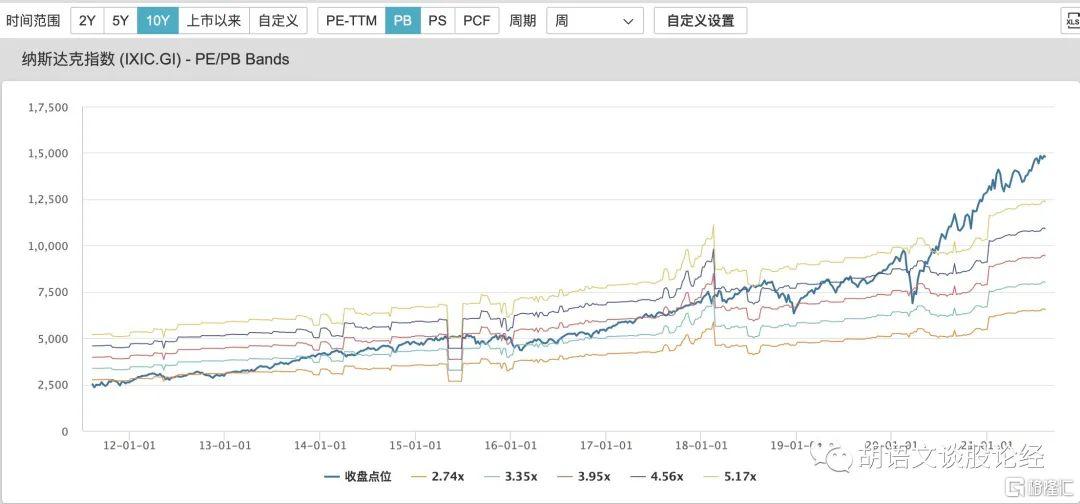

纳斯达克指数目前处于10年以来估值的最高位,尽管相比2000年科技股泡沫顶点而言,仍有一定距离。

纳斯达克指数PE Bands

纳斯达克指数PB Bands

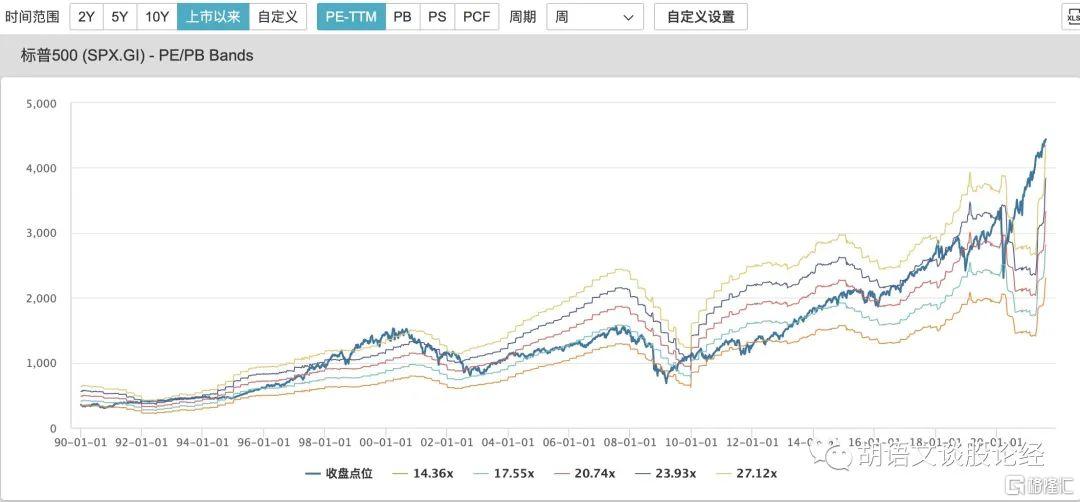

标准普尔500指数PE Bands

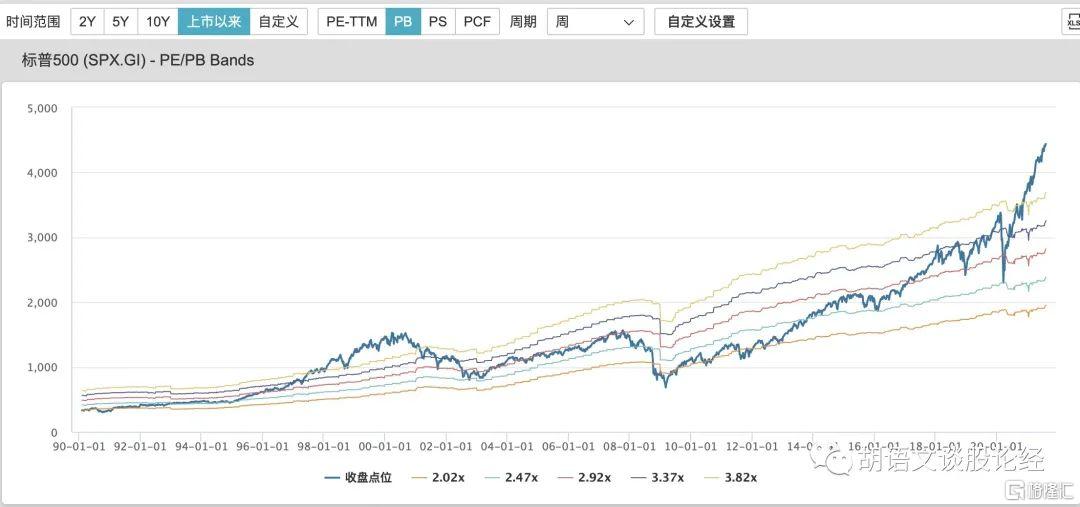

标准普尔500指数PB Bands

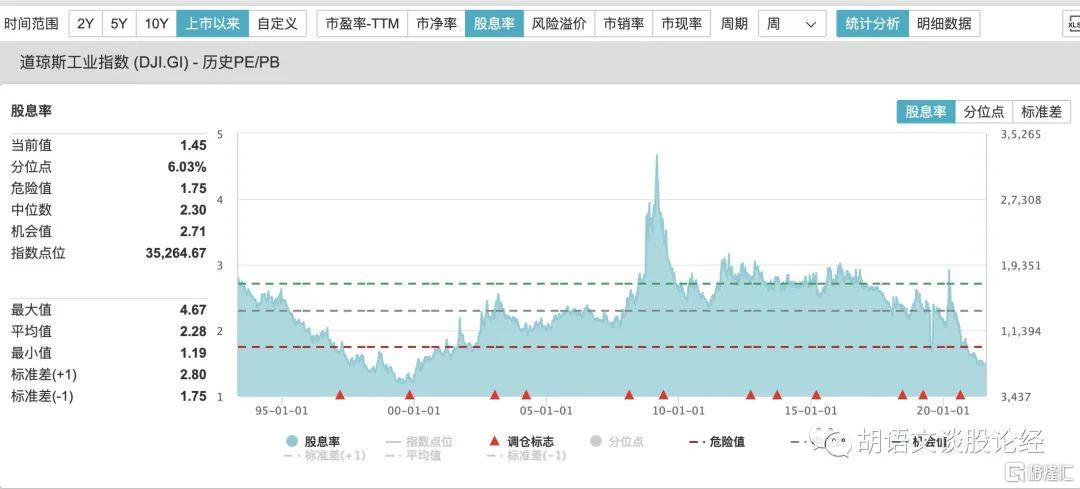

美股股息率处于2000年以来的最低位

2、我们再来看看A股各指数的估值及风险溢价水平

上证指数当前3500点的风险溢价水平仍然适中,处于均值和中位数的位置。

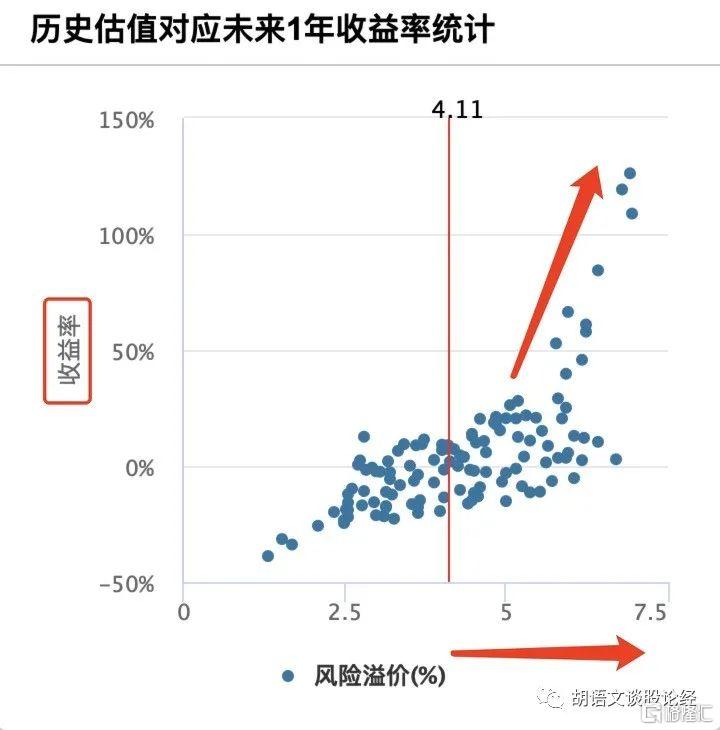

我们从指数估值百分位的位置可以发现收益率分布的规律

上图表明:风险溢价的水平越高,收益率分布在正收益区间的概率也就越大,所以,不要害怕股市下跌,股市下跌才会提升风险溢价水平,提供的风险补偿才会越大。

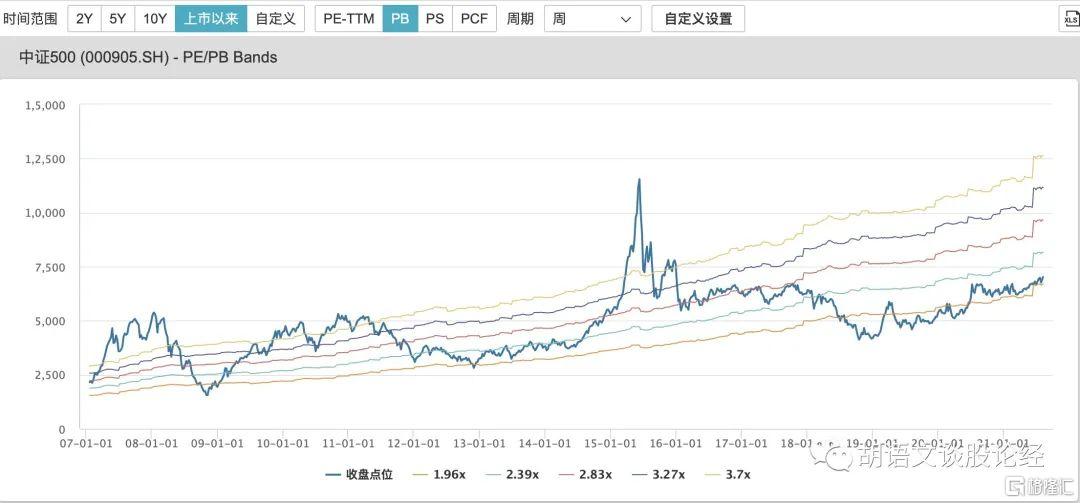

中证500的估值(PE、PB)具有吸引力

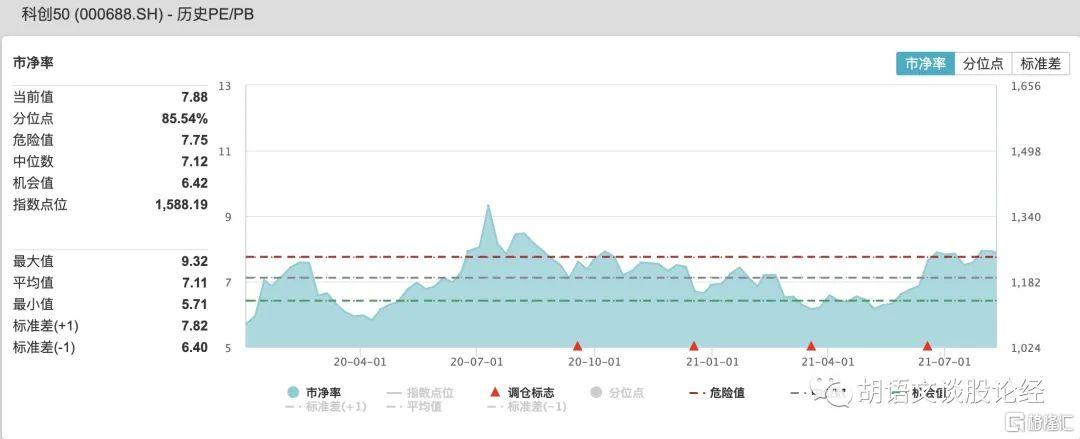

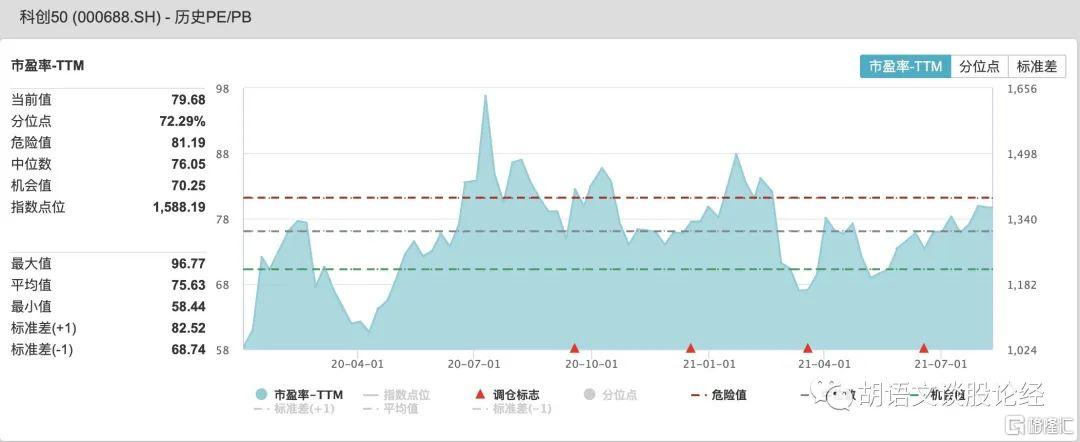

科创50市净率、市盈率均已突破或接近危险值

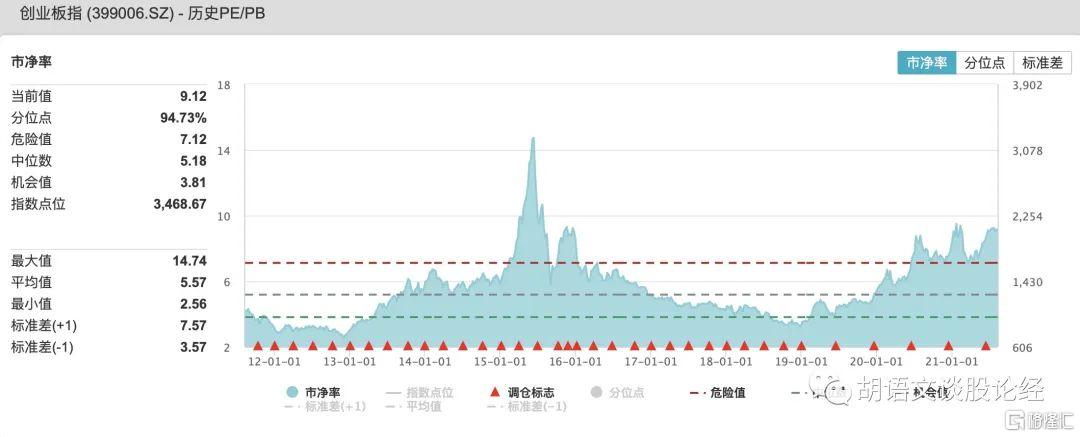

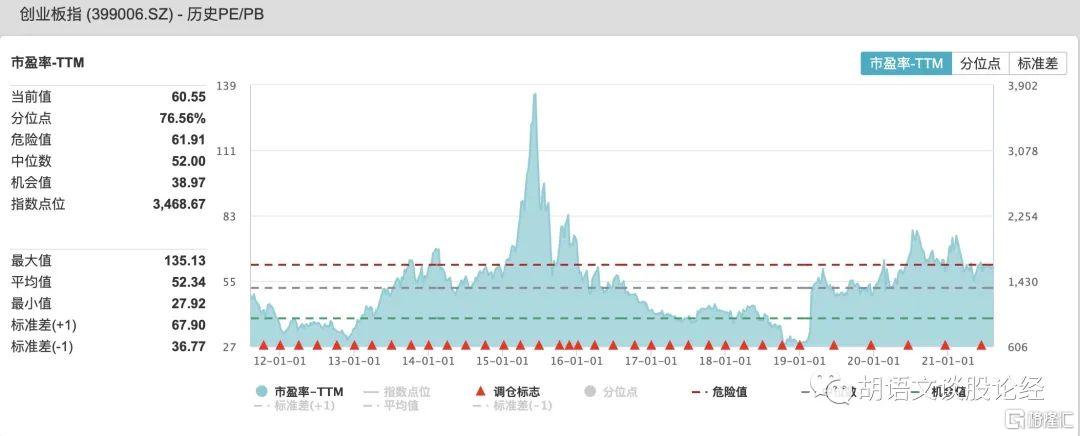

创业板指数估值(市净率、市盈率)已经突破或处于危险值附近,相比2015年的极端值而言仍有一定距离。

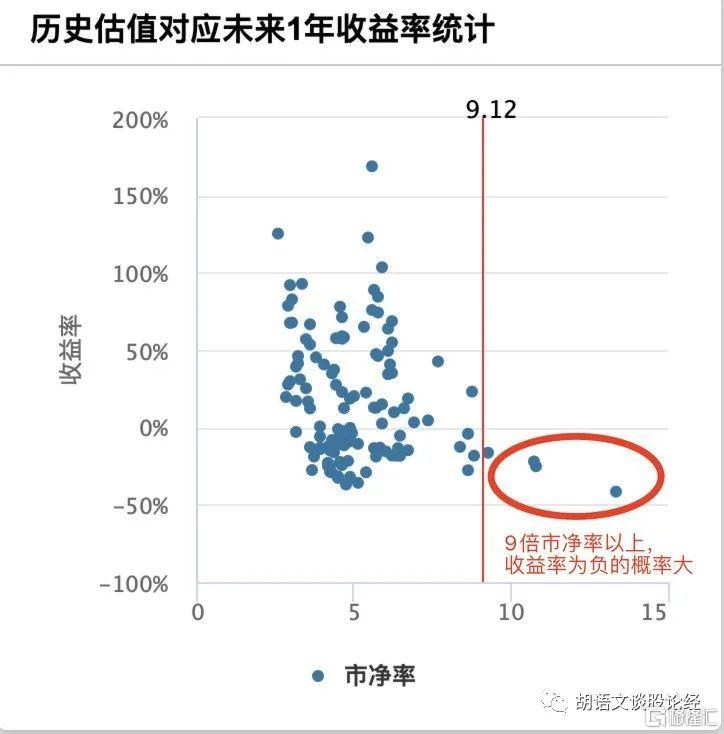

从收益分布的角度来看,创业板指数市净率在9倍以上,未来一年收益率为负的概率非常大。

对比各指数估值水平可见,科创50和创业板指数的估值风险比上证指数和中证500要高。

3、再通过各行业的历史估值对比,看看目前A股哪些行业存在低估的机会和高估的风险。

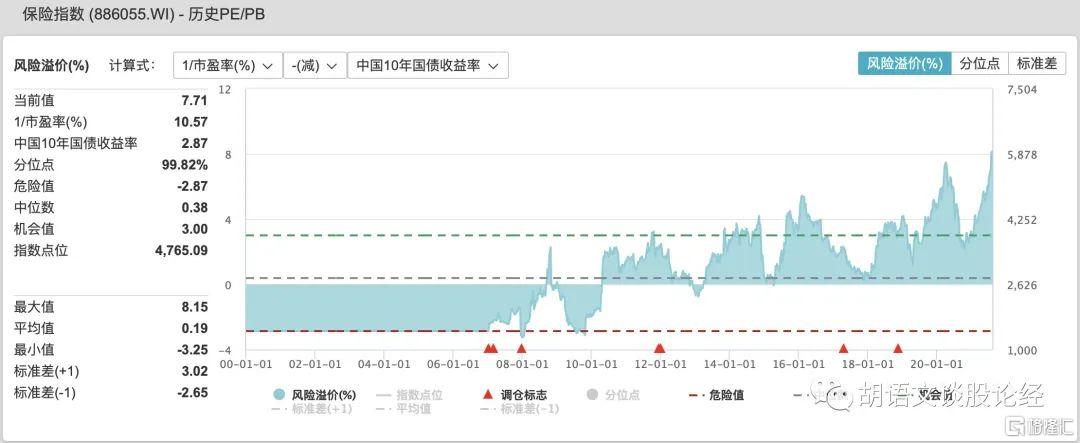

保险指数的风险溢价水平已经到了20年以来的最高水平,反映了投资者过度悲观的预期。

房地产行业的风险溢价水平也到了历史最高的水平附近。

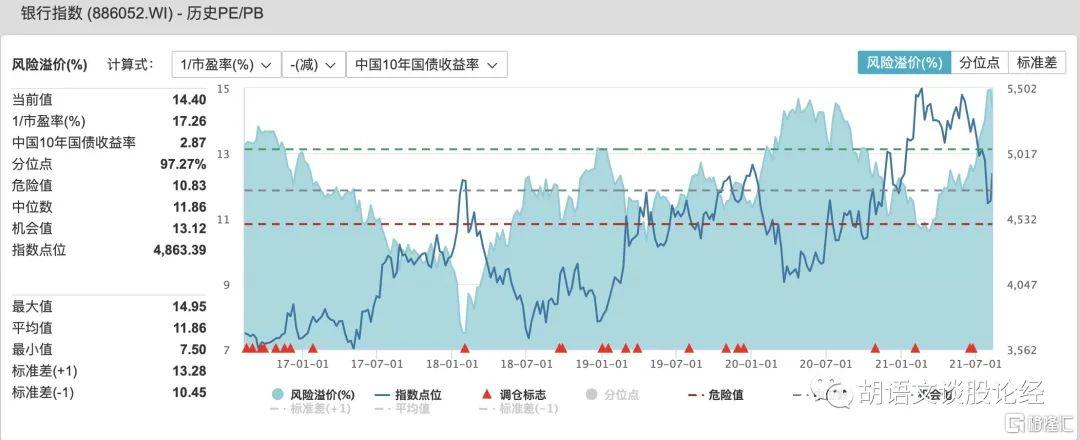

银行业的风险溢价水平达到了最近5年的最高值,说明投资者的情绪相对悲观。或许凸显银行股的阶段性投资价值。

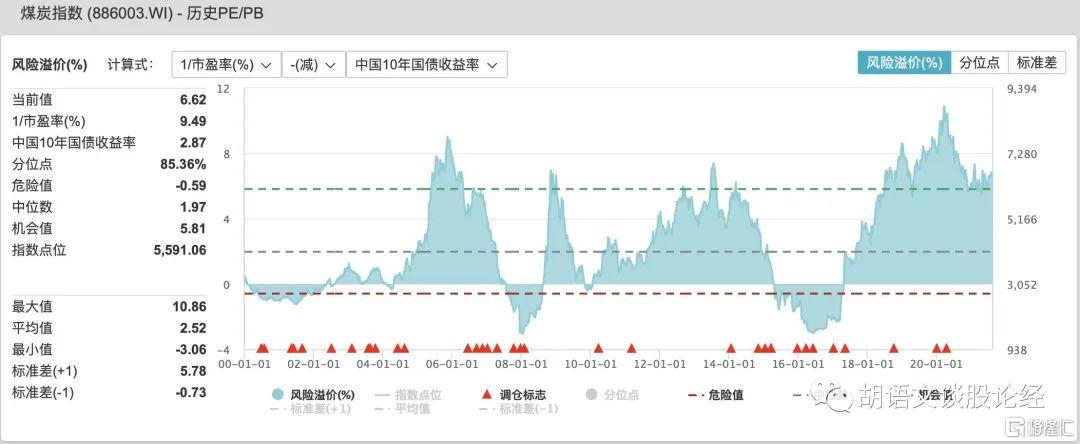

煤炭行业虽然自今年以来涨幅超过35%,但估值仍然比较安全,风险溢价仍处于机会值位置,表明风险补偿仍然较高。

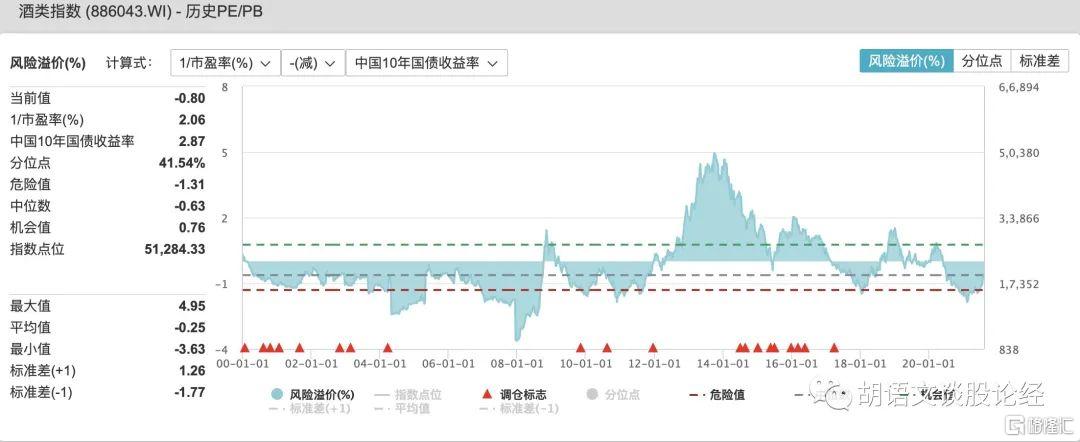

白酒行业的风险溢价水平仍处于危险值附近

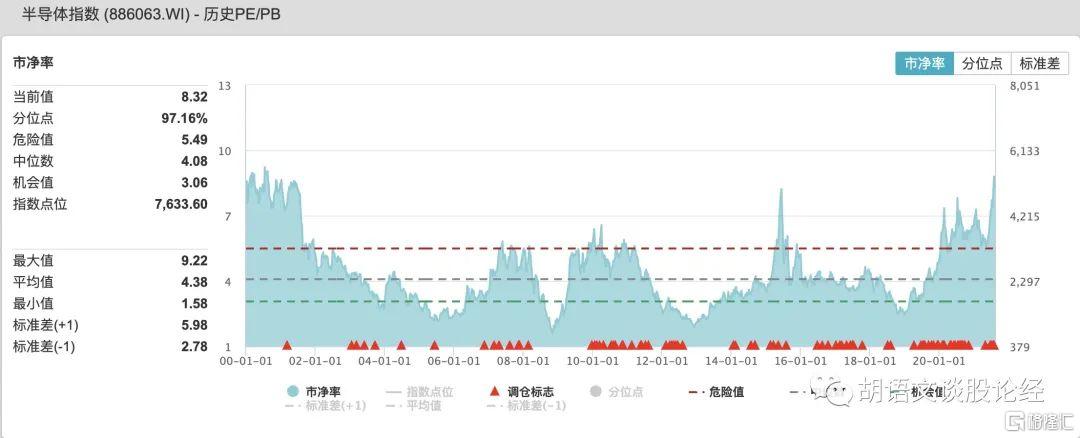

半导体行业的估值水平(由于企业盈利不佳,用PB来替代PE效果会更好)已经突破2015年股灾前7倍PB的水平,正逐步接近2000年科技网络股泡沫破灭前夕的最高值。说明了投资者情绪的高潮已经到了。

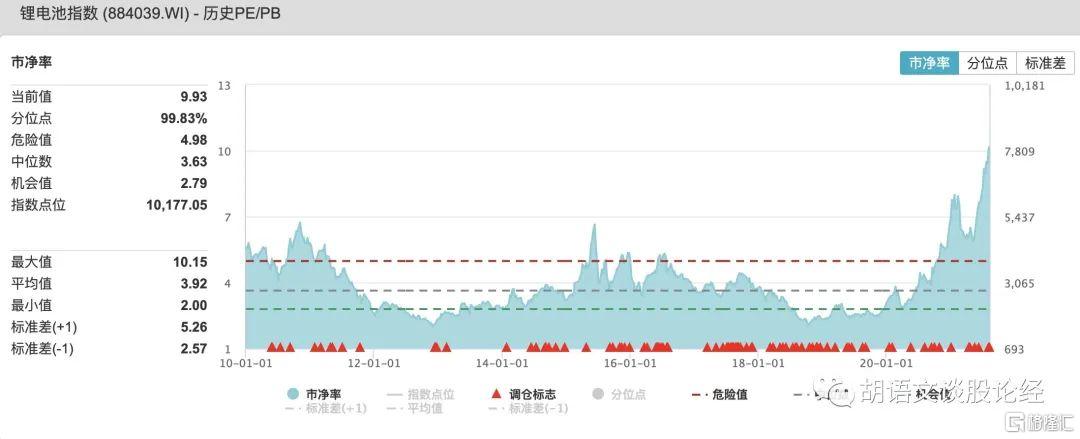

最后看一下锂电池的疯狂,各项估值水平都已经突破了历史最高纪录,这个行业乐观情绪已经到了前无古人、后无来者的阶段。

以上数据来源:wind

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员