在今天举行的协鑫科技投资者交流会上,公司董事长朱共山斩钉截铁地说:“这一轮停掉的产能,永远再也开不了了。”

如果朱共山的上述判断完全正确的话,那么这就意味着在这一轮洗牌之后,将有上千亿的硅料项目成为一堆废铁!

上图为出席协鑫科技去年中期业绩发布会的部分高管

01

落后产能,关了就永远关了

光伏洗牌看硅料。硅料环节的洗牌会怎么洗,光伏老兵朱共山给出了答案。

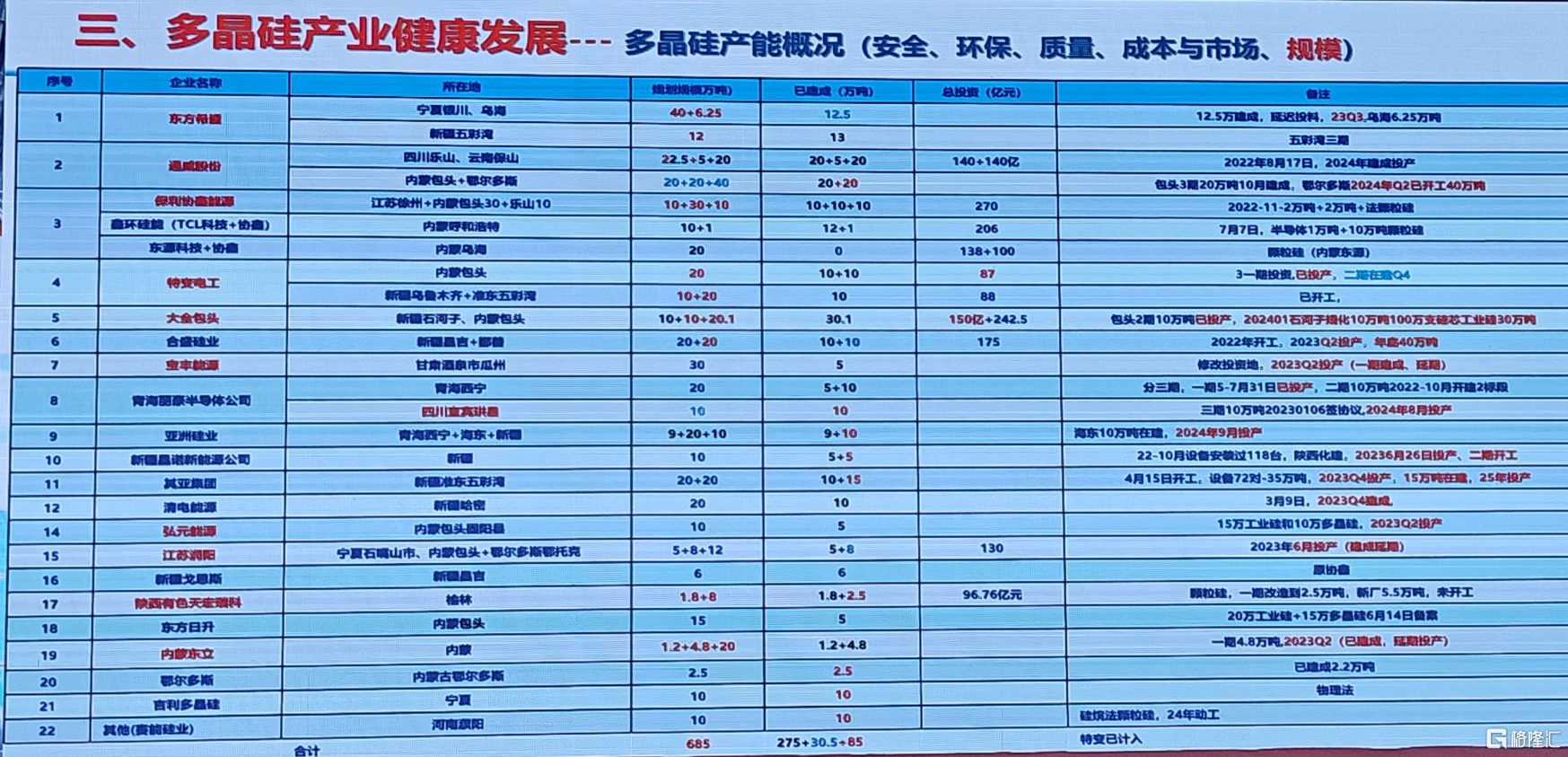

8月30日,在协鑫科技2024年中期业绩发布会上,公司董事长朱共山介绍,目前市场中5万吨的硅料厂基本上都停了,另外还有一些10万吨的生产线、7万吨的生产线也逐渐在检修和减产,或者停产。

一位券商分析师就此向协鑫科技管理层提问,“目前市场中这些被出清或者已经停掉的产能,后面再开起来的可能性会有多大?”

协鑫科技董事长朱共山不假思索地说:“永远开不了了,因为需求就这么大。我们(硅料)的价格不可能再回到前三年,他往哪儿开啊?开不了了。我作为一个光伏行业的老兵,(可以负责任地)告诉你。我在这个行业几十年了。”

协鑫科技执行董事及联席首席执行官兰天石补充介绍,硅料的全成本包括固定成本和变动成本。变动成本是我们经常能看到的电、工业硅等等。其实,还有很多的固定成本。越小的产能,包括越落后的产能,它的固定成本越高。

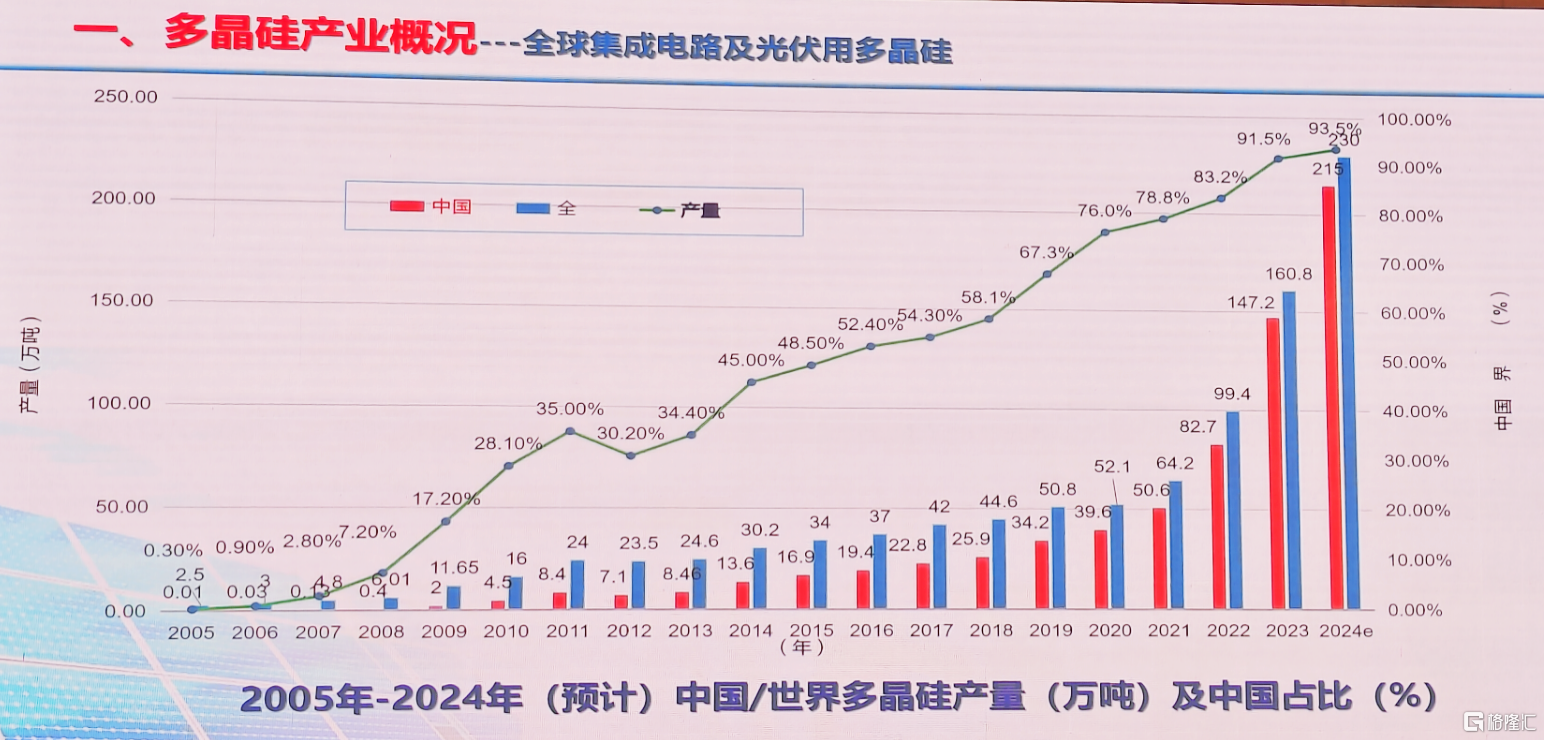

兰天石表示,在2020年之前,多晶硅产能的万吨投资成本,可能接近10个亿,现在也就7~8个亿。最先退出的,一定是落后产能和小产能。这符合多晶硅规模化生产的底层逻辑。

回顾光伏史,以前的确有个别的硅料项目在关停以后又复开的现象,比如南玻A、东立,还有美国的REC Silicon,等等。但是,这一轮洗牌非同以往。现有几个硅料老玩家的产能,就已达到甚至超出了全行业的需求,未来硅料供应紧张、价格高企的情况恐不会再出现。

很多硅料企业生得匆忙、死得惨烈。谁能活下去,谁又将被淘汰呢?

02

颗粒硅,几乎没有库存?

很难想象,在这一轮无比惨烈的硅料大洗牌中,协鑫科技竟然没有什么库存。朱共山介绍,目前协鑫科技的颗粒硅,只有一周的库存,几乎没有什么库存,在客户上实现了头部企业全覆盖,采购长单已延伸至2027年。

今年上半年,协鑫科技颗粒硅名义产能达42万吨,已全部达产。报告期内,颗粒硅产量持续攀升,达136359吨,同比增长65.6%。上半年颗粒硅前三大客户出货量分别为 49798吨、16825吨和11997吨,合计占总出货量的62.2%。

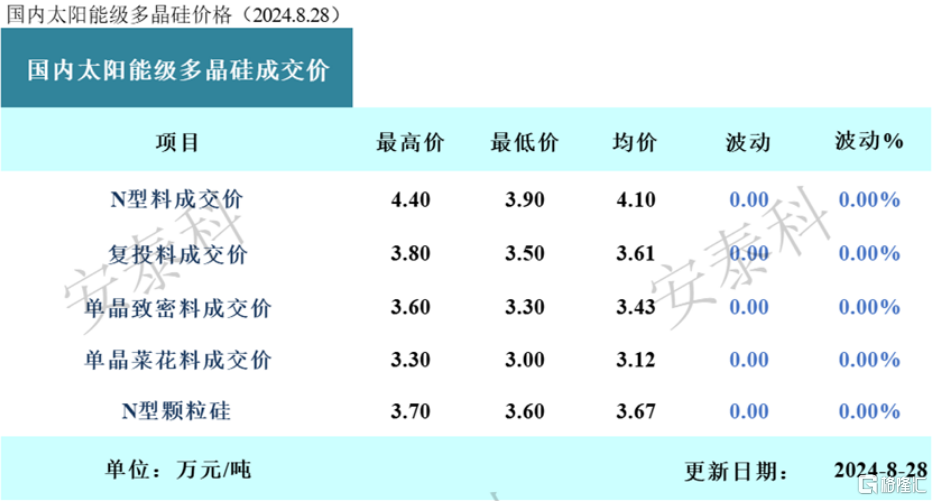

硅业分会公布的硅料每周市场价格显示,截至8月28日,N型颗粒硅均价为3.67万元/吨,相当于N型料均价的89.51%。6月26日的硅业分会周报中,N型颗粒硅均价为3.65万元/吨,相当于当周N型料均价的91.25%。这个价格策略的基础,是颗粒硅成本的不断下降。

朱共山以内蒙古包头项目为例,这个项目从硅粉到硅料完全一体化,余热回收,不需要再向社会购热。另外,该条产品线没有包装和运输成本,同时也保障了产品品质。与此同时,协鑫在内蒙的电价为0.334元/千瓦时,相对于同行来说,也有一定优势。

朱共山透露,今年9月份以后,协鑫颗粒硅随着技术的提升和前期新建产能的快速释放,现金成本将降至30元/公斤以内,成本优势更为明显。2025年下半年,徐州基地6万吨建成以后,每公斤的电耗将会降到10-12度。

由此,朱共山充满信心地说,2025年一季度,协鑫科技有望成为全行业当中第一个走出周期的企业。

今年上半年,协鑫科技实现营业收入88.63亿元,毛利为-5.53亿元。根据财报,2024年上半年,协鑫科技研发投入达7.18亿元,占营收比例超过8%,同比增长3.8个百分点,创历年之最,为公司逆势突围夯实了基础。

03

老玩家之间,也会拉开差距

来自多晶硅材料制备技术国家工程实验室主任严大洲在2024年光伏行业协会半年会上的报告

硅业分会数据显示,硅料已经连续4个月低于所有多晶硅生产企业的生产成本,全行业出现亏损。

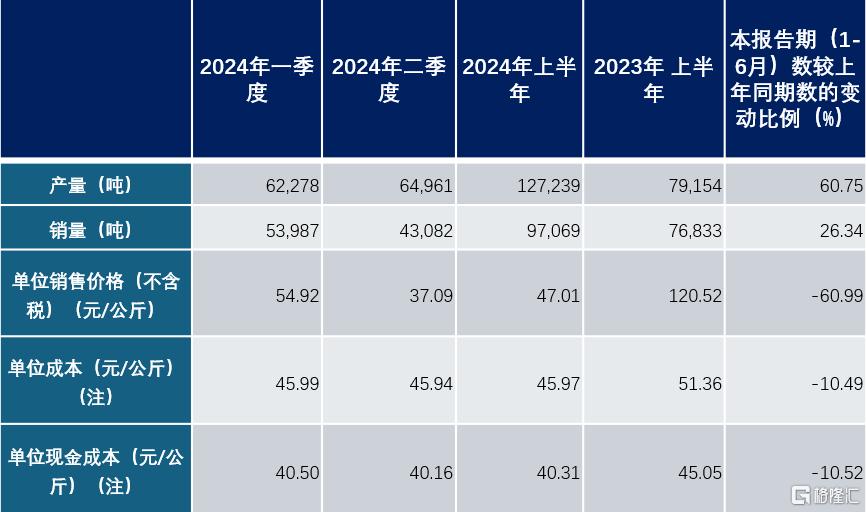

大全能源是老玩家,成本控制也非常优秀。今年半年报显示,今年1季度单位现金成本为40.50元/公斤,2季度为40.16元/公斤。这较去年已有所下降。

来自大全能源2024年中报

特变电工今年上半年多晶硅生产成本,较上年同期下降约30%,约人民币4.80万元╱吨。

在棒状硅企业中成本控制绝对领先的通威股份,在半年报中披露,"在N型比例大幅提升的背景下,目前单位综合电耗降至50度以下,硅耗已低至 1.04kg/Kg-Si以内,各项生产消耗指标持续优化,成本保持行业领先。"今年上半年,通威股份实现高纯晶硅销量22.89万吨,同比增长28.82%。

另外一家硅料老玩家东方希望并非上市公司。据赶碳号了解,东方希望现在已经全部停产,主要是正在全面向N型料技改,公司计划最迟将在今年10月份实现复产。据传,项目组已经向公司立下军令状,如果完不成,团队所有人到时候卷铺盖卷回家。

协鑫科技是唯一一家生产颗粒硅的头部企业。从生产制造方法、用电耗能指标来看,颗粒硅的生产成本比西门法要低。协鑫科技并没有在中报中披露生产成本。今年上半年,协鑫多晶硅平均对外不含税售价约为每公斤人民币40.3元。这比大全的西门法的棒状硅便宜了约6.71元/公斤。

04

比钱多、比投资成本,更要比电费

来自多晶硅材料制备技术国家工程实验室主任严大洲在2024年光伏行业协会半年会上的报告

对于经历洗牌煎熬的光伏企业,活下去更重要,生存质量显得不重要了。因此,衡量硅料企业的竞争力,我们更关注血条——在手现金以及经营性现金流的情况。

但是,老玩家的固有优势以及新玩家的背景显示,他们基本上都是财力相当雄厚。这不像硅片、电池的跨界者,有些企业都是游资、草台班子,利用光伏行情、地方政府招商热情和股民激情,做做投机生意。

硅料项目的巨额投资要求除了友好的资本市场环境、招商环境外,还要真有实力,不能完全“空麻袋背米”。

硅料项目建设时间长,每万吨的投资成本最少也要七至八亿元。而且为了实现规模、低成本运营,新上的项目至少都是5万吨。

其中,工业硅出身的合盛硅业一个项目就是20万吨,且规划了2个项目。从电解铝行业跨界而来新疆其亚硅业,起手就是45 万吨,现在10万吨已投产,10 万吨正在建设。

值得关注的是,其亚硅业此前并无任何硅料行业经验。其亚集团的核心子公司——新疆其亚铝电在不久前甚至因为一笔不到1000万元的合同纠纷,被江苏省兴化市人民法院强制执行。对此,公司来函解释,称已就此向江苏省高院申请复议,并得到受理。

不管怎样,上述项目均不是完全采用自有资金,都借助了杠杆,现在投产了却一直在亏损,资金压力可想而知。

市场中亦有传闻,青海丽豪(现已更名为“丽豪清能”)投资力度很大,资金压力不小。

丽豪清能计划投资200亿,在西宁投建年产20万吨光伏级高纯晶硅+2000吨电子级高纯晶硅生产项目;计划在宜宾投资110亿元,建设年产20万吨光伏级高纯晶硅+5000吨电子级高纯晶硅+25万吨工业硅生产项目;计划投资250亿元分两建在内蒙包头投建20万吨高纯晶硅配套25万吨工业硅项目,一期投资 150 亿元建设年产 10 万吨高纯晶硅生产线+12.5 万吨工业硅生产线。

丽豪清能创业时间并不长,这么多硅料大项目,不知是否符合自有资金30%以上的相关规定?

据说有一些光伏企业试水了硅料项目,已经有“剁手”的感觉,正在寻找买家,准备脱手。

根据现有的硅料产能以及规划的硅料产能,硅料行业已经呈现明显过剩。因此,朱共山才判断,硅料价格不可能回到三年前。若价格长期维持在低位运营,那么生产成本高的项目将会一直亏损,似乎没有继续生产的必要。市场要淘汰也是淘汰落后的产能、生产成本高的产能。

光伏企业之间技术的差距有多大呢?

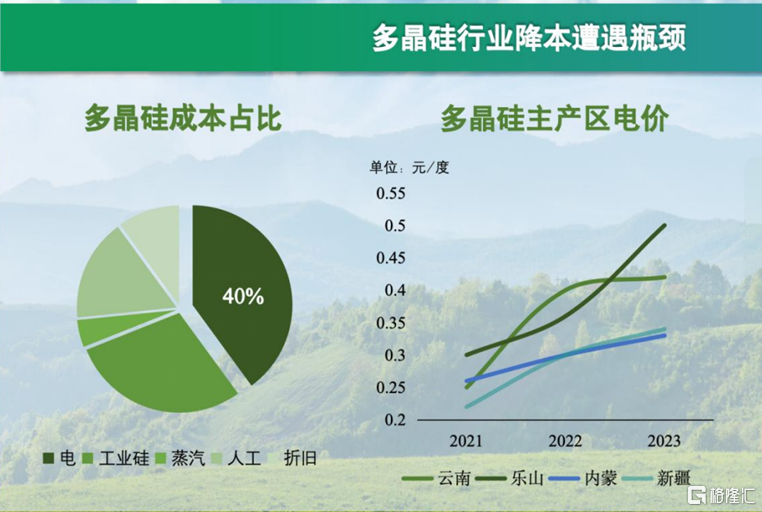

从公开数据来看,头部企业的成本差距,至少超过了10%。不过,严大洲在2024光伏行业协会半年会上介绍,各家硅料企业的技术差距并不大,真正拉开成本差距的,其实是电费。

根据2023年光伏行业年度报告显示的数据,每公斤西门子法的多晶硅平均综合电耗是57度电。若是电费差1毛钱,则硅料的成本就差5.7元钱。企业生产依靠技术可以节省电费,但是拿到便宜的电价,似乎来得更直接、效力更大。在用能成本方面,东方希望、其亚都拥有自备电厂,比头部老玩家的成本要低不少。

不管怎样,硅料的牌局,已经越洗越明。等硅料真正恢复了,可能就是光伏行业的触底反弹之时。

END

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员