近期,债市似乎进入“缩量均衡”。在各参与方的博弈之下,10年期国债收益在2.2%左右波动;另一方面,债市成交量开始下滑,前期交易活跃的券种近期活跃度显著下降。

值得注意的是,当前利率债与信用债的分化加剧。一是价的分化,利率债仍在窄幅波动,但信用利差正逐步走阔,尤其是中长期信用债收益率开始显著上行;二是量的分化,当前无论是信用债还是利率债,成交量都在下滑,但信用债的成交量下滑的速度显然更快,当前已降至近三年以来的低点。

债券市场深度降低,短期大幅波动的风险更值得关注。在成交量低的时期,往往容易引发单边行情,尤其是当前债市多头对于下行空间不确定的阶段,一旦市场进入调整,可能会加剧广义资管产品的净值波动,容易引发赎回风险。

当下债市面临的赎回风险可能与以往经验有三点不同:

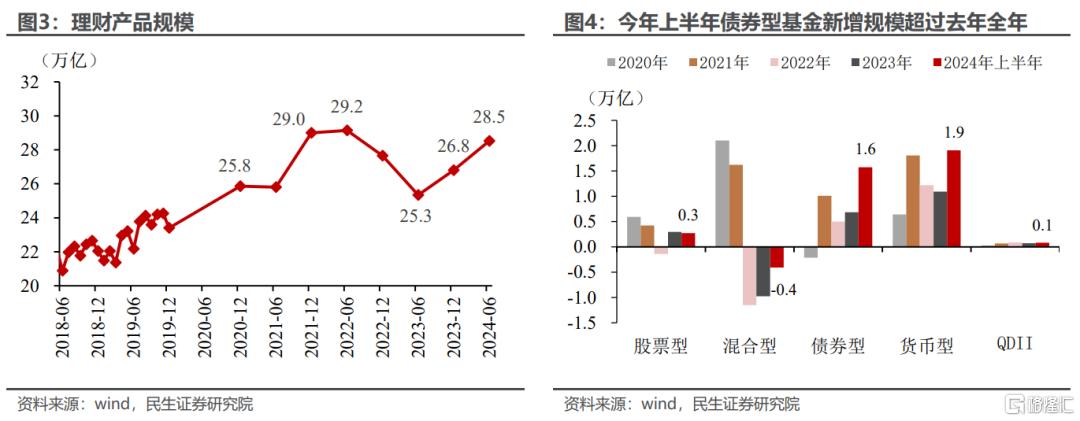

其一,当前不仅是理财,债基也面临赎回风险。赎回风险集中在前期出现大规模扩张的资管产品,而与2022年“赎回潮”的不同是:今年以来债基和理财新增规模基本持平,所以当前债基的赎回风险要高于2022年。

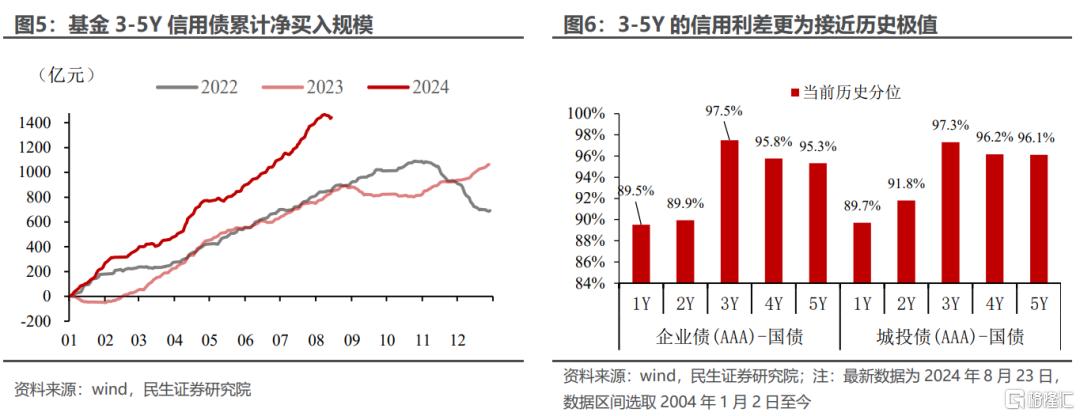

其二,当前债市的脆弱点在于中长期信用债,而不是利率债或短期信用债。前期资管产品扩张所形成的拥挤交易,一旦短期内快速瓦解,容易引发“赎回潮”。今年以来最为拥挤的交易可能在中长期限的信用债,无论是信用利差、还是非银机构交易活跃度均来到了历史高位。

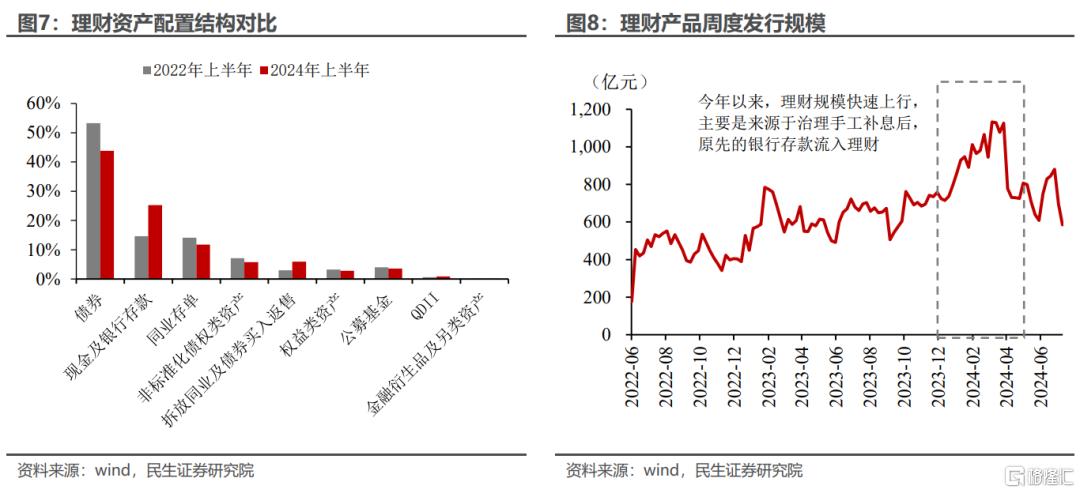

其三,如果当下有“赎回潮”,整体的冲击或略小于2022年“赎回潮”时期。一是资管机构资产端配置了更多的现金资产,能更好应对赎回压力;二是负债端稳定性要好于2022年。

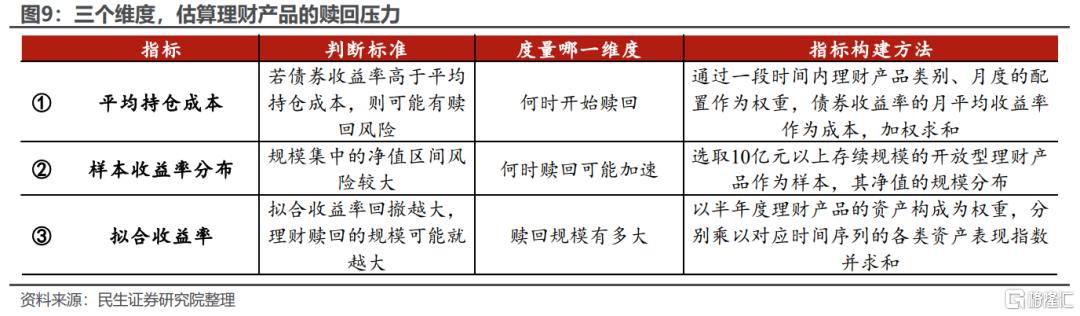

如何度量当前理财赎回的风险?

目前理财产品缺少良好的赎回观测指标,常用的存续规模、破净率等指标均反映历史区间,存在一定的滞后性,对未来潜在的赎回风险的参考价值有限。我们构建了三个维度来度量当前赎回风险的大小:

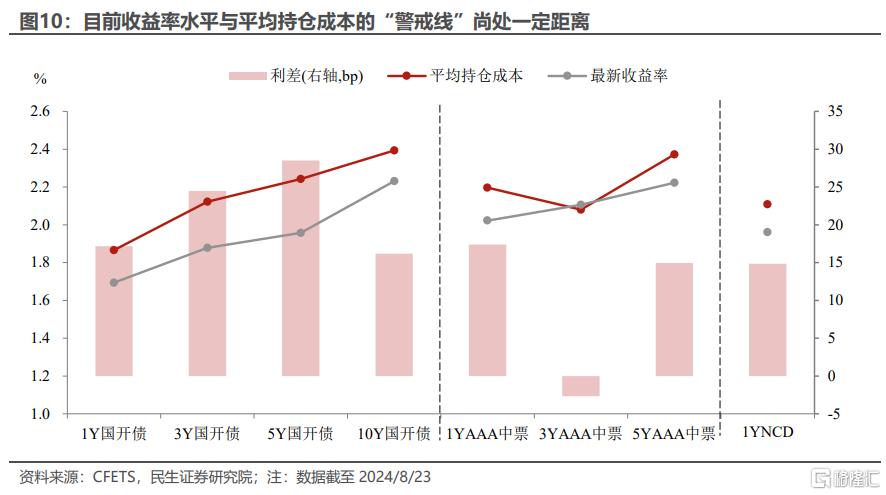

一、平均持仓成本法:当前距离成本线仍有20BP空间

我们通过一段时间内理财产品配置权重与对应品种的平均债券收益率构建了理财产品持有各类券种的平均持仓成本,当债市中一种或多种债券收益率上行至平均持仓成本时,即意味着投资者可能面临理财收益回落或亏损压力,进而触发赎回。虽然债市近期快速回调,但目前收益率水平与上述平均持仓成本的“警戒线”尚有约20BP的空间,赎回压力相对可控。

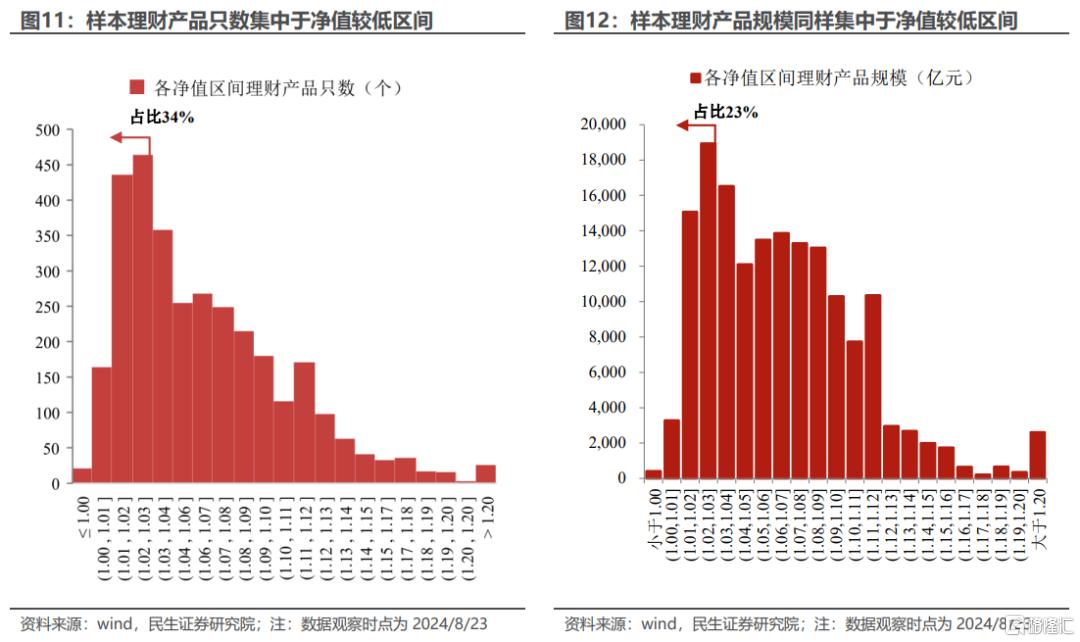

二、产品收益率分布法:大部分产品距离破净有较大的安全垫

不同理财产品的收益表现通常意味着不同的赎回压力,当赎回逐渐深入时,样本分布是判断风险是否加重的良好指标。我们选取10亿元以上存续规模的开放型理财产品作为样本,当前净值在1.03以下产品占比23%,短期内大面积破净的概率不高。此外,今年3-4月集中发行的理财产品中,一部分已经释放了赎回风险。

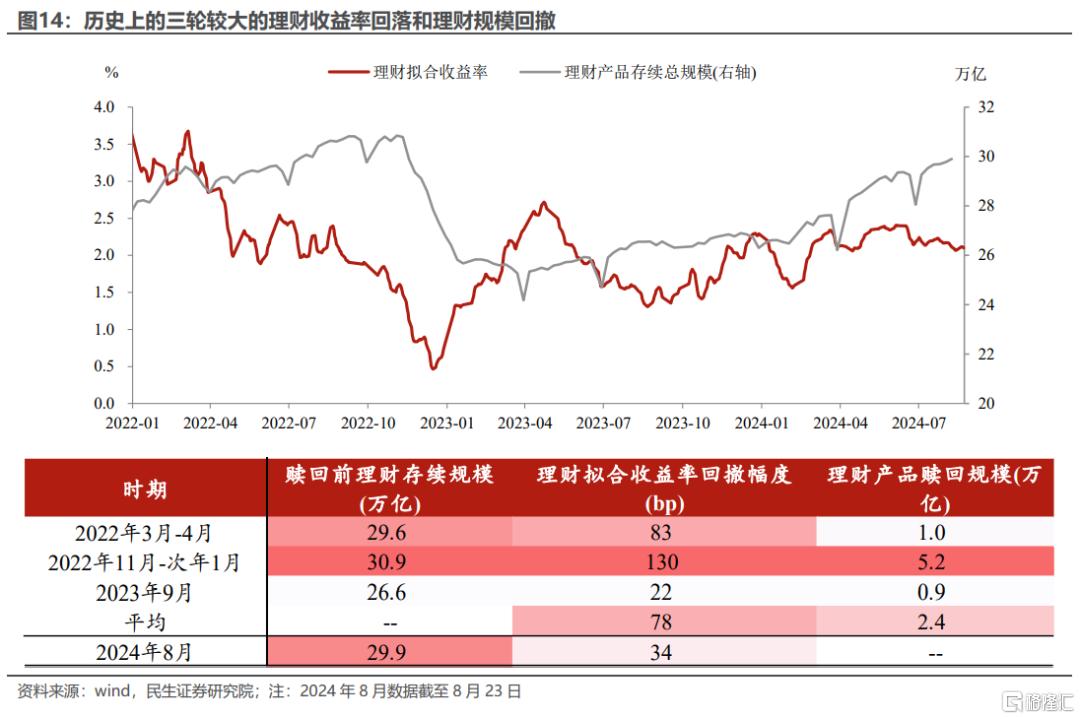

三、拟合产品收益率:当前收益率回落幅度仅约2022年“赎回潮”的1/4

拟合的收益率回落幅度可反映理财产品回撤的深度。利率的调整可能向不同固收品种扩散,信用债、利率债等其他债券表现的不同程度调整,也对应着最终理财回撤规模,我们测算本轮2024年8月理财拟合收益率下行34bp,与2022年11月理财拟合收益率下行130BP相比仍有较大差距,反映当前赎回压力相对可控。

风险提示:资管产品赎回规模超预期,货币政策超预期,样本测算有偏误。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员