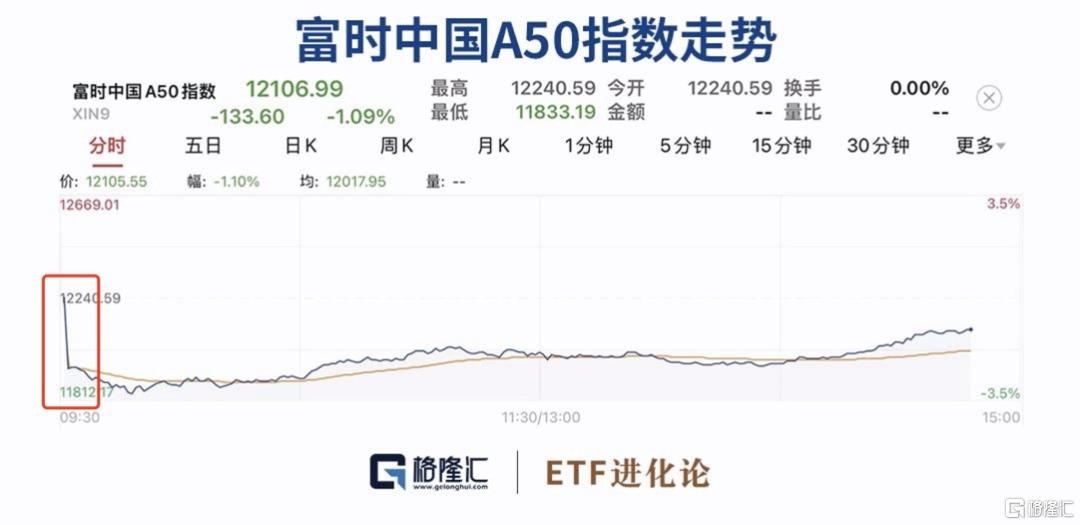

今日早盘,富时中国A50指数直线跳水跌超2%引发市场恐慌,上证指数以1.5%的跌幅开盘。

随后众多关于疫情防控优化的报告给市场带来正面刺激,在情绪宣泄过后,人民币开始拉升,港、A股跌幅开始收窄。

1、公募基金进入冠军决赛圈

随着11月行情步入尾声,公募基金业绩排位战即将进入猎杀时刻。根据数据,全市5731只混合型基金中,仅有274只基金收益率为正,涨幅超过10%的仅有27只。

从数据上看,假若12月行情不温不火,那么今年的冠军基金经理大概率便是万家基金经理黄海。

(本文内容均为客观数据和信息罗列,不构成任何投资建议)

在难以抵挡的大势面前,经验再丰富、名头再响亮的基金经理都无可避免的折戟于股市。

过去几年时间里,市场中大多数行业的龙头公司,估值都在不断抬升,而公募主流持仓正是这些大市值景气行业。因此,2019-2020年符合市场主流持仓方式的基金都获得了不错的业绩,并且随着抱团行情愈演愈烈,即使是后期模仿此种风格的基金经理,业绩也可圈可点。

然而从2021年开始,市场走势便开始呈现大幅分化,结构性行情突出,主动权益典型抱团风格开始瓦解,基金经理开始寻求各自的解决路径。进入2022年,权益市场自年初开始一路下跌,经历短暂的反弹后二次下挫,给市场的考验更加深刻。

在牛市时,只要风格稍微大胆激进一些,押注主流赛道,参与抱团,一般都能取得不错的成绩。然而一旦到牛市,市场大跌的情况下,拥挤赛道最先崩塌继而形成大幅回撤,此时才更考验基金经理真正的能力。

2、四类稀缺风格投资方法

华安证券近期一篇研报《寻找基金经理中的“稀缺基因”》中提到,当基金经理的持仓策略与操作风格有意或无意地与市场有较大分歧时,更有可能在市场下挫的过程中抗住回撤。通过对基金经理不同市场状态下业绩的分析、持仓所表达的操作,以及投资理念的梳理,华安给出了四种类型的稀缺风格投资方法。

第一类为左侧价值型选手,特征是自下而上的深度价值选股,风格长期维持稳定,不太追逐每年的业绩排名,操作很少追涨,对于个股布局时点早,持股周期长,换手偏中低,选股是最重要的收益来源。

第二类为择时轮动型选手,特征是自上而下的思考与操作比较多,积极择时且择时胜率很高,对于权益资产的进攻与防御性也表现出明显的切换现象,贡献稳定的行业轮动收益。把握长周期下的宏观状态与短期风险敏感点,做出的业绩曲线偏绝对收益,回撤小。

第三类为灵活交易型选手,特征是以换手换取业绩,会灵活地对重仓股不断做波段交易,止盈止损,因此回撤控制较强,与市场的相关性也低。对于市场热点非常敏感,能够把握短期结构性行情,不断调仓至高景气度赛道,因此静态持仓对业绩曲线的解释度较低。

第四类为持仓超分散型选手,特征是持股极度分散,数量上百只,借助量化指标的辅助选股,风格暴露有明显倾向性,如低估值、低波动、低杠杆、小市值,冷门股多,选股胜率高、盈亏比高。

资本市场变幻莫测,潮水退去,才知道谁在裸泳。而基金就像是悬崖上的马拉松,短期爬的快慢与否并不重要,重要的是你不能掉下来。

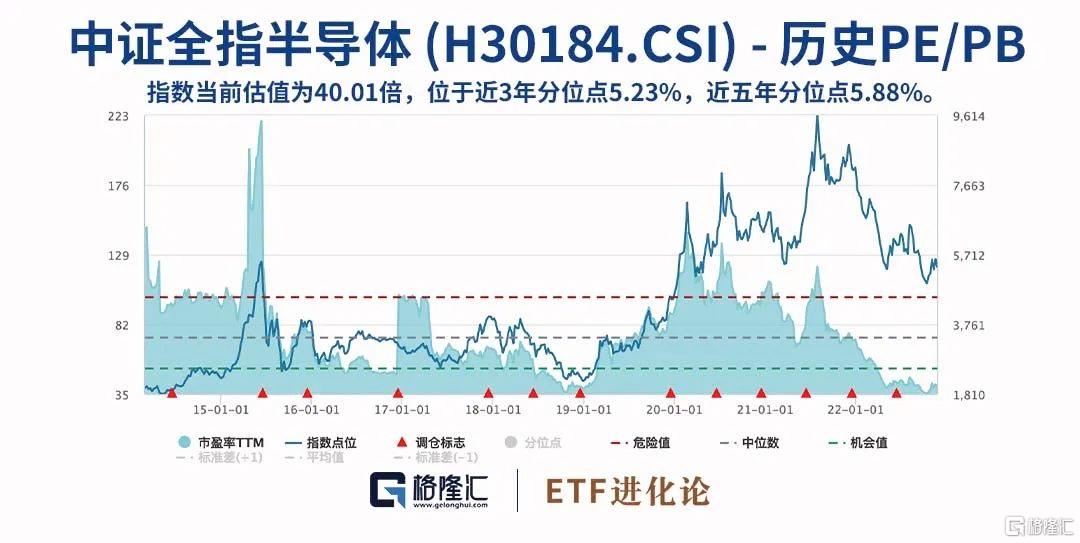

3、资金抄底芯片ETF

今年以来,赛道股不断面临市场的冲击。其中,消费电子行业几乎是今年表现最差的一个行业。从跌幅榜上看,几乎被消费电子、芯片、AR等ETF霸榜。

值得注意的是,规模高达191.90亿的芯片ETF上周份额增加了5.47亿份,基金份额创出1年多来新高。显然,资金不断抄底芯片板块。

今年芯片行业步入寒冬已成为市场共识。受通胀及疫情反复影响下全球经济不景气,手机、PC、家电等消费呈现下滑状态,相关上游消费类芯片表现为行业周期下行。与之相反的是,汽车行业的需求强劲,汽车芯片市场供求严重失衡。

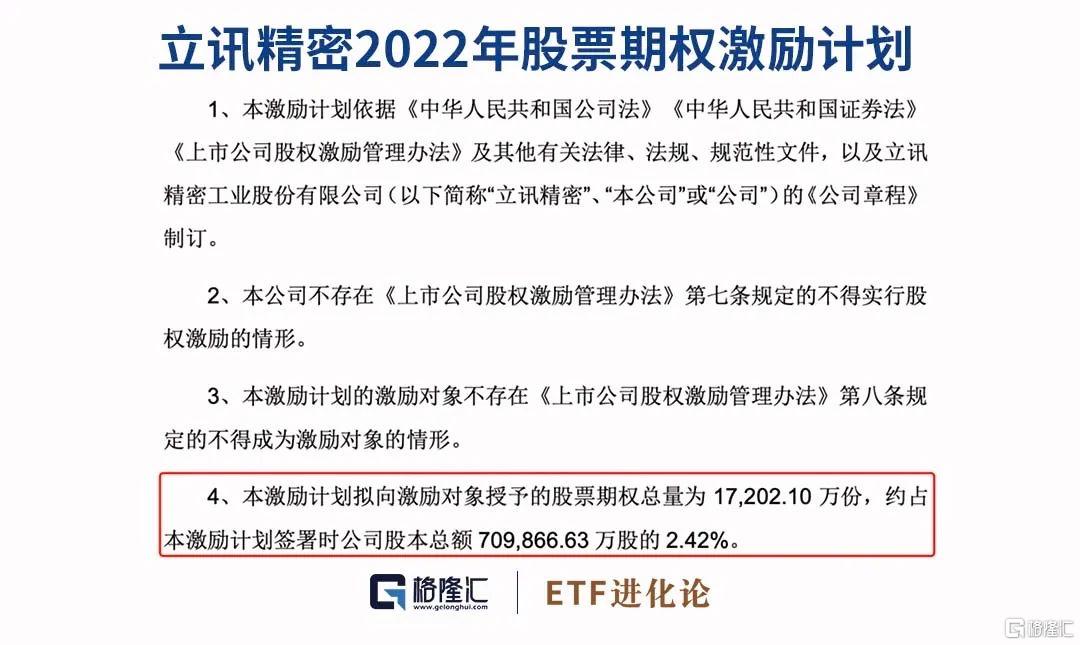

前阵子遭遇苹果砍单的歌尔股份连吃3个跌停板,其丢失的苹果订单也被立讯精密收入囊中。11月立讯精密动作频频,不仅发布了自上市以来规模最大的股票期权激励计划,还收购了苹果上海最大代工厂昌硕科技位于上海浦东康桥工业区的部分厂房。

但即便如此,无论是歌尔股份还是立讯精密,二者在某些方面来说并没什么差别,致命伤都是太过于依赖苹果。对于果链企业而言,虽然大规模的订单可以为其提供快速成长的机会,然而一旦苹果有个风吹草动,便是一场飓风。减轻“苹果依赖症”、寻找新的增长点,几乎已成为本能。

今年以来,许多芯片巨头都将视野投入到汽车领域。三大“果链”巨头开始布局新能源汽车,半导体巨头韦尔股份也在重点布局车载CIS业务。业内人士指出,果链企业从电子元器件固有优势出发,进军汽车电子已是行业共识。手机增长空间已到瓶颈,不能在车端发力的公司估值只能流于普通制造业公司。

显然,新能源汽车给了果链企业新的竞争赛道,但中国果链涌向新能源车难逃宿命魔咒——汽车行业重资产,由此带来的库存、运营成本依然有可能被转嫁到不具备话语权的果链企业身上。新一轮的大浪淘沙后,当市场格局再次稳定,如果没有过硬的核心技术,焦虑与过山车式的经营,将轮回般回到果链企业中。

那么,究竟消费电子何时能度过这个寒冬,又是否能凭借汽车开创一片新的天地,时间会给出答案。

天风证券赵晓光表示:消费电子行业已经进入供给很健康、需求在底部、估值也是在底部的阶段。所以我个人认为,明年消费电子还是有非常不错的机会。此外,消费电子重回景气周期还需要一些必要条件:一方面,行业要有一些手机的创新变化。另一方面,产业也要提高设备与材料的垂直整合能力,拓展元宇宙、汽车以及未来工业物联网、机器人等新的领域,围绕大客户未来的变化找新的机会、拓展产品。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员