来源:腾讯美股

连续上涨6个交易日后,美股周二突现闪崩,美债收益率现倒挂引起投资者不安。

为什么债券收益率曲线的倒挂能迅速引发美股闪崩?除了目前大环境有所变化外,还因为投资者对收益率倒挂背后隐藏的经济风险的看法不同。债券市场作为全球交易量最大的市场,而美国国债在其中的地位异常重要。

当一个国家股市出现崩盘时,该国可能会出现经济衰退,可是当该国的债券市场发生崩溃,还会引发其主权偿债能力危机。

当投资者看到美国国债收益率自2007年以来首次出现逆转后,便出现本能般的抛售,这也是一个重要的警告,因为上一次债券利率出现倒挂时是2006年底至2007年初,然后2008年就爆发了自1980年来最严重的金融危机。

利率倒挂是指,长期利率水平低于中短期利率水平的现象(正常情况是长期利率高于短期利率),这个信号通常被认为是未来经济衰退的最佳预测因素。

而周二,3年期美国国债收益率在十多年来首次高于5年期美债收益率。旧金山联储的研究显示,在过去60年中,每次美国经济衰退前,收益率曲线都出现了倒挂。

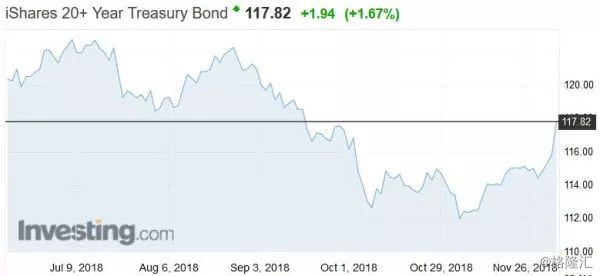

随着长期债券收益率下滑,美国公债指数ETF(TLT,主要追踪美国政府长期债券)出现飙升,过去四个交易日累计上涨3.2%,创下自5月来最佳四天涨幅。

瑞信美国ETF市场负责人鲁克曼(Josh Lukeman)说:“随着收益率曲线平坦化, TLT上演了底部连续反弹,目前已处于200天均线上方,这可能预示它未来上涨的空间仍很大。美国长期债券期货多头的势头非常强劲,他们对长期美债的需求非常大。鉴于美股的暴跌,长期债券价格将迎来上涨,加上市场预期加息的周期已经临近尾声,我们可能会看到投资者会买入更多的固定资产以及减少股票持仓。”

有迹象显示全球经济增长放缓,这意味着经济衰退还是仅仅是增长放缓?再加上收益率曲线的倒挂,投资者都需要密切持续关注。

问题不在于收益率曲线倒挂本身,而在于它暗藏的影响

当债券收益率出现倒挂时,信用评级较高的公司将更难获得长期性融资。每种债券都会有自身的偿还日期,如果这个偿还的期限越长,债券投资者通常需要该债券提供的收益率更高才会买这种债券。

但是随着利率倒挂的出现,他们得到的收益率下降了,甚至出现亏损。这迫使债券发行人在发行短期债券时只能提供更高利率,这无疑也增加了公司的融资成本。

美银美林在一份风险报告中指出,收益率曲线的倒挂对股市来说是一个不祥之兆,股票策略师建议投资者减少股票持有量,因为标普500指数有可能在明年陷入缓和的熊市。美联储采取紧缩政策,对全球贸易的担忧和企业利润放缓,这对2019年的股票或债券市场来说不是好消息。

德意志银行的策略师罗宾温克勒(Robin Winkler)则指出,债券收益率倒挂的关键不在于它出现的反转,而在于美元利率曲线相对于其他货币的利率曲线是否保持足够的凸性,以抵消利率倒挂带来的负面冲击。而近期美联储鸽派言论则削弱了美元利率曲线的凸性支撑,在我们看来,这是危险的信号。”

近十年首次出现“现金为王”

按照现在的情形,摩根大通认为持有现金不仅安全,而且提供的风险调整后收益率也高于股票。从标准普尔500指数调整波动率来看,摩根大通的多资产战略团队将2019年美元现金的投资评级升级至增持,他们强调,这也是近十年来第一次,投资者可以期待从现金、流动性证券中获得比股票更高收益。

该团队负责人比尔顿(John Bilton)表示:“我们的现金和短期债券的投资组合所带来的超额收益已经高于美股组合带来的收益,这也是近十年来首次出现这样的情况。造成这样的反差很大程度上是因为投资大环境正在改变,企业盈利增长放缓和宏观经济风险上升,这将对股市造成压力”。

比尔顿补充道,如果他们是正确的,那么“保持被动和谨慎”,可能会成为明年投资成功的关键。

新兴市场能否成功得利?

相反地,对于新兴市场的资产而言,美债收益率的倒挂却可能是一个看涨的信号,因为它可能会促使美联储改变目前的紧缩性政策,这对美元是个潜在风险,但会缓解新兴市场资产的压力。

Manulife Asset宏观战略负责人弗朗西斯(Frances Donald)表示,“经济增长仍相对稳健,美联储却在逐步改变态度,而美元已经准备好走弱,对于新兴市场来说整个大环境变得没那么紧张了。”

不过,在对资产产生重大影响之前,投资者需要从相对乐观的角度来看待利率倒挂的影响。QS Investors投资组合经理约翰(John Iborg)就说了:“单单是3年期和5年期美国国债利率出现倒挂不会影响短期资产类别的表现。如果2年期和10年期美债利率、10年期和30年期美债利率也趋平或是出现倒挂,这才真正代表了问题的严重程度。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员