作者:靳毅

来源:靳论固收

前言

2017年底,我们编写了年度的策略报告《变局与重构》。在报告中,我们提到了在2017年资本市场经历的“海外变化、信用收缩、金融监管”三个变局,以及基于这三个变局,2018年的资本市场将会如何重构。现在回头看,以中美贸易战为代表的海外因素,以社融增速持续走低所表征的信用收缩,以及以资管新规及相关细则落地为代表的金融监管,确实成为了影响2018年债券市场的三个关键要点。

一个重大事件的变化与重构,从来都不是一蹴而就的,而是需要一个相对长的时间演进,才能从此岸到达彼岸。因此,在2017年、2018年中,影响债券市场的关键要素,我想也依旧是下阶段影响市场的关键要点。因此,2019年的年度报告,我们将依旧从这些影响市场的关键要素入手,分析他们2018年的变化,演绎他们2019年的重构。

一、2018年里的三大变局

1.1、海外变局 - 美国经济的强劲与中美贸易战

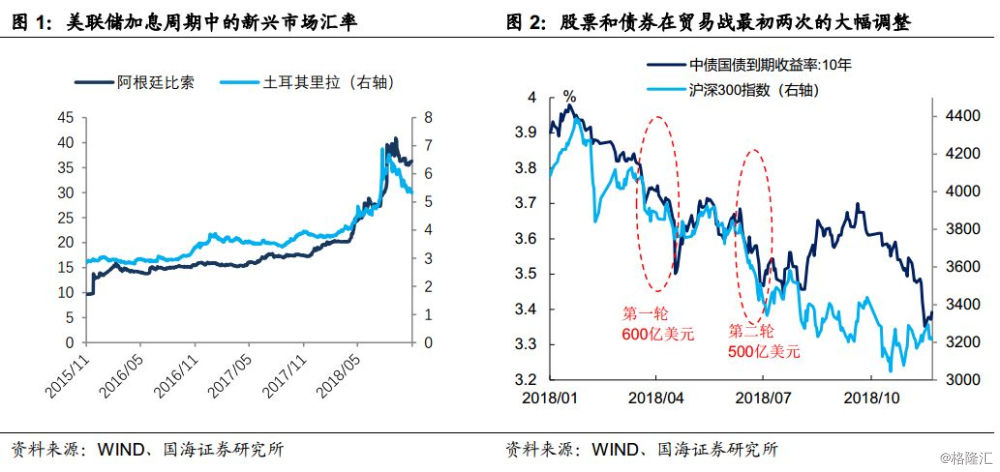

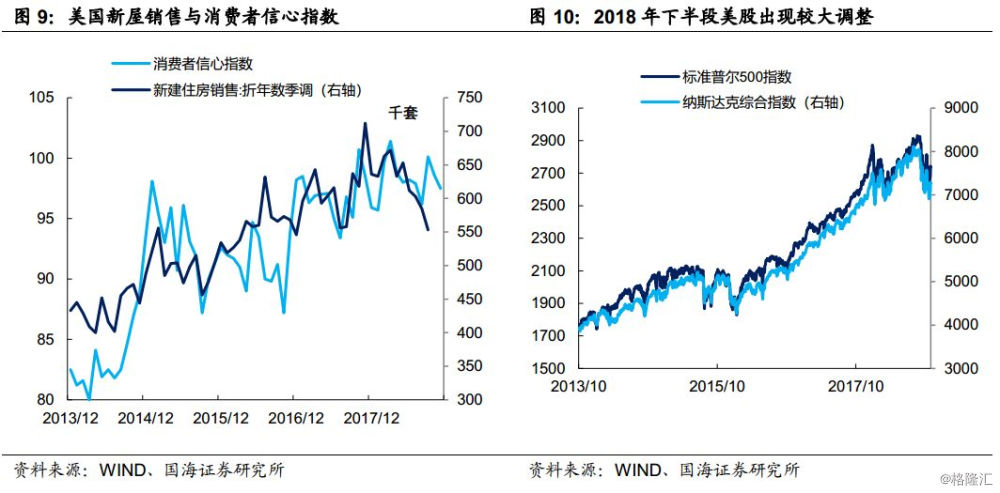

对于新兴市场而言,2018年,资本市场最大的变局当属美国在经济强劲下的连续加息。尽管美联储自2015年就做了关于联储加息的预期管理,但当美联储加息真正落地并持续推进时,还是极大地影响了新兴市场国家从汇率到国内资本市场的方方面面。人民币汇率在这个过程中,也受到了一定程度的影响,相应的,国内流动性最好的金融资产-股票也被波及。

对于中国而言,2018年,资本市场最大的“黑天鹅”无疑是中美贸易战。今年年初,在特朗普政府首提贸易战时,国内多数的解读还是“给中期选举造势”。但此后,特朗普政府所推行的,却是越来越强硬的对华贸易政策。由于该事件的大幅超预期,此后的国内资本市场开始出现“特朗普”交易行情,每当特朗普政府对华政策有所变化时,国内资本市场便开始做出反应。此外,由于对中美贸易战不确定性的担忧,国内本就疲弱的民间投资也出现了一定程度的调整。

1.2、信用收缩 - 经济的下行与债务的出清

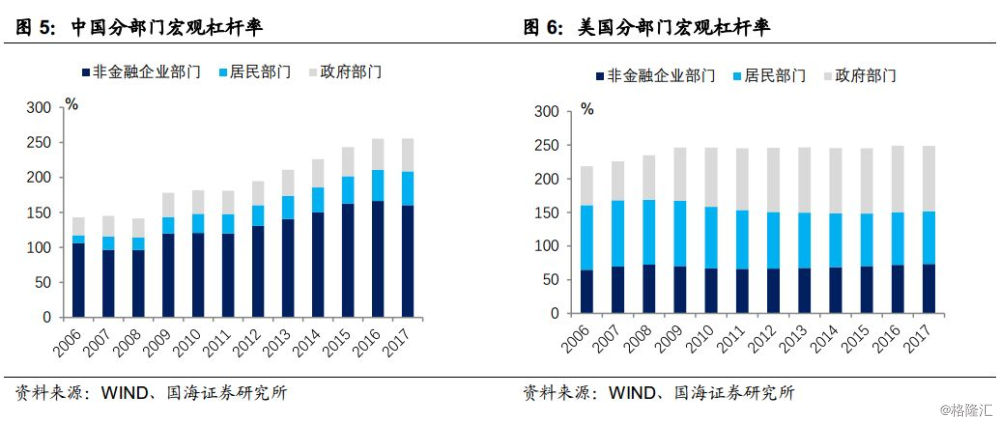

投资拉动的经济增长模式,体现在数据上,就是各个部门资产负债表的扩张。因此,自2009年之后,我们先后经历了地方政府和企业部门加杠杆、以及私人部门加杠杆两个阶段。到了2016年末,我们的宏观杠杆率达到了255%,与美国2008年金融危机前后杠杆水平相当。

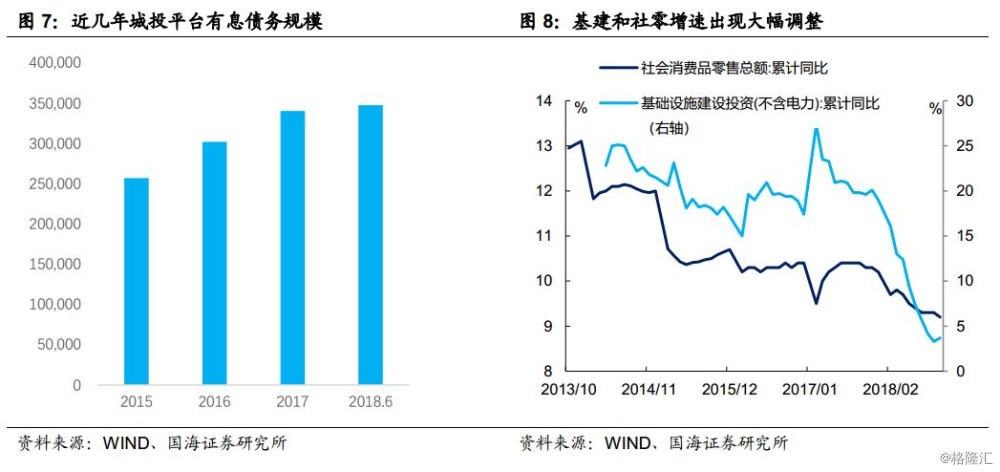

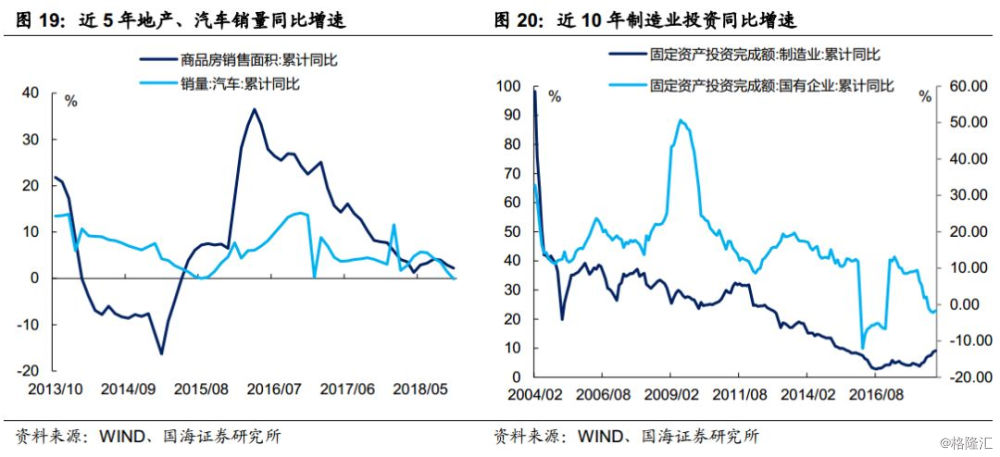

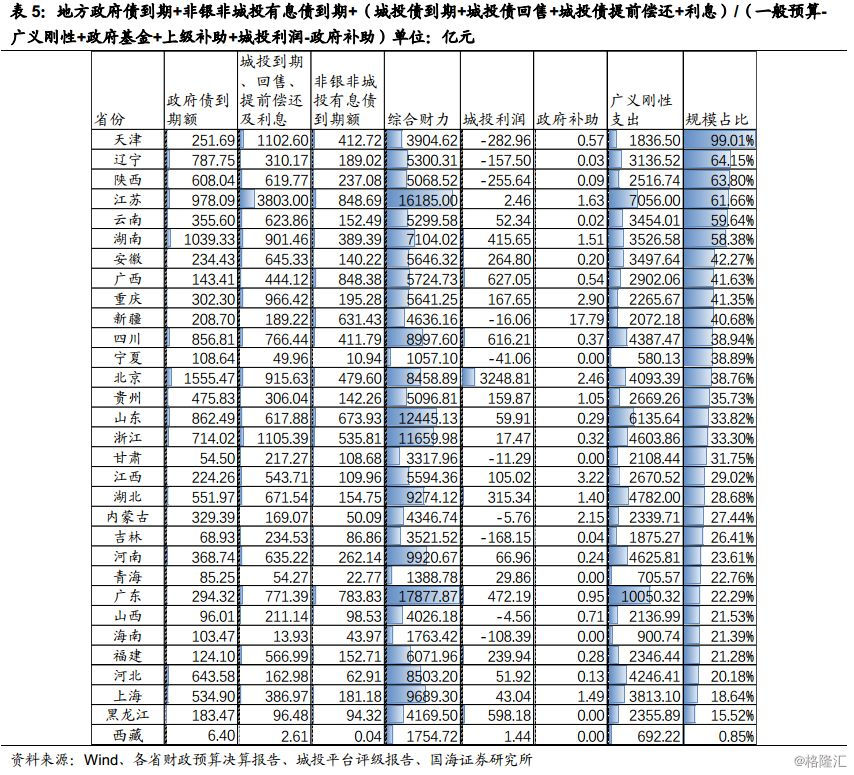

就地方政府而言,从2009年地方债务大扩张至今,仅万得可统计的城投公司有息债务就已超30万亿,保守估算,这些债务每年光利息支出就至少2万亿。随着土地经济时代的过去,这一块未来加杠杆的空间已经很小了。就私人部门而言,过往三年私人部门债务规模的大幅上行,也多少透支了居民未来加杠杆的能力。而无论是投资、还是消费,在没有政府与居民举债的支撑下,这两个部门的增速就很难起来,这也是今年基建和社零数据都震荡下行的重要原因。

与此同时,由于中国阶段性的处于债务周期的顶部,企业经营压力的抬升与金融机构风险偏好的收缩等,又都决定了从总量视角来看,债务的出清是无法避免的。就微观而言,行业内的兼并重组、产业集中度抬升,也是这个阶段的必然。因此,2018年,信用债无论是违约的数量还是违约的规模,都堪称历史之最,这一点与我们去年的年度判断也是非常一致的。

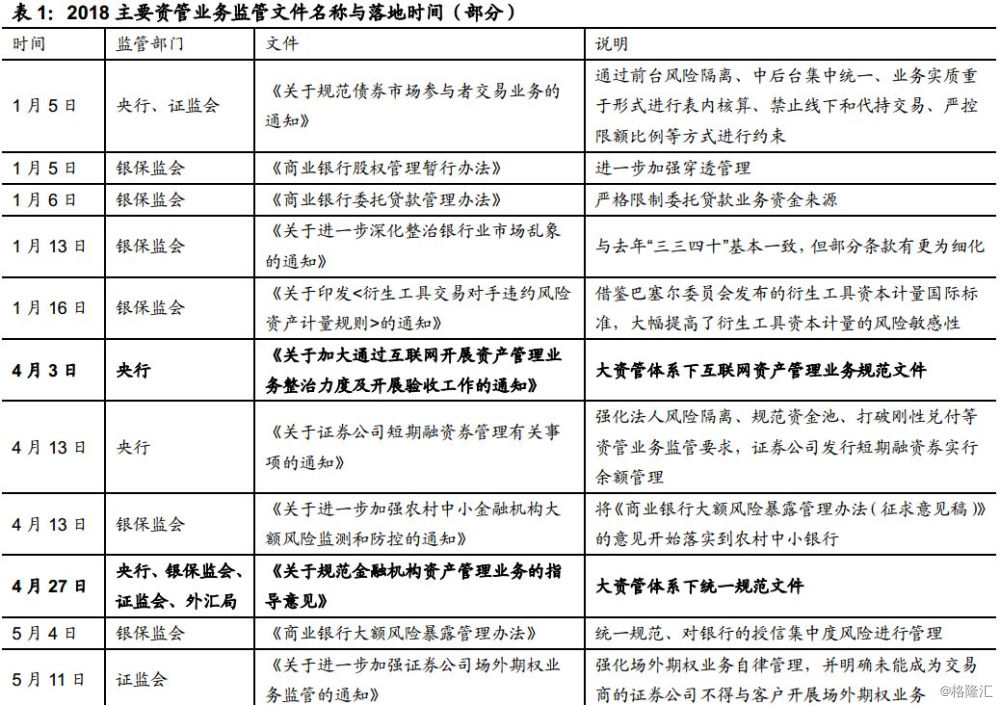

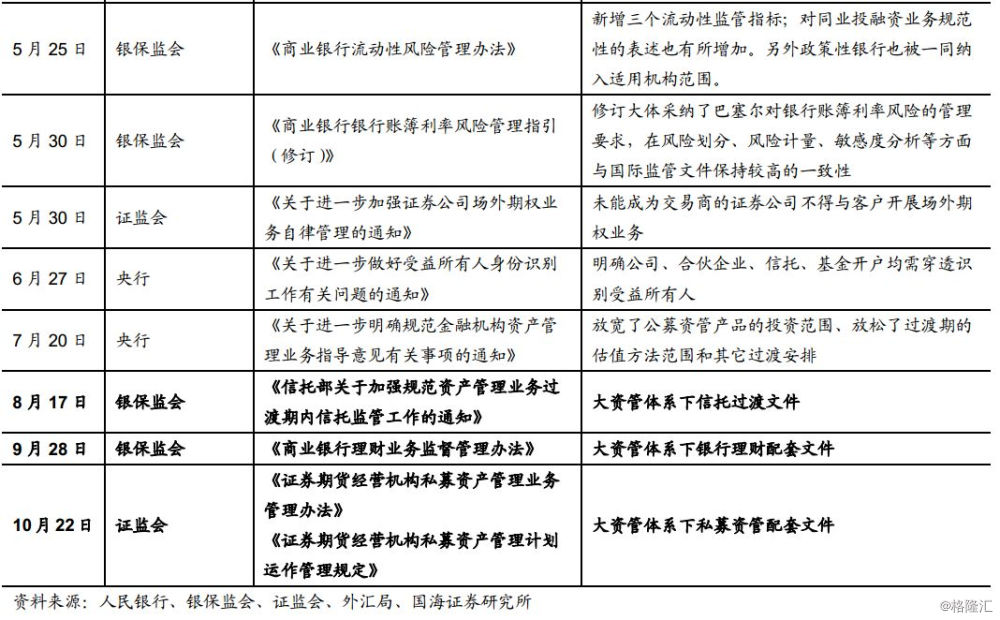

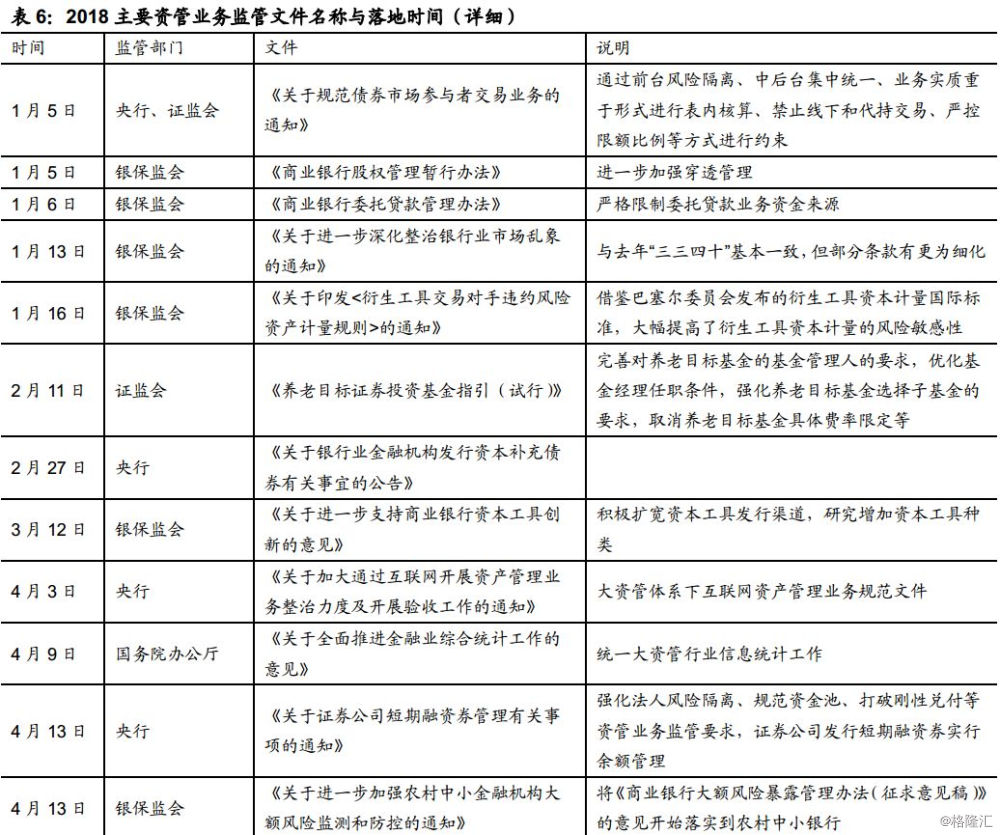

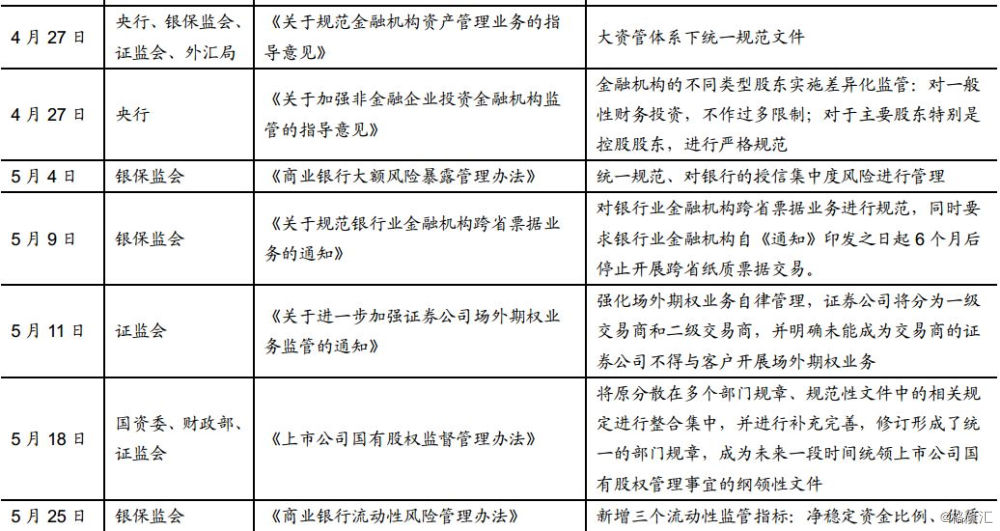

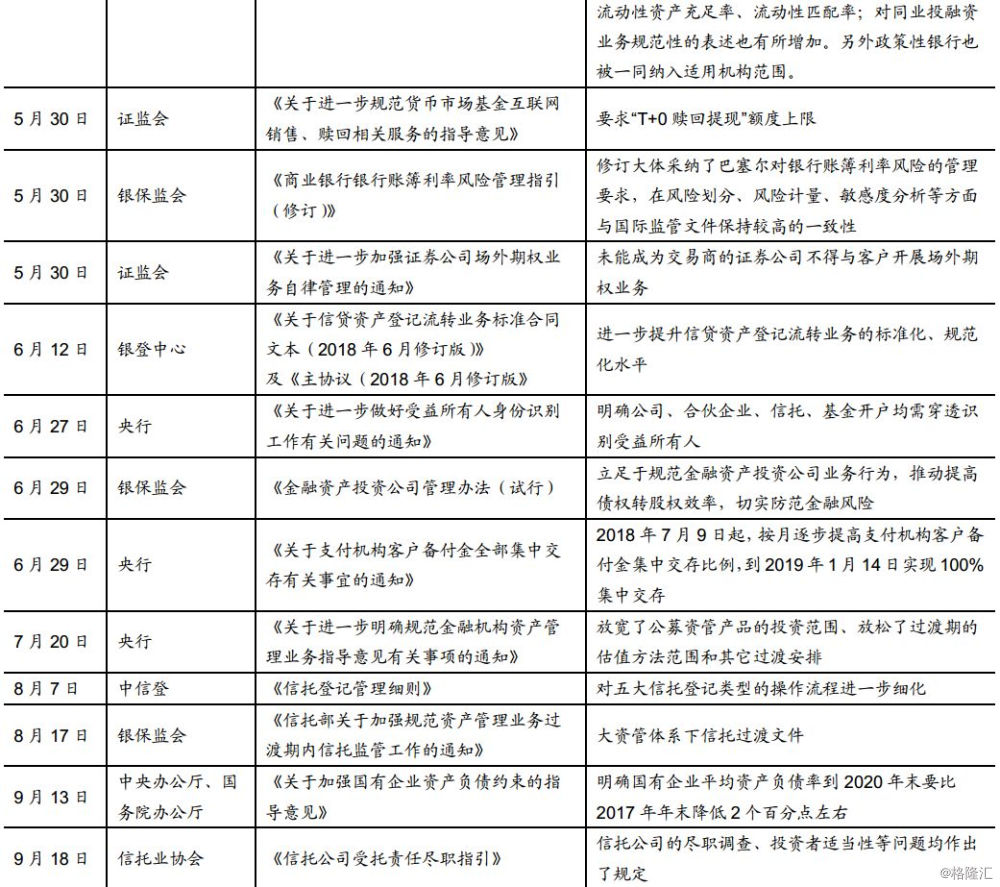

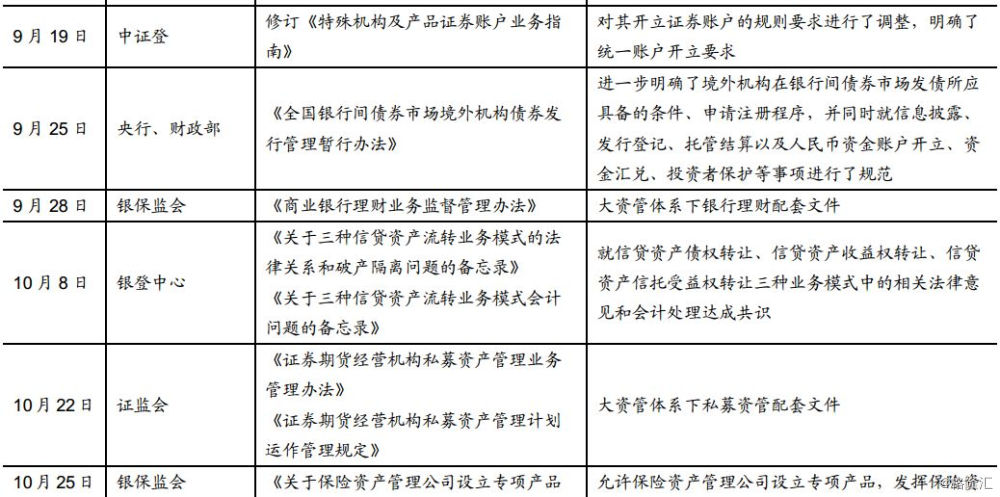

1.3、金融监管 - 靴子落地与烽烟再起

2018年,金融监管对于债券市场的影响无疑是由强转弱的。2018年年初,在中美贸易战尚未打响之前,大家就资管新规落地后对债券市场究竟影响几何,有着较大分歧的。这也是不少机构在1季度没有上车的原因。但此后,随着资管新规以及相关配套文件的相继出台,金融监管对债券市场的扰动开始不断减弱。

但是,政策的落地并不意味着金融监管对债券市场的影响就此消除,相反,随着监管长效机制的建立,其对于金融机构的资产、负债两端的约束与重塑,以及对债券市场的影响,无疑将从短期化转为长期化。

未来商业银行资产管理业务如何发展?逐渐崛起的银行系现金管理类产品何去何从?券商资管下阶段的走向如何?银行资金池、券商大集合、及各类银行委外业务,这些影响了上一轮债券牛市的因素,将如何影响本轮处于牛市中的债券市场?这些问题,都是值得深入思考和分析的。

二、2019年里的三大重构

2.1、海外重构 - 预期的转变与价格的重估

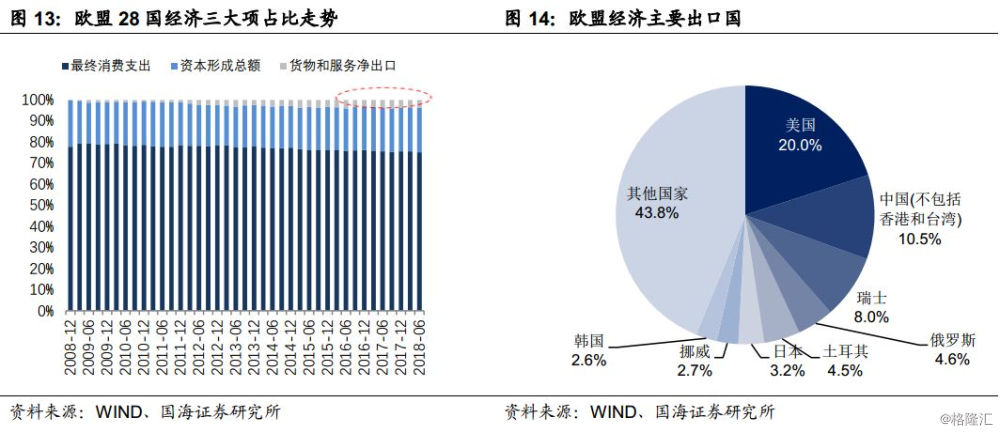

就美国而言,2018年前三季度美国经济的表现较为强劲,但进入四季度之后,包括长端利率高位盘整、期限利差收窄、美股大幅调整、VIX指数中枢抬升等在内的资本市场的多项指标,均显示出机构投资人对美国经济能否持续强劲的担忧。就欧洲而言,由于在欧洲经济增长的贡献中,弹性最大的为出口项,消费属于出口的滞后项;因此,伴随着美国增幅的边际走弱,以及中国经济的仍在寻底,欧洲经济在明年或将出现较大的调整压力。

海外明年的确定与不确定。尽管当前市场对于美国经济明年的走势仍有分歧,但可以预见的是,随着美联储加息进入后周期,同时美国资本市场表现并不尽如人意的情况下,此前市场对于美联储未来加息的预期将于2019年被PRICE IN。相应地,本轮由于美联储加息预期所构建的全球资产价格的既有格局将被重构。事实上,最近的资本市场已经体现出这一端倪。

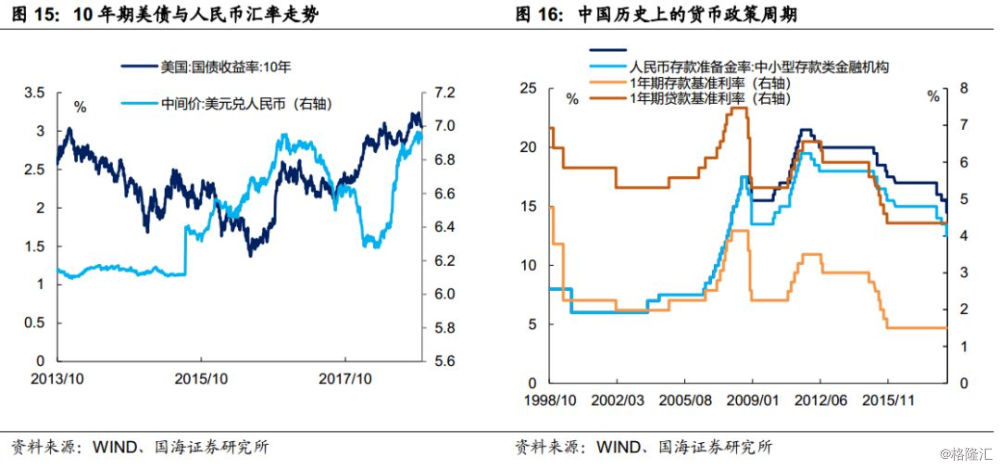

对于中国市场而言,随着本轮美联储加息预期的见顶,10年期美债收益率持续高位的可能性也将减弱。这一预期的转变,将逐渐释放此前美联储加息周期预期对中国央行货币政策的压力,从而进一步增强国内货币政策的操作空间。与此同时,在当前国内经济下行有压力、货币政策有空间的情况下,继续降准以及开启降息,将成为大概率事件。

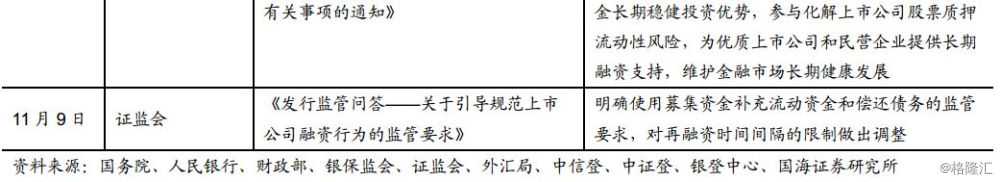

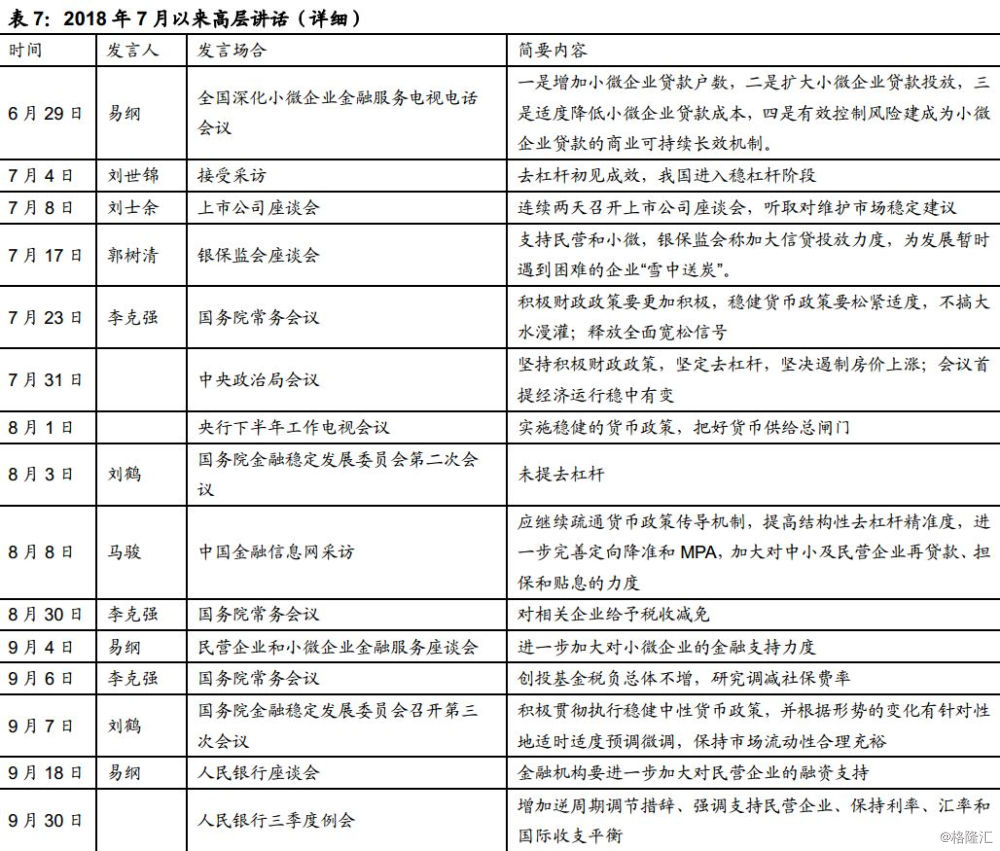

2.2、信用寻底 - 政策的宽松与供需的均衡

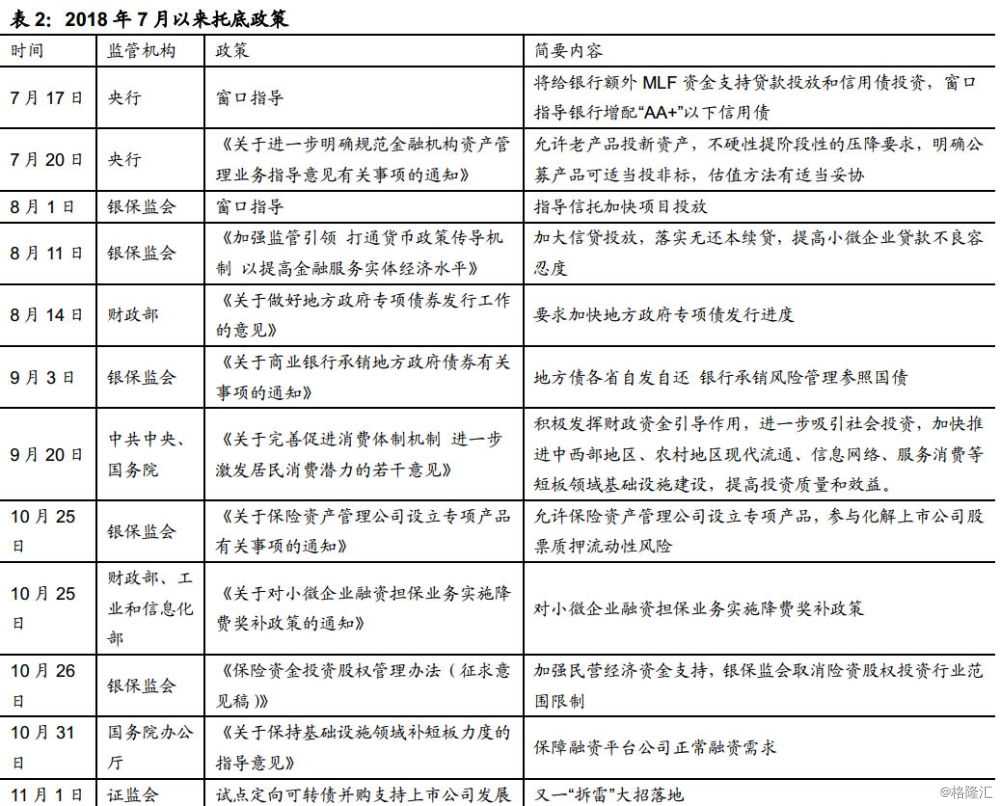

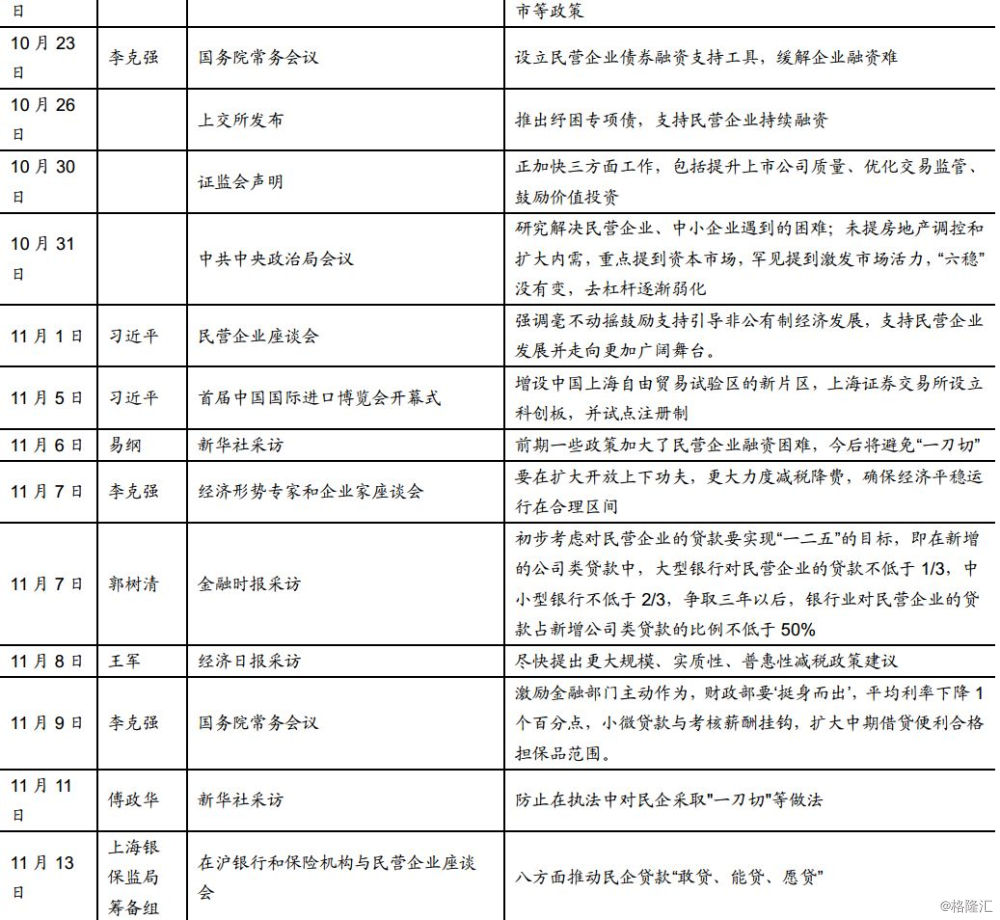

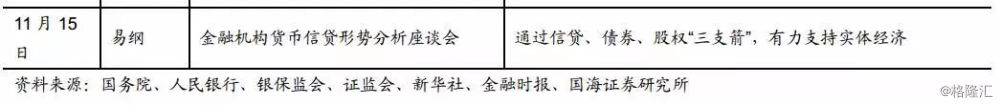

在信用的收缩周期中,政府可以选择自由放任、也可以选择主动干预。如果选择放任,那么,债务出清、企业重组、失业抬升,就是必然;如果选择干预,那么,财政政策、货币政策、产业政策等相关政策就要持续跟进。回看2017年年底的中央经济工作会议,当时对于经济的未来走势还是相对乐观的,因此,那时去杠杆提得很多、也很坚决。但进入2018年7月后,无论是领导讲话、还是政策导向,都开始明显体现出托底经济的意图。

从“去”杠杆到“稳”杠杆,看似一个字的变化,其背后则是宏观政策方向性的调整。政府的宏观政策往往是个组合拳,而且也会有一定的持续性。自2018年7月后,国内经济已经很明显的处在一个对政府信用收缩的干预周期之中,从货币政策到财政政策,各种积极的政策频出。可以预见,进入2019年,随着金融数据等统计数据的不及预期,各类托底经济的政策仍将持续。

关于货币政策,如上文所分析,一方面是银行间与信贷市场实际利率下行的客观要求,另一方面是货币政策大概率转向更加积极后的必然取向。除了降准之外,明年降息的概率较大。关于财政政策,尽管增值税调整仍未证实,但进一步的减税政策料将在2019年出现,从而支持实体企业的发展。关于产业政策,由于经济的下行压力,在地产总量严管的前提下,2019年很有可能出现地产政策的结构性放松;而对于高附加值产业的投资而言,明年政策的支持力度应该也会持续。

2.3、资管重构 - 金融机构广义资产负债表的变化

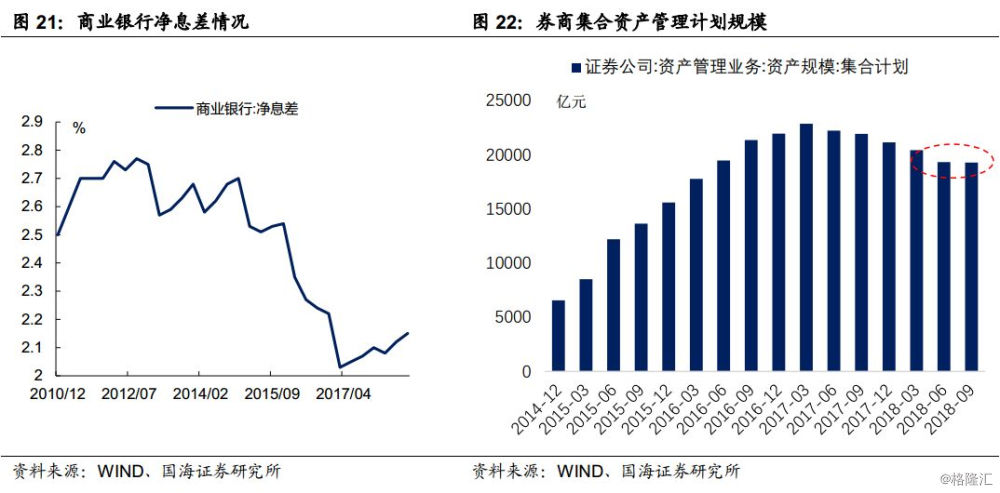

对于商业银行,就表内而言,风险偏好的收缩与银行净息差的扩大,将使得商业银行加大对于债券类资产的配置。就表外而言,基金化将是2019年银行资管的趋势之一,现金管理类产品规模的进一步扩大,将持续摊薄货币基金的套利空间。资管新规下,资管对非标投资的减少,也将给债券的配置留出空间。

对于证券公司,一方面,2018年7月后,委外业务收缩高峰期已过,同时近期投资顾问类业务规模还呈现出增长,这些都将在边际上利好债市的配置力量;另一方面,近期出现某些证券公司大合集规模不降反升,在他们与竞争对手比拼收益的情况下,也将边际上利好长久期产品的配置。此外,近期因普遍看多债市而出现的基金公司加紧成立债券型基金的情况,也将为债券市场提供增量资金。

2015年-2016年期间,上一轮债券牛市尾部的一个核心逻辑,就是委外扩张下,债券配置资金充裕导致的“资产荒”,展望明年,广义的金融机构负债端压力的改善,无疑会从边际上利好债券市场。2019年,金融监管长效机制的建立将持续重塑金融机构的负债端结构,负债结构的变化又将极大的影响债券市场的变化。

三、投资策略

3.1、利率品种

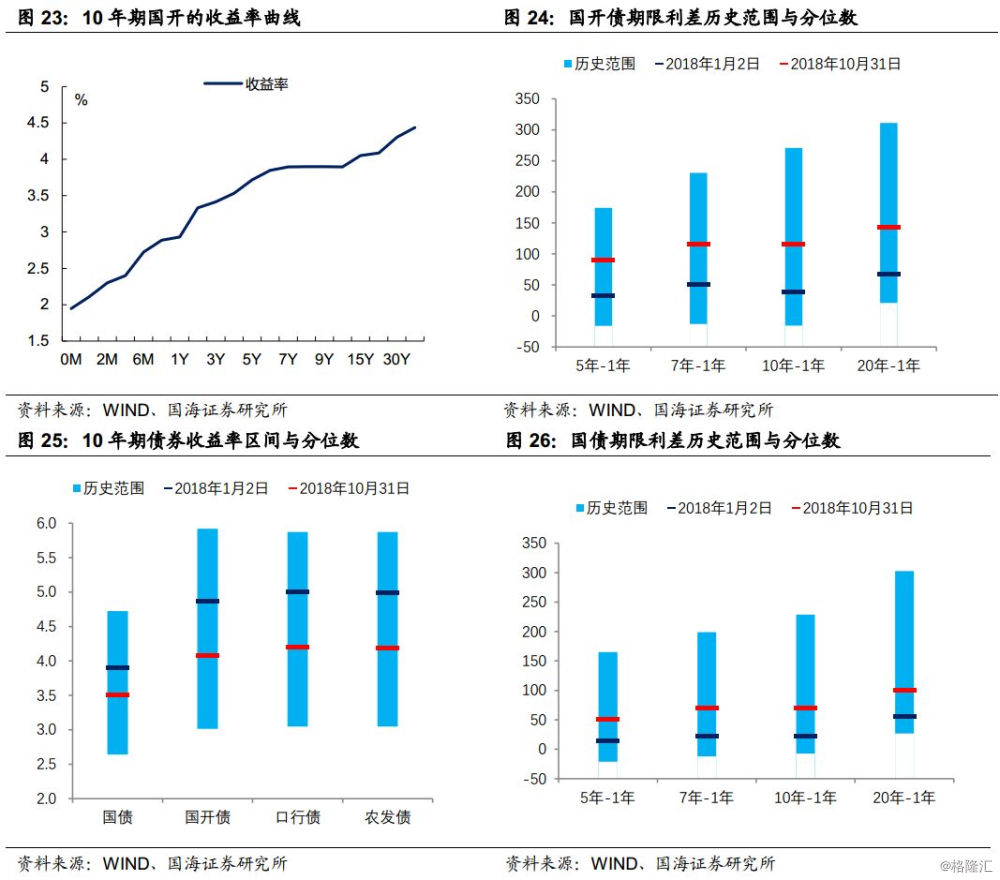

整体而言,未来长端利率的触底,仍需等待下阶段融资需求与资金供给之间新的均衡的出现。可以预计,2019年,政策与资金的变化将是个快变量,融资需求的变化则是个慢变量。在当前投资机构一致性预期较强的前提下,上半年利率债的行情可能会走的比较快,有持仓很重要。

而随着商业银行负债端成本的下降、证券公司投顾与资管业务的加持、以及基金公司债券类产品的陆续入场等因素,都会使交易盘可以相对顺畅地将持仓倒手给配置盘。这些因素虽然不能改变利率的趋势,但是很有可能把原有的趋势延长。

展望2019年,收益率曲线仍有进一步走平的趋势,因此,如果10债进一步下行,在交易机会的把握上,投资人也可以根据自己的风险偏好,关注5年和20年的交易价值。与此同时,由于机构的一致性预期较强、以及策略较一致等原因,投资人也应持续关注货币政策是否钝化和金融数据是否企稳等问题,从而做好仓位的管控,持续关注利率拐点出现的可能。

3.2、信用品种

3.2.1、整体策略

目前,中短久期、中高评级信用债的绝对收益位于历史的1/4至1/3分位间,可以作为下阶段组合配置的底仓。在当前宏观政策逐步利好民企融资,同时货币、财政双积极的大环境下,信用债投资的超额收益可能来自以下几方面:(1)来自于配置那些,被错杀的行业龙头企业债券;(2)来自于配置那些,中等评级、资质较好的民营企业债券;(3)来自于配置和交易那些,以中部地区、中等城市、规模排名靠前的城投公司为代表的二线城投债;(4)来自于配置和交易那些,具有较高性价比的房地产债(详见我们此前的10余篇地产系列报告)。

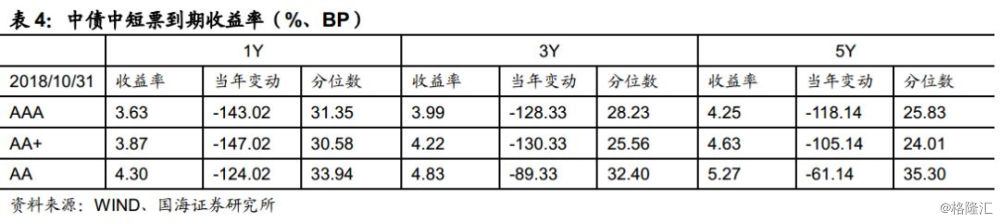

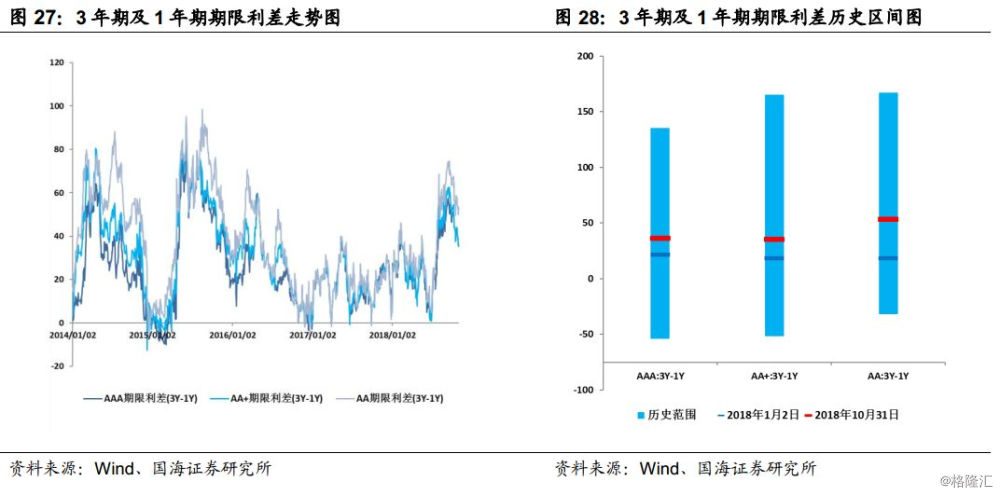

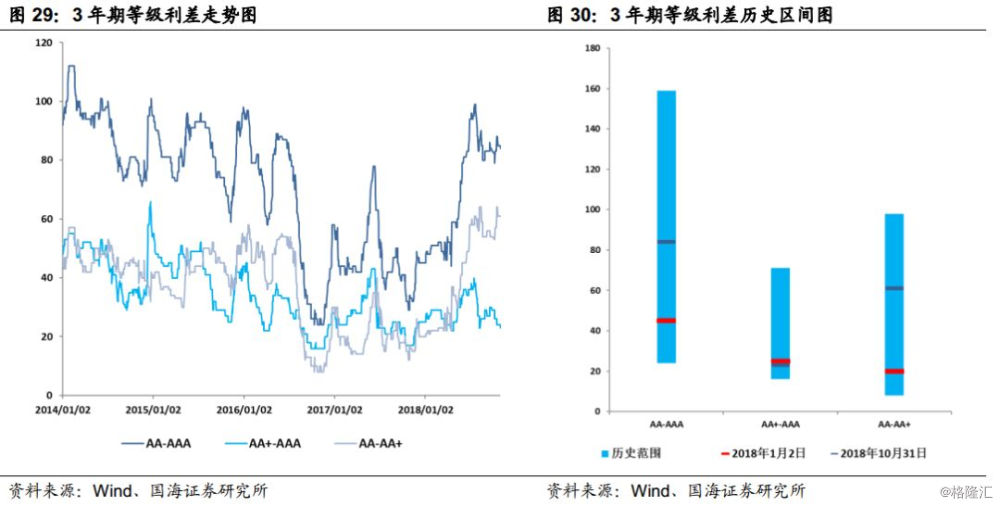

期限利差方面,以各等级3年及1年期期限利差来看,2018年7月以来,信用债期限利差有所上升,并在9月份先后触及历史较高分位点,随后波动下降,目前接近历史中位数。等级利差方面,以剩余期限3年信用债为例,2018年以来AA-与AAA、AA-与AA+等级利差波动上行,前者接近历史中位数,后者位于历史较高分位,AA+与AAA等级利差年内经历波动后目前与18年年初持平。

整体而言,2019年,在货币环境易松难紧、民企融资环境边际改善,套息策略仍可作为收益增厚的选择之一;而由于信用债收益率和期限利差均处于历史50分位以下,因此信用债组合的久期不宜过长,拉久期可以依靠长债;信用组合的超额收益,可以从挖掘高收益的信用债获取,也可以从把握房地产债等产业债来获取。

就城投债而言,中高评级债券,可以通过适当拉长久期,并配合套息操作增厚组合收益;中等评级债券,从区域筛选的视角来看,可根据,沿海区域、小城市小园区、优质平台,中部地区、中等城市、优质平台,这类思路展开配置;低等级债券,由于当前中央政府对地方隐性债务的态度尚未明朗,因此建议规避。

受去产能等政策影响,上游行业利润增速在2016、2017年呈高速增长态势,2018年上游除石油天然气行业其他行业均呈现不同程度下滑,而下游行业则大都下滑。上游行业整体而言应缩短久期,而中下游行业则需选择优质龙头企业,以增加组合抗风险能力,整体采取防御策略。

地产债方面,2018年,房地产债信用利差与超额利差均已在历史接近顶部的位置。尽管长期看,房地产市场仍有面临大幅调整的可能,但短期险个券配置价值已经显现。对于房地产债的投资,我们在2018年下半年已经做了详尽的研究(具体的投资标的,可以参见我们的房地产系列研究报告)。

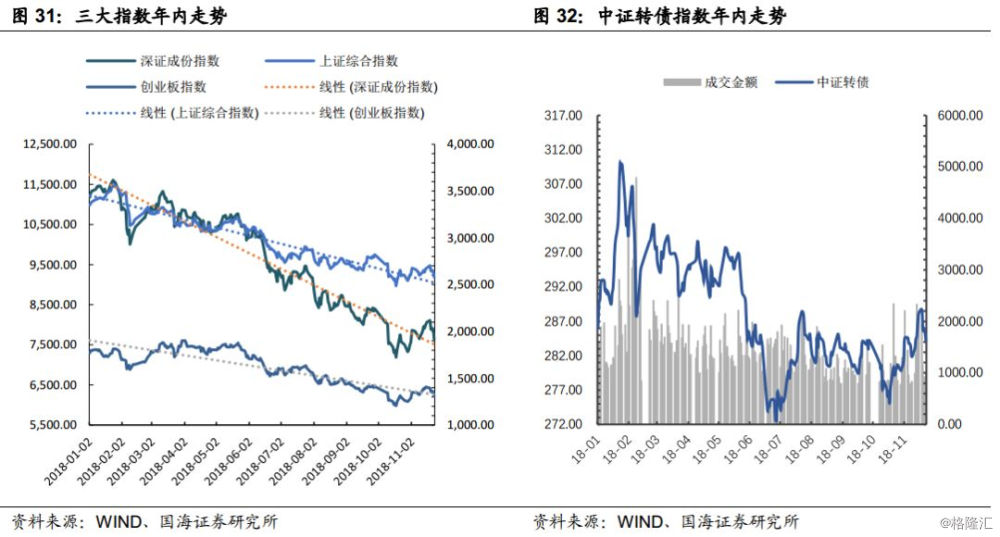

3.3、可转债

2018年,权益市场在短暂地走至“3500点新高”后便进入了漫长的向下调整期:年初至今上证综指、深圳成指、创业板指分别下跌22%、30.83%、25.33%。受制于权益市场的疲软,转债市场年内表现并不亮眼:年内共计61只公募可转债上市交易,合计募集资金人民币8,569,225.09万元,其中29只转债上市首日即破发(作为对比,2017年年内共计新上市23只可转债,仅5只转债于上市首日破发);当前存量公募可转债96只,其中仅有7只正股年内涨幅为正,且仅有15只转债当前约定的转股价格低于正股价格。总体而言,转债市场表现低迷。

进一步来看,年内转债市场呈现出明显的“分化行情”:首先是机构关注度的分化,根据基金三季度披露数据,当前存量转债中,光大转债、宁行转债、东财转债、长证转债、国君转债的基金持有家数分别高达255家、215家、172家、170和162家;第二是转债所属行业的明显分化,前述的5只转债同属金融行业,具有发行量较大、正股股价较为稳定等特点。除此以外,高成长性TMT行业的转债也较为受关注,例如,大族转债、生益转债、三一转债、航电转债等,持有的基金家数也达到了145家、133家、132家和105家,相较于市场上其他转债也存在明显多配状况。进入2019年后,预计个券分化趋势仍将延续。

展望2019年,投资人应重视转债在组合中的仓位,尽量避免行情来了却没在车上的情况。在转债配置上,业绩优良、估值较低、行业景气度抬升的上市企业发行的转债个券将具有较高的安全边际,更易受到市场关注,也具有相对更高的价格弹性。建议配置安全边际较高(发行规模大、正股估值低的大盘股)的转债作为防御底仓,同时配置制造业TMT行业个券作为进攻选择。

4.2、附表

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员