机构:国信证券

评级:增持

游戏低于预期,广告维持高增长

Q3公司整体收入增长24%(Q2增长30%),利润同比增长30%,扣非利润同比增长8%(Q2扣非利润增长6%),Q2PC游戏同比下滑-15%,手机游戏增速放缓降至同比7%,使得公司的增值业务收入增长低于市场预期。此外,增值业务毛利率环比下滑2.5%/同比下滑3.4%,反映出受视频内容及直播成本的上升,以及手机游戏渠道成本增加的综合压力。

PC游戏监管压力持续,以及遭遇去年Q3高基数由于LOL的用户迁徙到王者荣耀,穿越火线迁徙到绝地求生,地下城勇士虽有较大的增长但无法对冲LOL/穿越火线的下滑,目前PC游戏进入到过渡期。Q3公司发布了10款新游戏,包括《自由幻想手游》、《我叫MT4》及《圣斗士星矢》。9月,王者荣耀付费用户环比增长,但MAU降至1.2亿(去年同期1.8亿),而绝地求生MAU达到1.4亿但无法商业化,因此腾讯的端游向手游过渡的货币化进程受阻。

收费增值用户业务增长23%至1.54亿,视频订阅用户达到8200万,同比增长79%。

广告增长稳健,小程序发布一年用户2亿

Q3社交广告同比增速55%,媒体广告同比增速16%,继续保持强劲增速,虽然Q2来自抖音与头条的竞争不可小觑,但Q3抖音的MAU已经增长放缓。其次,公司小程序已拥有2亿日活用户,生态中有150万的开发者上线超过100万个小程序。截至2018年11月,人均使用超过20个小程序,半年内公共服务用户达6.5亿人次,小程序商业服务日交易量半年内提升142%。未来小程序可以逐渐构筑成集社交电商、AI工具、地图等聚集多种服务的超级平台。

支付业务渗透率与线下使用频次超过支付宝益普索Q3数据显示,财付通和支付宝的渗透率分别为84.3%和63.6%,推算用户规模分别达到8.6亿和6.6亿,与2018年5月调查相比分别有0.4亿和0.1亿的增长。我们看到腾讯已经凭借高频、开放,成长为支付行业的第一,尽管今年利息收入的减少使得微信业务尚无法规模盈利,但我们坚信,伴随微信支付分的推出,支付业务逐渐将探索数据方向的变现模式。此外,云计算前三季度收入超过60亿,估计全年可达87-90亿,接近阿里一半,预计两者将逐渐缩小差距。

投资建议

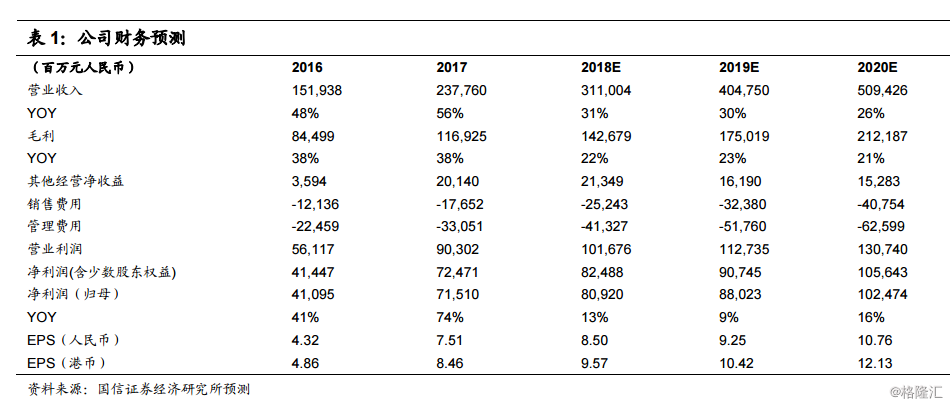

我们预计公司的收入2018-2019年增速至31%、30%,净利润增速至13%、9%,其中扣除投资收益的利润增速为14%、18%。对应2018、2019年的EPS为港币9.6元、10.4元,目标估值区间下调至360至380元,对应2019年36倍-37倍PE,维持增持评级。

风险提示

美国加息对香港市场的系统性风险,游戏监管减压的时间延长;

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员