作者/来源:并购优塾

一个80后年轻人,短短8年内,先美股上市,后私有化回国,再到港股上市,这几乎是完美的履历。

类似的神话,在这个领域里发生的最为密集:游戏。

如果你不玩手游,那么,恐怕你在这个时代,已经成为“非主流”人群。

这么说有点夸张,但却有其依据。为什么?据极光大数据发布的2017年手游市场报告,我国有7.76亿手游用户,人均安装3.35个手游,日均游戏时长为76.29分钟,这个数据,超过全中国一半的人口。

一提到手机游戏,如今你能想到的,一定是腾讯的《王者荣耀》、《绝地求生》,或者是网易的《梦幻西游》、《阴阳师》……

但除了以上,还有一些爆款级、现象级的游戏,你绝对玩过,比如:《水果忍者》、《神庙逃亡》、《地铁跑酷》……

比如其中一款,画风是这样:

这些手机游戏,都是由海外游戏公司创作,但其实,它们在国内,如果没有这家游戏代理商负责发行,其实很难如此火爆。

可以说,这家公司旗下的“乐逗游戏”平台,是国内手游行业最强大的“推手”。刚刚,它提交了IPO资料,就快要在港股上市了。

这公司,名叫创梦天地。它是国内最大独立手游发行商,全中国的手游玩家,恐怕没有谁没和它发生过关系。

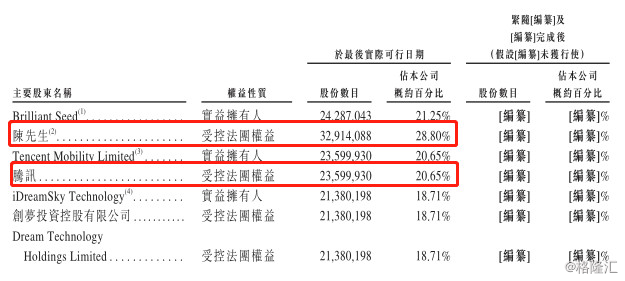

它的创始人出生于1982年,是典型的80后,并且,股东背景可以说相当豪华,腾讯是其二股东、王思聪的普思资本也在背后站台。

2011年公司正式成立,短短3年后便登陆纳斯达克,再然后,私有化,回归港股……

注意,虽然腾讯投了不少公司,但创梦天地,是其中极为特殊的一家,自2009开始至2018年2月间,腾讯投资了至少59家游戏公司,而创梦天地,是腾讯系在国内投资的惟一一家手游发行商。目前,腾讯大比例持有其20.65%的股份。

直接看业绩数据:

2015年到2017年,创梦天地的营收为15.67亿元、14.81亿元、17.64亿元,净利润为7438.2万元、512.1万元、1.52亿元,经营活动产生的现金流净额为1.64亿元、1792.7万元、3.84亿元,毛利率为37.6%、36.7%、40.2%。

注意,2016这一年,报告期内,它的营收、净利润、现金流都出现了下滑,这是因为,它独家代理的《水果忍者》授权到期了。

2017年,它依靠新代理的《疾风飞车》、《凡人修仙传》、《五行天》等游戏,终于扭转了下滑趋势。目前,它旗下的当家爆款,还是《地铁跑酷》,自2013年开始代理,如今已经更新了80多个版本……

几个问题值得思考:

1)它究竟有多强悍,能够吸收到腾讯如此大笔投资?

2)手游领域的投资,究竟该看什么财务指标?

3)国内手游行业标的众多,究竟哪些才值得长期研究?

今天,我们就以创梦天地所在的手游代理赛道为例,来分析下游戏领域的投资逻辑,以及财务特征。

— 01 —

手游的发展史

几乎就是手机行业的变革史

▼

1994年,德国汉佳诺(Hangenuk)发布手机机型MT-2000,内置了俄罗斯方块这款游戏,这是全球第一款内置游戏的手机。

1997年,手机开始向黑蓝黄屏发展,这为手机游戏的发展奠定了基础。同年,诺基亚在推出的Nokia 6110型号的手机中内置了它的第一款游戏——《贪吃蛇》。俄罗斯方块和贪吃蛇在手机上先后出现,带动了手游的普及。

随后,各大手机厂商大力发展手机游戏。

21世纪初,手机终端的王者为诺基亚,使用塞班系统。Gameloft公司推出了飞机大战,即雷电、一度风靡世界。[2]

但由于国内的手机普及程度远远不够,因此,国内的手游市场发展落后于海外。直到2003年下半年,电信运营商以移动为主,网速停留在2.5-3G之间,用户只能通过“百宝箱”这唯一的渠道来下载游戏,选择也很少,也就棋牌游戏和益智类游戏。

2004年,有一批游戏公司成立,比如完美世界、巨人网络。

2005年,一个从中南大学毕业的年轻人陈湘宇,离开了华为的技术工作,顺着创业浪潮,他先和几个朋友合开了“家校通”,大受欢迎,随即在2007年卖掉,为后续游戏创业积累了第一桶金。

陈湘宇1982年生,是典型的80后。

2008年,随着iOS及安卓系统的诞生,苹果成功的开创触屏手机,手机的终端形态发生大规模迭代,从物理键盘发展到触摸屏后,手机游戏也迅速崛起。

2009年5月,《植物大战僵尸》从PC版变更为手机版上线,大受欢迎。同年12月,荷兰公司ROVIO,推出了《愤怒的小鸟》在ios上线,这,是第一款从手机屏幕走向主流市场的游戏,它的火爆被视为手游的春天彻底到来。这款游戏持续火爆,数据显示它4年时间里,累计下载量高达14亿次。在这一年,乐元素成立了,推出首款游戏《开心水族箱》诞生。作为乐元素第一款社交游戏,登陆Facebook3个月内,DAU就达到240万,成为Facebook日活跃最高的前10名游戏。

与此同时,陈湘宇决定第二次创业,成立了乐逗游戏,帮通信公司做应用商店和游戏业务,同时也洽谈手游团队,做技术转包业务,当时整个团队仅6个人,但做了两年手机游戏研发之后,陈湘宇发现,手机游戏研发这门生意,想要推出爆款很难,持续推出爆款更难。

2011年,陈湘宇发生一次重大转折,决定转型,专注做游戏发行。

2011年,创梦天地正式成立,是乐逗游戏的母公司。它的策略是引进海外爆款游戏,然后加入本土元素。其实说白了,相当于:汉化。

整个过程分两步,第一步,获取代理权,第二步,问研发商要游戏源代码,与原创团队共同开发。

2011乐逗拿到了Halfbrick的《水果忍者》独家代理权,并在《水果忍者》的中文版中加入了龙纹刀等中国元素。据乐逗披露,《水果忍者》当时的月流水持续近千万,DAU高达1000万。[1]有了《水果忍者》的成功,让创梦天地很快拿到了《神庙逃亡》等海外游戏的发行权。同年三七互娱成立。

2013年,发生了第二次重大转折,重大转折节点,手机终端再次发生一次迭代,苹果推出iphone4,智能手机的性能再度得到提升,同年,乐逗拿到《地铁跑酷》代理权。

经过乐逗本土化的《地铁跑酷》,总下载量达到1亿左右,在360、安卓市场等渠道的下载量均在10以内。就在它引进《地铁跑酷》之后,腾讯以2000万美元入股,成为第二大股东,注意,创梦天地是腾讯在中国投资的唯一一家手游发行商。

2014年8月7日,它登陆美国纳斯达克上市,代码为DSKY,发行价为美股美国存托股15美元,最高时股价达25.95美元。

但它上市的时候,正逢A股牛市,很多中概股开始私有化回归比如巨人网络、盛大游戏等。创梦天地同样在美股的表现并不好,考虑到A股牛市,多家中概股回归的先例,2015年9月8日,它的管理层决定以美国存托美股14美元回购价格退市。

创梦天地私有化买方团主要包括董事长兼CEO陈湘宇和CTO关嵩,及特定转续证券持有人,参与的机构投资者还包括一村资本、达晨、联想控股旗下君联资本、微影资本、王思聪创办的普思投资和任泉创办的Star VC等。[2]

2016年之前,是我国的手游市场的一个分水岭,在这之前,我国的手游市场以海外爆款游戏为主,2016年之后,社交型手游开始风靡,最早是完美世界的《诛仙》月流水近4亿,带动公司在全球IOS收入厂商中位列第8,成为第三个进入全球IOS榜单的中国厂商。

随后2015年11月腾讯推出了爆款《王者荣耀》,2016年6月网易推出了爆款《阴阳师》,现在手游的爆款是《绝地求生》。

对于腾讯来说,MOBA和FPS类的游戏是它的核心,对于网易来说回合制游戏是核心,而创梦天地,给自己的定位在跑酷和消除类游戏的细分赛道。

2017年2月,三七互娱自主研发的《永恒纪元》,上线首日月流水过亿,这让它首次跻身IOS游戏畅销榜前3。

创梦天地创业初始阶段,通过拿海外优质游戏的代理权,来获取优质内容。如今,在优质内容获取上多了几条路,比如与同为腾讯系的阅文集团设立合资公司,投资猫眼微影、投资拱顶石、北京蓝鲸时代等手游CP、投资英国的AR创意内容提供商和软件平台开发商等。

但直到如今,创梦天地的营收仍主要依托于旗下的爆款《地铁跑酷》。这款游戏是中国2017年月活用户数最多的跑酷游戏,DAU超2000万,它也是是全球首款在Google Play商店上下载量达10亿次的游戏。为了保持游戏的活力,自2013年以来,《地铁跑酷》已经推出了80个主题版本。

2017年12月31日,创梦天地旗下产品平均月活跃用户数约1.22亿,平均月付费用户数约600万,平均付费数额约21.5元。2018年5月25日创梦天地向港交所递交招股书,这是其在美国退市后,再次进入资本市场。

梳理下来,创梦天地的发展,经历了两个重要转折:

1)从游戏研发转为游戏发行;

2)选定爆款《地铁跑酷》,获得腾讯入股;

— 02 —

做游戏发行生意

到底是什么样的体验?

▼

创梦天地,成立于2009年,实控人为陈湘宇,持股28.80%,任首席执行官。值得注意的是,它的第二大股东是腾讯,持股20.65%。

▼

创梦天地做的是手游发行生意,它发行的游戏主要为海外引进和自主研发。

直接看财务数据:2015年到2017年,创梦天地的营收为15.67亿元、14.81亿元、17.64亿元,净利润为7438.2万元、512.1万元、1.52亿元,经营活动产生的现金流净额为1.64亿元、1792.7万元、3.84亿元,毛利率为37.6%、 36.7%、40.2%。

报告期内,创梦天地的营收、利润、现金流都呈现波动性上升趋势。其中,2016年的净利润大幅下降,营收也出现下滑,是因为《水果忍者》代理授权到期了。

2017年,它的经营性现金流各期大幅高于同期净利润,看上去,似乎现金流彪悍,但实际上,此处的差异,是因为它加回了非现金项目——股份酬金。2015年到2017年,股份酬金为1.29亿元、1.69亿元、8610万元。

注意,股份酬金,即员工的工资以股权来支付,这样的处理下,会减少支付给员工的部分经营性现金流,这才导致其经营性现金流大幅高于净利润的情况。

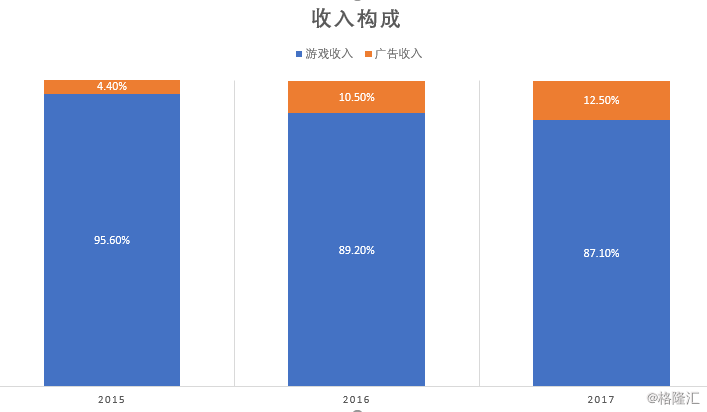

它的收入来源主要有两块,分别是游戏和广告服务。

2015年到2017年,创梦天地的游戏收入为14.97亿元、13.22亿元、15.35亿元,占营收的比例为95.6%、89.2%、87.1%,创梦天地的广告收入为6967.6万元、1.55亿元、2.21亿元,占营收的比例为4.4%、10.5%、12.5%。

▼

(图片来源:优塾投研团队)

我们重点来看游戏收入 ,它大部分游戏下载不需要付费,如《地铁跑酷》、《神庙逃亡》等,但游戏中的道具、皮肤、人物等则需要充值购买。

手游这门生意,主要流程可以分为三步:

1)制作或获取爆款游戏;

2)游戏分销、推广;

3)玩家付费,各方分账;

— 03 —

其实不仅仅做发行

还要自己研发游戏

▼

本案的创梦天地,其游戏来源主要有两块:自研游戏和第三方授权游戏。

2015年到2017年,创梦天地来自第三方授权游戏带来的收入占比分别为68.4%、64.7%、57.6%。

(图片来源:优塾投研团队)

先看自主研发的游戏,在财报上的体现为研发开支。

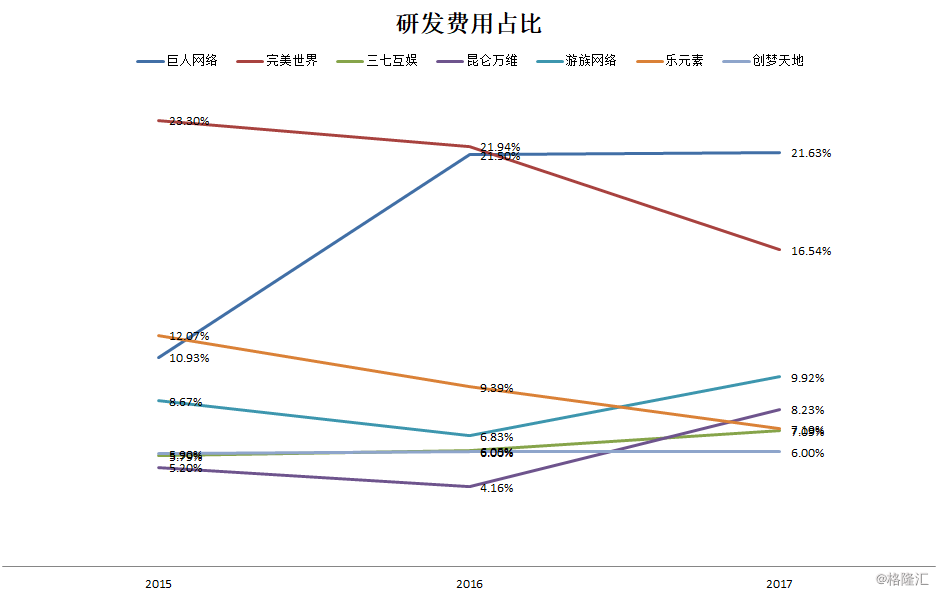

2015年到2017年,创梦天地的研发开支9312.4万元、8859.3万元、1.06亿元,占营业收入的比例为5.9%、6.0%、6.0%,不存在研发费用资本化情况。

这个比例在做手游的公司中处于什么水平,我们选取五家手游代表公司做个对比:

巨人网络——2016年到2017年,研发支出为4.97亿、5.00亿元、6.29亿元,占营业收入的比例为10.93%、21.50%、21.63%。不存在研发费用资本化情况。

完美世界——2016年到2017年,研发支出为11.40亿元、13.51亿元、13.11亿元,占营业收入的比例为23.30%、21.94%、16.54%。 不存在研发费用资本化情况。

三七互娱——2015年到2017年,研发支出为2.70亿元、3.18亿元、4.39亿元,占营业收入的比例为5.79%、6.05%、7.09%。研发费用资本化比例为2.06%、2.23%、1.75%。

昆仑万维——2015年到2017年,研发支出为9306万元、1.01亿元、2.83亿元,占营业收入的比例为5.20%、4.16%、8.23%,不存在研发费用资本化情况。

游族网络——2015年到2017年,研发支出为1.33亿元、1.73亿元、3.21亿元,占营业收入的比例为8.67%、6.83%、9.92%,研发费用资本化比例为0.00%、18.22%、7.59%。

乐元素——2015年到2017年,研发支出为1.35亿元、1.74亿元、1.63亿元,占营业收入的比例为12.07%、9.39%、7.19%,不存在研发费用资本化情况。

(图片来源:优塾投研团队)

手游的游戏公司里,研发费用占比较高的为巨人网络和完美世界,而这两家的游戏,都是以自主研发为主。同时,以上数据也能看出一个信息,三七互娱、昆仑万维这样发行属性更浓的公司,往往研发费用占比较低。

— 04 —

游戏代理这门生意的密码

四个字:授权代理

▼

再来看授权代理这种途径。

对于代理商来说,代理商支付一笔授权费获取代理权,代理权在资产负债表上的体现为无形资产,在利润表中的体现为主营业务成本中的摊销成本。对于游戏提供商来说,这笔授权费则会计入递延收益,按直线法摊销确认收入。

本案创梦天地,作为代理商,重点要看无形资产科目:

2015年到2017年,创梦天地的无形资产为2.23亿元、2.51亿元、3.06亿元,以直线法按3-5年进行摊销,同业可比公司中,无形资产均以直线法按照预计使用寿命摊销,未披露具体年限。

2015年到2017年,创梦天地摊销成本为0.55亿、0.61亿、0.58亿,占总成本的比例为5.63%、6.52%、5.50%。

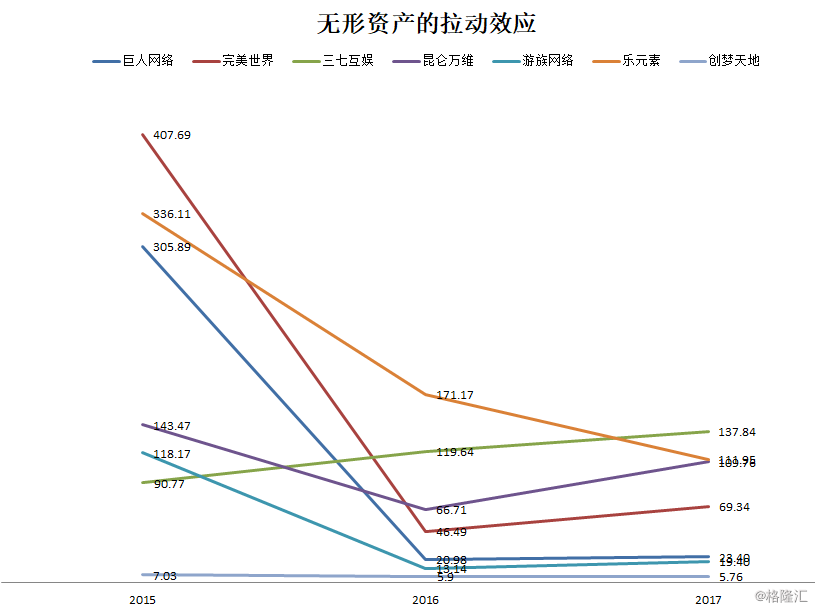

我们以收入/无形资产这个指标,来对比一下各家无形资产带来收入的能力:

2015年到2017年,创梦天地的无形资产对营收的拉动效应为7.03、5.90、5.76,逐年递减。

2015年到2017年,巨人网络的营收为4.58亿元、23.24亿元、29.07亿元,无形资产为150万元、1.11亿元、1.24亿元,无形资产对营收的拉动效应为305.89、20.98、23.40,逐年递减。

2015年到2017年,昆仑万维的营收为17.89亿元、24.25亿元、34.36亿元,无形资产为1247万元、3635万元、3131万元,无形资产对营收的拉动效应为143.47、66.71、109.76,呈下降趋势。

2015年到2017年,三七互娱的营收为46.57亿元、52.48亿元、61.89亿元,无形资产为5131万元、4386万元、4490万元,无形资产对营收的拉动效用为90.77、119.64、137.84,呈上升趋势。

2015年到2017年,完美世界的营收为11.29亿元、61.59亿元、79.30亿元,无形资产为277万、1.32亿元、1.14亿元,无形资产对营收的拉动效应为407.69、46.49、69.33,呈下降趋势。

2015年到2017年,游族网络的营收为15.35亿元、25.30亿元、32.36亿元,无形资产为1299万元、1.92亿元、1.67亿元,无形资产对营收的拉动效应为118.17、13.14、19.40,呈下降趋势。

2015年到2017年,乐元素的营收为11.19亿元、18.49亿元、22.64亿元,无形资产为333万元、1080万元、2022万元,无形资产对营收的拉动效应为336.11、171.17、111.95,呈下降趋势。

▼

(图片来源:优塾投研团队)

从无形资产对营收的拉动效应来看,表现较好的是三七互娱,较弱的是创梦天地。当然,同是渠道商,三七主要是页游发行商,而创梦主要是手游发行商。此外,以上工公司的无形资产的摊销方式没有明显差异。

— 05 —

渠道成本和推广费

这两个财务密码必须注意

▼

好,游戏开发完了,我们来看下一步。你必须得做分销、推广。

这一步,需要依赖分销渠道,本案创梦天地的下游分销渠道主要分为三种:

第一种渠道是为应用商城,比如Apple Store、华为应用商城、小米应用商场;

第二种渠道是支付平台,比如支付宝、微信、银联、Paypal。

第三种渠道是广告,需要在社交平台上推广,比如微信、微博、Facebook等;

但注意,上述这些分销渠道的代表公司,几乎在赛道上都处于寡头垄断地位。只要游戏要发行,它就必须得找应用宝、社交平台、支付渠道做分发。

所以,本案的创梦天地,在游戏分发这个环节几乎没有什么话语权,这部分开支中,前两种,会计入主营业务成本中的渠道成本,第三种,会计入销售费用。

2015年到2017年,创梦天地的渠道成本为7.31亿元、6.43亿元、7.54亿元,占当期的营业成本比例为74.82%、68.70%、71.54%,渠道成本占比呈下降趋势。

再看第三种渠道,推广:

2015年到2017年,创梦天地的销售费用为1.68亿元、1.84亿元、2.03亿元,销售费用率为10.72%、12.42%、11.51%,销售费用率的三年复合增速为3.60%,营收的三年复合增速为6.10%。创梦天地的销售费用复合增速低于营收的复合增速,说明它销售费用的投入,对营收起到了拉升效果。

此处我们以销售费用率的变动情况,和营收变动情况,将游戏公司分为四种情况。

第一种,销售费用率增速上升,营收增速上升,这种情况下,投入广告有效,能带动玩家充值;

第二种,销售费用率增速上升,营收增速下降,这种情况下,投入广告效果不大,无法带动玩家充值;

第三种,销售费用率增速下降,营收增速上升,这种情况下,投入广告效果很强,单位销售费用的效率很高;

第四种,销售费用率增速下降,营收增速下降,这种情况下,公司不再投入广告,收入也开始下滑。

我们来看同业的游戏公司,都处在什么情况:

同业公司中,昆仑万维、三七互娱这两家,处于更优的情况:销售费用率下降,但是营收增速为正。说明,花在招揽客户方面的钱在减少,但仍然有很多玩家认可,愿意充值。当然,此处也要考虑并购等因素对营收的影响。

— 06 —

各方收益分成

最重要的研究重点

▼

游戏推销出去了,接下来就是等着玩家来玩,充值付费。

但之后如果是代理来的游戏,需要进行收益分成,收益分成的对象,为分发渠道、游戏研发商,如果是自研游戏,就没有此环节。

这个模式,与我们此前研究电影领域的中国电影类似,作为电影发行商,它的收入按照票房分账来确定,比如院线和影院拿净票房的57%、发行商拿净票房的5%-10%,余下的归投资方和制片方。

在手游代理这个领域,玩家充值的钱,会根据代理协议中的具体约定进行分配。

本案创梦天地的这部分支出,会在它的成本结构中体现,计入内容提供商收益。综合上面的分析,创梦天地的成本中包括渠道成本、内容提供商收益分成、无形资产摊销、雇员福利开支和其他。

2015年到2017年,内容提供商收益分成为1.07亿元、1.39亿元、1.32亿元,占当期生产成本的比例为10.95%、14.85%、12.52%。综上来看,创梦天地的成本结构中,渠道成本占比最高,但有下降趋势,而内容收益分成占比虽然不高,但呈现上升趋势。

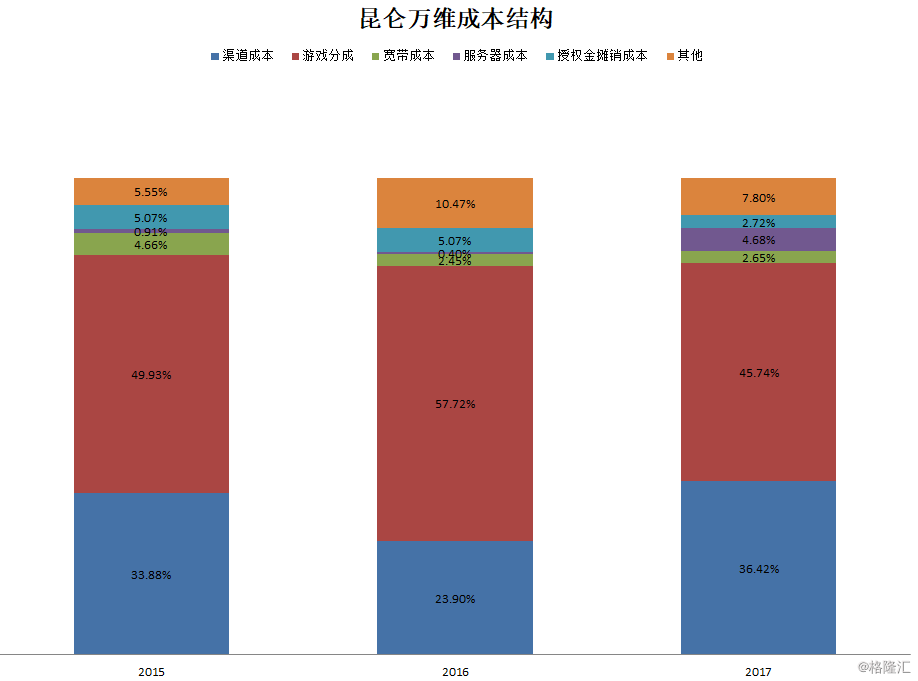

这个数据是什么水平,我们来看以代理为主的昆仑万维(经调整,加入渠道成本)情况:

2015年到2017年,昆仑万维的游戏分成为5.28亿元、8.65亿元、5.00亿元,占当期的营业成本(加渠道成本)比例为49.93%、57.72%、45.74%,呈小幅下降。注意,昆仑万维的游戏分成占比更高,其代理的爆款游戏《部落冲突》的研发商为Supercell ,2016年这个研发商被腾讯以86亿元美元收购。

对比下来,创梦天地的内容分成较少,但是要注意,这里有个风险,它需要预付内容收益分成。

2015年到2017年,创梦天地预付内容提供商的收益分成9450.8万元、1.50亿元、3.65亿元,占当期成本中内容分成的比例为93.47%、108%、276%。

来比较一下,以游戏代理为主的昆仑万维,也需要提前支付给游戏研发商收益分成。2015年到2017年,昆仑万维的预付款项占当期内容收益分成的比例为40.04%、23.93%、23.6%,明显低于创梦天地。

报告期内,创梦天地每年预付研发商的收益分成,远远高于当期结转的内容分成成本——此处说明,在上游研发商面前,创梦天地的话语权偏低。

— 06 —

从用户充值到确认收入

游戏公司的资金流动体系

▼

对于游戏公司来说,玩家充值后,兑换完服务后,才可以确认收入。

对于大部分游戏公司来说,充值款(除去分成),会计入递延收益,但是本案,创梦天地由于主打休闲小游戏,玩家兑换周期短。小游戏玩家在平台充值金币后,很快就会兑换虚拟服务。

以创梦天地代理的爆款《地铁跑酷》为例,玩家主要充值购买的为“钥匙”(类似复活币),充值后直接使用,原地复活,因此,对创梦天地来说,已经完成服务,可以立刻确认收入,因此,和其他游戏公司有所不同,它的递延收益较少。

2015年到2017年,创梦天地的递延收益为1.06亿元、1.07亿元、1.55亿元,占当年营收的比例6.76%、7.22%、8.79%。

但注意,虽然玩家即充即用,但钱并不是直接打给创梦天地,中间还夹着支付平台、分销平台(如APPStore、应用宝、华为应用商店)等,这些中间渠道,存在提现账期,因此,注意,这部分收入确认后,会形成部分应收账款。

而其他主做角色扮演类的游戏公司,如绝地求生、阴阳师等,充值后,主要购买装备、皮肤等,装备兑现周期长,玩家不一定会立即使用——因此,收入确认较慢,不会形成应收账款,而会计入递延收益。

因此,研究休闲益智类游戏公司时,应收账款这个科目,需要重点关注。

本案的创梦天地,因为有广告业务,因此其应收账款科目中存在部分广告商的欠款,我们剔除广告客户的应收账款,单独分析游戏业务的账款。

2015年到2017年,创梦天地剔除广告业务部分的应收账款为3.06亿元、3.39亿元、5.05亿元,占营业收入的比例为19.53%、22.89%、28.63%,应收账款占收入的比例逐年上升。

我们把这部分应收账款再拆细了分析。它的来源主要有两种,分别是第三方支付渠道及移动运营商和其他第三方分销渠道。

先看第一种,第三方支付渠道及移动运营商。

即玩家在创梦天地自己的游戏平台上下载、充值。此处的账款主要来源于支付平台,比如支付宝、银行卡、移动、电信、财富通等。2015年到2017年,第三方支付渠道即移动运营商的应收账款为1.37亿元、2.03亿元、1.63亿元,占应收账款的比例为39.80%、50.17%、26.44%,占比波动较大。

这部分应收账款只是一个提现问题,它的账款流程为:玩家——支付平台——创梦天地。

据同业公司乐元素的披露来看,腾讯提现账期为20天、支付宝为第二个工作日、财付通为按周支付,中国移动为45天。

再看第二种,其他第三方分销渠道,是指应用商店和第三方游戏平台。

即玩家在其他第三方平台上下载、充值,此处主要包括APP store、应用宝、华为应用商店、谷歌等,2015年到2017年,其他第三方分销渠道的应收账款为1.69亿元、1.36亿元、3.42亿元,占应收账款的比例为49.11%、33.81%、55.36%,占比上升。

这部分账款的流程为:玩家——支付平台——第三方平台——创梦天地。

据同业公司乐元素的披露,分销渠道中AppleStore账期为45天、谷歌为1个月,华为应用商店为10天。

我们再来看,创梦天地整体的账龄情况:

账期3个月的应收账款占比为52.6%、38.50%、41.72%,账期3个月以上至1年的应收款占比为47.20%、57.45%、41.76%,账期1年至2年的应收账款占比为0.18%、4.11%、14.95%。

此部分账款中,包含了广告业务的账款,我们假设广告业务账款的账龄全部大于3个月,且把广告业务的应收账款剔除后得到创梦天地游戏业务的账期如下:

账期3个月以内的应收账占比为59.04%、45.60%、50.48%, 账期3个月以上的应收款占比为40.96%、54.40%、49.52%。

基于创梦天地的游戏兑换服务较快这个特点,我们选取了休闲益智类游戏的乐元素做个对比,来看它的账龄情况。

2015年到2017年,乐元素的应收账款为2.38亿元、3.13亿元、2.61亿元,占营业收入的比例为21.27%、16.93%、11.48%,账龄3个月内的应收账款占比为90.47%、78.04%、95.78%,账龄3个月到1年的应收账款占比为8.71%、20.03%、4.12%,应收账款周转率为7.83、6.65、4.93。

注意,乐元素的账款账龄大部分集中在3个月以内,而本案的创梦天地,账款3个月以内的应收账款占比仅为50%,明显低于乐元素,说明账龄方面有风险。

账龄长,对财报最直观的影响就在于坏账计提,我们来看它的坏账计提政策:

创梦天地按应收账款的来源,进行坏账计提规则:

账龄3个月内——第三方支付渠道计提3%,广告客户计提1%;

账龄3个月至1年——第三方支付渠道计提5%,广告客户计提2%;

账龄1年至2年——第三方支付渠道计提8%,广告客户计提5%;

账龄2年至3年——第三方支付渠道计提50%,广告客户计提50%;

账龄3年以上——第三方支付渠道计提100%,广告客户计提100%;

关于坏账计提处理上,我们再看同业公司乐元素的情况:

账龄3个月内——不计提坏账;

账龄3个月至1年——计提5%坏账;

账龄1年至2年——计提10%坏账;

账龄2年至3年——计提50%坏账;

账龄3年以上——计提100坏账。

在应收账款坏账计提上,创梦天地看似处理更为谨慎,但注意,其并没有披露账期较长的其他第三方分销渠道的坏账计提规则。

再联想一下上述的账龄情况,此处值得仔细思考。

— 07 —

游戏行业细分赛道

哪些公司更值得研究?

▼

2017年中国游戏用户已达5.83亿人,同比增长3.1%,相当于3个人里面就有1个人是游戏用户。国内游戏市场销售收入2036亿,其中分为三个子行业,手游、页游、端游。

其中手游市场最大,高达1161亿,占总收入的57.02%,增长41.72%;端游市场648亿,同比增长13.1%,页游市场收入156亿,同比下降16.6%。

根据弗若斯特沙利文报告,中国手游市场的规模预计将于2022年增至人民币6,351亿元,2017年以后的年复合增速将为35.8%。

按游戏类别,手游可分为动作格斗类、休闲益智类、模拟经营类、角色扮演类、策略类、扑克棋牌,其中,据极光大数据,手游APP中截至2017年12月,休闲益智类占总共的APP数的71.24%。

手游公司里,第一梯队的公司里,国内有腾讯,代表游戏王者荣耀、绝地求生;网易,代表游戏有梦幻西游、阴阳师;国外有动视暴雪,代表游戏有《炉石传说》、《暴雪英雄传》;艺电,代表游戏为《极品飞车》系列、FIFA系列、NBA系列等。

但注意,我国手游市场中,已经出现寡头垄断的格局,腾讯与网易两家公司的市场占比超过了65%,其他手游公司很难直接与这两家巨头进行对比。可是,这两家公司一个在港股,一个在美股,都和A股韭菜们无缘。除此之外的公司,难道就没有值得研究的吗?

我们从第二梯队的游戏公司中,选取一些几个手游公司,来做个对比:

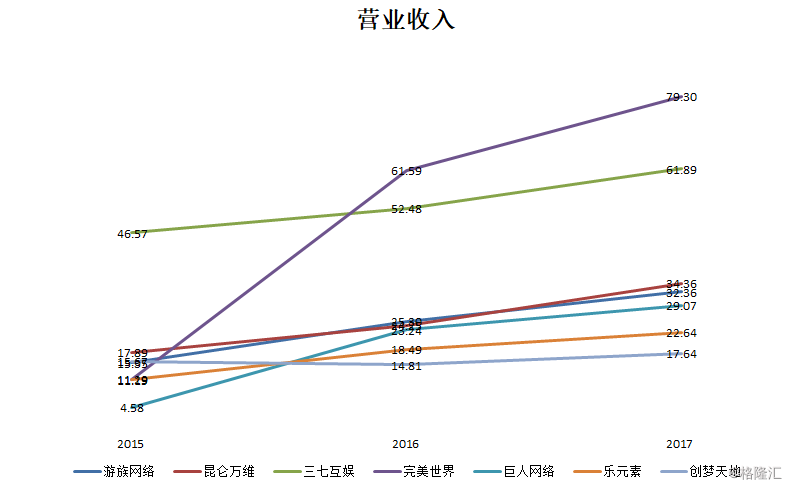

1)业绩规模

首先,从这个名单来看,在游戏赛道里,手游是最大的朝阳赛道,哪家公司不做手游,哪家就可能被边缘化。所以,你会发现A股绝大多数游戏公司,都有手游业务。我们比较的几家公司中,业绩规模较大为是完美世界和三七互娱。

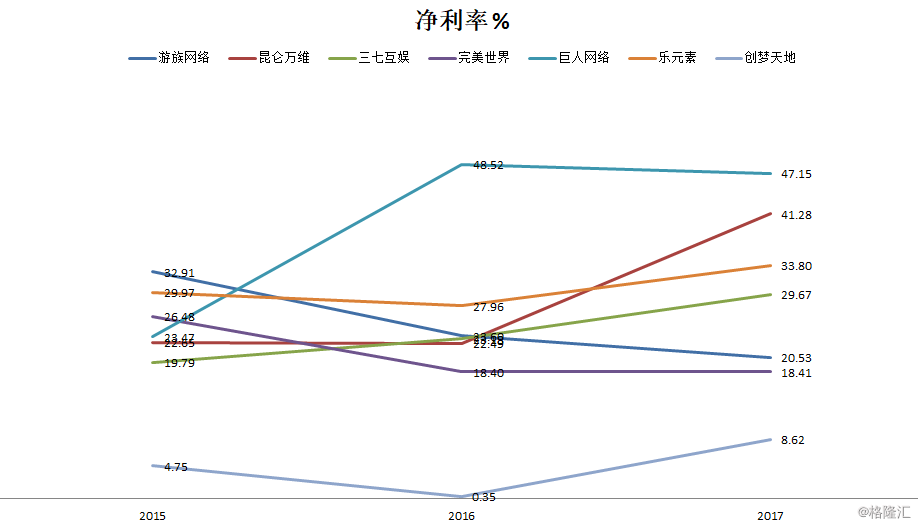

2)净利率

净利率较高的是巨人网络和昆仑万维,其中巨人网络以自主研发为主,昆仑万维以代理为主。但注意,昆仑万维的收入中,广告业务毛利较高,对净利有较大拉动。

3)游戏公司类型

巨人网络,有端游和手游,代表游戏为角色扮演;

完美世界,有端游和手游,代表游戏类型为角色扮演;

三七互娱,有页游、手游、端游,代表游戏类型为角色扮演;

游族网络,有页游和手游为主,代表游戏类型为角色扮演、休闲益智;

昆仑万维 ,有页游、端游、手游,代表游戏类型为模拟经营;

乐元素,有手游,主要以研发为主,代表游戏类型为休闲益智;

创梦天地,有手游,主要以发行为主,代表游戏类型为休闲益智。

其中,乐元素和创梦天地是纯手游公司,乐元素主要做研发,创梦天地主要做发行。在所有公司中,发行基因最浓的,是三七互娱和创梦天地,并且,都是在发行平台的优势上拓展研发。

4)代表游戏Apple Store下载量及百度指数

巨人网络,代表游戏《征途2》,下载量为1.11K, 百度近7天指数为914;

完美世界,代表游戏《诛仙》,下载量为41.9K, 百度近7天指数为6751;

三七互娱,代表游戏《永恒纪元》,下载量为10.4K, 百度近7天指数为1260;

游族网络,代表游戏 《少年三国志》,下载量为7.07K,百度近7天指数为3056;

昆仑万维 ,代表游戏《部落冲突》 ,下载量为207K,百度近7天指数为16955;

乐元素,代表游戏 《开心消消乐》,下载量为310K,百度近7天指数为10754;

创梦天地,代表游戏 《地铁跑酷》,下载量为131K, 百度近7天指数为6579;

综上,本篇研究报告的所有研究逻辑如下:

1)游戏行业,可以分为页游、手游和端游,其中手游的市场占比最大,增速最快,原本的端游、页游公司,也都开始纷纷转型到手游。按游戏类别,手游可分为动作格斗类、休闲益智类、模拟经营类、角色扮演类、策略类、扑克棋牌。按游戏获取类型,可以将游戏公司分为自研型、代理型。

2)研究手游公司的财务密码,主要是无形资产、递延收益、应收账款、营业成本、预付账款。本案,创梦天地做的是休闲益智类游戏,其特点为,玩家充值后很快就会兑换服务,兑换周期短,因此确认收入较快。所以,从财报上看,递延收益较少,应收账款较多,故应收账款是研究创梦天地的最核心要素。

3)如果要研究手游领域,国内做手游的公司中,腾讯和网易,市场份额高达65%,是毫无争议值得深入研究的标的。

4)并且,手游有明显的“快消品属性”,生命周期比传统端游、页游明显较短。据极光大数据统计的2017年12月数据,生命周期最长的欢乐斗地主、开心消消乐、王者荣耀等,但平均生命周期也仅能达到50天左右。因此,除腾讯网易外的二线手游公司中,谁更值得投资,就取决于谁能持续推出爆款游戏。

5)本案所在的手游,首先是快消品,之前我们对“快速消费品”的特征做过分析,如果某类产品生命周期短、审美属性强,那么,这类商品所在的产业,发行商、渠道商作为平台型公司,话语权会更强;并且,手游还是典型的“内容消费品”,在内容产业,也会体现为,拥有数据的平台型公司,未来在“持续生产爆款”的能力上会占优势。

6)所以,手游赛道比传统的页游、端游更难投资,要看这个领域,首先要研究“平台+研发”型公司,纯研发型的公司风险较大。腾讯和网易都是做代理平台起家,腾讯代理的是《地下城与勇士》,网易代理的是《魔兽世界》,目前都已是“代理+研发”的双重布局,两家公司持续生产爆款的能力也更强。

7)按照以上逻辑,二线游戏公司中,有平台属性且布局游戏研发的三七互娱值得研究,并且从基本面数据来看,三七互娱显然要强于昆仑万维、创梦天地等。但是,其股价一直被这两大风险因素压制:尽管页游平台是三七的主战场(仅次于腾讯),但页游赛道整体在下滑,这是它的瓶颈,未来主要看手游上能否持续突破;此外,其还存在减持风险,也是压制股价的重要因素。

本案估值高低,相信看完数据你会有自己的判断。我们只负责基本面研究,不负责你的交易体系。后续的思考,需要你自己独立完成。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员