5月17-18日,2018年国际零售银行金融科技论坛在深圳举办。来自花旗银行、法国巴黎银行、英国劳埃德银行、英国汇丰银行、美国Discover信用卡公司、兴业银行、上海银行等全球众多金融机构的上百位银行家高层出席了论坛。

在金融行业肃清、严监管、去杠杆的背景下,这次的论坛更像是一场关于银行业未来命运的大论战。

无论是国际银行还是国内银行,无论是大行还是小行,各有各的角度,但是殊途同归,一个共识就是:“得零售者得天下”。问题是,怎么打下零售的天下?飞贷移动信贷整体技术为银行零售业务的转型,提供了“弯道超车”的解法。

一、

近两年多以来,国内金融业监管政策纷至沓来,尤其是资管新规的出台,更是重塑银行业未来的发展轨迹。

在金融宽松时期,银行迎来粗放式大跃进发展,为了绕过放款限制、避开监管,借助信托、券商、基金等金融机构作为通道,实现资金出表,以理财之名行贷款之实。但是,资管新规后,很多表外的资金都要回表,意味着未来很多业务不能续做了。回归本源,资产端深耕细作信贷资产,将是银行未来的大趋势。

多年前,在资产端不同的发展路线选择,成为现在银行间估值的分野。早在2004年,时任行长马蔚华曾提出:“不做对公业务,现在没饭吃;不做零售业务,将来没饭吃”。路线确定之后,招行就在零售业务筚路蓝缕,艰苦奋斗。而更多银行选择了容易走的路,通过同业负债等实现资产规模扩张。时移世易,在金融紧缩周期,零售之王的招行仍能一枝独秀,保持良好增长,资本市场给予估值是其他银行的一倍多。

“得零售者得天下”已经成为现在银行业的共识,零售业务有着广阔的市场前景。

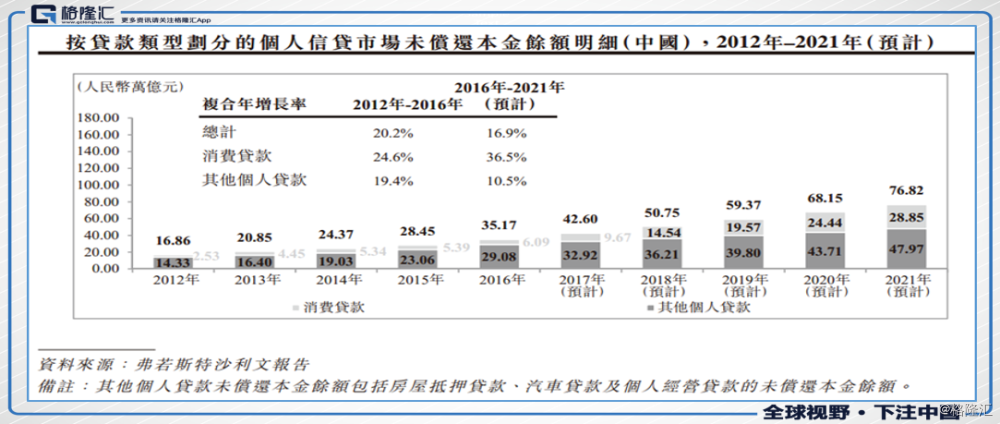

目前,中国经济的增长模式未来将渐转向消费驱动型,随之而来的是大量的零售信贷需求。根据弗若斯特沙利文的报告,2012-2016年未偿还消费贷款余额按24.6%的复合增长率增长,预期中国消费金融市场将保持快速增长,2016-2021年未偿还消费者借款余额将以36.5%复合增速增长,达到28.85万亿元。

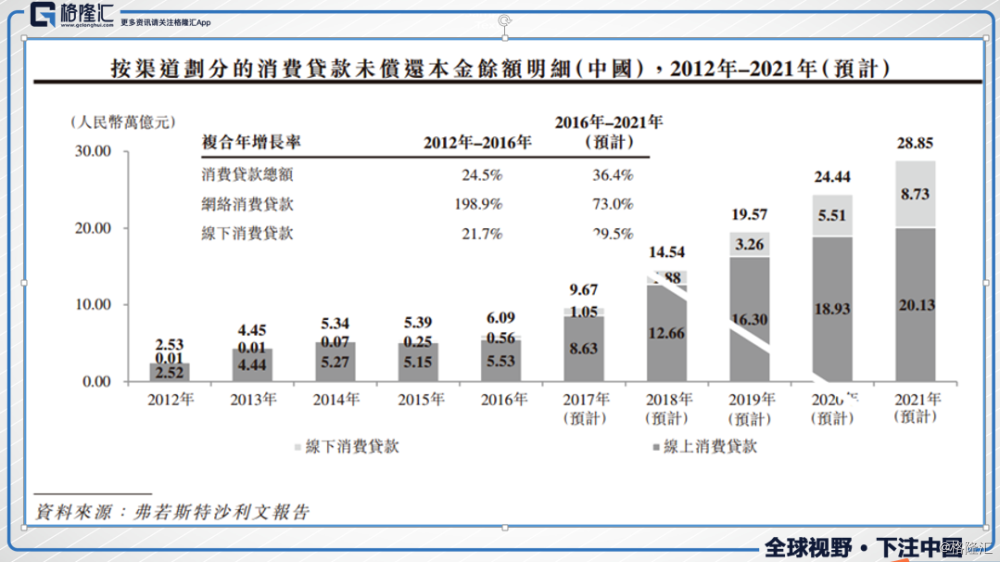

年轻一代(91%介乎19岁-45岁之间)成为中国新兴中产阶级的核心,是主要的消费购买力输出人群。相对于传统线下消费借贷,线上消费金融因便捷更受年轻一代欢迎。弗若斯特沙利文报告指出,线上消费贷款未偿还余额于2012-2016年间以198.9%的复合增速狂飙,预期至2021年将达到8.73万亿,未来增速远超线下消费贷款。中国将成为仅次于美国的全球第二大零售银行市场。

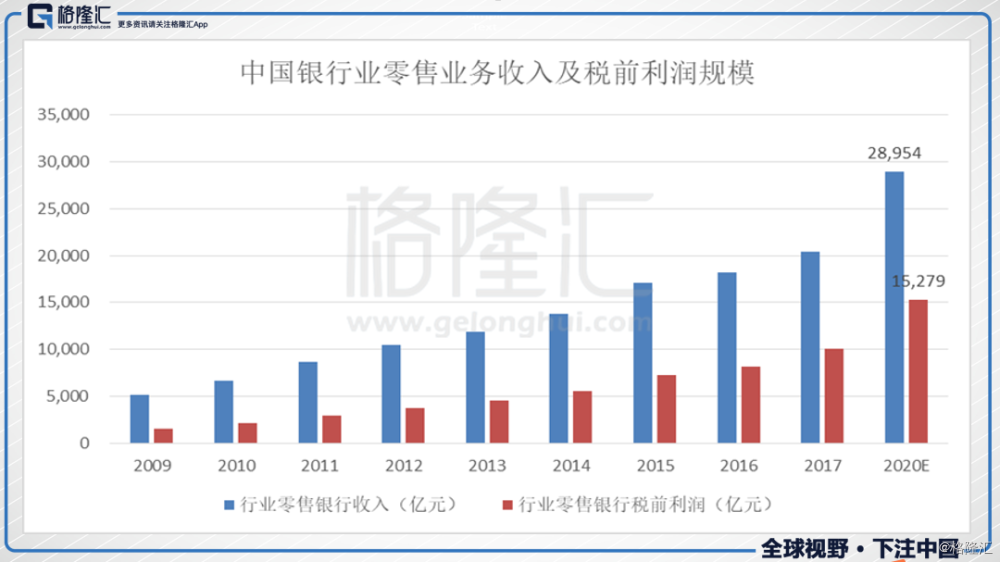

雷军说过,站在风口上,猪都会飞。零售业务就是银行业未来的风口。过去几年,银行经营面临利率市场化、资产质量恶化和经营杠杆下降的压力,零售银行业务成为增量业绩的主要贡献力量。根据中金报告,过去5年零售银行业务贡献了银行业收入和利润增量的 64%和 133%。

中金预计零售银行业务将持续较快增长。到2020年,行业总体零售银行收入将在2017 年基础上增长 42%至 2.90 万亿,而利润则将增长 52%至1.53 万亿。零售银行在中国有巨大的潜力,而且市场格局远未稳定,还存在着很大的市场份额获取和变动空间,将成为银行争夺的下一个蓝海。

(数据来自中金报告)

(数据来自中金报告)

二、

然而,对于很多中小银行来说,面对零售银行业务这块大蛋糕,却无以下口,为何?

宏观点看,银行将都在下注零售业务,竞争激烈,相对而言,大行拥有资本、技术、客户基数等优势,中小银行的竞争优势不大。而且现在蚂蚁金融等独角兽在支付、线上服务等进一步蚕食市场份额,可谓腹背受敌,夹缝中求生存。所以,按照常规打法去布局零售业务不一定有理想的收获。

微观点看,零售业务需要长时间的培育经营,是一个慢工出细活的业务。由于零售银行单笔规模小、频次高,在一开始,投入产出和效率方面要低于对公业务。比如,招行从2004年聚焦零售业务,经历6年时间才将收入成本比降至70%,达到有质量的规模增长,建行也经历此阶段。再比如,培养一个具有良好产能的私人银行投资顾问需要至少 5 年的时间,期间如果总行零售业务政策变动频繁,离职率会大幅上升。

其次,对于一些较新型的业务,风控的能力建设至关重要。过去在个人经营性贷款、无抵押个人大额消费贷款上都有银行出现过较大的损失。

最后,近几年互联网技术快速崛起,成为零售业务重要的突破口。但是,对于中小银行而言,要建立起一个系统(客户体验好的终端、高覆盖和快速响应的服务渠道、优秀风控的后台),需要较大的研发投入,已经有很大难度。而且,缺乏互联网科技基因的中小银行也面临获客难、活客难的困境。

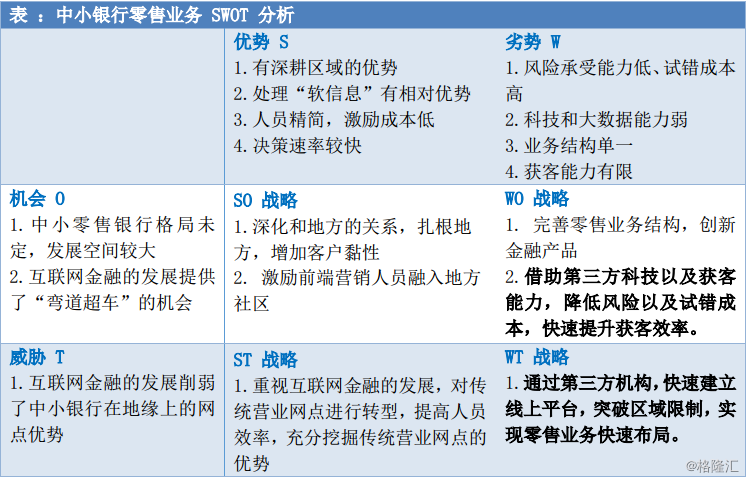

以下是中小银行零售业务 SWOT 分析:

中国的零售银行竞争还在上半场,未来还有空间出现多家优质的零售银行。在 2017 年招商银行年报的行长致辞中,田惠宇行长指出“唯一可能从根本上改变和颠覆银行商业模式的,是科技”。对于中小银行而言,互联网科技是实现零售业务布局“弯道超车”的机会,但是,兵贵神速,中小银行如果自己从零做起,大概率被甩下,最优策略是能“草船借箭”,搭上深耕零售业务的机构的顺风车,达到事半功倍的效果。

三、

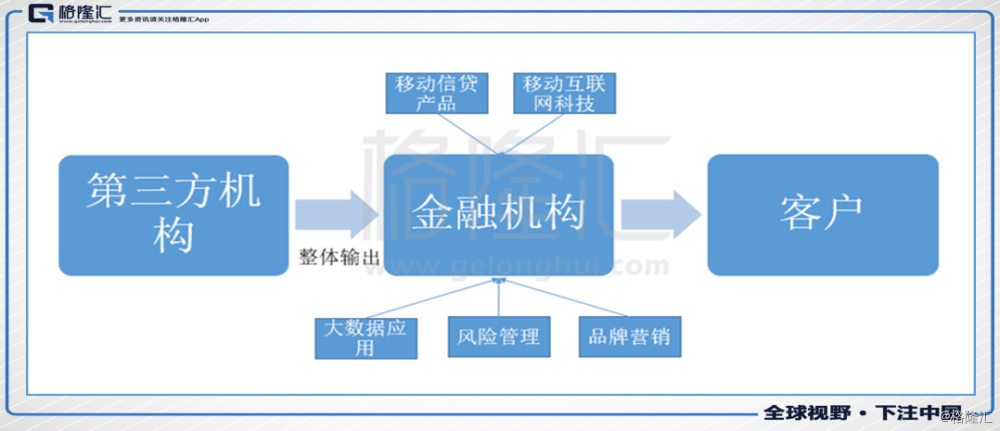

未来中小银行零售业务的出路取决于互联网科技,而“移动信贷”又是大势所趋,所以,能否快速崛起秘诀在于能否借助第三方机构,借力打力。

现在能做到移动信贷整体输出的公司屈指可数,其中业内比较著名的是飞贷,下面以飞贷为例进行阐述。

从2010“信贷工厂”系统上线算起,飞贷已经在零售信贷小微金融领域深耕了8年多。一开始飞贷是直接面向C端客户,经过不断的地验证模型、技术、产品设计调整,移动信贷整体技术日臻成熟。

在科技方面,通过从传统架构到全体系分布式架构的重建,飞贷实现了空间与服务的动态水平扩展,4核8G单机服务器承压可达2000TPS,自研中间件平台可在1分钟内同时处理6000万次数据库请求,完成上万笔核算与清算服务的调用。7*24小时运维,达到国内一流互联网企业的水平,媲美BAT。

在大数据和人工智能方面,现在已能做到每日30多亿条的数据实时存储和处理,数据查询效率提升到秒级,助力企业内部运营效率提升10倍以上。基于以大数据为基础的一套智能化、自动化及可量化的动态风险管理体系,飞贷运营八年,无一例被证实是身份欺诈冒用。

飞贷将自己定位为科技公司,构建起成熟的移动信贷体系后,飞贷没有选择扩大自营信贷业务,而是将自己定位为科技公司,通过技术整体输出给金融机构。一方面,飞贷作为第三方能充分发挥自己的科技优势;另一方面,能帮助金融机构快速实现移动信贷布局,提高银行资产端配置效率,达到“1+1>2”的效果,实现合作共赢。

经过多年的技术沉淀,高达20亿的各项投入,飞贷掌握了移动信贷的核心技术,整体技术涵盖:“神算移动科技平台、天网量化风控平台、慧眼智能大数据平台”三大平台和“移动信贷产品服务、品牌与营销服务、核算与清算服务、风控运营服务、智能客户运营服务、经营决策分析服务”六大服务。

整套技术可以直接对接输出给银行,银行只需要搬过去进行一些细节调整就可以快速上线运行。飞贷的移动信贷整体技术经过了长达3年时间的验证,并完成了数百亿放款资产规模的验证,项目成功的确定性很高。无疑飞贷的技术输出能助力中小银行新零售进程加速。

根据公开资料,飞贷与多家银行合作,成功落地了多个项目。其中一个案例是,飞贷助力某国有大行单月最高获取新增客户接近10万,新增余额近20亿。显然,众多中小银行对此整体技术有很高的需求。

结语:

国际零售银行金融科技论坛上很多银行高层都意识到银行的未来在于零售业务。但是现阶段,对于很多中小行来说,零售业务起步晚,基础薄弱,还面临互联网金融巨头和大行的竞争,最优策略就是借助飞贷此类赋能机构,实现“弯道超车”。

飞贷的商业模式是作为“陪练”,将能力转移给银行,使合作银行能尽快完成数字化的转型。著名管理学家德鲁克曾做出一个判断:“企业间的竞争不是产品间的竞争,而是商业模式之间的竞争。”就像淘金热,致富的方式除了去淘金,也能卖铲子。飞贷也因为独特且先进的商业模式成为唯一入选美国沃顿商学院的金融科技案例,说明了飞贷与商业银行合作共赢的商业模式具有很大的潜力,将是未来金融科技与中小银行零售信贷业务的发展方向。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员