第一道闪电已经打下来,如果你没有足够硬抗的能力,还是先逃保命吧!

2017年7月份,罗杰斯就曾警告“下一场金融危机将是最为糟糕的。我预期这场金融危机将会在今年或者明年开始爆发。这将会成为你我一生中最糟糕的一次金融危机。”

现在,他的预言可能正在被验证!

美股大调整可能才刚刚开始

这2天,全球金融市场一遍鸡飞狗跳,哀鸿遍野。原由是继2月2日的“黑色星期五”之后,美国三大股指在2月5日再次出现崩盘式暴跌,引发全球股市大地震,多国的股票市场紧跟着比惨大跳水。其中,日股日经225指数开盘一度暴跌7%,东京证交所MOTHERS指数期货触发熔断机制。

倾巢之下,国内股市当然不能幸免。昨日,沪指收跌3.35%,深成指收跌4.23%,创业板更是收跌5.34%。行业板块除了黄金股逆市走强外,其他几乎全线倒下,两市逾400只个股跌停,若非近几天有300多家A股陆续以各种理由临时停牌得以躲过一劫,跌停个股很有可能超过700只,甚至有可能再现与2015年股灾之时的千股跌停场面。

不知道其他投资者是怎么一个状况,反正昨日我于年初新进的5只A股中(3只蓝筹2只次新),2只接近跌停,剩下3只也是大跌好几个点,一把抹去了年内所赚的所有利润。

不过趁着今天早盘股市大幅反弹高开,我毫不犹豫一把全部清空了所有的A股和港股。

从今天两市冲高回落的走势行情看,很多人的想法可能也是跟我一样选择出逃为安。

也许是经历过了一次小股灾,虽然这次行情惨烈,我再没有像上次股灾一样一脸愣逼,但心头的那种强烈不安还是挥之不去,总感觉这一次已经跟以往不同,大调整或许还是要来。

个人感觉,美股的暴跌还没结束,并且有可能因此引发全球金融市场大调整,A股港股也不能幸免。看空的理由除了自己时而不灵验的第六感外,也有其他因素。

首先,看空美股的几大理由:

1,美股估值过高

从美股市盈率看,截止2月6日,道琼斯工业指数PE为23.65倍,PB为3.88倍;纳指PE为35.89倍,PB3.48倍;标普500指数PE为25.8倍,PB为3.29倍。美股总体市盈率水平达到了32.1,远远高于1951年以来20.3的平均值,2007年也仅为28.3,目前已经处于历史第三高位。

按券商的说法,仅从估值角度看,如果假设25倍市盈率是正常水平,则美股回调压力为22%;如果假设20倍市盈率为正常水平,则回调压力为38%。从历史上看,2000年跌幅为50%,2008年跌幅为55%,若美国下跌为20-30%,已经类似于一次小型股灾。

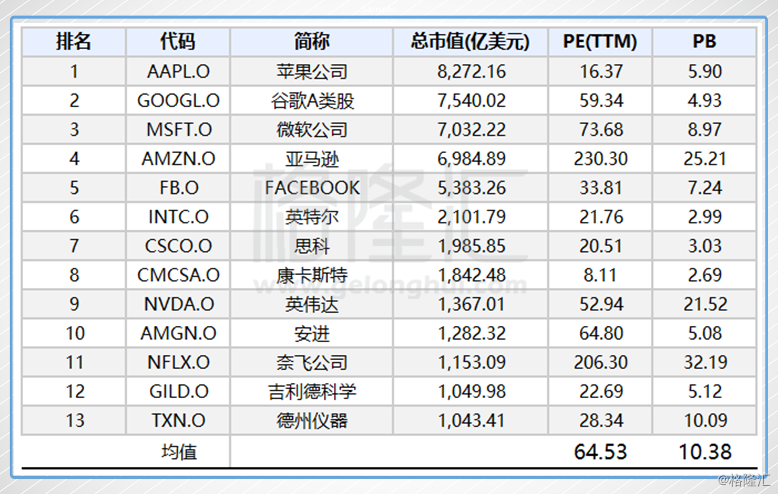

由于纳斯达克市场是科网股的集中地,纳指的估值泡沫程度最高。拿其中总市值超过1千亿美元的上市公司来说,前13名公司最新平均PE高达64.63倍,PB更是达到了10.38。虽然这些股票都是业务前景广阔和成长性明确的好公司,给予高估值溢价不过分,但目前的估值水平已然不算低,并且其他类股票也是估值溢价过高,未来估值上调的空间已经十分有限。而这部分溢价需要时间来消化。

况且,在过去的数次大小股灾中,即使业绩一如既往向好的好公司,一样也跟随着股灾出现大幅回调,那么谁又能保证这一次能避免呢?

2,美股长期小波幅滞涨行情的警示

以纳指为例,虽然股指在不断的刷出新高,但自从2017年下半年来,纳指的日内波幅大多数时候都局限在±0.5之内。

从技术分析看,日内波幅长时间过小是多空双方的自信心都不足的表现,双方形成僵持性的均衡。如果这种现象出现在高位,一旦走势突然打破僵局向下,就有可能导致更大幅度的继续下跌。

现在,美股已经连续近9年没有出现一波像样的回调,这种情况下,小波幅的日内行情的警示作用就越大。

3,全民炒股可能是牛市的终点

A股的投资者都知道,如果连街边菜市场的大妈大爷们都在讨论股票,那么牛市的终点也不远了。

美股当然也不可能例外。

据统计,截止2017年7月,美国居民配置股票的比例已经达到32.5%,远高于平时26%的平均值,2007年也仅为28.9%;2017年底至2018年1月,美股暴涨20%,这意味着居民直接配置股票比例将达到40%左右,这一比例甚至可能已经高于2000年的36%,拥挤交易非常明显。

美国是典型的消费社会,家庭负债比率一直很高。根据2017年一份纽约联储公布的《家庭负债和信贷》调查报告显示,截至2016年第四季度,美国家庭总负债环比增长1.8%,至12.58万亿美元,仅略低于2008年金融危机刚刚开始时的峰值(12.68万亿美元)。2016年全年,美国家庭负债总额上升了4600亿美元,年增长幅度为10年来最大。

一边是家庭负债的高企,一边是股票投资比率过高,毫无疑问,这对大多数美国家庭来说是一种高杠杆高风险的财务状况。如果美股再次出现下调,很有可能迫使大部分美国家庭立即选择抛售股票兑换收益来平衡财务风险,这也将有可能给美股带来巨大抛压。

4,基金满仓操作,风险剧增

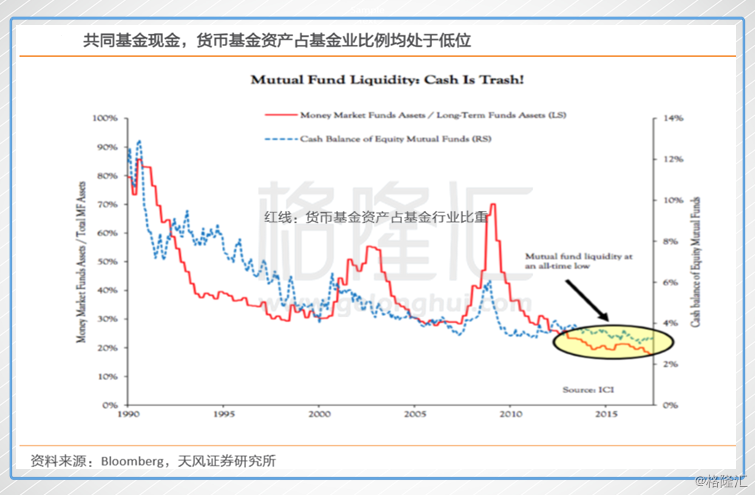

据天风证券的研究报告显示,目前美国的货币基金资产占基金行业比重仅20%,创近30年新低。而大量资金涌入的是股票共同基金,其现金持仓比例不到4%。据今年6月路透社对所有机构投资者的调查显示,美国基金整体持仓现金比例仅为2.25%。

反过来说,绝大部分基金几乎是满仓配置了,并且配置的都是股票、债券及其他金融衍生品等风险资产,低现金仓位意味着未来能流入股票市场的资金几乎弹尽粮绝。

这对市场而言绝对不是一个好消息,因为外面没有了接盘资金,而里面却已经挤满了等待接盘侠的人,拥挤交易十分明显。如果股市突然扭头下跌,很可能会引发连锁抛售反应,一如2月5日盘中的跳水式暴跌。

此外,美国资金外流的情况也值得注意。据统计,在美国税改通过后的一周(12.18-12.22),美股市场出现了2014年8月以来最大规模的单周净流出,高达178亿美元,美国债市也流出了44.2亿美元,而资金流向欧洲、日本、新兴市场股市和债市。由此对于美股,投资者用脚投票的意味已经很明显。

倾巢之下,无有完卵

美股的大跌,不可能因为昨晚美股一根大反弹就戛然而止。

受美股暴跌波及的全球性大跌风险可能正在酝酿。从今日多个市场的走势行情看,暴风雨不但没有离去,反而有加剧的迹象:

日经指数早盘在快速冲高至3.44%后,午盘开始逐步回落,直至以仅涨0.16%的反弹收盘;

韩国综合指数高开后一路走低,最终以跌2.31%收盘;

A股三大指数高开低走,沪市收跌1.82%,深市收跌1.26%,仅创业板成功逆势反弹成功收涨1.14%;

寄予多方资金厚望的恒指在高开近3%之后,一路弱势回落,最终竟以跌0.89%收盘。

英法德市场午后开盘均现高开低走形势。。。

很明显,在美股的影响下,A股的熊市还将继续下去,而港股也很可能出现短期回调。

至于其他国家的市场,因为不了解,不敢乱说,但从指数走势看,股灾头部形态已经十分明显了。

虽然今天A股创业板反弹成功,但实际上中小创早已暴跌已久,成为先烈。

据统计,截止今天,深圳成指年内已经大跌9.22%,创业板已跌7.77%。

而从个股看,自从2015年6月上证A股5178点以来,全部3488只A股中,有1522只股票跌幅超50%,其中,跌幅超70%的有462只,跌幅超80%的有74只,超过10只个股逼近跌幅90%。而接下来,这些数据还将会很快被刷下去。

现在, A股市场还有好几个让人非常担心的雷区:

一是业绩雷区:随着年报业绩预告的密集出台,虽然有很多上市公司业绩预盈,但也有很多公司业绩变脸严重,业绩雷频频爆发。如贝因美业绩预亏10个亿、ST海润预亏30亿、獐子岛扇贝跑路预亏5亿、盐湖股份计提30亿资产减值、乐视网预亏116亿、保千里亏得连公司高管都不清楚等等。这些业绩雷一旦碰上,少者打一板,重者多打几板。

二是股权质押雷区:据统计,A股目前仍有逾九成个股涉及不同程度的股权质押,质押比例超过50%的则有129家。这129家上市公司中,来自中小创的比例高达64%,深交所中小板与创业板的家数分别为64家和19家,上交所公司为46家。随着股权质押新规于3月12日起正式实施,以及股价系统性的下行。截止2月3日,已经有近200家上市公司的股权质押临近平仓线,“地雷”将不断被引爆,这对整个A股的负反馈将越来越大。

三是问题个股雷区;在大A股,各种类型问题个股简直遍地都是,除了业绩有问题,经营有问题,还有高管人品问题等一大堆雷区。如ST信通的债务危机、ST保千里实际控制人掏空公司资产、乐视网贾老板的忽悠式造梦等。这些问题个股,没被曝光之前一派向荣,一旦发现问题之时,已是亏损成渣的时候,排雷实在太困难,又很难避免。

所以,对于A股,尤其是雷区集中地的中小板和创业板,虽然其整体PE都已经分别大幅降低到了30.2倍、37.2倍,但现在实在还是提不起任何信心。

虽然,我知道其中确实有不少被错杀的好股票,但本人实在缺乏挖到好股所需的能力以及运气。

同时,从2017年以来,A股的投资风格已经在转变,一是靠讲故事,蹭热点的操作已经越来越没有效用,投资者开始切实响应号召逐渐回购价值投资理念,很多中小创空有概念没有实质业绩,还会继续不受待见。二是机构式投资正成为流行,有越来越多投资者放弃自己炒股,选择通过买基金来避免风险,提高投资回报。如此,A股将变得优质股更受欢迎,问题股更加遇冷,二八想象更加明显。到时候,A股将如港股一样垃圾股遍地,大大增加选好股的难度。

至于港股,由于港股市场近2年受到政策+资本+低估值等多道长期利好加持,长期来看,反而是我信心保留最多的市场。

但短期看,倾巢之下,绝无完卵,加上港股近2年的巨大涨幅,积累的获利盘实在太多,美股的暴跌调整绝对也会波及港股市场,起码短期看,港股也需要一波像样的调整。

届时,就算强大如腾讯及其他恒指前10大成分股都将不可避免出现大调整。而且今日出现了比较令人担忧的状况,就是港股通资金的净流出。与前两日港股通创记录的流入不同,今天港股通资金戛然而止,或许是出于对后市美股的观望态度,或许是已经完成了短期配置的金额。但是这一现象总是令人担忧,如果今晚美股继续向下,而港股又不能向前两日那样获得港股通资金的支持,那么港股将会比较危险。

历史证明,凡是跟大趋势作对,结果都会死得很惨!

很多人说,长期看,股市还是会往上走的。惨如美国历次最严重的股灾,在时间的过渡下,还不是一样涨回来甚至已经创新高了吗?只要看对好公司,就是股灾来了,一样能回来的。

但这只是天真的想法。

首先你选好的公司就一定能靠得住吗,谁也不能保证自己选择的好公司在某年不会因为经营管理问题,或者因为竞争力量下降甚至由于各种天灾人祸而变成烂公司?有多少曾经红极一时的好公司,照样消失在时间的长河里?

而且,每当股灾爆发,无论好股烂股,95%以上都会不同程度的暴跌,而企图依靠剩下的5%的好公司去对抗系统性风险,那完全是以卵击石,靠运气赌输赢。

历年以急速大跌的股灾出现的时候,多少人自以为只是小调整而最终惨死在了抄底或装死上?

传闻巴菲特的老师格雷厄姆正是因为过度迷信手中优质公司股票在股市大崩盘中的表现,而于1929年破产了。

所以永远不要自以为是一厢情愿地认为已经变坏的趋势只是调整,我们要做的只能是尊重市场,永远不要与趋势作对,空仓等待机会永远胜过冒险硬抗趋势。

现在,最好的策略应该是尽早割肉保本,空仓等待更好的入场机会,起码我是这样认为的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员