作者:董德志

2017年即将走过,如果说这一年的债券市场乃至宏观经济运行的重要逻辑是什么,“去杠杆”一词可能首当其冲,这是2017年给众多市场投资者留下最深印象的主题词,没有之一。

一、什么是杠杆(率)?

2017年,市场共谈“去杠杆”,但是究竟去的是什么杠杆,却始终模模糊糊,在金融市场中众说纷纭,但是又以去金融杠杆谈论最多。事实上,我们查询了各类高级别会议(部委以上的会议)内容公告,很遗憾,没有找到“金融杠杆”一词,只明确的提出“经济杠杆”或“国有企业杠杆”。

有无“金融杠杆”?如有,如何定义“金融杠杆”?如何衡量“去金融杠杆”的成效?这些问题从年头到年尾,争论了一年,依然如故,一头雾水。

我们依然还保持年初的看法,金融杠杆(率)是一个伪命题,那么去金融杠杆则无从分析。在本文中我们依照常规经济学看法,去杠杆指的的是去经济杠杆,以此展开分析。

根据最传统(也许有分歧)的定义,社会经济杠杆率是指广义信贷资产与名义GDP的比值,又可以划分为存量经济杠杆率(广义信贷资产存量/名义GDP总量)和增量杠杆率(广义信贷资产增量/名义GDP增量)。

那么什么是广义信贷资产,以往我们是可以用广义货币供应量M2来衡量的,但是由于2017年以来,M2的含义和走势被市场质疑(这个问题在本文不做讨论),因此我们可以用社会融资总量来进行替代衡量。

那么近似可定义中国市场中的经济杠杆率:1、存量经济杠杆率=社会融资总量存量/名义GDP总量;2、增量经济杠杆率=社会融资总量年增量/名义GDP年增量。

二、去杠杆与债市运行的逻辑是如何贯通的?

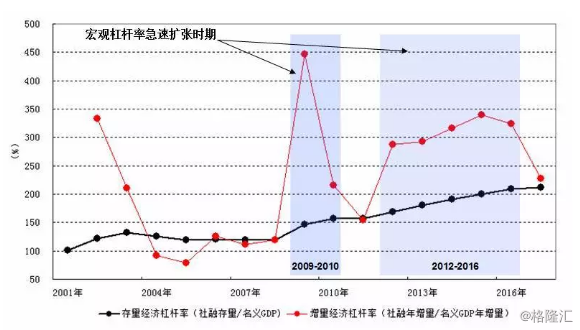

有了如上一些简单定义,我们来看一下这些年来,我国的宏观经济杠杆率是如何变化的,如下图所示:

2001年以来,我国的存量经济杠杆率出现过两次急速扩张时期,依次突破了150%和200%的关口。

第一次发生在2009-2010年时期,从形式上看,当时的增量杠杆率显著脱离存量杠杆率水平上行,带动存量杠杆率突破了150%。

第二次发生在2012-2016年时期,同样表现为增量杠杆率显著脱离存量杠杆率曲线,带动存量杠杆率突破了200%关口。

从历史回顾来看,2012年前整体经济运行对于债务杠杆并不关注,2012年后这一问题屡次成为宏观经济运行的核心焦点。2013年的钱荒、2016年底至今的货币政策紧缩均是该问题的反应。

在不破除存量的基础上,控制宏观经济杠杆率则定位于控制增量杠杆率(因为增量杠杆率是存量杠杆率的边际力量)。我们以增量杠杆率为分析焦点。

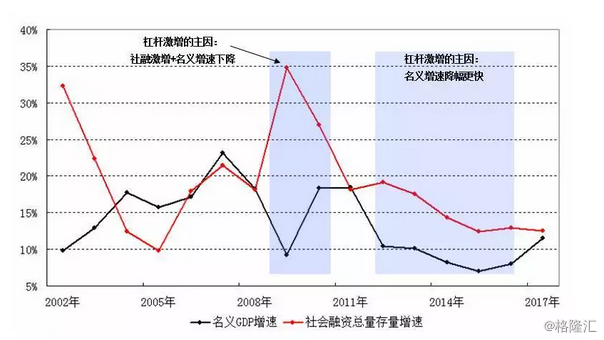

如上图所示,2012年开始,增量杠杆率显著高企,从而为2013年的钱荒事件埋下伏笔,但是回顾而言,2013年的钱荒是一次“失败”但“无奈”的杠杆率整顿。

之所以说是“失败”,是因为2013年的紧缩货币、控制社会融资总量的主动性政策作为,没有带来后期增量杠杆率的回落,2013-2016年增量杠杆率始终居于高位。

之所以说是“无奈”,是因为2013-2016年增量杠杆率的居高难下已经不能用归罪于货币政策,其后的名义增长率的显著回落是主因。

即根据上述公式:

2014-2015年期间,分母部分的“名义增长率”比分子部分的“社融增速”更快的降低下来,导致了宏观增量杠杆率居高难下,这与货币政策已经关系不大了。

而在分母(名义增长率)更快回落的背景下,货币政策自然不会为了去杠杆而刻意的紧缩分子(社融信用扩张),因此在2014-2016年期间,货币政策保持了相对宽松。

2016-2017年时期,形势发生了新的变化,最大的改变是来自于供给侧改革,直接带动了价格(特别是工业品价格)的回升,并一举带动了名义GDP的显著回升,相比于2016年8%不到的名义GDP增速,2017年的名义GDP增速预计可以达到11.5%。这由此带动了2017年中国的宏观经济增量杠杆率出现了显著的回落,可谓“去杠杆”见到了显著成效。在增量杠杆率显著回落背景下,存量杠杆率自然相对保持了稳定。

应该说2012以来中国宏观经济杠杆率的起伏变化其实更多的是由经济的名义增速在决定,2014-2016年的增量杠杆率居高是名义GDP回落过速导致,2016-2017年的增量杠杆率显著回落是拜名义GDP增速的显著回升所赐。

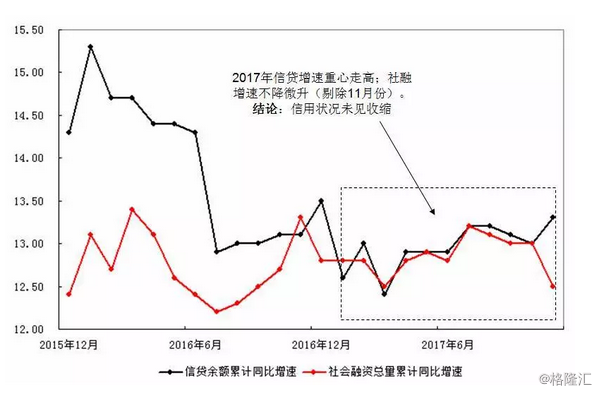

当名义增长率更多的在驱动增量经济杠杆率的变化时,货币政策针对于信用融资的松紧则并不那么迫切,2014年至今货币政策都没有主动性的压制融资扩张。甚至在2017年,整体货币政策基调从紧的背景下,我们的社融扩张都没有见到被政策显著的压制,屡屡产生信贷、社融超预期的局面。

纵观2017年,虽然货币政策基调从紧(以三大货币政策工具之一公开市场利率上调为标志依据),但是对于信用扩张并没有显著限制(信贷额度依然不少),反而走出了社会融资总量增速和信贷增速重心抬高的局面,这是典型的“紧货币(目标)+宽信用(现实)”组合,因此债市深受冲击。

总体来看,2017年的降杠杆成效显著,归因于供给侧改革、环保限产等因素带动了GDP平减指数的攀升(PPI为主因),从而促成了GDP名义增速的显著走高,进而降低了增量杠杆率,保证了存量杠杆率的稳定。期间,货币政策基调虽然从紧,但是对于信用融资的扩张并无显著的限制,至少我们没有看到信贷的从严控制(不要说现在没有信贷额度的管理)。

再回归到债市运行逻辑,无论从名义增速回升角度,还是从“紧货币(目标基调)+宽信用(现实)”角度理解,都可以看到名义利率水平的回升,这是2016-2017年的故事。

三、如果去杠杆延续,未来会如何?

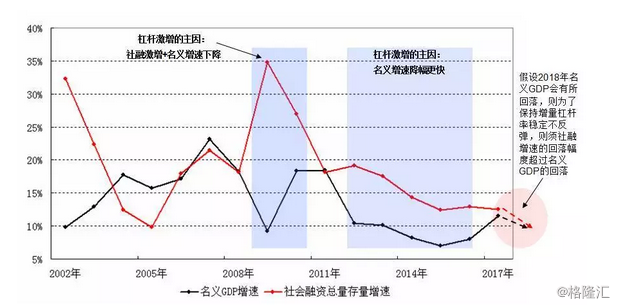

2017年去杠杆已经见到了显著效果,当前的增量杠杆率水平基本回归到存量杠杆率附近,如果在未来依然需要控制杠杆率不反弹(主要针对于增量杠杆率),那么政策又改如何演绎?

当前市场的一个基本共识是认为2018年名义增长率会相比2017年(11.5%)出现回落,其主要驱动力在于如下两点:

1、实际经济增长略有放缓;

2、2017年供给侧去产能、环保力度显著两者叠加对工业品价格的边际冲击力度应该有所缓和,因此PPI对于GDP平减指数的下拉作用会有所显现。

假设上述成立,2018年名义增速水平相比2017年有所回落,则为了达到增量杠杆率不显著反弹的目的,则需要货币当局在分子部分多下工夫,要保证分母回落过程中,分子部分的回落幅度相当甚至更大,以确保增量杠杆率不出现回升。

特别在当前社会融资总量增速(12.5%)与名义GDP增速(11.5%)基本相当的情况下,如需保持2018年增量杠杆率不反弹,则需要社融增速的降幅与名义GDP的降幅相当,甚至更大一些。

无论我们在2018年依然是否依然面临货币政策基调从紧,但是我们可以期待政策层面会对信用融资扩张进行更为有力的管理和控制,而不会像2017年一样,信用扩张偏快。

即,如果2018年的经济名义增速如市场预期般有所回落,则在保持宏观增量杠杆不反弹的目标下,我们会看到当局对信用融资的控制会更加有力、严格。

而对于债券市场而言,无论是从名义增速的回落来看,还是从信用融资的收缩力度来看,都不是坏的事情,都有利于利率的回落。

来源:人民币交易与研究

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员