作者:天风固收孙彬彬团队

转债的配置性

市场有较强的配置需求

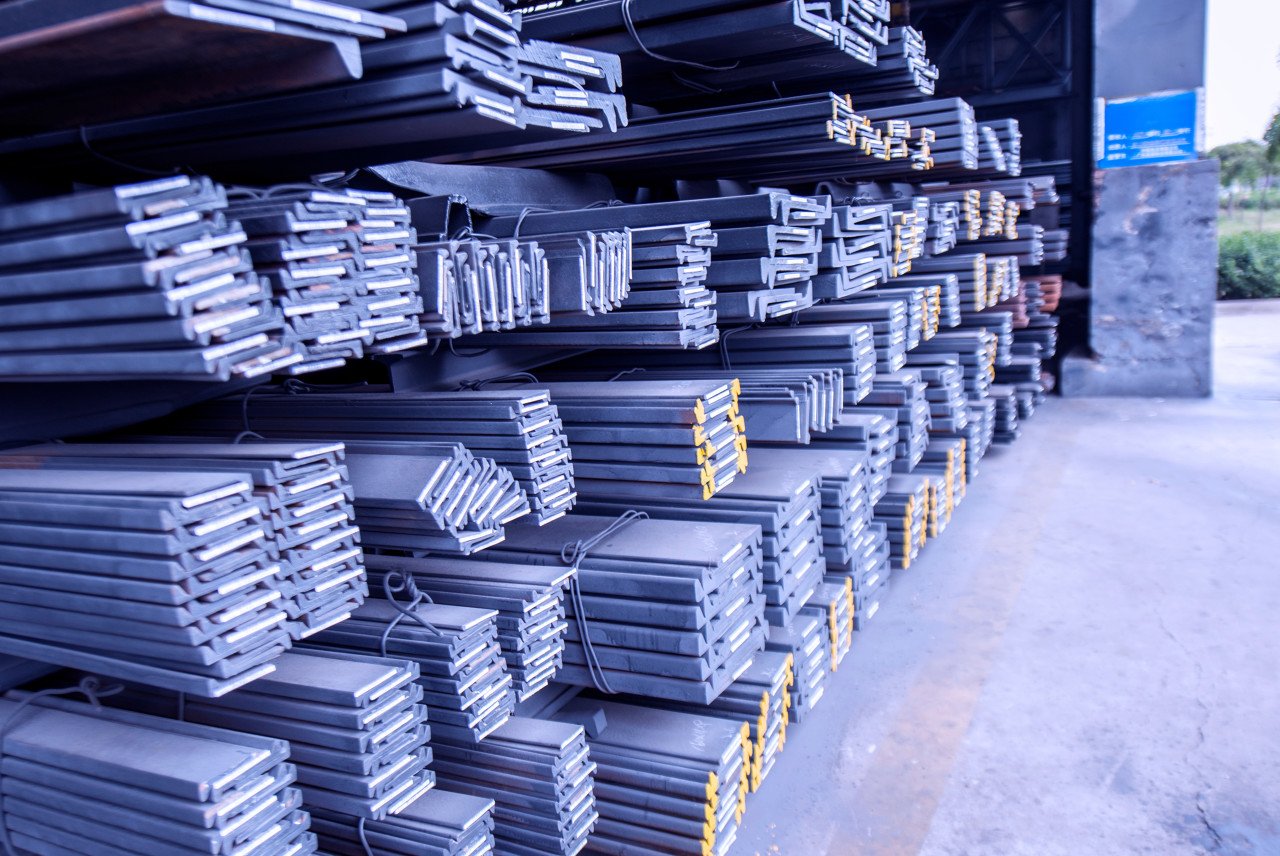

债券市场似乎又出现了“资产慌”。目前银行间市场资金流动性十分宽松,3个月AAA银行存单已经到近几年的低点,优质的信用债的利差也处于低位,近期城投的利差也在往下走。

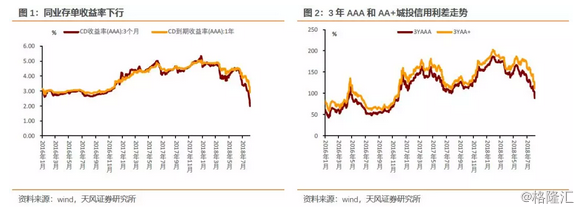

但是,流动性宽松并没有传导到所有的大类资产,目前流动性仍然积淤在固收的领域,而且这部分资金也只偏好风险较低的资产。因此,权益类市场或者评级较低的民企类信用资产还没有因为这轮资金宽松受益。特别是权益资产,受中美贸易摩擦的影响,市场对于未来预期较差。

但是,流动性宽松并没有传导到所有的大类资产,目前流动性仍然积淤在固收的领域,而且这部分资金也只偏好风险较低的资产。因此,权益类市场或者评级较低的民企类信用资产还没有因为这轮资金宽松受益。特别是权益资产,受中美贸易摩擦的影响,市场对于未来预期较差。

转债底层资产是权益,但是形式上作为固收资产的一类。从信用的角度来看,转债历史上没有过违约,而且由于下修条款的存在,大部分转债信用情况较好(参考我们报告《如何看待信用风险与转债》),而且是以转股结束,因此转债也感受到了流动性宽松带来的资产配置压力,近期的转债明显“易涨难跌”。

转债估值本身也有所分化,流动性并没有走向所有转债。基本面较好的、偏股性转债估值有所上涨,但是偏债性转债的YTM仍然在历史高位(与2013年类似,但是流动性环境和2013年截然不同),和信用债一样,市场对于低资质的主体信用风险仍然有所担忧。

转债估值本身也有所分化,流动性并没有走向所有转债。基本面较好的、偏股性转债估值有所上涨,但是偏债性转债的YTM仍然在历史高位(与2013年类似,但是流动性环境和2013年截然不同),和信用债一样,市场对于低资质的主体信用风险仍然有所担忧。

转债目前的配置属性如何?

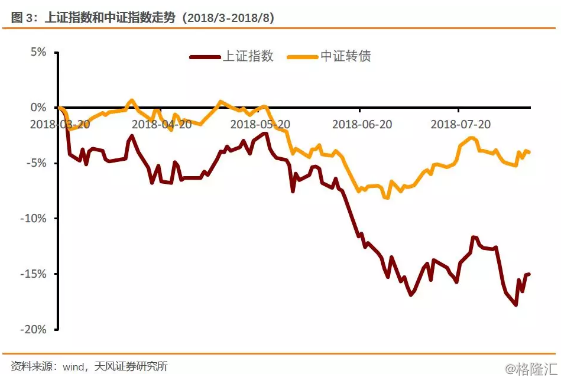

转债的估值整体还是在历史的中枢,从另外两个角度来看:转股时间、绝对价格,转债在目前的这个位置已经有较高的配置价值:

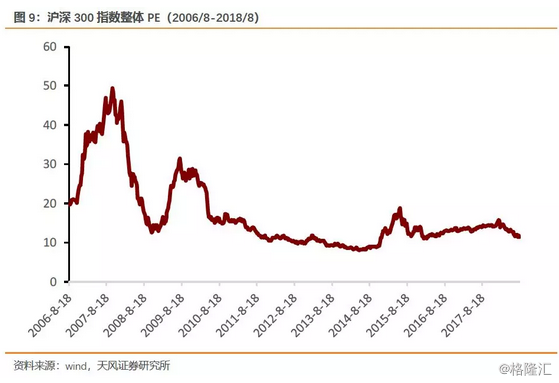

在连续下跌之后,正股估值已经下跌到相对低位,沪深300的估值已经回到2016年熔断时的估值,已经有比较强的安全边际;而从绝对价格来看,目前转债数量扩充的情况下,经过前几轮股市下跌,中低价转债不占少数,意味着转债的盈利空间并不小。

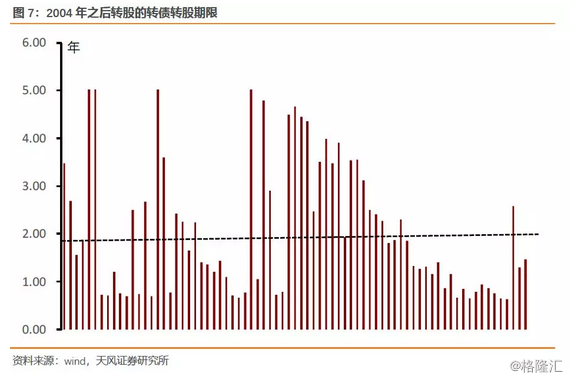

此外,我们统计了2004年以来,历史上转债的转股时间(少有的回售转债未计入)约为2年,历史上转股并不会等很久,主要原因还是A股走势和政策更相关,容易形成全面牛市。

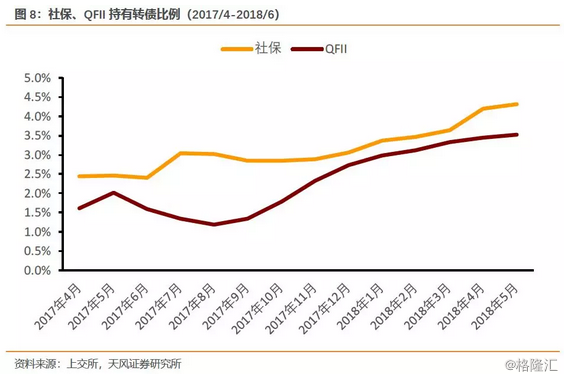

QFII等长期资金流入转债市场

转债的配置价值目前已经被部分长期资金发现,在17年转债扩容的过程中,QFII、社保等长期资金转债持有量占比已经持续在上升,而持有比例上升的背景是转债整体规模快速增长。

转债的交易性

那么转债近期的交易属性如何?主要取决于两个层面,估值是否会下挫,正股在短期内的表现。

估值是否会下挫?

我们先做个情景假设,转债估值压缩的前提无非是两点:资金面收紧或者股市继续大幅下跌。

站在目前的时点,宏观调控当局面对未来宏观比较谨慎,从二季度货币政策执行报告,我们也可以从字里行间中看到央行对于经济的担忧。回顾前几次宽松,我们可以看到央行在政策对于经济的托底效果没有显著体现之前,并不会主动收缩宽松的货币环境。

从资金面的情况来看,二季度货币政策报告其实已经透露出政策取向,以稳健货币(如果不纠结措辞的话,实际是偏宽)促进宽信用是现阶段政策的重心。

权益市场的下跌空间不大

经过连续的下跌,目前权益市场的估值已经处于历史中枢的中下位,沪深300的估值已经回落至熔断时。

历史回顾,现在转债的交易属性如何?

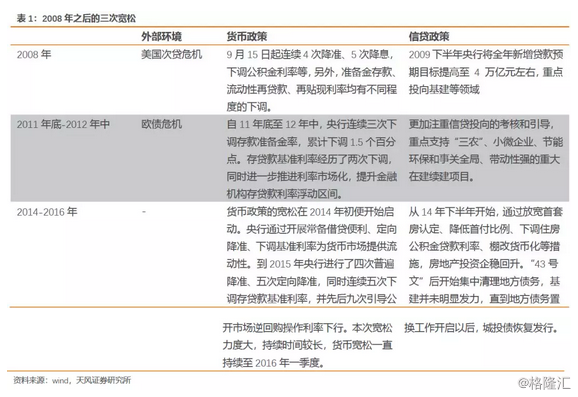

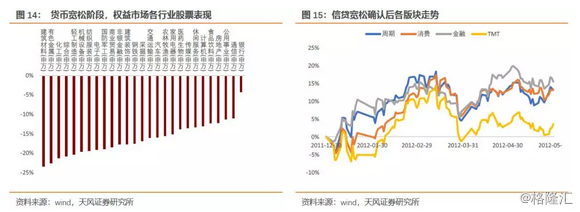

从2008年经济危机开始,国内共经历过3次宽松,分别是2008年、2011-2012年、2014-2015年,三次信贷宽松不同的投放路径,对于权益市场造成了明显不同的影响,也在不同程度上影响了转债走势(三次不同的宽松回顾,详见我们的利率周报)。我们将股市一部分申万行业指数简单分为周期、消费、TMT、金融四大类,来观察各板块的表现情况。

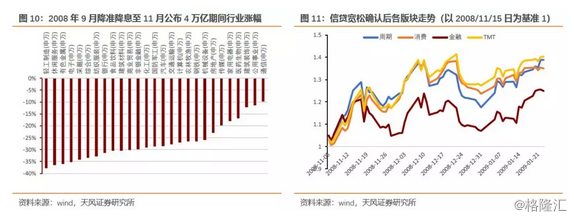

2008年:信贷投放通畅,周期先行

2008年9月份,央行开始货币宽松,但是股市并没有反弹,虽然利率处于较低的水平,但是权益市场仍然处于下跌通道,周期股表现最差,行业中表现最好的是具备防御属性的公共事业、医药等,以及处于3G投资浪潮中的通信。同年11月,4万亿的投资方案公布之后,周期股开始率先反弹,但是金融板块表现相对较弱。

转债的情况:当时市场上活跃成交的转债13只,行业主要集中在周期。转债的整体走势跟随周期股的表现。从估值的角度来看,经过连续下跌,基本上所有的转债都在2008年中都跌入债性,虽然当时因为转债存在稀缺性,但是整体债性估值并不算高。流动性宽松后,转债的最大回撤大概在5%左右,之后权益市场的反弹带领转债平价上涨,如金鹰、巨轮等不少转债都在2009-2010这一轮反弹中转股。

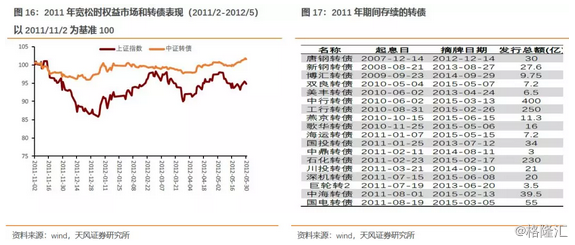

2011-2012年:宽松难逆转股市熊市

2011年经济存在一定的下行压力,自2011年底至2012年中,央行连续三次下调存款准备金率,累计下调1.5个百分点。存贷款基准利率经历了两次下调,同时进一步推进利率市场化,提升金融机构存贷款利率浮动区间。

权益市场在货币宽松阶段中,指数继续下探,从行业上来看,各行业相差不大,仅银行、通信、公共事业等表现尚可。

转债方面,货币宽松阶段,转债市场平稳,即使权益市场有15%的下跌,但是转债整体的回撤在5%。但是,由于后续的欧债危机等外围因素,以及国内经济只是企稳并未反弹,大部分转债只是在低位震荡,直到2013年钱荒事件。

2014-2016年:资金持续宽松后的权益牛市

2014年起,国内的经济再度面临下行压力,货币政策的宽松在2014年初便开始启动。央行通过开展常备借贷便利、定向降准、下调基准利率为货币市场提供流动性。到2015年央行进行了四次普遍降准、五次定向降准,同时连续五次下调存贷款基准利率,并先后九次引导公开市场逆回购操作利率下行。本次宽松力度大,持续时间较长,货币宽松一直持续至2016年一季度。

但是信贷政策并没有立马宽松,受到地产调控滞后效应和地方债务整顿影响,地产和基建迟迟未见到显著效果。从14年下半年开始,通过放宽首套房认定、降低首付比例、下调住房公积金贷款利率、棚改货币化等措施,房地产投资企稳回升。“43号文”后开始集中清理地方债务,基建并未明显发力,直到地方债务置换工作开启以后,城投债恢复发行。

权益市场在资金宽松的初期保持稳定,但是在资金宽松后一段时间,出现了令投资者印象深刻的2014年-2015年牛市,先涨起来的是非银金融,后面涨幅龙头的是当时火爆的互联网带领下的TMT行业。而转债市场在1月份资金宽松之后,已经先于权益市场走向全面牛市,本身当时许多债性转债已经到了收益率和信用债相仿的底部,下跌空间不大。在全面牛市的背景下,大部分转债都在2015年的这轮牛市中触发赎回转股。

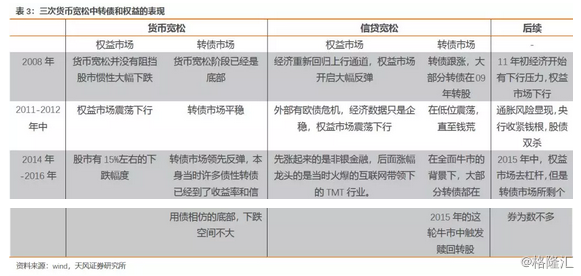

总结:资金宽松配置转债

回顾三轮宽松,对于目前转债的交易属性有什么意义?

我们简单讲宽松政策分为三个阶段:货币宽松、信贷宽松、后续三个阶段,简单的总结如下表:

从简单的回顾,我们可以得到以下几个结论:

我们目前处于货币宽松,但是信贷宽松的渠道并不畅通,打通货币渠道正式目前监管的重点工作之一。历次的货币宽松中(也就是目前的情况),转债都表现的非常稳健,最差的情况是震荡,2014年甚至领先市场上涨。

与转债表现相反的是,历次货币宽松在一开始并没有有效阻挡权益市场的下跌。货币宽松的背景是宏观经济面临下行的压力,权益投资者信心不足,而宽松的货币只在固定收益市场。

进入信贷政策后,除了信贷政策投放力度,社融等经济指标的回升的速度和信贷投放的渠道是否畅通直接相关,但是权益表现也要参考外围环境,如2012年的欧债危机。站在目前的环境,主要是美元周期下,市场对于新兴市场的担忧是否会变成实质性风险。

从历史上看,利率宽松后权益市场又三个路径:信贷政策起效,经济回升,权益回暖(2008-2009年);信贷政策收效较小,但是通胀上升,央行不得不收紧资金,权益市场和转债双杀(2011-2013);货币宽松持续,所有资产价格上涨(2014-2015)。

行业选择中,政策支持的行业会相对收益:如2009年的周期,2014年的计算机为主的TMT行业。

当然,目前的市场也和以往有比较大的不同,主要体现在转债整体规模较以往大,个券数量多,覆盖相对困难,而且未来有待发行的压力以及配售者减持的压力。

转债的配置

从整体配置的角度,我们认为可以从以下几个角度配置:

1.到期收益率相对较高,信用风险可控的转债:比如推荐关注浙报EB(高等级、有弹性)、洪涛(有装饰主业,但近期下修无望)、利欧(能够通过泵业获取贷款)、众兴(有过下修意向)、兄弟(大股东一直持有转债)等。这类转债绝对价格水平低,如果从长期配置的角度来看性价比较高。

2.债底溢价率或者绝对价格尚可的周期转债:典型如宝武EB(钢价格维持在高位)、玲珑(拥有行业底部扩张的能力)、新凤(绝对价格相对较低,行业景气度较高)等

3.绝对价格不高,基本面尚可或者行业向好的转债:推荐关注生益(5G及下游扩产)、宁行(银行中业绩增速较高,坏账水平较低)、安井(中报维持了较好的增速)、新泉(促转股意愿较强,并且业绩增速较高)以及电子行业中崇达、水晶、艾华等。

风险提示

转股估值压缩,流动性收紧

报告来源:天风证券研究所固收团队

报告发布时间:2018/8/22

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员