机构:光大证券

评级:增持

目标价:75港元

◆收入不及预期,归母净利润超预期1H18公司实现营收23亿人民币同比增长19%,低于我们的预期,主要由于付费率下降所致;归母净利润同比增长139%至5.06亿元,合EPS0.58元人民币,超出我们的预期。毛利率同比增长2.4个百分点至52.4%;Non-GAAP净利率由15.7%提升至21.1%,利润率提升主要由于在线阅读平台分销成本降低以及规模效益导致的管理费率降低。

◆在线阅读收入低于预期,版权运营收入超预期1H18分业务来看:

1)在线阅读收入18.5亿元,同比增长13%,低于预期,主要由于腾讯产品自营渠道的付费用户减少。MPU同比下降7%至1,070万,MAU同比增长11%至2.1亿,使付费率同比下降1个百分点至5%。单位付费用户月均收入同比增长19%至24.4元。我们认为MAU向MPU的转换需要时间,公司拓宽分销渠道积累MAU,MPU会逐步改善。

2)IP运营收入同比增长104%至3.17亿元,主要由于IP商业价值不断提高以及对于优质内容的需求上升。上半年公司授出60多部作品的改编权,并加大对电视剧/网络剧的投入,产品线中有8个剧集项目、10个动画项目正在开发。

3)纸质图书及其他业务收入1.05亿元,同比下降15%。

◆拟收购新丽传媒100%股权,强化IP变现能力公司宣布以155亿元人民币拟收购新丽传媒100%股权,其中51亿元现金支付,104亿元发行股份支付,发行价80港元/股。新丽传媒承诺18/19/20年净利润不少于5/7/9亿元。新丽传媒从事电视剧、网络剧和电影的制作和发行,代表作包括《我的前半生》、《白鹿原》等。整合下游内容改编公司1)丰富公司产品种类,强化变现能力,更好地释放IP价值;2)获得IP改编过程的控制权,以及下游使用者的反馈,有助于提高网文质量;3)作家可参与改编过程,该优势可为平台吸引更多顶级作家。

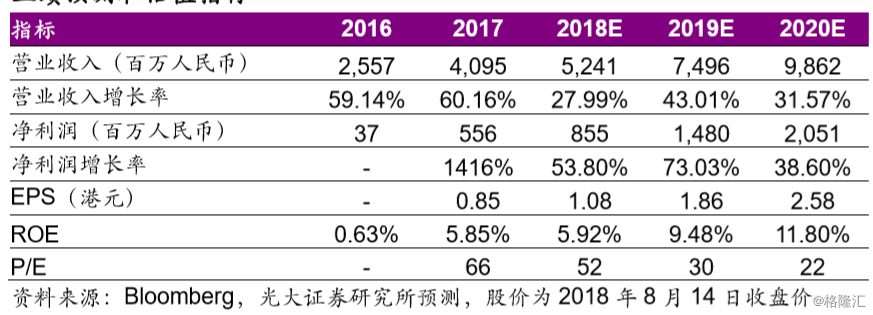

◆下调至“增持”评级,下调目标价至75港元/股不考虑收购并表带来的收入,基于在线阅读收入增速趋缓,我们下调18/19/20年收入分别至52、75、99亿元人民币,同比分别增长28%、43%、32%;维持净利润分别为8.6、14.8、20.5亿元,同比分别增长54%、73%、39%。由于人民币兑港元贬值,下调EPS至1.08、1.86、2.58港元。根据绝对估值结果,我们下调目标价至75港元/股,下调至“增持”评级。

◆风险提示:行业发展不及预期,内容资源数量减少,网络监管政策变动

业绩预测和估值指标

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员