作者:海通债券姜超、朱征星、杜佳

摘 要

16年以来,国际油价呈震荡上行走势,5月14日已经突破78美元/桶,创下近3年新高。原油作为最重要的工业能源和化工原料,涉及多个产业链,其价格持续上涨将对许多行业景气度产生影响,我们将对油价上涨对信用债的影响展开系列研究,以寻找信用债的投资机会,本篇主要分析油价上涨对不同行业景气度的影响。

原油价格持续上涨。16年国际原油价格开始底部回升,在全球经济复苏、OPEC原油减产计划实施以及地缘政治动荡的影响下,17年下半年油价上涨加速。18年5月14日布伦特现货价格录得78.1美元/桶,再次创下近3年以来的最高水平。油价上涨后利好哪些行业,哪些行业又相对受损?

油价上涨利好开采企业,油服设备滞后受益。原油价格上涨对石油开采企业的利好,一是产品价格上涨,直接提高开采业务的毛利率;二是存货价值升值,有丰富石油储备的企业受益更加明显。油价上涨也间接利好油服和设备行业,但存在一定的滞后性(1-2年)。以往历次油价上涨,上游油企的资本性支出都会出现大幅增长,最新年报中,中石油、中石化继续上调2018年资本性支出计划,未来油服行业以及油气设备行业需求将继续回暖。

温和涨价下炼油行业受益。国内成品油定价机制下,国际原油在40-80美元/桶区间波动时,成品油定价相当于采用加成法,对于炼油企业,成本端原油价格的上涨能顺利传导到产品价格上,炼油企业将受益于毛利率提升和库存升值。而当油价高于80美元,成品油定价开始减扣加工利润率,价格向下游传导受阻,继续涨价则可能会损害炼油企业盈利能力。当前原油价格尚在温和涨价的区间,理论上油价的上涨利好炼油行业,事实上这种改善已经在发生,17年下半年,原油价格由6月末的47.4美元/桶上涨到了66.5美元/桶,炼油企业毛利率由二季度的12.4%增加到四季度的15.5%。

石化产业链中上游受益,下游受损。石油化工主要是以原油为原料,油价上涨使其成本大幅上升,但是大部分石化产品价格几乎完全是由成本推动的,因此在一定区间里成本上升的压力可以充分传导至下游,部分产品反而会受益于价格上涨趋势确立带来的补库需求以及库存升值。以涤纶产业链为例,油价上涨往往带来PTA价差的走扩以及相关厂商的景气度回升,以合成纤维为主业的上市公司,毛利率与油价也呈现明显的正相关性,而下游环节比如纺织行业,原料直接受油价的影响,而其产品面临的下游需求又相对刚性,成本涨价难以快速传导,利润便会被压缩。再比如塑料产业链,油价上涨趋势下塑料的主要原料聚丙烯(PP)等通用塑料类企业最为受益,而下游塑料制品行业竞争度高,议价能力弱,利润被挤压,盈利受损。

替代品产业链或替代工艺相对受益。近几年以煤基替代石油化工产品为主的新型煤化工技术逐渐发展起来,16年以来油价上涨显著提高了煤化工的成本优势。还有一些化工产品存在多种生产工艺,油价上涨下将出现不同生产工艺,盈利能力的此消彼长,比如氯碱有电石法和乙烯法两种生产工艺,油价上涨下乙烯法制PVC的成本增加,电石法PVC企业则间接受益;再比如橡胶行业,以石化产品为主要原材料的合成橡胶成本上涨,而天然橡胶行业则利好。

以燃油为主要原料的航空航运业成本承压。以航空业为例,航油成本是国内航空公司营业成本中占比非常大的项目,占比一般在20%-30%,一些廉航可能还会更高。油价上涨后国内航空公司运营成本均有大幅提升,拖累业绩表现。过去两年航空业利润有了极大的增长,一方面全球经济复苏带来需求的增长,另一方面油价处在低位,航空公司得以通过低票价进一步刺激客流量的增长。虽然各种要素结合带来了利润的快速增长,但低票价策略下旅客对价格越来越敏感,成本转移变得越来越困难,意味着油价上涨后对航空公司利润侵蚀会更严重。

原油作为最重要的工业能源和化工原料,涉及多个产业链,其价格持续上涨将对许多行业景气度产生影响,我们将对油价上涨对信用债的影响展开系列研究,以寻找信用债的投资机会,本篇主要分析油价上涨对不同行业景气度的影响。

1. 原油价格持续上涨

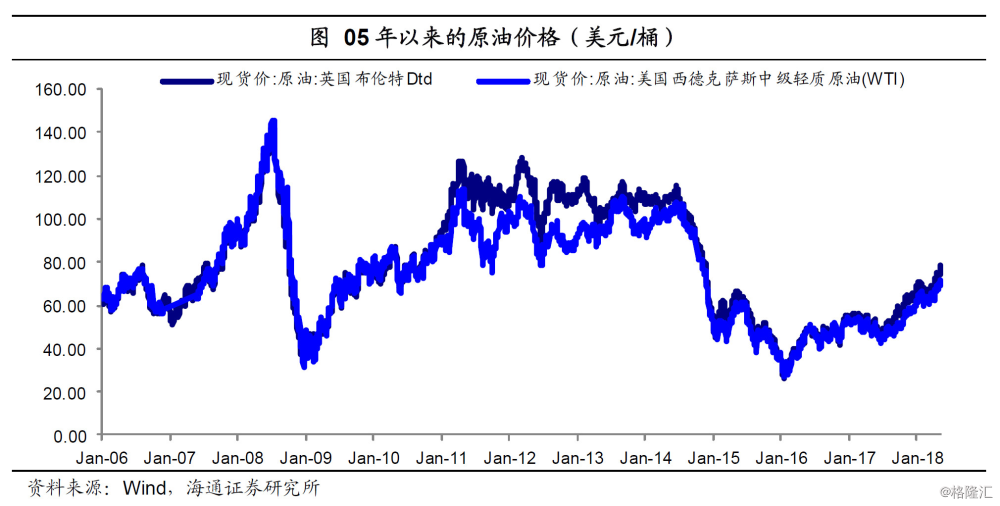

2005年以来,全球原油价格经历了几轮趋势性涨跌。05-08年,在地缘政治动荡,原油减产的驱动下,全球原油价格持续上涨;08年金融危机后,经济下行,对原油需求大幅降低,油价进入下跌通道;08年底伴随着OPEC减产,原油价格探底回升;11-14年,页岩油持续增产,原油价格震荡;在经济持续低迷,页岩油供给攀升的影响下,14年原油价格大跌。

原油价格持续上涨。16年国际原油价格开始底部回升,在全球经济基本面复苏、OPEC原油减产计划实施以及地缘政治动荡的影响下,17年下半年油价上涨加速,直逼70美元/桶大关。2018年一季度,OPEC减产力度再上新台阶,减产执行率高达135%以上,但与此同时,美国钻机数持续增长,原油产量屡创新高,叠加需求淡季影响,原油库存略有增长,国际原油价格高位持续震荡,布伦特现货一季度均价66.7美元/桶,同比增长24%,环比增长9%。18年二季度开始,受地缘政治风险影响,原油价格再度向上突破,5月14日布伦特现货价格达到78.1美元/桶,再次创下近3年以来的最高水平。

2. 涨价利好石油开采、加工业

2.1 原油开采行业明显受益

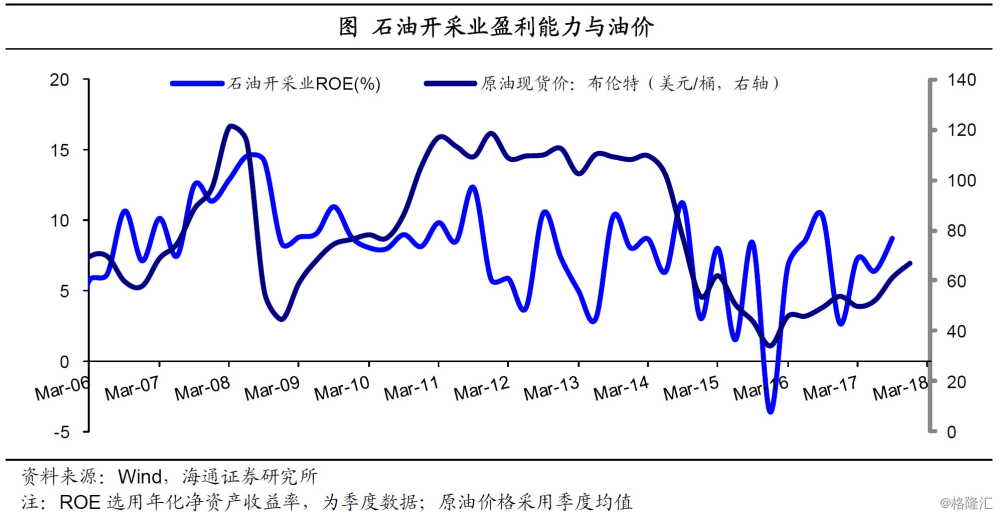

油价上涨直接利好上游石油开采业。原油价格上涨对石油开采企业的利好有两点逻辑,一是产品价格上涨,直接提高开采业务的毛利率;二是存货价值升值,有丰富石油储备的企业受益更加明显。从石油开采上市公司来看,其ROE与原油价格存在明显的正向关系,当油价上涨,受益于存货价值的增值和开采毛利率提升,开采企业整体盈利提升。

2.2 油服与油气设备滞后受益

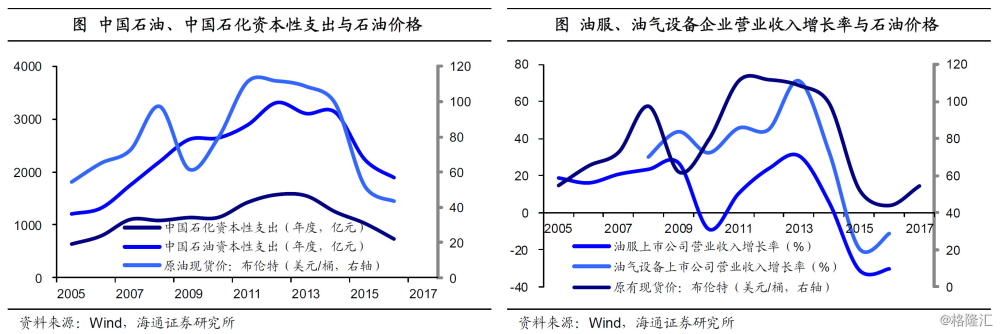

油价上涨,间接利好油服和设备行业,但存在一定的滞后性(1-2年)。油价上涨,石油企业现金流和盈利改善,进一步带动开采、勘测等资本性支出增加,油服和设备行业需求回暖,有望受益复苏。

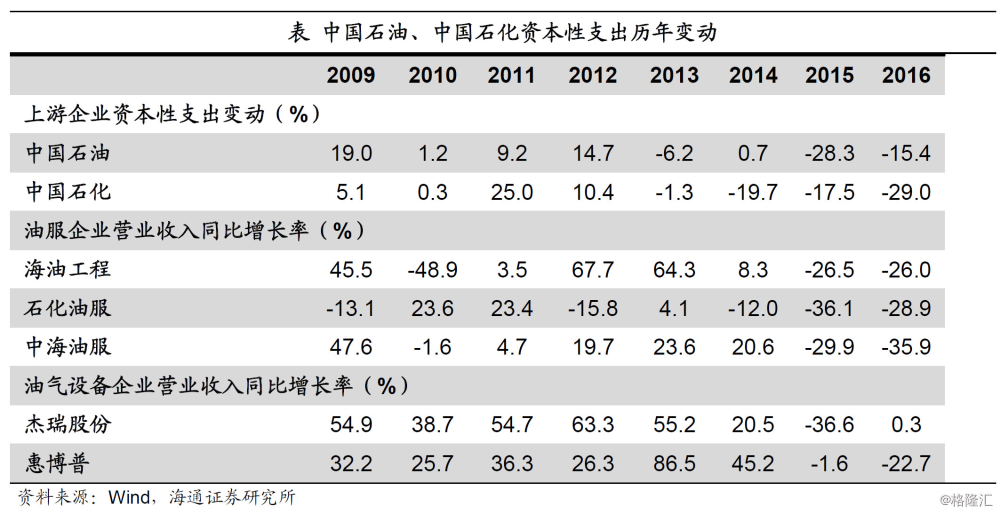

以代表性企业为例,08年原油价格大跌后09年探底回升,10年、11年前三季度继续保持上涨趋势。中石油、中石化资本性支出从09年开始逐年增加,具体来看,09-11年中石油资本性支出增长19%、1.2%和9.2%,中石化分别增长5.1%、0.3%和25%,2012年中石油和中石化的资本性支出仍在大幅增加,分别增长14.7%和10.4%,2013年才有所回落。

上游企业资本性支出增加,带动油服行业营业收入增加,但存在明显的滞后,比如石化油服从10年开始营业收入增长率由亏转盈,而海油工程和中海油服11年开始才实现营业收入增长,整体而言,石油价格上涨给油服企业带来的利好要滞后1-2年。

国内油气设备企业在09-13年处在快速发展壮大的阶段,营业收入维持高增速。14年油价大跌,油气设备企业营业收入增速在当年出现下滑,但到15-16年才出现负增。以杰瑞股份和惠博普为例,14年两家企业营业收入增速分别为20.5%和45.2%,同比下滑但仍保持了较高的增速,15年营业收入同比增速双双转负,分别为-36.6%和-1.6%,显然是受到了原油下跌的滞后影响。

从更广泛的样本来看,通过对上市公司历史数据的梳理,可以明显看到上游开采企业资本性支出与油价有明显的正向关系;油服企业和油气设备企业的营业收入增长率也和石油价格变有明显的正向关系,只不过会存在1-2年滞后。

从两桶油的最新年报看,中石油、中石化继续上调了2018年资本性支出计划。中石油2017年资本支出就已经较2016年大幅增加438亿,其中勘探及开发板块的资本性支出增加了317亿;2018年中石油计划继续增加资本支出近100亿,其中勘探开发板块增加56亿,炼油板块增加21亿。中石化2017年实际资本支出比2016年增加229亿元,其勘探及开发板块资本支出在前一年年报中曾计划大幅增加到505亿,但实际中较16年反而有所回落,18年中石化计划在勘探开采板块的资本支出为485亿,炼油板块的计划资本支出也有明显增加。

随着上游油企上调资本性支出,油服行业以及油气设备行业需求将继续回暖,盈利的改善很可能在年内就能体现出来。

2.3 炼油行业受益于油价的温和上涨

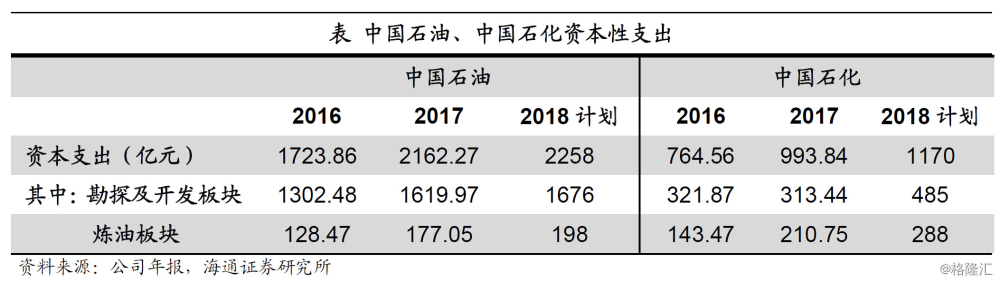

油价温和上涨利好炼油行业。油价对炼油行业盈利水平的影响比开采环节要复杂的多,总的来看,在当前油价水平下,油价的温和上涨利好炼油行业;但若油价持续飙升到80美元/桶,继续涨价则可能损害炼油行业的盈利水平。

要理解这一市场规律,首先要了解我国成品油定价机制。国内成品油定价方案由国家发改委制定,98年前国内成品油价格由国家直接制定,且一次制定后往往长期不变,成品油价格保持低位且与原油价格并不相关;98年以来成品油定价机制经历了几次改革,98年国家计委出台《原油成品油价格改革方案》,原油、成品油价格按新加坡市场的油价确定,原油基准价按原油价格每月一调,但汽油和柴油价格仍实行国家指导价;09年国家发改委制定“22天+4%”的成品油调价机制,即当国际原油价格连续22个工作日平均价格变化超4%,可相应调整成品油价格;13年发改委进一步调整为“10天+50元”的调价机制,将调价周期缩短到了10天,将4%波幅限制改为50元/吨。

16年国家进一步对成品油定价调控,仍采用“10天+50元”的定价机制,并制定40美元/桶地板价格。新机制下当国际原油价格低于40美元/桶,按原油价格每桶40美元、正常加工利润率计算成品油价;国际原油价格在40美元/桶-80美元/桶之间,按正常加工利润率计算成品油价;当原油价格在每桶80美元/桶-130美元/桶之间,逐步减扣加工利润率,直至利润率为0,当原油价格高于130/桶美元,成品油价格由国家管控。

原油价格变动影响炼油企业盈利的机制:成品油定价机制下,国际原油在40-80美元/桶区间波动时,成品油定价相当于采用加成法,对于炼油企业成本端原油价格的上涨能顺利传导到产品价格上;重要的是在油价上涨趋势中,炼油企业受益于库存升值,因此油价在40-80美元/桶区间内的上涨,是有利于炼油企业盈利提升的。而当油价高于80美元/桶,成品油定价开始减扣加工利润率,价格向下游传导受阻,继续涨价则可能会损害炼油企业盈利能力。

14年以来油价与炼油企业盈利的变动验证了这一规律。从历史表现来看,14-15年油价从120美元/桶左右的水平回落到40-80美元/桶的区间,上市炼油企业毛利率显著提升,证明高油价确实是损害炼油盈利。16年以来原油价格有两次明显的上涨区间,分别是16年上半年以及17年下半年,16年上半年原油价格由15年年末的35.7美元/桶上涨至48.4美元/桶,而16年2季度炼油板块上市公司季度毛利率也从15年四季度的14.3%增加到了16年二季度的18.7%;17年下半年,原油价格由6月末的47.4美元/桶上涨到了66.5美元/桶,炼油企业毛利率由二季度的12.4%增加到四季度的15.5%。

地炼民企也将受益于油价温和上涨。长期以来,中国原油的开采和进口权一直由以“两桶油”为主的国有企业控制,地炼企业作为民企很难获得原油。2015年2月,国家发改委发布《关于进口原油使用管理有关问题的通知》,首次允许地方炼油厂申请进口原油使用资质,多家炼油厂相继申请并获得了原油进口权。据金联创成品油市场年度报告统计,2017年我国地炼厂炼油总产能达到2.72亿吨,占全国炼厂炼油能力31.41%。油价上涨势必也同样利好以炼油作为生命线的地炼企业。

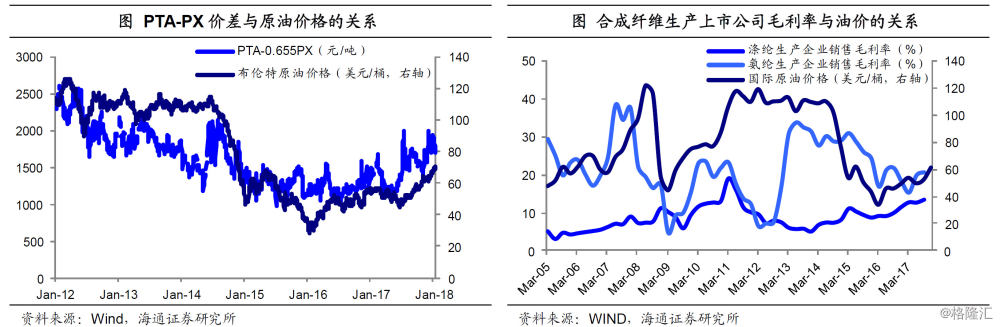

3. 石化行业中上游受益,下游受损

油价温和上涨下,石化产品生产企业受益,下游受损。石油化工主要是以原油为原料,油价上涨使其成本大幅上升,但是由于大部分石化产品价格几乎完全是由成本推动的,因此油价温和上涨的情况下,成本上升的压力可以充分传导至下游,部分产品反而会受益于价格上涨趋势确立带来的补库需求以及库存升值。

下面我们以化纤和塑料两个产业链为例,分析油价上涨如何影响石化行业。

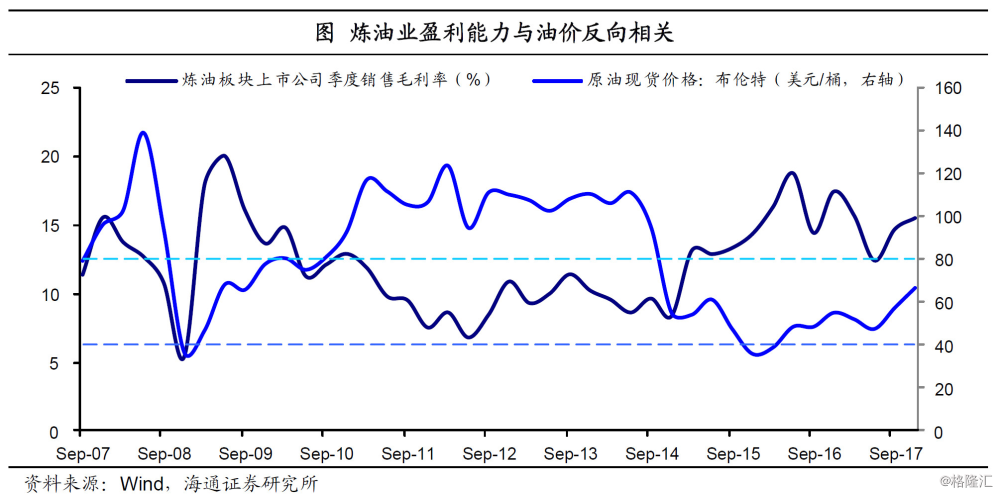

3.1 化纤行业:上游受益、下游受损

在涤纶产业链中,油价温和上涨趋势下上游PTA 及聚酯类企业最为受益,PTA价差和油价走势一致,油价的上涨反而带来PTA厂商的景气度回升;以合成纤维为主业的上市公司,毛利率与油价也呈现明显的正相关性,比如在2010年油价上涨期间,涤纶、氨纶生产企业平均销售毛利率分别有3.7和6.5个百分点的提升。

当然如果油价过高,上游成本将很难转嫁给下游。石化产品转移成本也是有前提的,如果油价大幅上涨,石化产品向下游传导成本的路径很有可能受阻,届时盈利反而受损。这种情况在2011年出现过,当原油价格从09年一路上涨至10年底80美元/桶,这个阶段化纤企业的毛利率还是跟随上涨的;但11年原油价格突破80美元/桶、飙涨至120美元/桶,化纤企业毛利不升反降。15年初开始,石油价格回落至80美元/桶区间,化纤企业毛利率又开始与石油价格保持一致变动。在目前的油价水平下,油价上涨是有利于化纤企业景气度回升的。

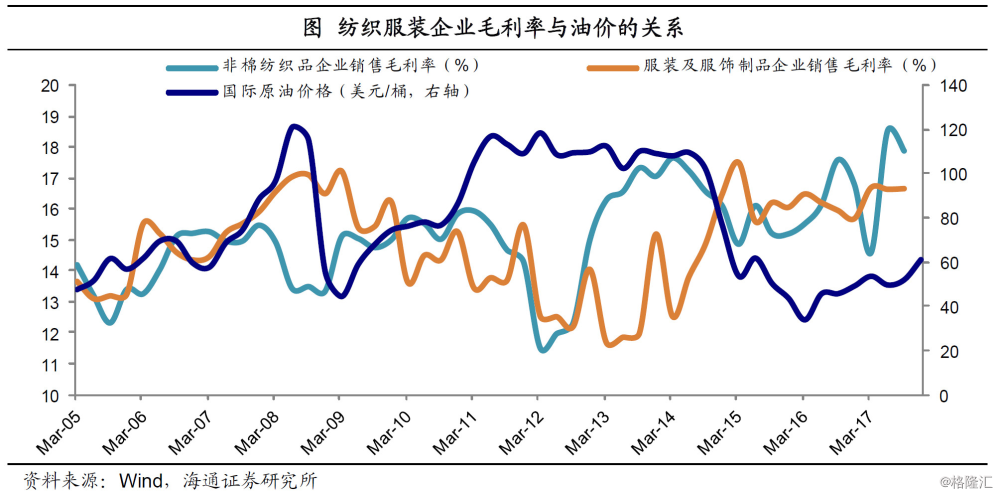

下游环节受原材料涨价影响,盈利受损。比如纺织行业,其原料乙二醇、PTA、聚酯切片、涤纶聚酯、锦纶直接受油价的影响,且原料价格的上涨幅度往往超过其下游产品价格上涨的幅度,因而使行业利润被压缩。

从上市非棉纺织品企业和服装及服饰制品企业的销售毛利率来看,与油价明显反向相关,在2010-2011年油价上涨期间,这两个板块企业的销售毛利率下滑比较明显,而在2013-2015年油价下跌期,这两个板块的毛利率水平明显回升。

3.2 塑料行业:通用塑料受益、下游制品行业受损

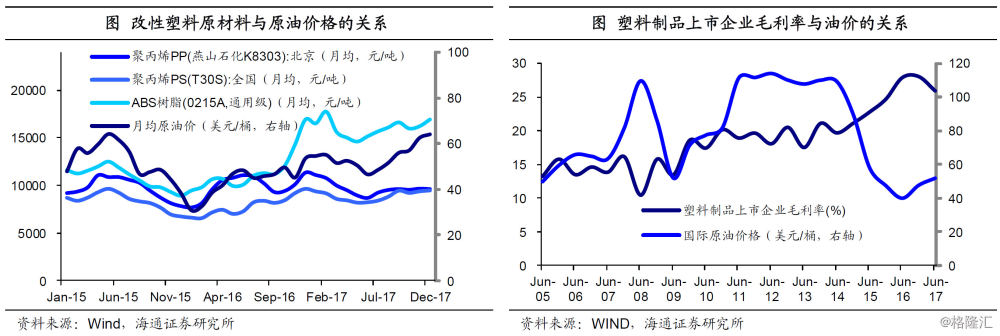

油价温和上涨,中上游原材料受益。塑料的主要原料为聚丙烯(PP)、聚苯乙烯系(PS)、ABS(丙烯腈(A)、丁二烯(B)、苯乙烯(S))等,称为通用塑料。塑料产业链中,油价上涨趋势下通用塑料对油价变动敏感,从PP、PS和ABS市场价格与原油价格关系图可以看到,通用塑料市场价格与原油价格走势一致,在油价温和上涨期间,上游成本能顺利的传导到通用塑料价格上。

下游塑料制品行业竞争度高,议价能力弱,利润被挤压。下游塑料制品行业整体竞争度高,可替代性强,而需求端多为汽车、地产等强势行业,企业议价能力有限,石油涨价所带来的成本上涨很难传导到塑料制品企业,企业利润被压缩。从塑料制品上市企业毛利率来看,油价上涨往往带来塑料制品企业毛利率下降,随着2016年油价触底回升,2017年塑料制品上市企业毛利率出现下滑。

4. 替代产业链/工艺相对受益

4.1 煤化工行业受益

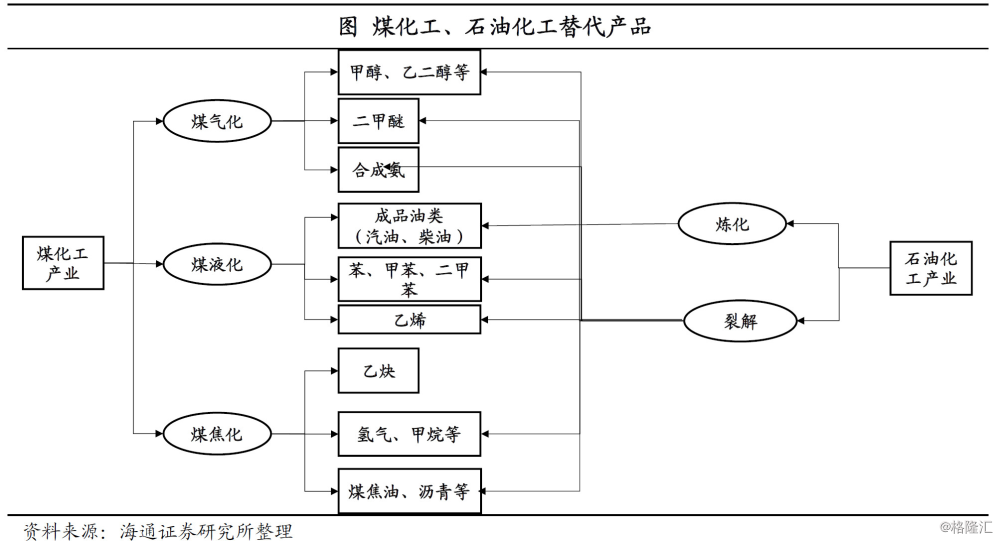

石油化工受损,利好煤化工。我国能源结构现状是“富煤、缺油、少气”,石油大量依赖于进口,油价长期上涨提高了作为替代工艺的煤化工的成本优势。

近几年以煤基替代石油化工产品为主的新型煤化工技术逐渐发展起来,比如煤制油、烯烃、二甲醚、天然气、乙二醇等。截至2016年底,我国已建成1个煤直接液化、5个煤间接液化项目,总产能达695万吨/年;建成10套50-60万吨级煤制烯烃装置,总产能达到574万吨/年,产能占全国乙烯和丙烯总产能的11.39%;建成3套煤制天然气项目,总产能为31亿立方米/年,产量21.6亿立方米,占全国天然气表观消费量的1.57%;建成11套20万吨级煤制乙二醇装置,产能合计270万吨/年,占全国乙二醇总产能的32.8%。

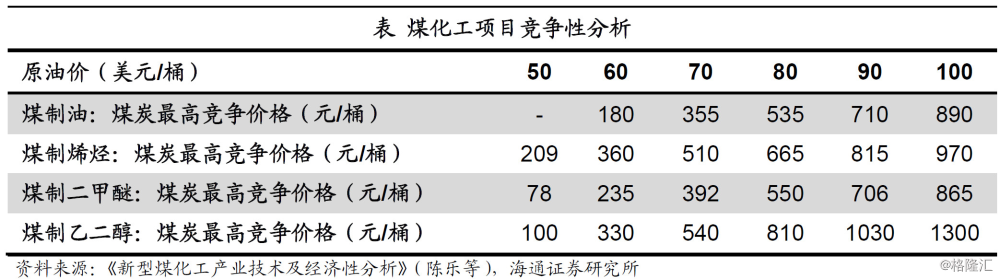

但煤化工对于石油化工的替代关系是有限制条件的,只有油价高到一定程度,煤制油产品才有一定的竞争力。以煤制油为例,石油和化学工业规划院副院长史献平曾经在17年8月的一次会议上提到“煤制油的盈亏平衡点一般是在油价50至60美元/桶,有的甚至达到70美元,还得看煤炭原料价格等成本”。

陈乐等人则在其14年的论文《新型煤化工产业技术及经济性分析》中测算了不同原油价格下新型煤化工产业的经济竞争性。以煤制油为例,表3给出了煤化工竞争性分析,煤炭最高竞争价格是煤制各种化工项目保证10%内含报酬率(税后)的临界煤价,只要煤价低于最高竞争价格,在给定原油价格水平下,企业能保证至少10%的税后报酬率。例如,当国际原油价格为60美元/桶时,只要煤价不高于180元/吨,煤制油都能保证10%收益。根据Wind数据,2017年底,陕西煤炭价格在412元/吨的水平,煤制烯烃、煤制乙二醇已经能够实现成本优势,原油价格至少需要涨到75美元/桶,煤制油和煤制二甲醚才能有显著的成本优势。未来盈利面的扩大以及盈利的持续性也要看油价是否能够继续保持上涨趋势。

4.2 氯碱行业乙烯法承压、电石法受益

氯碱行业是电解食盐水溶液制取烧碱、氯气和氢气的工业生产,主要产品包括烧碱和PVC(聚氯乙烯),产品主要用于制造有机化学品、塑料、化纤、玻璃等领域。我国氯碱行业产能及产量均列世界第一,是重要的基础化工子行业。

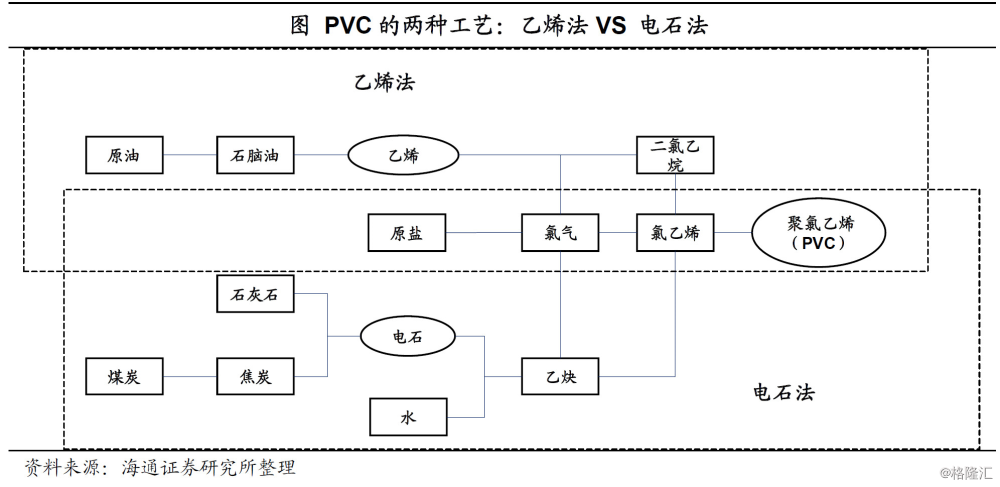

现有技术下,PVC(聚氯乙烯)的生产工艺主要有两种,一是电石法,主要以电石、煤炭等为原材料;另一种是乙烯法,以石油为主要原材料。由于我国能源结构“富煤、缺油”,国内PVC生产以电石法为主。

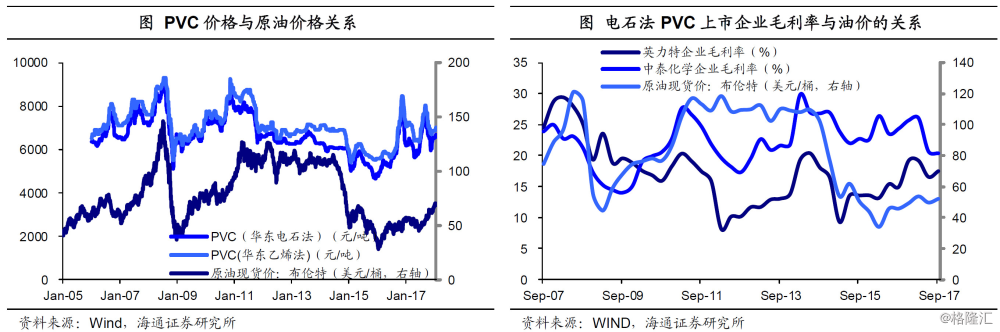

油价上涨,电石法PVC企业受益于产品价格上行带来的毛利的提升。乙烯法PVC和电石法制PVC原材料和制作工艺不同,但最终产品是一样的。原油价格上涨时,会推动PVC价格上行,在销售端,电石法PVC受益于产品价格的上涨;在成本端,由于油价上涨只推高了乙烯法PVC的成本,对电石法PVC成本没有明显影响,相比之下电石法PVC更为受益。

以英力特和中泰化学两家企业为例,这两家企业是国内两家大型的氯碱化工企业,并采用电石制PVC。在油价温和变动期间,电石法PVC上市公司毛利率与油价变动一致,例如在16年二季度和17年三季度油价明显上涨时,两家上市公司毛利率均有不同幅度的抬升。

乙烯法PVC成本承压。由于电石法替代工艺的存在,PVC价格弹性往往要低于原油,即油价上涨时PVC价格很难有同等幅度的上涨。因此,油价上涨乙烯法PVC毛利反而会受到压缩。

4.3 合成橡胶成本上行、天然橡胶受益

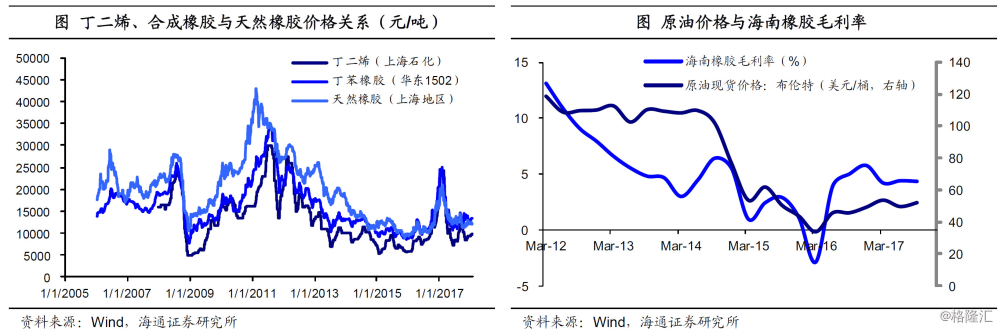

根据来源不同,橡胶可分为合成橡胶和天然橡胶,其中合成橡胶以丁二烯等各种石化产品为主要原材料。与油价对PVC影响的机制类似,油价上行推升合成橡胶成本但对天然橡胶影响不大,由于存在替代关系,间接利好天然橡胶行业,而合成橡胶盈利承压。

从丁二烯、合成橡胶和天然橡胶关系图可以看到,三者价格呈现高度相关性,且原材料丁二烯的价格变化领先于合成橡胶(丁苯橡胶)价格变化,天然橡胶价格变化较合成橡胶价格变化又有所滞后,说明原材料丁二烯价格变动,直接影响合成橡胶的价格走势,并进一步传导到天然橡胶价格上。

由于天然橡胶企业成本不受油价影响,随着油价进一步推升橡胶价格,受益于产品价格上涨,天然橡胶企业盈利进一步向好。以海南橡胶为例,海南橡胶是我国最大的天然橡胶生产企业,从原油价格与天然橡胶企业毛利率关系图可以看到,原油价格的涨跌,明显的影响海南橡胶企业的毛利率。

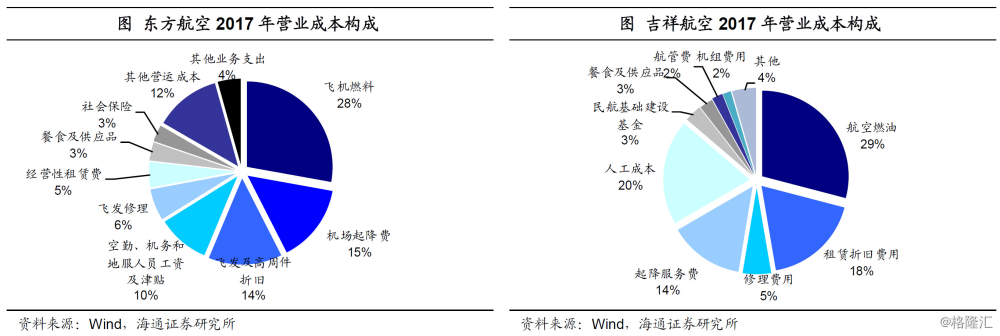

5. 消费端成本承压:航空运输行业

油价上涨对以燃油为主要原料的交通运输业影响较大。以航空业为例,航油成本是国内航空公司营业成本中占比非常大的项目,占比一般能在20%-30%,对于廉航来说,这一数字可能还会更高。

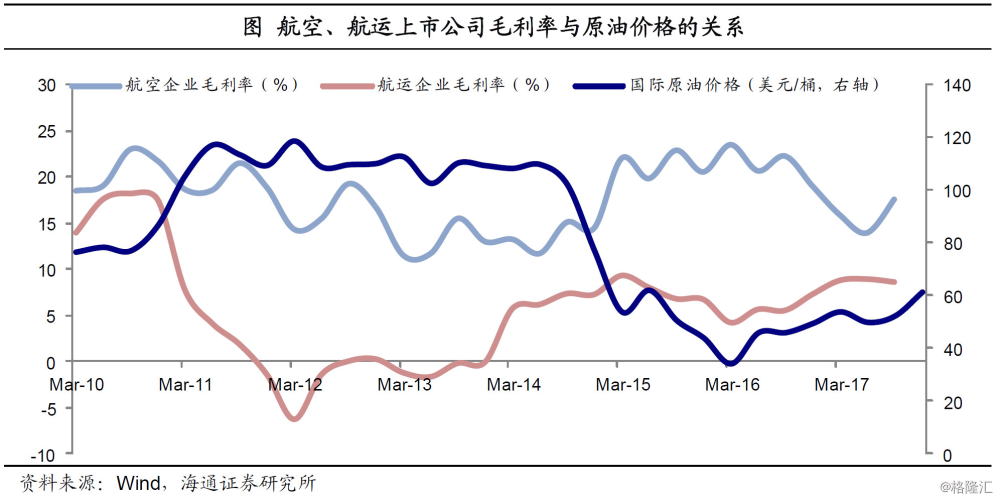

航油价格波动是影响国内航空公司利润水平的重要因素,从上市公司历史数据看,在油价上涨的2010年,航空、航运企业毛利率均有不同程度的下滑,而在油价下行的2014-2015年,航空企业整体毛利率从13%的水平提高到21%,航运企业毛利率也从几近亏损提高到7%。

2017年油价上涨后国内航空公司运营成本均有大幅提升,比如东方航空年报披露公司燃油成本同比增长28.05%,其中平均油价同比提高22.53%,增加航油成本46.22亿元,国航航空油料成本同比增幅29.24%,吉祥航空上涨24.78%,均受到油价上涨的显著影响,拖累业绩表现。

过去两年航空业利润有了极大的增长,一方面全球经济复苏带来需求的增长,另一方面油价和利率维持相对低位,削减成本方面的努力以及新型飞机更高的燃油效率也带来了积极影响,航空公司得以通过低票价进一步刺激客流量的增长。虽然各种要素结合带来了利润的快速增长,但低票价策略下旅客对价格越来越敏感,成本转移变得越来越困难,意味着油价上涨后对航空公司利润侵蚀会更严重。

为应对油价的波动,有一些航空公司会提前购买期货燃油,如果油价上涨,其带来的影响只会逐渐显现。但对于那些没有未雨绸缪的航空公司来说,油价带来的影响将会立竿见影。

来源:姜超宏观债券研究

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员