作者:天风证券刘章明、潘暕

【前言】从阅读招股书的第一刻开始,大部分的投资者和笔者一样关注点就在于:小米的硬件业务占比vs互联网服务占比?过去几年的变化如何,未来趋势如何?消费IoT业务能否成就下一代互联网霸主?进化引申出关于估值的最终答案。所以,本文试图从该角度切入进行讨论:小米究竟是一家硬件公司,还是互联网公司?

一、初看小米:触底回升,IoT带来想象空间

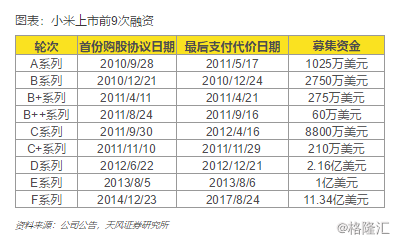

首先来看组织架构,小米是一家以智能手机为基础,通过智能硬件和生活消费品延伸产业链,构建强消费者黏性网络的公司。小米集团通过直接持有旗下10家境外子公司100%股份共计持有75家控股孙公司及其附属公司股权,截至18Q1末,通过投资建立包括逾210家公司的生态链,其中90多家为智能硬件和生活消费产品公司。小米历史上共完成9轮融资,合计募集资金15.71亿美元。

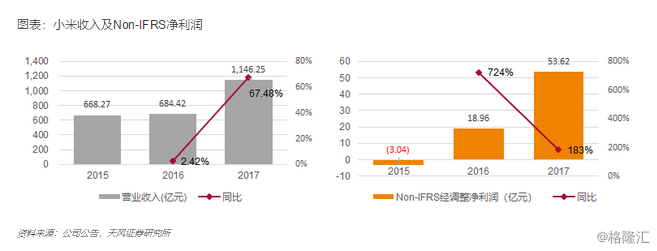

其次,财务数据。2015-2017年,公司营收分别为668.11亿、684.34亿、1146.25亿元,CAGR =30.98%,2017年+67.50% YoY;在非IFRS计量下(剔除可可转换可赎回优先股公允价值变动损益、股权激励等影响),经调整净利润分别为-3.04亿、18.96亿、53.62亿元;经营活动现金流量净额为-26.01亿元、45.31亿元、-9.96亿元;毛利率为4.0%,10.6%、13.2%,逐步改善。

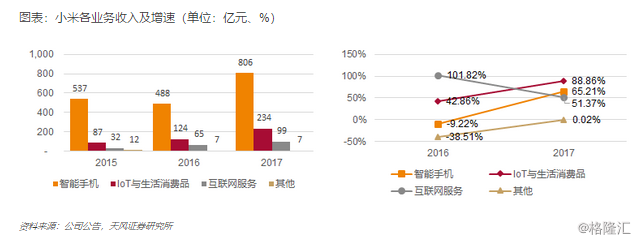

2016年收入较上年基本持平,但是分品类看,智能手机收入由2015年的537.15亿元下降至2016年的487.64亿元,2017年同比增长65.21%至805.64亿元,触底回升。而IoT及生活消费品分部收入则保持稳定提升,由15年的86.91亿元提升至17年的234.48亿元,复合增速为64%。公司领先市场布局IoT,以连接设备(不含智能手机和笔记本电脑)数量计,已经成为全球最大的消费级IoT平台,而该布局也为小米未来发展带来强大的想象空间。

二、小米的硬件属性:

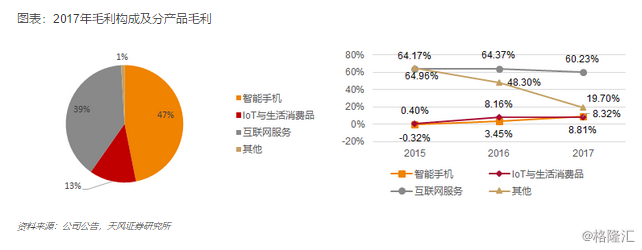

公司营收中,硬件部分(智能手机、IoT及生活消费品)占比高,2017年贡献90.74%营收、59.73%毛利,构成小米生态的基本盘。那么硬件业务的未来成长性如何呢?我们认为分两部分看:

■ 智能手机的未来重点在于:稳固国内销量,提升品牌形象+全球化性价比;

■ IoT及生活消费品的重点在于:如何在消费升级与理性化结合的大背景中,形成指数级销售,提升渗透率,长期上形成智能家居&可穿戴设备的强势地位。

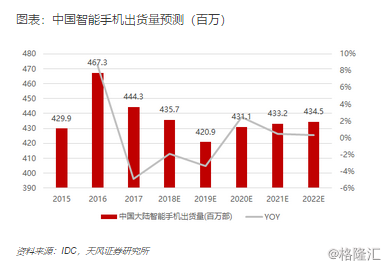

1、智能手机:国内稳固份额提升单价,海外抢占市场

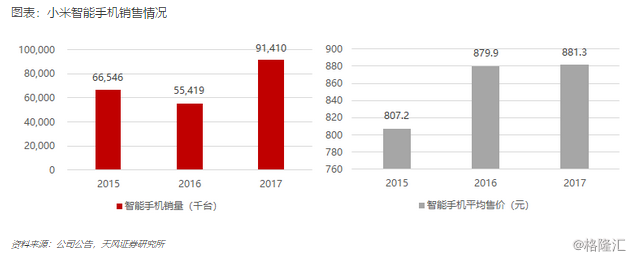

2017年小米智能手机销量达到9,141万台,+64.9%YoY,逆势回升;平均售价为881.3元,较上年基本持平。尽管盈利能力较低,但是手机市场份额的回升为小米提供了良好的现金流和优秀的品牌知名度。且据IDC智能手机全球出货量统计,在全球智能手机出货量增速放缓的大背景下,得益于国内市场的站稳脚跟和海外市场的拓展,公司17年以来出货量增速远高于行业平均增速。

1.1 国内市场:站稳脚跟,中高端机型品牌形象重塑

国内市场看,2017年市场份额进一步向五大厂商集中,2017年CR5=75.6%>2016年的66.5%。小米出货量由16年的8.9%提升至17年的12.4%,份额提升原因在于:一方面,小米推出多款新机型组合覆盖低中高端市场,中低端机型性价比突出,高端机型创新激进重塑品牌;另一方面,在营销和渠道方面持续优化,赞助高收视率综艺节目《中国有嘻哈》,代言人吴亦凡作亦进一步吸引年轻消费者。渠道方面,巩固线上优势同时,加快开设小米之家和增加线下分销,截至2018Q1末,全国共有331家小米之家;2017年小米之家零售自营门店平均零售收入约每平米人民币24万元,根据艾瑞咨询,在全球零售连锁店中位居第二。

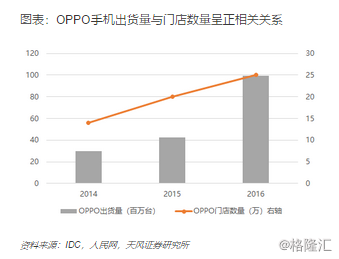

此外,在布局线下渠道的背景下,我们认为小米相比同样大众机型的OPPO、vivo,仍然有较大的线下增量优势。根据人民网对门店数的统计,OPPO的出货量增长基本与线下门店数量增长成正比。赛诺报告显示18Q1三四线城市OPPO、vivo门店已一度出现关店潮,所以在此背景下,我们预计由于小米门店数量较小且处于扩张期,抢夺线下市场份额的概率较大。因此我们认为从中长期看,小米国内市场出货量或将保持稳定提升。

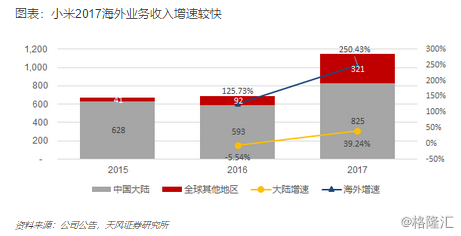

1.2 海外市场:高性价比抢夺新兴市场

海外营收数据彰显小米在海外市场的布局和增长。2015-2017年公司海外营收分别为40.6、91.5、320.8亿元,年均复合增长率181%;2017年公司海外营收321亿元,占比从16年的13%提升至28%,同比增速高达250.43%。

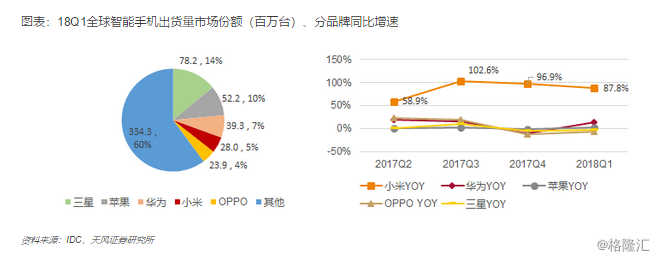

印度等海外市场贡献主要增长。截至18年3月末,小米已进入74个国家和地区。IDC数据显示,17Q4小米在全球15个市场智能手机出货量排名前五,其中在印度按出货量计算的市场份额排名第一(26.8%),在新兴市场(除澳洲、加拿大、中国大陆、日本、韩国、美国及西欧以外市场)排名第三(7.3%)。18Q1小米全球出货量2800万部,同比增长87.8%,全球市场占有率5%,排名第四。

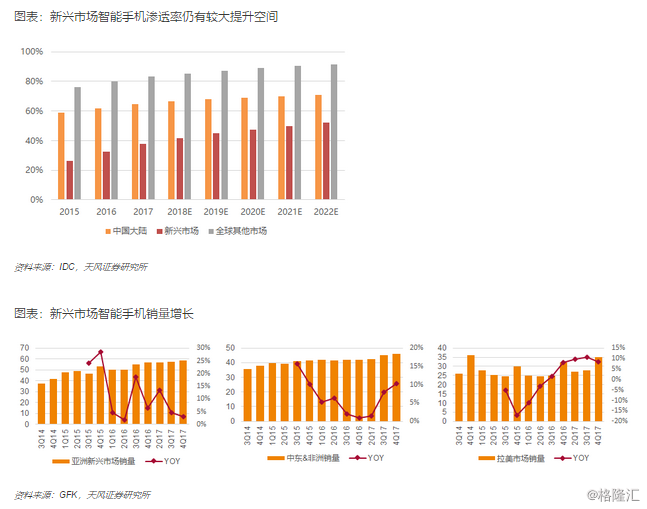

从行业趋势看,根据IDC,由于在海外新兴市场中,智能手机渗透率相较全球平均水平和非新兴市场水平仍有较大差距,2017年新兴市场渗透率仅为37.7%,远低于国内64.5%水平及其他地区83.1%。因此,海外市场智能手机出货量未来有较大的成长机会。而对于新兴市场而言,高性价比智能手机是其综合最优的选择。该方面我们在印度市场中得到部分验证,尽管OPPO、vivo在印度采取了同样的铺设线下门店和加大广告营销投放的策略,但是小米在印度智能手机市场份额已大幅领先二者之和(17Q4:11.4%),当年在中国采用的电商策略再次有效,这次也优化了供应链响应速度。我们预期新兴市场出货量的增长有望成为小米智能手机业务的重要增长引擎。

综上,我们认为智能手机业务将保持稳定提升。中高端价位新机型推出或将改善销售均价,提升收入端增长。而海外市场将为小米提供销售量的有效增长。

2、IoT及消费消费产品:推出爆品、扩大品类,增强黏性

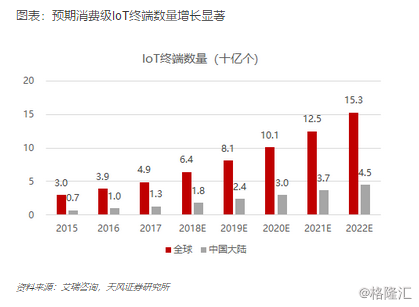

首先来看市场规模和增长。据艾瑞咨询,全球消费级IoT终端数量将由2017年的49亿个增加到2022年的153亿个,CAGR =25.4%。中国大陆市场消费级IoT终端数量将由2017年的13亿个增加到2022年的45亿个,CAGR =28.2%。

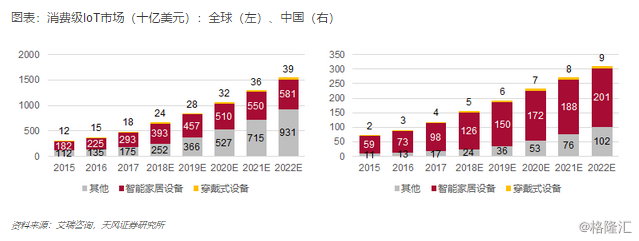

据艾瑞咨询,全球消费级IoT硬件销售额由15年的3063亿美元增至17年的4859亿美元,CAGR=26%,其中中国大陆由715亿美元增至1188亿美元,CAGR=28.9%。预计2022年全球和中国消费级IoT硬件销售额将分别达1.55万亿、3118亿美元,17-22年CAGR分别为26.1%、21.3%。

2.1 真正形成IoT网络的核心在于能否连接众多硬件

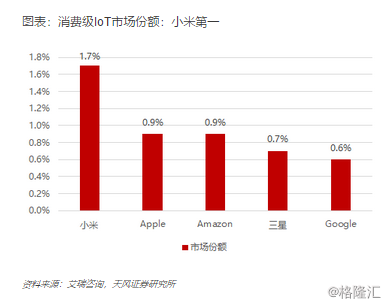

如果说因为通过销售智能手机,赚取广告收入、游戏分成等就被称之为互联网公司,相信是无法说服大部分消费者及投资者的。原因在于:几乎所有的手机公司都有自己的商店,都提供基础APP,都能够进行广告、游戏及预装机分成,市场仍然认为苹果、三星、华为等都是硬件公司,那么小米为何能被赋予互联网公司的预期呢?我们认为,核心正是小米所构建的智能家居及智能硬件所形成的物联网,有望成为移动互联网后下一个最大的生态。而物联网与PC互联网、移动互联网不同,其对硬件的依赖性强,且目前较少成熟的硬件公司(例如家电厂商等)愿意主动开放第三方端口,因此物联网平台生态实现的基础即在于谁拥有最多在连接中的不同属性的智能硬件。智能硬件市场极度分散,2017年按已连接设备数量(不包括智能手机和笔记本电脑)计算的消费级IoT市场份额看,小米份额1.7%排名第一,其次为Apple、Amazon、三星和Google。

以智能音箱为例:植入语音识别和AI技术的智能音箱被认为是物联网时代一个重要的入口,因此我们看到海外市场Amazon推出Echo,Apple的HomePod,Google的Google Home,国内市场包括阿里巴巴的天猫精灵、腾讯的听听、京东的叮咚、小米的小爱同学等等亦陆续推出,抢占入口。智能音箱作为控制中心的入口价值确定,但是目前功能仍然相对鸡肋,很多时候被消费者作为玩具看待,功能主要在于设定闹钟、听音乐等,真正要成为智能家居或物联网时代的入口,其核心关键点在于是否能够连接足够多的硬件,彼此形成数据交换和互动。

目前各大互联网公司都推出音箱,并推出开发者平台等的目的都在于希望未来能够打造成为智能硬件领域的接口或标准。而要成为标准,我们认为依赖纯线上的模式难以运行。且如果价格贵导致多种硬件渗透率达不到一定水平,则智能家居也较难实现,从而导致成为标准的目标无法实现。从目前来看,我们认为小米是目前来看最可能打造物联网生态的公司。

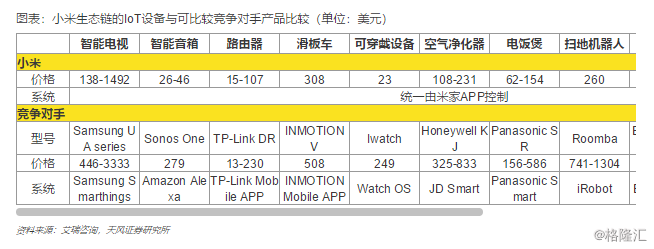

2.2 小米生态链的智能硬件网络:扩大品类,打造爆款

小米通过投资超过90家智能硬件及生活消费品企业打造生态链。2017年公司IoT及生活消费品分部收入为234.48亿元,+88.9%YoY,其中智能电视和笔记本电脑等主要IoT产品收入为83.14亿元(占该分部收入比为35.5%),+146.5% YoY。艾瑞数据显示,小米智能硬件中包括移动电源、空气净化器、电动滑板车皆为2017年全球出货量第一,运动手环2017年中国出货量第一、全球第二。2017年双十一,小米在天猫20多个产品类别中出货量排名第一。

前一小节中我提及有望作为智能家居入口的智能音箱。截至18Q1末,小爱同学可控制118个型号的产品,包括小米盒子、小米扫地机器人、米家IH电饭煲、小米空气净化器、智米落地扇和智能灯具。而从内置AI助手小爱同学的智能设备累计激活数量看,2017年年末和2018Q1末,已分别达到700万和2300万个。由于小米致力于以低毛利、少中间环节、高周转来实现布局,其在智能家居方面有望持续推出爆款产品,从而打造逐渐完善的物联网生态。此外,截至18Q1末,接入小米IoT开发者平台的开发者超过580个,未来伴随小米渗透率的提高,有望吸引更多的开发者接入,从而形成良好的协同效应。

小米在切入IoT及生活消费品时,首先选择了处于蚂蚁市场的品类:即是指整个市场像一块巨大的蛋糕,被无数的小厂商分食。在被蚂蚁分食的大市场里,没有绝对领先的大企业。蚂蚁市场的特点就是门槛低,容易出现极端分化的两个现象:1、出现大量廉价的差品,2、优质产品定价过高。例如像空气净化器、插线板、充电宝等等过去都存在这个现象,因此小米通过极简化设计和压缩供应链环节实现高品质与低价格,从而快速切入80%市场抢占份额。而由此带来的负面在于,市场质疑当蚂蚁市场的品类被开发完毕后,小米能否在相对成熟的硬件市场中占据优势?我们认为,在传统如空冰洗的大家电领域,市场集中度高而头部厂商稳定,小米切入获取高市场份额的可能性相对较低;但是在潜在可被智能化的小家电市场,由于市场渗透率目前相对较低,公司有望切入培育市场,从而继续扩大品类布局。

综上,我们认为IoT及生活消费品板块是小米中期内最具备高成长属性的业务,其通过投资生态链企业保持小米品牌的热度、增加收入和现金流的同时,更重要的是持续扩大品类,通过爆款增加连接设备数,为未来的潜在互联网增值服务收入提供基础。

三、小米的互联网属性:未来的期待

之所以从雷军到招股书,都更愿意将小米界定为互联网公司的原因在于:硬件的周期性短,正如摩尔定律中的18个月一样,硬件产品的迭代更新速度快,往往难以预计一代产品生命周期结束后未来的可持续性。而形成网络运营的好处在于:网络的强黏性可跨越周期的波动,所以基于网络的用户价值决定了公司的价值,甚至最后的胜局。所以我们需要讨论,小米的互联网属性是否已经完备,且具有可持续性。

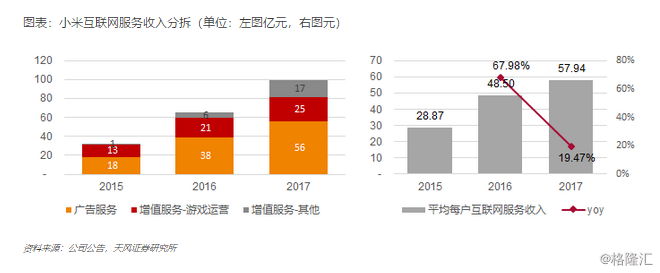

首先仍然先看收入表现及构成。2017年互联网服务收入为98.96亿元,+51.4% YoY,占总收入比例为8.63%;其中广告服务56.14亿元,+46.3% YoY,增值服务中线上游戏运营收入25.46亿元,+19.3% YoY,其他服务收入17.36亿元,+207.6% YoY。每用户平均互联网服务收入2015-2017年分别为28.9元、48.5元、57.9元。整体增长速度并不高,因此从如果仅从该数字看,小米很难被真正当做一家互联网公司看待。

毛利贡献看,目前互联网服务收入贡献39%毛利水平,其毛利率为60.23%,大幅高于智能手机的8.81%和IoT及生活消费品的8.32%。可以预期的是,在连接了更多的智能设备后,互联网服务收入有望实现加速增长。

截至17年末,MIUI的MAU数为1.71亿人,18Q1末该数据约为1.9亿人,保持稳步上升。其旗下拥有38个MAU超过1000万的应用程序和18个MAU超过5000万的应用程序,包括小米浏览器,小米应用商店,小米音乐,小米视频等。这些经营数据虽然看似亮眼,但是我们认为并未反映出小米独特的互联网属性。

但是这并不意味着小米不具备互联网属性。我们认为,小米真正独有的,不同于绝大多数智能手机厂商的互联网生态尚处于培育期。原因在于:不同于赚取硬件利润的公司,小米把硬件产品用接近成本价的方式销售(不超过5%净利水平),旨在架构一个万物互联的平台,未来在上面做增值服务,这样的增值服务既包括现有的广告业务(但是从形态上可能是基于多个智能家居硬件和可穿戴设备数据后智能化推送的广告)和云服务,也包括潜在的大健康服务、交通服务、教育服务等等。而这一切的基础就是智能硬件。所以,也就意味着目前更多基于智能手机所阐述的互联网服务收入,并没有显示出小米互联网的潜力,小米未来的互联网收入在于物联网大平台的服务收入,而物联网大平台的服务收入和利润长期上是基于硬件的量变所引起的质变。

其风险点在于:在面临出货量压力的国内手机市场,不仅是小米、三星,其他国产手机厂商如华为、OPPO等也已经启动了智能硬件的业务,而竞争对手还包括网易,甚至是也做了智能音箱的阿里、腾讯。竞争加剧的情况下,如何保证品质从而强化消费者黏性,扩大连接的设备数是小米互联网服务业务最终能否实现快速增长的关键因素。

四、总结

综上,从短期看,我们认为小米仍然是一家以硬件为主要收入来源的公司,而长期上的物联网生态平台的实现,本质上极度依赖于其硬件的规模和渗透率,因而长期看,小米的硬件与互联网其实是相辅相成、缺一不可的存在,收入有望平分秋色,而利润则主要由互联网服务贡献。所以,短期上市场或将更多以硬件角度看待,而长期上我们认为小米有机会与实力成为真正的下一代互联网巨头。

报告来源:天风证券研究所商社&电子团队

报告发布时间:2018/5/7

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员