机构:国泰君安

评级:增持

摘要:

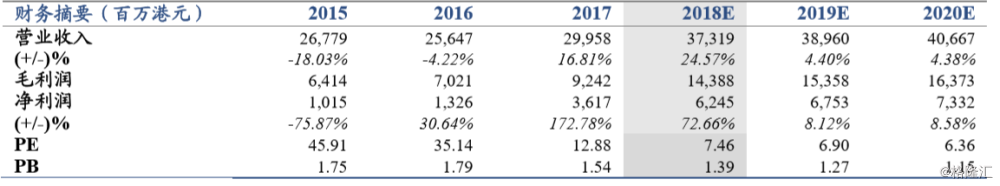

量价超市场预期,维持增持评级。2018Q1营收80.46亿港币同增39.4%,归母净利17.92亿港币同增196.4%,业绩超预期。我们认为公司为华南水泥龙头,区域景气度良好,大湾区建设期临近将带动中长期水泥需求,公司弹性显著。维持公司2018-2020年EPS0.96、1.03、1.12港元,目前市值对应7.5xPE、约1.39xPB,明显低于历史均值,估值有望继续修复;公司2017年提高股息分派率至52.6%,测算股息率目前约7%十分吸引,维持目标价8.97港元,维持增持评级。?核心区域需求大超预期,一季度增长强劲。2018Q1水泥熟料销量1769万吨同增7.09%大超预期,核心区域广东和广西水泥销量641、541万吨同比增长3.4%和30.3%。我们认为两广的房建基建力度好于全国,Q1除了过年假期之外基本是施工旺季。广西2017年由于超历史均值的降雨量导致农村市场全年需求羸弱,18Q1农村市场和重点工程招标恢复超预期;测算目前公司日均发货量达旺季90%以上,库存低于50%同比低10pct,我们认为两广区域全年需求端保持强势增长;

均价大幅提升,区域弹性或显著。2017年华南均价涨幅普遍小于华东,18年1月大幅涨价后基本保持平稳且需求率先恢复价格也率先推涨,我们测算18Q1公司水泥熟料均价383.3元同增31.5%,环比17Q4提升23.6%,煤炭价格较为稳定,测算吨毛利146元同增68%环比增43%,Q1吨净利82元(17Q1为35元),公司产能主要集中在两广、福建和云南,区域弹性及稳定性十分显著。

大湾区建设期预计临近,国家战略提供中长期需求。2018年粤港澳大湾区整体规划预计将会出台,区域中长期需求乐观,且华南本身需求增速良好,我们测算新增产能消化压力较小。公司是华南最大水泥公司,市占率20%-22%,珠三角核心区域市占率更高,华润海螺达成战略合作,市场竞争态势较好,我们判断公司中长期前景乐观。

风险提示:华南水泥需求低于预期、供给侧调控放缓;

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员