我在1月26日写了篇文章《十年生死两茫茫:买了思捷环球的A股大爷们,你们还好吗?》,最近我复盘港股通标的,我发现了一件好玩的事情:思捷环球大跌后,北水资金再次抄底了!

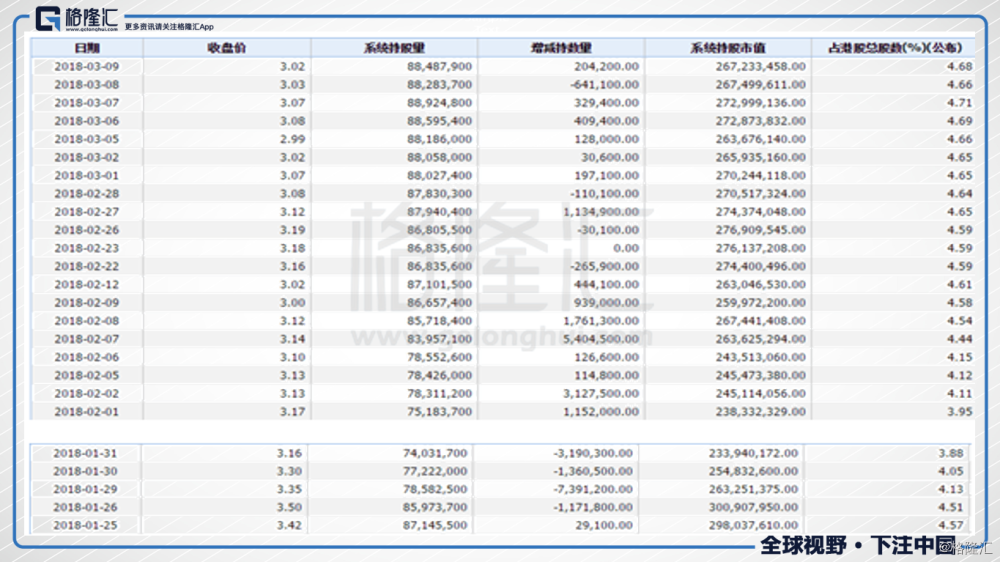

看港股通持有思捷环球的比例,达到了4.68%,一度4.71%,超过了大跌前的4.57%。

再看更明细的数据,盈警发布后,北水资金连续减持4天,随后即开始重新抄底。

我在那篇文章里提到“就像研究公司要看龙头企业,这样才更能理解这个行业,投资也一样,在一个成熟的市场上,一个投资者才能学的深刻”。

不过我当时对“深刻”这个词并没有详细展开,所以借思捷环球这个事情,我来更详细点谈谈我的个人看法。

抄底思捷的逻辑

谈之前,先来谈北水抄底思捷的逻辑。老实说,我不知道北水为什么要投资思捷。在我上篇文章里,我提到,思捷环球的主要业务在欧洲,对中国投资者而言,应该是很陌生的投资标的。因此,我觉得北水投资思捷的唯一要点就是跌多了抄底,它已经跌去95%了,还能跌多少?毕竟,在过去的大A股里,投资者信奉没有只跌不涨的股票。

不过后来我看了我文章下的几条留言,貌似A股投资者还没有那么不堪,他们抄底的逻辑看上去是确之凿凿的,那就是思捷环球很便宜了,抄底它有足够高的安全边际(注:或许这几条留言并不能代表全部北水投资思捷的逻辑)。

说思捷环球估值很便宜了,并不是指PE,盈警发布,思捷是巨亏的,PE是没有的,即使以2017年财年的利润算,PE也是上百倍的,所以PE是没法看的。那为什么说思捷环球很便宜呢?看PB,只有0.5多点。

我们随便翻A股,这样的PB是没有的。A股PB低于1的都是很少的,主要在银行,能源以及公用事业领域。

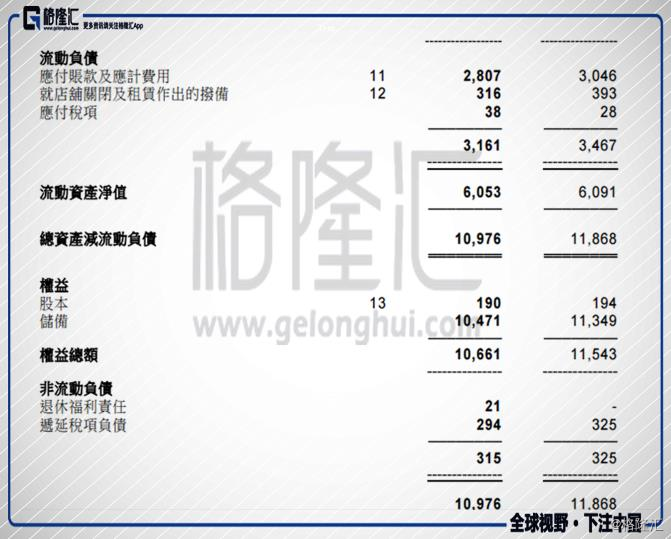

尤其是,思捷环球账上有大量的现金,就目前来说,市值57亿港币左右,而账上现金,根据最新公布的中期业绩公告,有45.75亿港币。

并且,思捷只有一些经营上的债务,没有长短期有息债务。另外,算上经营性债务,思捷的资产负债率也只有24.59%,这是很低的了。

如果再算上思捷的其他资产,比如应收账款、库存、原材料、店铺等等,思捷怎么也不应该只有区区57亿的市值。账上45.75亿的现金,加上PB仅0.5,看上去是给了思捷足够高的安全边际。

但是,这个抄底的逻辑BUG在哪里呢?

BUG在哪?

我不知道上面这个逻辑是不是所有北水抄底思捷的逻辑,如果是的话,那其实我可以向他们推荐一个更好的标的:魏桥纺织,代码2698.HK。比起没落的思捷,魏桥纺织是行业龙头,响当当的山东大户。

而这位山东大户在香港市场里只有区区50亿港币市值(也因而没进港股通标的),PB比思捷更低,仅0.24;PE不到5倍;现金比思捷更诱惑,最新的中报显示,足足有143.26亿,还是人民币计哦。

SO,到底BUG在哪?

关于魏桥,详细可以格隆汇一篇文章《魏桥纺织(2698.HK):山东模式的去杠杆之路》(我个人觉得魏桥可能是有参与机会的,它身上的BUG可能被解除),这里还是只谈思捷环球。

当你从PB的角度谈论思捷环球,你其实是在讨论清算思捷环球。

一般情况下,我们投资有一个暗含的大前提,那就是公司可以持续经营。清算价值只是用来衡量安全边际的高低,而非真从清算价值中获得投资利差机会。

如果你要从清算价值中获利收益,那么恐怕你需要掂量一下自己的份量,到底是不是一位清算专家,否则仅凭账面价值是很难判断一家公司清算后到底还有多少留给股东。

就举思捷环球的例子,表面上看PB只有0.5,可是你确定清算变现,能把PB变现到1倍?

来看思捷环球的资产项,商誉20.66亿,主要是2010财年收购中国联营公司51%股权产生的,一直在减值中。还有存货27.95亿,你确定这些能按账面价值变现?还有8亿的递延税,就更加不可能变现了。

表面上看净资产还有106亿,扣掉这些,还会有多少?更不用说,清算还会产生各项费用,律师、会计事务所等等,都要来蹭点。

所以,在现在这个价位上清算思捷环球,你觉得自己能捞到多少?

我们再假设一下,如果思捷环球的市值跌破30亿,你可以从清算上获利吗?也许能,但有一个大前提,清算会发生。清算会发生有两种可能,一是你寄希望于现在的董事会和管理层宣布清算公司,二是你自己买成大股东,左右公司决策。

我想,北水应该不会有一位准备入主思捷环球的,如此,就不要打思捷环球的清算主意。北水要抄底思捷环球,还是回到经营层面上来。

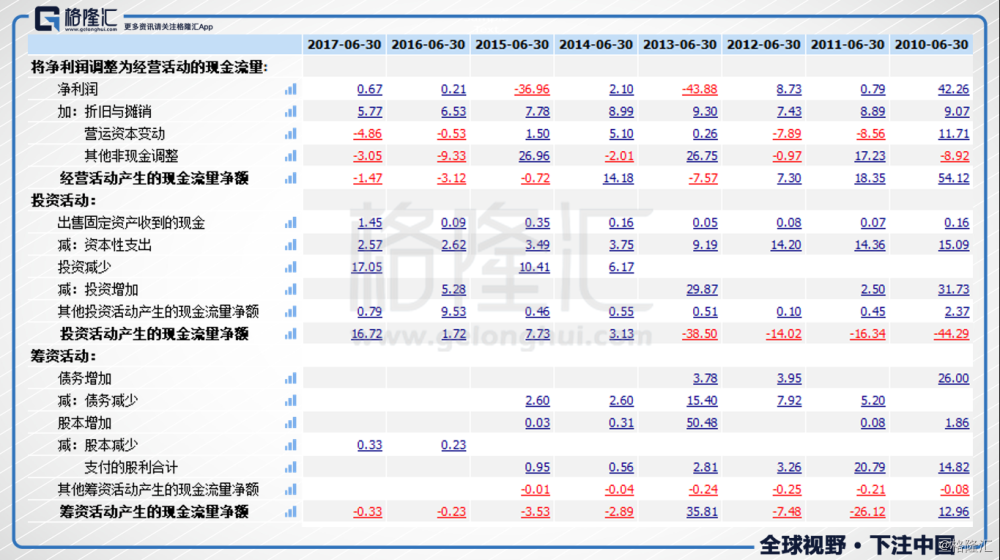

根据上面的资产项分析,思捷环球的净资产其实远没想象的多,PB0.5只是假象而矣。而具体到业务上,还有一个不断失血的主营,看经营现金流,连续三年都是负的。

除非业务能有改善,失血的主营是可以慢慢烧掉公司的现金的。对于一个已经没落这么多年,当中也请了ZARA的人干了五年了,仍然没有起色的品牌,个人不大相信它会突然转运了。所以,它的业绩继续经营下去,只会继续烧掉股东的财富。

有人说这么多现金,可以派特别股息。这里的问题有两个,一是你买成大股东给自己派息,或者寄幻想于管理层,二是派完特别息呢,它还是个糟糕的企业。

所以总结一下,对北水来说,一目前市值没有清算价值,二业务改善的可能性极低,三没有左右公司决策的权利,北水这个价位上抄底思捷环球,究竟是在抄底什么呢?

A股启示录

这就是我要说的学习深刻的地方之一,大A股里,普遍存在的是高估,便宜的很少,就更难见价投陷阱了。

价投陷阱是指表面上看是香饽饽,其实是个大坑。其实思捷上面还真算不上价投陷阱,只要稍微检查一下账上资产,很容易发现问题的。有一个更著名的价投陷阱是美国的西尔斯(SHLD),美国的对冲基金大亨爱德华·兰伯特在这个上面栽了。

故事是这样的,西尔斯是一家有着将近100年历史的百货公司,但是2005年开始,西尔斯的销售就出现问题,这主要是互联网的冲击,消费习惯的改变导致整个百货行业面临成本的攀升。

与沃尔玛不同的是,西尔斯的经营场地大都是自己买的,尤其是,在过去80年里,西尔斯在位置极佳的地方买了大量的商业地产。2004年的时候,爱德华·兰伯特认为西尔斯的商业地产至少价值400亿美元,而2004年全年西尔斯市值最高时也就100亿美元左右。

爱德华·兰伯特看中了西尔斯背后的商业地产价值,重仓了这只股票,并且从2005年开始接过了公司的CEO职位。而由于对冲基金出身的爱德华·兰伯特没有百货行业的管理经验,他基本上把一个当时还算凑合的百货公司给直接玩死了。

表面上看西尔斯的商业地产价值不菲,但前提是能释放出来。而公司的竞争力在持续下降,除非西尔斯立即关掉清算,失血的业绩会持续烧掉现金流,从而大幅降低背后的资产价值。

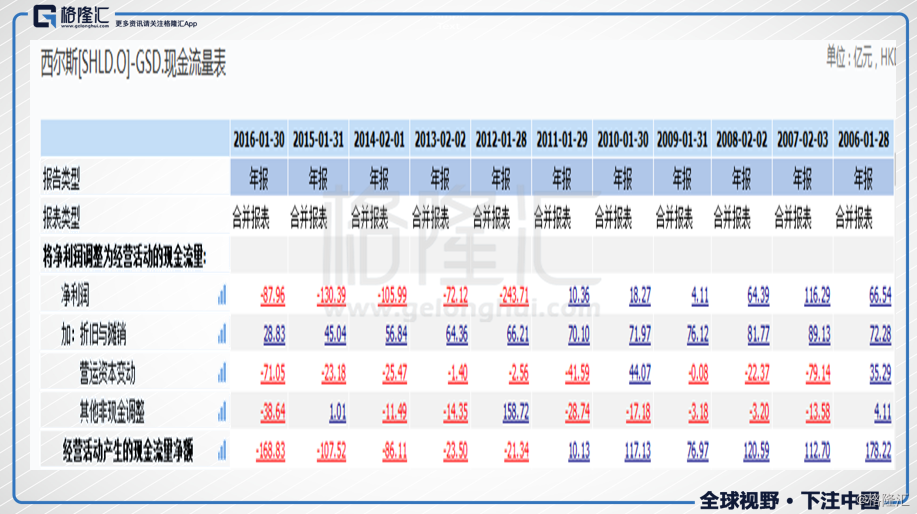

这正是西尔斯后来发生的事情,从2011年开始,西尔斯的经营性现金流基本枯竭。这之后,西尔斯每年要烧掉大量的现金。

尽管西尔斯已经连续亏损很多年,但背后的商业地产价值仍然诱惑着投资者。前几年,投资大佬布鲁斯伯克威茨基于2015年3季度的数据也对西尔斯的净资产进行了估值。

在这个估值里,西尔斯的总资产价值280亿美元,其中158亿商业地产,净资产价值达到188亿,对应每股净资产147美元。

2016年初西尔斯的股价每股不到20美元!

但西尔斯是个好投资吗?看长期的股价走势吧。目前西尔斯的市值只有2.74亿美元了!

对西尔斯股东来说,也许,最好的结果就是管理层关掉店面,宣布清算西尔斯。不过,百货商场这种商业地产,并不是写字楼,也不是住宅(写字楼与住宅出租有很大的市场需求,容易获利稳定的现金流,因而脱手容易),找到人接盘并不是那么容易的。清算的时间长短与结果是会面临很大不确定性的。

大A股现在还没出现这种价投陷阱,但是大A股有许多类似思捷环球,西尔斯的公司。西尔斯这种便宜到出现诱人的价投陷阱尚且没有投资价值,那大A股那些竞争力与之类似持续下降,估值却还高企,而非便宜成价投陷阱的公司,未来股价走势会是如何?

投资者在日渐成熟,市场制度与监管也在日渐成熟,未来大A股的风格一定是趋近美国、香港的。不要把PB大于或者等于1当作理所当然,想想A股还有万亿的商誉(尤其是,许多是15年大牛市中产生),这种净资产下算出的PB就是有水分的。

结语

思捷环球是一个生动的案例,无论是于企业,还是于投资者。于企业,一个曾经如此辉煌的跨国企业何以走上末路?

于投资者,上下十年,几乎天堂与地狱的差别。07年为界,上个十年,它是一只百倍股,造就无数人的财富,下个十年,它跌去95%,是吞噬财富的无底深渊。

它是一只值得投资者深思的股票,当我们抄底一只股票时,我们究竟是在抄底什么?

于大A股的投资者,思捷环球还是一面镜子,照着大A股的未来。像思捷、西尔斯这些便宜到出现价投陷阱的企业都没有投资价值,那A股里那些与它们类似,却还估值高高在上的企业未来会在哪里?

PB是多少从来没有规定,1从来都不是PB的底线,拉下港股与美股的PB排名,是能低到你怀疑人生的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员