出售资产旨在加快推动参股子公司博圣生物 IPO 上市进程。杭州意峥为公司全资子公司,本次交易前,公司直接持有博圣生物 20%股权,通过杭州意峥间接持有博圣生物 15%股权,为了满足证监会对于博圣生物 IPO 审核的相关要求,公司拟通过转让杭州意峥股权方式,进一步降低相关发行审核风险,助力博圣生物顺利上市。根据公司公告,本次交易完成后,公司获得处置收益大约在 9000 万元,对公司业绩带来积极贡献。

迪安诊断已成为医学诊断整体化服务平台龙头企业。公司已经从第三方检测企业成功转型成为诊断综合服务供应商,业务模式包含渠道代理、外包、合作共建、精准中心四种,可以为医院检验科提供完整的综合解决方案;同时,公司已经成功搭建了行业领先的临床质谱平台和 NGS 平台,进一步完善和提高特检服务能力,尤其是在质谱领域,公司参股由国际质谱专家刘华芬教授领衔的凯莱谱,并于 2017 年 11 月牵手国际巨头丹纳赫旗下质谱龙头企业 SCIEX,共同开发国内质谱市场,有望在国内质谱领域弯道超车。

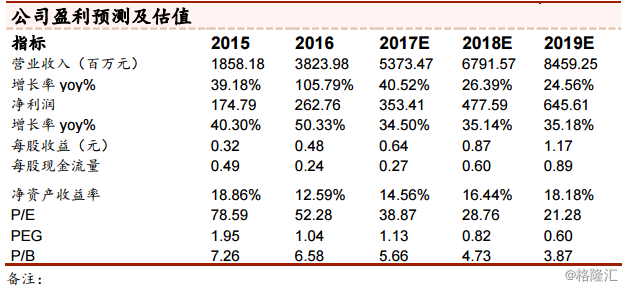

盈利预测与估值:不考虑公司定增及定增项目收购带来的摊薄和收益,同时不考虑本次处置杭州意峥获得的投资收益,我们预计 2017-2019 年公司收入53.73、67.92、84.59 亿元,同比增长 40.52%、26.39%、24.56%,归母净利润 3.53、4.78、6.46 亿元,同比增长 34.50%、35.14%、35.18%,对应 EPS为 0.64、0.87、1.17,目前公司股价对应 2017 年 39 倍 PE,2018 年 29 倍PE,经历过去三年布局期,公司在检验科的服务能力大幅提升,实验室布局逐步进入收获期,整体盈利能力持续提高,我们预计公司未来三年业绩将维持持续快速增长,同时考虑到公司不断提高的技术和服务壁垒,我们认为公司2018 年合理估值范围在 35-40 倍 PE,维持“买入”评级。

风险提示:实验室盈利时间不确定风险,非公开发行风险,应收账款管理风险,处置资产存在不确定风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员