作者:海通宏观姜超、于博

1. 工业继续降温,限产效应显现

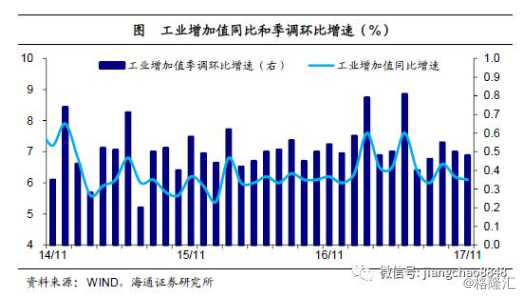

工业生产继续降温。11月规模以上工业增加值同比增速6.1%,连续2个月下滑,离8月6.0%的年内低点仅一步之遥;季调环比增速0.48%,也创下3个月新低。11月发电量增速,以及钢材、有色金属、乙烯、化纤、煤炭等主要工业品产量增速普遍下滑,也印证了工业增速的下滑,受终端需求走弱、环保限产效应显现影响,工业生产继续降温。

分行业看,各行业增加值增速涨少跌多。下游行业中,农副食品加工、医药回升,但食品、纺织、医药、汽车均回落;中游加工组装行业中,铁路船舶航空航天、计算机通信电子回升,但通用设备、专用设备、电气机械均回落;中游原材料行业中,非金属矿、有色金属回升,橡胶塑料持平,但电力热力、化学原料及制品、钢铁均回落;上游采矿业跌幅扩大。其中,中上游行业增速普遍下滑,一方面与前期终端地产、汽车需求下滑有关,另一方面也与采暖季环保限产导致工业生产受限有关。

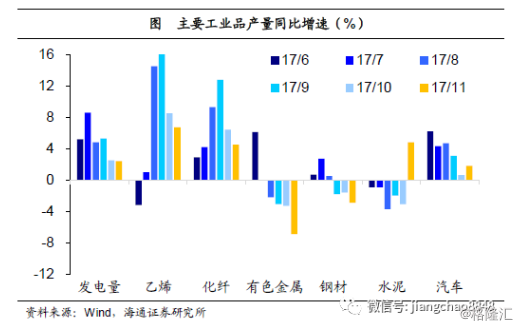

而主要工业品产量增速,则更直观地反映了环保限产的影响。最具代表性的发电量增速,继续下滑至2.4%,创16年7月以来新低。虽然下游汽车产量增速小幅回升至1.8%,但中游的钢材(-2.9%)、有色金属(-6.9%)、乙烯(6.7%)、化纤(4.5%)产量增速全线下滑,仅水泥(4.8%)有所回升。而上游煤炭(-2.7%)产量增速也下滑转负。因而,中微观层面,工业生产的降温更甚于宏观层面。

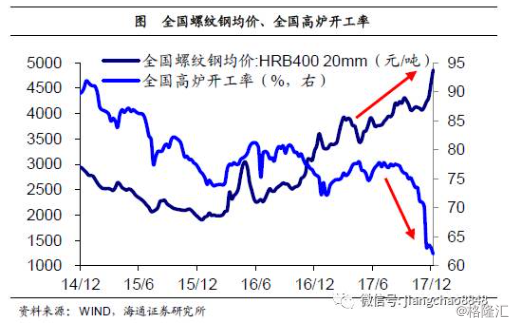

以钢铁行业为例,该行业受环保限产影响较大。受去产能政策影响,16年以来黑色金属冶炼及压延加工业供需格局明显改善。今年前10月主营收入、利润总额同比增速分别达到23.5%和162.2%,反映需求端仍有支撑。但反观生产端,受采暖季环保限产影响,钢材产量增速从7月的2.7%一路下滑转负至11月的-2.9%,高炉开工率更是拐头向下,截至12月8日,已降至63%的历史新低。需求尚可、生产收缩,使得钢价持续走高,全国螺纹钢均价已突破4900元/吨。

2. 投资微幅回升,地产仍是拖累

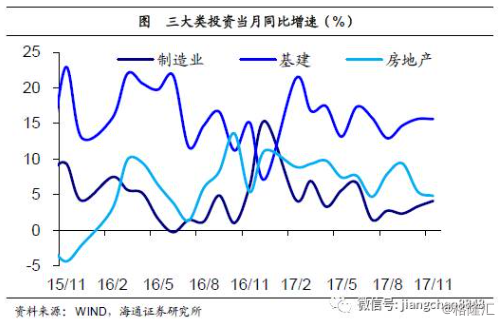

投资增速微幅回升。11月全国固定资产投资同比增速6.3%,较10月微幅回升,其中民间投资增速回升至4.8%。前11月民间投资占全国总投资的60.5%,较前10月回落0.1个百分点。三大类投资中,制造业投资增速略有回升,但仍处低位;基建投资增速持平,依然投资的中流砥柱;而房地产投资增速继续下滑,成为主要拖累。

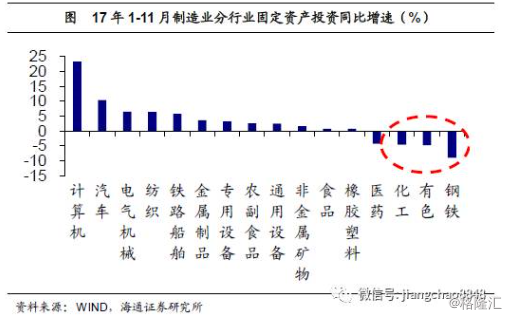

制造业投资低位回升。11月制造业投资单月增速4.1%,继续微幅回升,但仍处低位;而累计同比增速则低位持平在4.1%。虽然价格上涨令钢铁、有色、化工等中上游行业盈利改善,但受制于产能过剩和环保限产,这些行业固定资产投资仍保持负增长,也拖累制造业整体投资增速下行。而计算机通信电子行业投资累计同比增速高达23.3%,在制造业各子行业中领跑。传统工业投资整体收缩、新兴制造业加速扩张,反映经济转型升级步伐加快,产业结构正在不断优化。

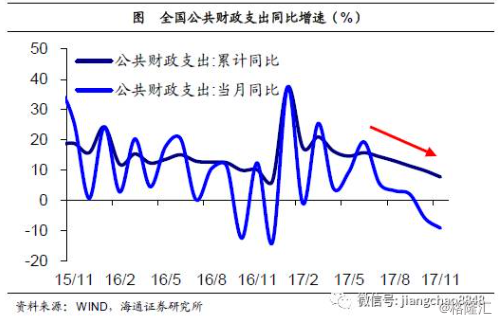

基建投资仍是中流砥柱。11月基建投资同比增速15.6%,较10月持平。在制造业投资低位徘徊、地产投资持续回落的背景下,基建投资仍保持15%左右的高增速,并成为投资的中流砥柱。而尤其值得注意的是,下半年以来,全国公共财政支出增速大跌转负,但基建投资增速仍高位企稳,反映广义财政支出正持续发力。

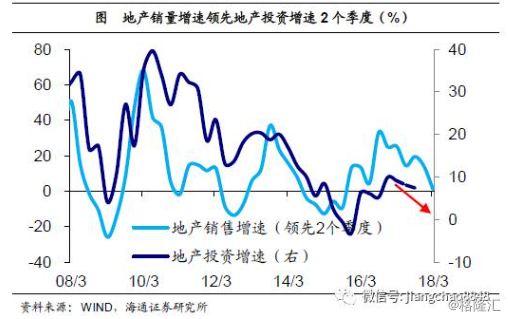

地产投资继续下滑。11月房地产投资同比增速4.8%,较10月继续下滑,离7月4.7%的年内低点仅差0.1个百分点。考虑到7月份以来地产销售增速基本归零,以及地产相关债券和非标融资基本冻结,资金的压力将制约地产投资扩张。

3. 消费小幅反弹,网购提振消费

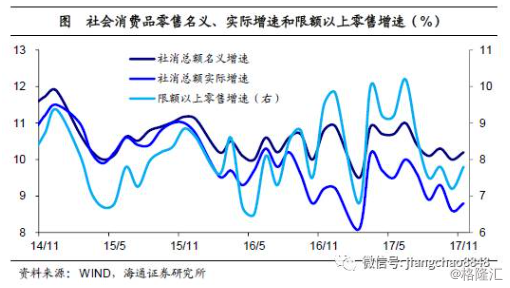

消费增速小幅反弹。11月社消零售名义、实际、限额以上零售同比增速分别为10.2%、8.8%和7.8%,均较10月小幅反弹,但仍低于3季度增速。

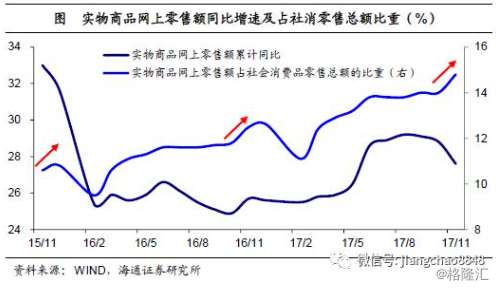

网上零售集中爆发提振消费。值得注意的是,历年11月均为网络消费旺季,而15年以来实物商品网上零售额增速均远高于社消零售总额增速。这带来两方面影响,一是各年11月网上零售额占社消零售额比重明显上升,二是各年11月零售增速明显上升。

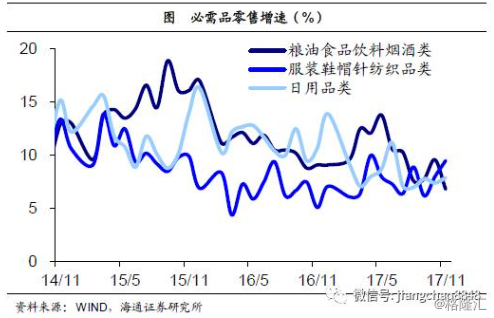

具体看,必需消费品涨跌互现。粮油食品饮料烟酒类零售增速回落至6.8%,为09年3月以来新低,服装鞋帽针纺织品类零售增速回升至9.5%,日用品类零售增速小幅回升至7.9%。

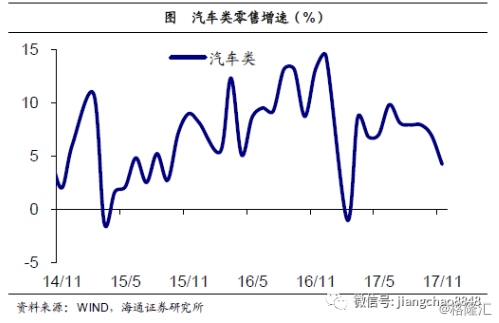

但可选消费涨多跌少。其中,占比最高的汽车类零售增速回落之后4.2%,创3月以来新低,前期政策刺激对需求的透支效应正持续显现。占比第二高的石油及制品类零售增速回升至10.4%,这在一定程度上与油价持续走高有关。而地产相关的家电音像类、家具类、建材类零售增速则是涨多跌少,前期地产销量增速拐头向下,意味着未来地产相关消费增速仍将趋势性下滑。此外,通讯器材类零售增速因低基数大幅回升至33.9%。

4. 地产销售反弹,回升料难持续

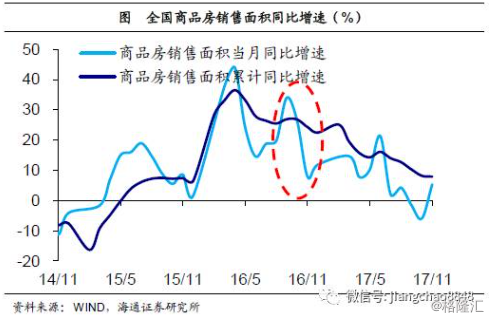

地产销量增速回升,主因基数偏低。11月全国商品房销售面积同比增速5.3%,较10月的-6.0%回升转正,而待售面积同比跌幅则扩大至-13.7%。受此影响,11月土地购置面积增速、新开工增速也都有所回升。低基数效应是导致地产销量增速短期回升的主要原因。去年930楼市调控后,地产销量增速从10月的26.4%暴跌至7.9%,在此背景下,地产销量的短期回升并不意外。

地产销量增速回升难持续。展望18年,地产销售走势仍至关重要。我们认为,地产销量的反弹仅是短期现象,难以持续,未来或重新面临大幅下滑风险。

一方面,当前楼市调控仍在加码。11月底住建部等三部门召开部分省市房地产工作座谈会,指出地产调控不会放松,12月初央行、银监会联合发布现金贷整治方案,而从我们高频跟踪的44城商品房成交面积数据看,12月上旬,18个三四线城市地产销量增速大幅下滑。而考虑到17年上半年三四线地产销售超预期火爆,高基数效应或令18年上半年三四线地产销量增速明显下滑。

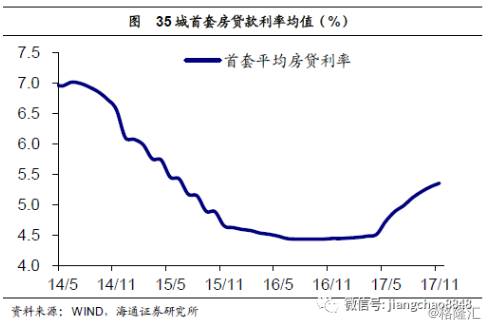

另一方面,房贷利率仍再创新高。根据央行货币政策执行报告,三季度全国住房贷款加权平均利率已上升至5.01%,而根据融360房贷报告,11月35城首套房平均贷款利率已升至5.36%。贷利率衡量的是居民购房贷款的成本,因而与地产销量负相关,房贷利率持续走高,意味着未来地产销量增速将趋势性下行。

5. 经济仍趋下行,难走刺激老路

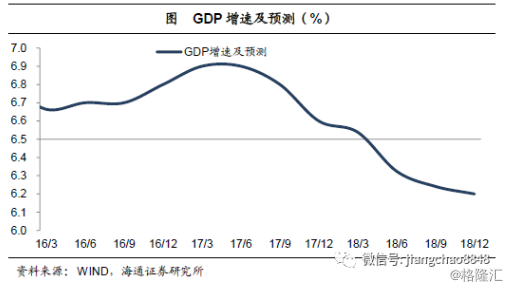

经济下行压力仍大。11月经济仍较弱,虽然需求端较10月边际改善,但受环保限产影响,生产仍在降温,因而4季度经济下行压力仍大。预计4季度GDP增速回落至6.6%,17年GDP增速6.8%。

难走刺激投资老路。展望未来,十九大报告对于未来30年的经济发展并未给出具体的增长目标,这意味着18年的经济增长目标或继续淡化。而12月初的政治局会议则强调推动高质量发展,意味着高速发展不再是主要追求目标,18年不会重走大力刺激投资的老路。预计18年GDP增速或降至6.5%以下。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员