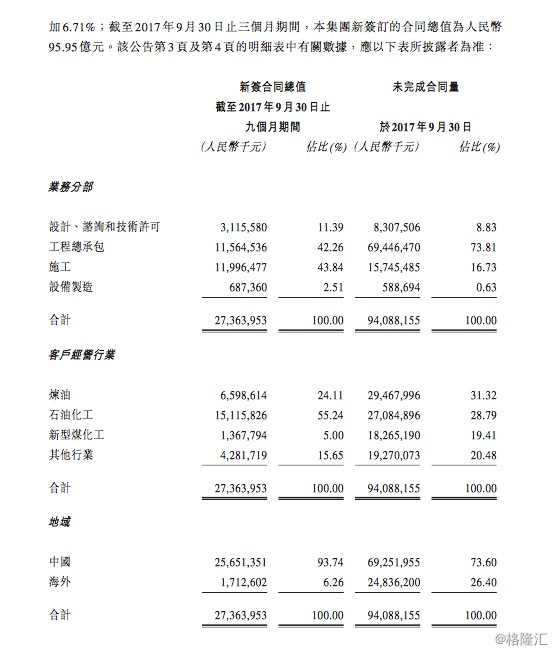

中石化炼化工程(SEG)公司发布了3Q17 / 9M17新订单合约96亿元人民币(同比增长54%),人民币274亿元(同比增长87%),追踪了17亿元人民币的指引的72%。 截至2017年第3季度,已经有990亿元人民币的积压,同比增长5%,环比下降2%。

德意志银行昨日发表研究报告称:

SEG的新订单将在四季度可能开始投标的潜在大项目(中石化 - KPC项目,中石化 - SABIC项目,中东项目等)走上正轨。 如果所有这些都成功实现,SEG的新订单可能超过人民币460亿元,比公司指引高出22%+(之前的预测为人民币390亿元)。 从新订单组合来看,不包含中国石化的客户订单同比增长120%,占总量的63%,表明全行业资本周转正在复苏。 德意志银行给出买入评级,目标价为9.0港元,上涨潜力为38%。

3季度收入增长恢复,积压状况有所改善。SEG在经历连续九个季度营业收入同比下滑(除2016年1季度同比增长1%以外),今年第三季度季内收入增长同比8%。 分析师认为这是股价复苏的第三步。 第三季度的收入组合已转向低利润业务(建筑+设备制造业在2011年第三季度为44%,而17年上半年为38%)。

催化剂/估值/风险

SEG的短期催化剂将是国资委8月21日提出的管理激励计划的批准, 管理层认为可以在四季度批准。 通过将两年平均EV / EBITDA为6倍,对比全球球同业平均水平有8%的折让,但是SEG历史平均水平为1%,这也意味着2017(E )16倍市盈率, 1.4倍P / B。经过3年的下滑,SEG的每股盈利可能在2016-19(E)年期间以28%的年复合增长率回升,而ROE在2017年/ 18E / 19E期间将从2016年的6.7%回升至9%/ 11%/ 12%。主要风险包括 :1)油价下滑; 2)项目延误; 3)外汇风险; 4)成本通货膨胀; 5)CTO(煤制烯烃)项目前景。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员