作者:林采宜 宋天翼

国际原油中长期价格中枢由全球原油市场的供需所决定。由于全球原油需求总量弹性很小(年均复合增长率仅为1.13%),目前原油供给是影响国际油价的关键因素。

从2013年开始,美国页岩油产量超过传统原油产量,成为全球第4大产油“国”。目前美国页岩油日均产量612万桶,占全球原油总产量的8.0%。由于页岩油成本随着技术进步会不断下降,其产量不断增加打破了国际原油市场的供给格局,以OPEC为主导的原油供给时代一去不复返,在目前的石油供给格局下,页岩油在全球原油供给中扮演着举足轻重的角色。

目前美国页岩油产能潜力为每日359万桶,生产的盈亏平衡点是每桶50美元。若WTI油价持续上升至每桶51美元以上,美国页岩油将在短期内迅速释放产能,填补OPEC或其他国家为“保价”而达成的减产缺口。

无论产油国采取什么样的限产保价措施,对油价的支撑作用都只是短期脉冲。从中长期趋势来看,国际油价突破50美元之后向上波幅趋于收窄。国际油价中长期的顶部中枢在50-55美元之间。

一、国际油价的决定因素在于供给

1、影响国际油价的因素

原油作为一种全球最重要的大宗商品,不仅在现货贸易中举足轻重,同时也与各国的政治、经济等密切相关的特性,其兼具商品、金融和政治属性,因此国际油价走势常受到供需平衡、地缘政治、美元强弱等因素影响,但就中长期而言,国际油价由全球原油市场的供需所决定。

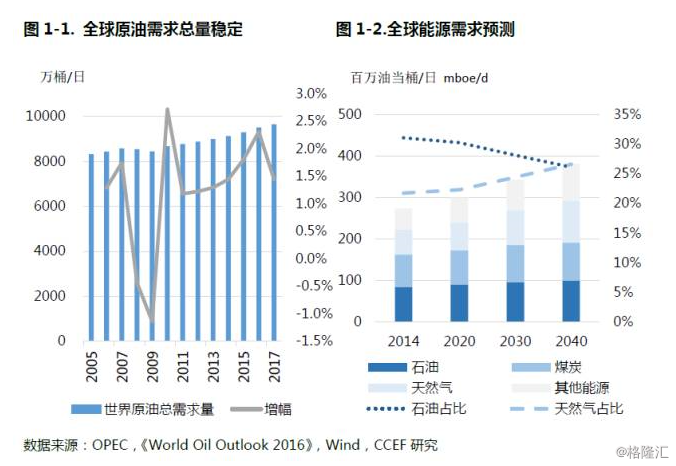

2、全球原油需求弹性较小

世界经济增长带动全球能源需求的稳步增长,但受到技术进步和产业结构改变的影响,全球原油需求总量近12年来基本维持稳定,年均复合增长率仅为1.13%。一方面,世界范围内能源需求结构较为稳定,石油作为世界能源消耗最大组成部分的趋势将一直维持至2040年,而各国交通运输、石化产业链及航空部门对原油大量稳定的需求,决定了原油需求弹性极小。另一方面,新能源技术的突破及以天然气为代表的清洁能源的开采与利用,将逐步蚕食石油在能源需求结构中的份额,全球原油需求增长乏力,专家预测,从目前至2040年全球原油需求的年均复合增长率仅为0.61%,增长率位列各类能源末尾。因此,全球原油需求的长期稳定致使需求因素不足以成为影响国际油价的主要因素。

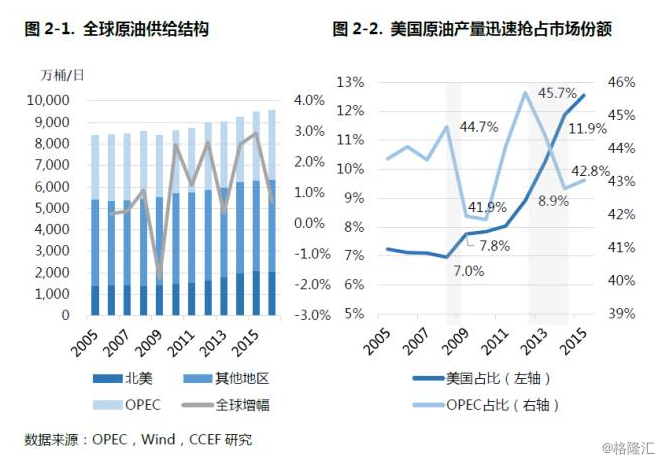

3、全球原油供给是国际油价的决定因素

受限于原油需求增长乏力,近十年来,全球原油产量增长幅度极为有限,年均复合增长率为1.18%。与供需稳定形成鲜明对比的是,国际油价在近十年内经历了2008、2014年的两次暴跌,可见在供需“均衡”表象下,国际原油市场实则处于供过于求的弱平衡状态,全球原油供给已成为影响国际油价的决定因素。

在这样的供求环境下,历次以OPEC主导的限产保价,不但未能有效地提振油价,反而促使原有市场份额被以美国为代表的石油生产大国迅速抢占,OPEC产量的市场份额比重持续下滑,限产保价已经无法保障OPEC成员国的利益,这进一步影响着OPEC成员国减产的执行效率,最终冻产协议沦为一纸空文。因此,目前以OPEC为主导的原油供给垄断时代已一去不复返,国际原油市场在供给多元化的趋势下走向越来越激烈的市场竞争。

二、美国页岩油在全球原油供给中扮演者举足轻重的角色

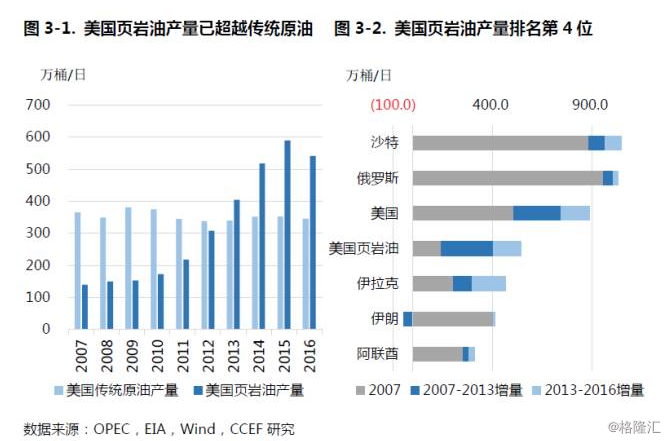

1、美国页岩油产量快速增长并成为国际原油供给市场上举足轻重的角色

美国原油产量之所以能够快速崛起并快速抢占市场份额,与其“页岩油革命”密不可分。美国传统原油产量近年来维持稳定,而页岩油产量呈现爆发式增长,年平均增长率超20%,并在2013年超越美国传统原油产量,于当年首次成为全球第4大产油“国”并延续至今,2015年美国页岩油产量占全球原油供给总量的7.9%。

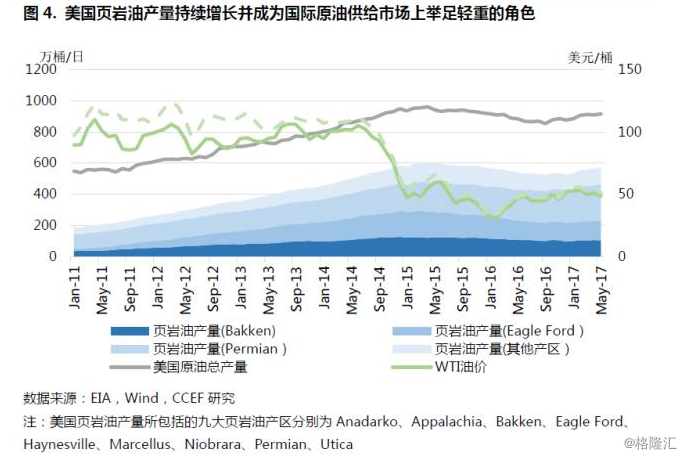

由于页岩油产量迅速增加推动美国原油总产量快速增长,并逐步打破国际原油市场的供给格局,加上同期OPEC国家的增产,终于压垮了国际油价。2014年,国际油价断崖式暴跌,从每桶108美元的价格一路跳水,最低下探至30美元左右。但低油价并未将以美国页岩油为代表的非传统原油产能挤出市场。事实上,美国原油总产量在经历小幅调整后维持在每日900万桶的水平,其中页岩油产量占比也一直保持在60%以上。2017年3季度,页岩油日均产量为612万桶,在全球原油总产量中占比8.0%。由此可见,美国页岩油在全球原油供给格局中扮演着举足轻重的角色。

2、效率提升与技术突破促进美国页岩油未来的发展潜力

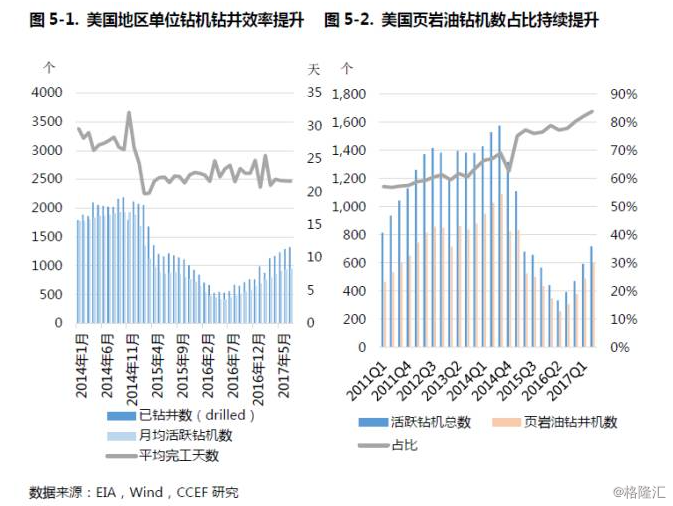

为了应对国际油价下跌所导致的现金流收入萎缩,页岩油开采商普遍降低了对新油井钻井、完井等资本开支的预算,而油服公司凭借着钻井效率及新钻页岩油井产量等方面的技术进步,不断降低产油的成本,以支撑开发商对页岩油钻探及开采的持续投入,2016年2季度以来,页岩油钻机数占美国活跃钻机总数的比重持续提升,从国际油价下跌前的69%提升至84%,这也是近年美国页岩油产量持续保持高位而并未大幅下滑的重要原因。

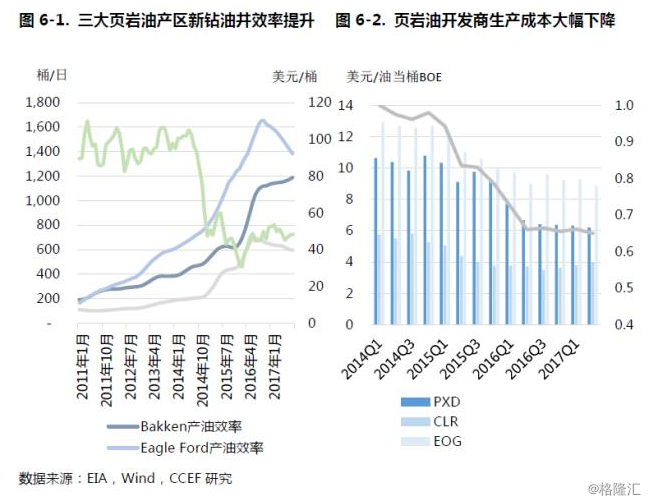

与此同时,得益于技术的突破和经验的积累,油服公司通过对重复压裂技术不断运用与改进,有效降低压裂簇间距、增加压裂段数,并不多优化原料配比、提高水力压强,以促进了新钻页岩油井产量的提升。2014年以来,美国三大页岩油产区不仅新钻油井产量呈现爆发式增长,单位页岩油钻机新钻油井产量平均为国际油价大幅下跌前的2.6倍。生产率的提升大幅降低了页岩油开采的边际生产成本,由于页岩油井相较于常规油井的产量衰减率更高,新增的低成本页岩油将迅速拉整体的页岩油生产成本。财务数据显示,自国际油价大幅下跌以来,美国三大主要的页岩油开发商生产成本的平均累计降幅已达35%。

技术突破和效率提升对页岩油开采的影响是不可逆的。随着时间的推移,未来的页岩油生产成本只会越来越低,产量越来越大。可以说,技术突破引领的页岩油新油钻井成本降低和采油效率提升主导着页岩油产业未来的发展潜力。

三、美国页岩油成本决定了国际原油价格中枢的上限

1、美国页岩油生产成本对国际油价中枢具有至关重要的影响

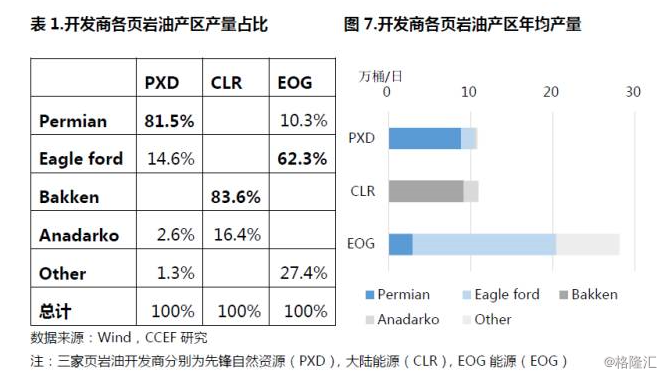

目前,美国前三大页岩油产区Bakken、EagleFord和Permian的产量占美国页岩油产量的80%,我们以该产区主要开发商的开采成本作为页岩油开采成本分析的样本数据。

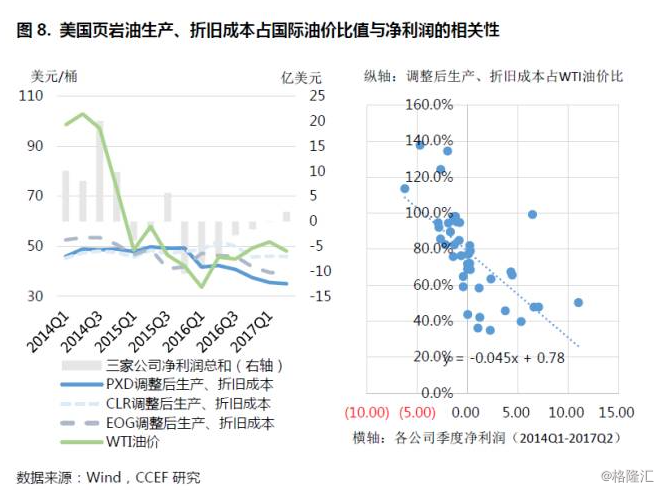

页岩油成本由前期钻探成本、生产成本、设备折旧成本及开发商运营成本组成,生产、折旧成本是页岩油开采的主要成本。生产、折旧成本的下降则直接受效率提升、技术进步所影响,因此,技术进步导致页岩油开发商的成本不断下降。通过对页岩油开发商生产、折旧成本占比的分析,我们发现:生产、折旧成本占原油销售价格的比值低于78%时,页岩油开采商净利润为正,即边际页岩油生产的盈利贡献能覆盖页岩油开发商新进钻探、日常运营等公司各项成本。

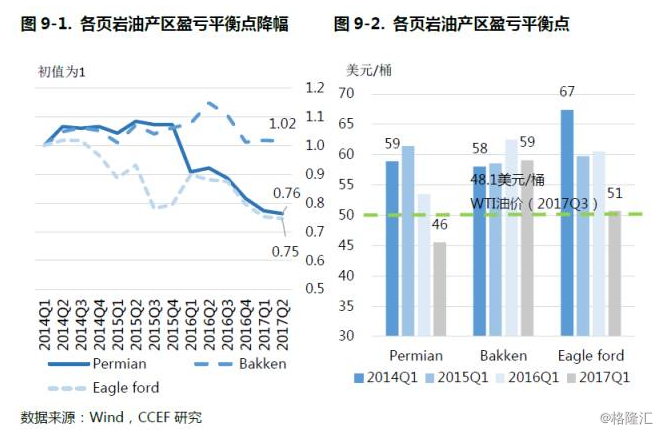

根据不同页岩油开发商所代表的产区,测算三大产区不同时间页岩油生产的盈亏平衡点所对应的WTI油价。我们发现Permian、Eagleford产区页岩油生产的盈亏平衡点已从2014年的每桶59美元与67美元,分别下降到目前的每桶46美元、51美元,降幅达24-25%;相比较而言,Bakken产区页岩油生产的盈亏平衡点几乎没有变动,目前仍维持在每桶59美元。

在这个数据基础上,我们将三大页岩油产区的盈亏平衡点按各自产量加权平均,推算出美国页岩油生产的盈亏平衡点为每桶50美元。只要WTI油价超过每桶50美元,美国页岩油的产量就会大量增长,国际原油市场供过于求的情形就会加剧,从而导致油价回落。

美国页岩油生产的盈亏平衡点对国际油价的价格中枢具有至关重要的影响。

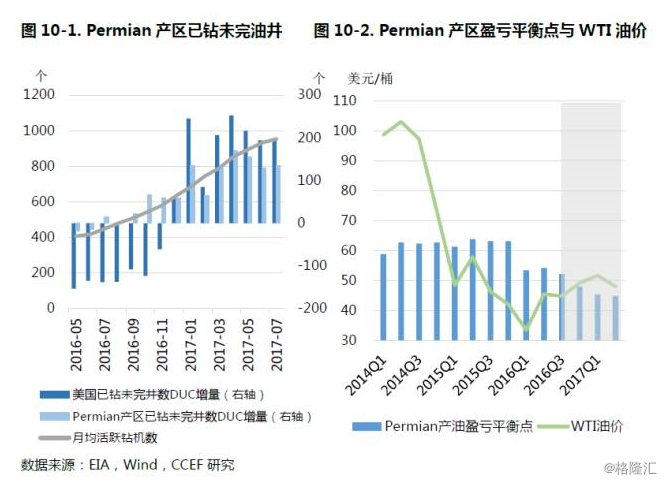

2、美国页岩油产能潜力使得国际油价向上波幅趋于收窄

2016年国际油价开始回暖,并逐步回升至46美元上方,Permian产区的页页岩油开采变得有利可图,开发商开始大量储备已钻未完油井,这部分储备的已钻未完油井可以释放出大约每日65万桶的原油产量,高于近十年来全球原油产量年平均增量,这意味着,仅美国Permian产区一年来储备的产能潜力就能填补国际原油市场对新增产量的需求。

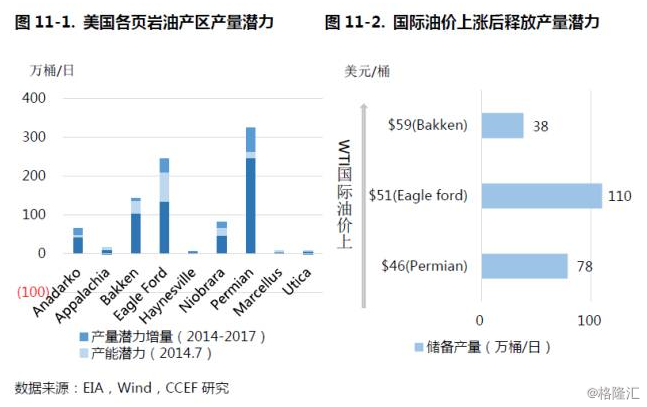

与此同时,其他页岩油产区的产量潜力自2014年以来也有所增长。按各地区新增已钻未完油井数与平均单位钻机新钻井产量进行测算,新增产量潜力每日129万桶,目前美国页岩油产能潜力已达每日359万桶,占全球原油总产量的约4.5%,可以说美国页岩油产能潜力是国际油价突破上限的最大阻力。

其中,Permian、Eagleford产区目前产能潜力分别为每日78、110万桶,这意味着,只要WTI油价持续上升至每桶51美元以上,美国页岩油可以在短期内迅速释放每日188万桶的产量(超过目前OPEC产油国与其他产油国达成的每日180万桶减产量)。因此,国际油价突破上限后将迅速回落,未来国际油价向上波幅趋于收窄。

四、国际油价中长期的顶部中枢在50-55美元之间

国际原油中长期价格中枢由全球原油市场的供需所决定,由于原油需求弹性较小,全球原油供给成为影响国际油价的关键因素。由于技术升级,能源结构改变,新兴经济体产业结构调整等各方面因素的影响,原油市场中长期需求增长乏力,基本处于供过于求的弱平衡状态。

伴随着页岩油的迅速崛起,美国页岩油在全球原油供给中扮演者着举足轻重的角色,以OPEC为主导的原油供给格局已被打破,国际原油市场呈现多元化供给格局,价格竞争机制将成为原油市场的基本游戏规则,OPEC国家或者其他产油国的冻产保价措施已经没有实际的市场效应。

鉴于效率提升与技术突破对页岩油开采的影响是不可逆的,美国页岩油生产的盈亏平衡点的盈亏平衡点按WTI油价计量已降至每桶50美元。Permian、Eagleford产区的产能潜力达到188万桶/日,未来国际油价向上波幅趋于收窄。国际油价中长期的顶部中枢在50-55美元之间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员